Análisis: ¿Qué impulsa el rally paralelo en los precios del oro y las acciones estadounidenses?

El rally paralelo tanto en los precios del oro como en las acciones estadounidenses es algo inusual, ya que tradicionalmente, el oro se considera un activo de "refugio seguro" que tiende a desempeñarse bien durante períodos de incertidumbre económica, mientras que las acciones están más vinculadas al crecimiento económico y al apetito por el riesgo. Varios factores están impulsando ambos mercados al alza simultáneamente, según los analistas.

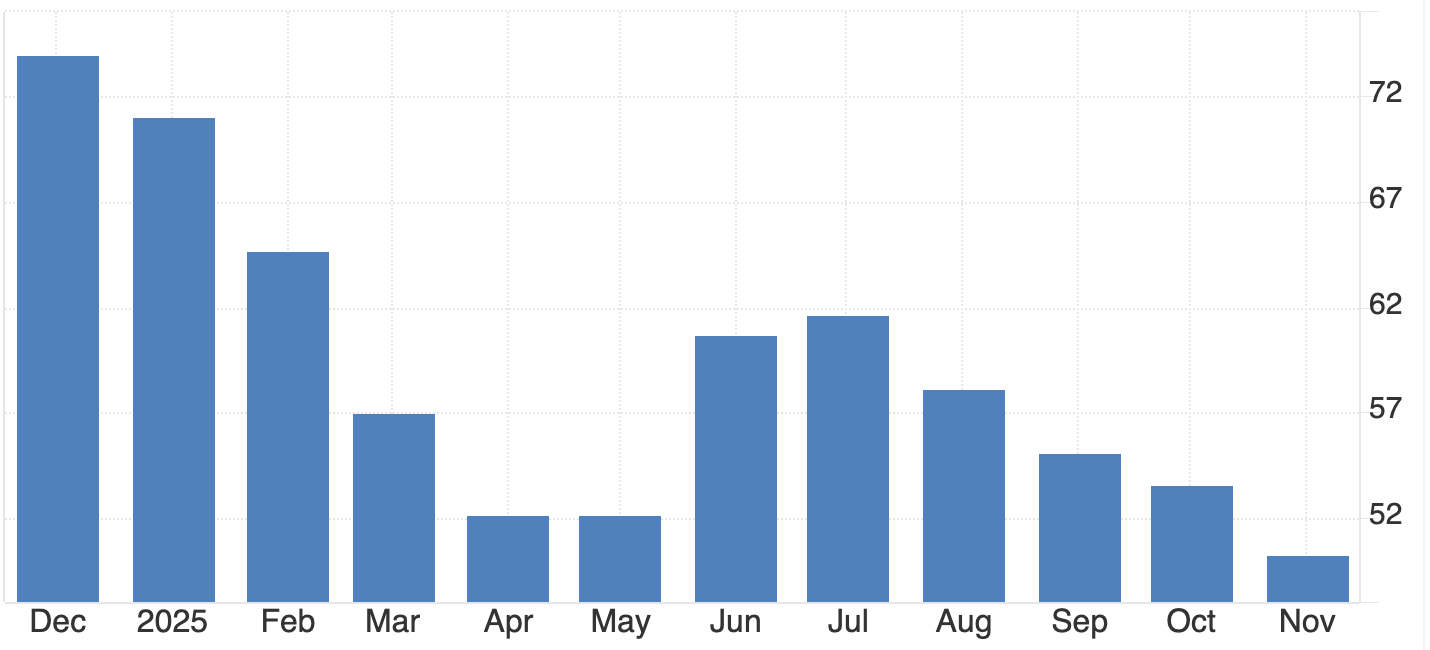

Los operadores ven un 63% de probabilidad de un recorte de 25 puntos básicos en diciembre, según la herramienta FedWatch de CME. Esa narrativa única - dinero más barato - está elevando activos que usualmente se mueven en direcciones opuestas: el oro, el refugio seguro clásico, y las acciones, la apuesta tradicional de riesgo.

Ambos mercados se alimentan del optimismo impulsado por la política más que de la fortaleza económica. Datos débiles de empleo, un sentimiento del consumidor flojo y señales de tensión fiscal están llevando a los operadores a posicionarse para un camino monetario más suave, alimentando un rally de liquidez que difumina la línea entre seguridad y especulación.

Puntos clave

- El oro se mantiene por encima de $4,100 por onza, su nivel más alto en dos semanas, mientras los operadores anticipan la flexibilización de la Fed.

- Las acciones estadounidenses también suben a medida que las expectativas de tasas más bajas impulsan las valoraciones de ganancias futuras.

- El rally refleja confianza en la liquidez, no en el crecimiento: un mercado impulsado por los bancos centrales, no por los fundamentos.

- La ansiedad fiscal y el aumento de los rendimientos del US Treasury añaden una segunda capa de apoyo para el oro.

- La fuerte demanda física de India y los bancos centrales sostiene los precios por debajo de la ola especulativa.

Las expectativas de recorte de tasas de la Fed impulsan el oro y las acciones estadounidenses

El rally conjunto proviene de un claro cambio macroeconómico. Los datos económicos recientes de EE.UU. han señalado una pérdida de impulso: el empleo privado se debilitó en octubre, cayeron los empleos gubernamentales y minoristas, y el sentimiento del consumidor bajó a su nivel más bajo en meses. Los mercados interpretaron esto como confirmación de que la Fed pivotará hacia recortes de tasas en diciembre.

Las tasas de interés más bajas afectan ambos lados del mercado simultáneamente:

- Para las acciones, abaratan el costo de endeudamiento y elevan el valor presente de las ganancias corporativas.

- Para el oro, reducen el costo de oportunidad de mantener un activo que no genera rendimiento.

El resultado es un repunte sincronizado. Los inversores no están eligiendo entre seguridad y riesgo; están comprando ambos, unidos por una expectativa: el regreso del dinero fácil.

Para los operadores en Deriv MT5, estas dinámicas entre activos han creado nuevas oportunidades de diversificación, ya que la volatilidad en índices, materias primas y metales responde al mismo pulso de política.

La política fiscal estadounidense reaparece como un motor oculto

El cierre del gobierno de EE.UU. y su resolución tentativa han agudizado el enfoque en la estabilidad fiscal. El compromiso bipartidista del Senado para reabrir el gobierno - respaldado por el presidente Donald Trump - alivió el estrés del mercado a corto plazo pero recordó a los inversores el problema de deuda a largo plazo de Estados Unidos.

Como señaló Ole Hansen de Saxo Bank, “Los rendimientos en aumento impulsados por la ansiedad fiscal, más que por la fortaleza económica, han sido históricamente favorables para los metales de inversión.” Los rendimientos más altos de los bonos, en este contexto, reflejan preocupación por la sostenibilidad de la deuda, no una economía más fuerte, reforzando el caso de mantener oro como cobertura contra la incertidumbre fiscal.

La reapertura de las agencias gubernamentales también restaurará el acceso a datos económicos oficiales, proporcionando mayor claridad a los mercados. Sin embargo, con esos datos probablemente confirmando una desaceleración de la actividad, los operadores ven aún más justificación para que la Fed actúe.

Oro y acciones: un raro aumento en tándem en los mercados

El oro y las acciones tradicionalmente se mueven en direcciones opuestas. Uno representa el miedo, el otro la confianza. Sin embargo, el comportamiento del mercado en 2025 sugiere que ambos son ahora expresiones de expectativas de liquidez.

Cuando los inversores esperan una flexibilización monetaria, todo lo que se beneficia del dinero barato sube, desde el oro hasta las acciones tecnológicas de crecimiento. Este cambio en la correlación destaca un cambio estructural en cómo operan los mercados: la anticipación de la política ha superado a los fundamentos como el principal motor de precios.

La capacidad del oro para subir incluso cuando el dólar estadounidense se fortalece refuerza ese cambio. La dinámica cambiaria está siendo eclipsada por el dominio de la política de los bancos centrales en la valoración global de activos.

La demanda de oro añade profundidad al rally

Más allá de la narrativa especulativa, el aumento del oro tiene un fuerte respaldo en el mundo real. La demanda física sigue siendo robusta, particularmente en India y entre los bancos centrales:

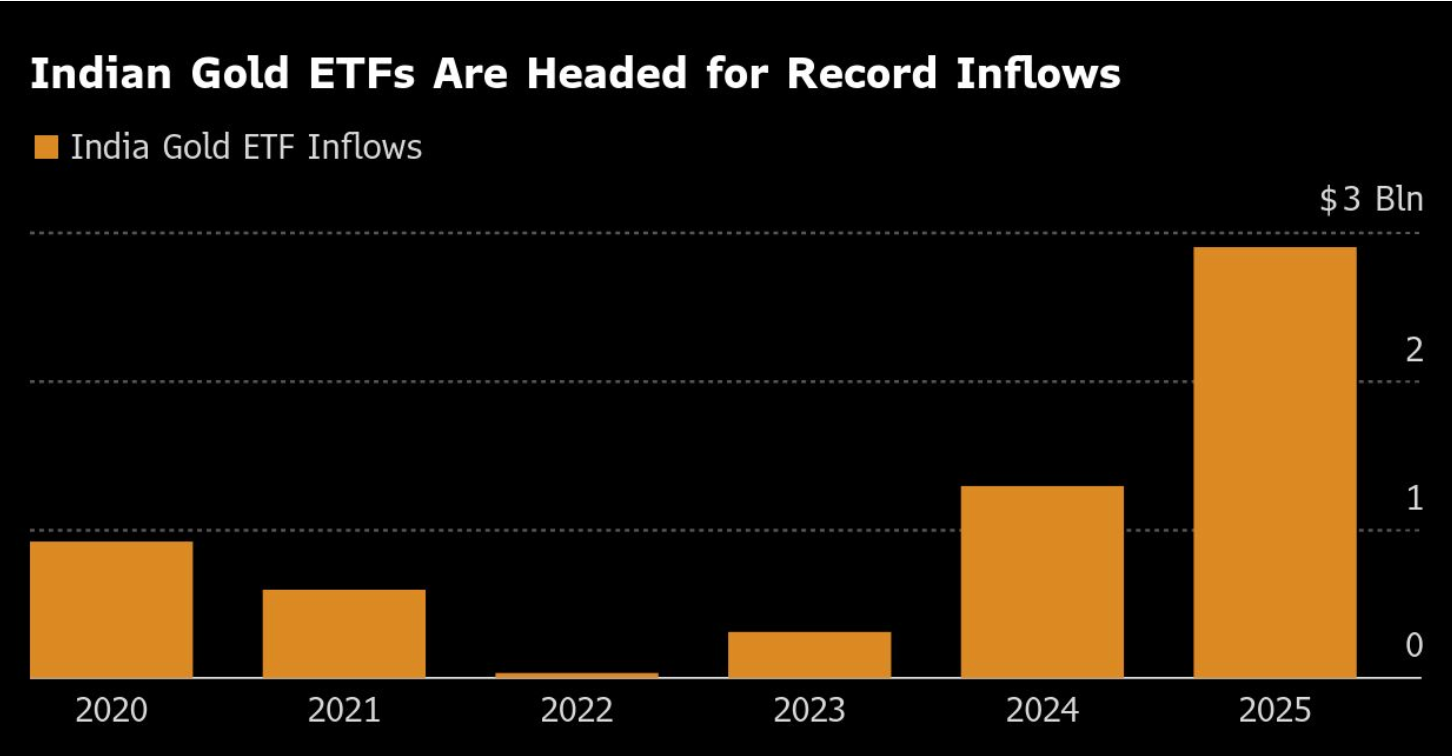

- Las entradas en ETF de oro de India alcanzaron $2.9 mil millones en los primeros 10 meses de 2025, equivalentes a 26 toneladas de oro, casi igualando el total de 2020 a 2024 combinado.

- Solo en octubre se registraron $850 millones en nuevas entradas, tras un récord de $942 millones en septiembre.

- Las tenencias totales de ETF de India ahora suman 83.5 toneladas, valoradas en más de $11 mil millones.

Esta demanda sugiere que el rally no es puramente especulativo. Refleja un apetito global genuino por el oro como reserva de valor a largo plazo, un contrapeso a la incertidumbre monetaria y fiscal.

Los mineros de oro reflejan la confianza de los inversores

El lado corporativo del mercado del oro refleja este sentimiento. Barrick Gold (ABX.TO), uno de los mayores productores del mundo, aumentó su dividendo trimestral en un 25% y amplió su programa de recompra de acciones de $500 millones tras reportar un beneficio ajustado superior al esperado.

- Precio promedio realizado del oro: $3,457 por onza, frente a $2,494 un año antes.

- La producción cayó de 943,000 a 829,000 onzas, mientras que los costos totales de mantenimiento aumentaron ligeramente a $1,538 por onza.

A pesar de los desafíos operativos y una amortización de $1,000 millones vinculada a la pérdida de su mina en Mali, el giro estratégico de Barrick hacia la producción en Norteamérica señala confianza en precios altos sostenidos del oro.

Sin embargo, la disputa en Mali —que incluye la detención de empleados y restricciones a la exportación— subraya la fragilidad geopolítica del suministro global de oro, un factor que podría endurecer aún más los mercados si no se resuelve.

Contexto del mercado: deuda, rendimientos y la paradoja de la política

El aumento de más del 50% del oro este año no es simplemente un reflejo del miedo a la inflación. Es una respuesta a la fragilidad fiscal y a la dependencia del mercado en la liquidez.

El aumento de los rendimientos del Treasury es menos una señal de salud económica y más una advertencia sobre la sostenibilidad de la deuda. Los inversores compran oro como cobertura contra estos riesgos estructurales mientras simultáneamente elevan las acciones bajo la suposición de que la liquidez continuará fluyendo.

Este comportamiento dual —buscar seguridad y riesgo simultáneamente— es la paradoja definitoria de la psicología del mercado en 2025.

Escenarios para el oro y las acciones estadounidenses en los próximos meses

- Ruptura alcista

Si la Fed recorta las tasas en diciembre y sugiere más flexibilización, el oro podría superar rápidamente los $4,200, apoyado por preocupaciones fiscales y demanda constante de bancos centrales.

- Consolidación a corto plazo

Una postura cautelosa o retrasada de la Fed podría hacer que el oro se mantenga entre $4,050 y $4,150, con las acciones probablemente manteniendo ganancias hasta que las expectativas de liquidez disminuyan.

De cualquier manera, la conclusión clave es que el oro y las acciones ahora responden al mismo motor macroeconómico: el precio del dinero, en lugar de fuerzas emocionales opuestas.

Perspectivas técnicas del oro

El oro (XAU/USD) cotiza alrededor de $4,134, consolidándose entre niveles clave: resistencia en $4,375 y soporte en $3,930. Una ruptura por encima de $4,375 podría extender el rally, mientras que una caída por debajo de $3,930 arriesga una nueva venta hacia $3,630.

El RSI (81) indica un fuerte impulso alcista pero señala condiciones de sobrecompra, sugiriendo una posible consolidación o retroceso a corto plazo. Mientras tanto, el MACD permanece en un cruce alcista, confirmando la presión de compra continua.

En general, el sesgo del oro sigue siendo positivo por encima de $3,930, pero los operadores deben vigilar un enfriamiento del impulso cerca de zonas de sobrecompra. Puede monitorear estos niveles directamente en Deriv MT5 o experimentar con configuraciones de margen y riesgo usando la Calculadora de Trading de Deriv para planificar posiciones en metales e índices.

Perspectivas de inversión en oro

- Operadores a corto plazo: La zona de $4,100–$4,200 es el rango clave a observar antes de la decisión de la Fed en diciembre.

- Inversores a medio plazo: El estrés fiscal, la volatilidad del rendimiento real y la demanda india forman los motores principales para la fortaleza continua.

Gestores de cartera: La correlación evolutiva del oro con las acciones significa que ahora se comporta como un activo paralelo sensible a la política, no como una cobertura pura. Las estrategias de diversificación deben tener en cuenta este cambio estructural.

Las cifras de rendimiento citadas no garantizan resultados futuros.