විශ්ලේෂණය: රන් මිල සහ එක්සත් ජනපද කොටස්වල සමාන්තර ඉහළ යාමට හේතුව කුමක්ද?

රන් මිල සහ එක්සත් ජනපද කොටස් යන දෙකෙහිම සමාන්තර ඉහළ යාම තරමක් අසාමාන්ය වේ, මන්ද සාම්ප්රදායිකව රන් "ආරක්ෂිත තෝතැන්නක්" ලෙස සලකනු ලබන අතර එය ආර්ථික අවිනිශ්චිත කාලවලදී හොඳින් ක්රියා කිරීමට නැඹුරු වන අතර කොටස් ආර්ථික වර්ධනය සහ අවදානම් රුචිය සමඟ වැඩිපුර සම්බන්ධ වේ. විශ්ලේෂකයින්ට අනුව, සාධක කිහිපයක් වෙළඳපල දෙකම එකවර ඉහළට ගෙන යයි.

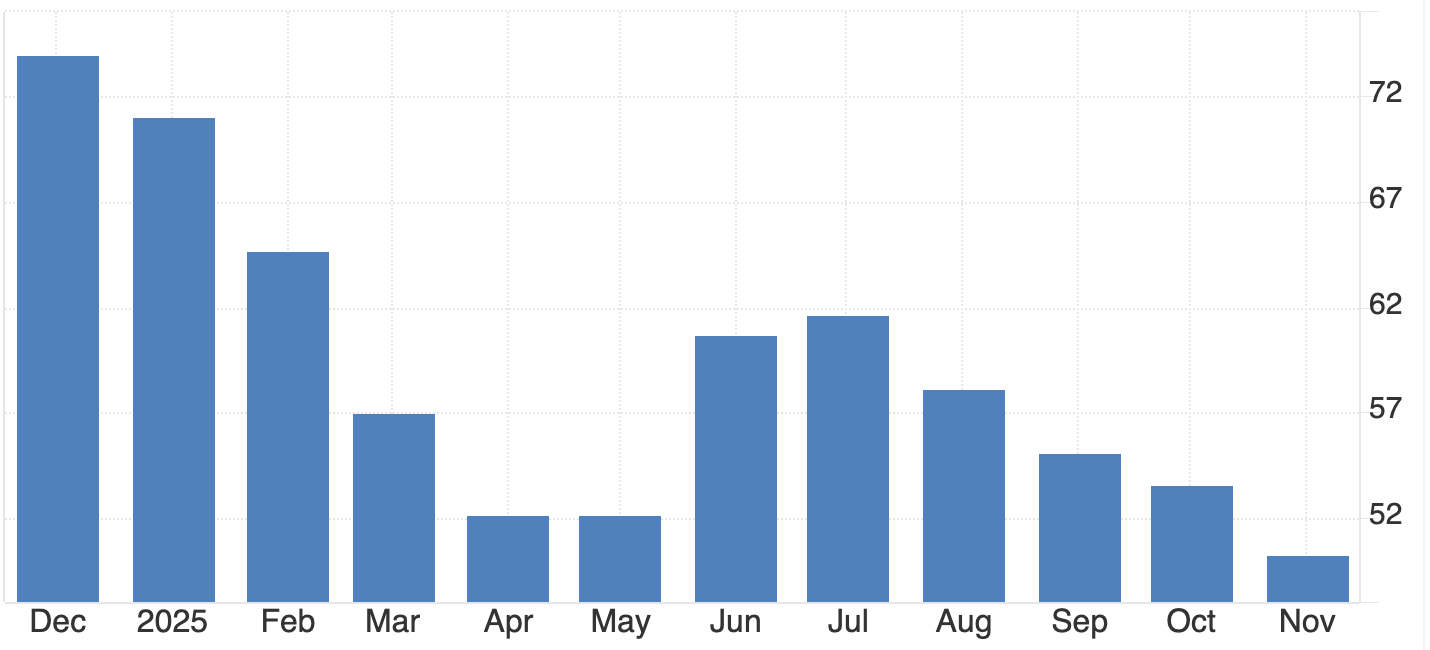

CME හි FedWatch මෙවලමට අනුව, දෙසැම්බර් මාසයේදී පදනම් අංක 25 ක කප්පාදුවක් සඳහා 63% ක සම්භාවිතාවක් වෙළඳුන් දකී. එම තනි ආඛ්යානය - ලාභදායී මුදල් - සාමාන්යයෙන් ප්රතිවිරුද්ධ දිශාවලට ගමන් කරන වත්කම් ඉහළ නංවයි: සම්භාව්ය ආරක්ෂිත තෝතැන්න වන රන් සහ සාම්ප්රදායික අවදානම් ක්රීඩාව වන කොටස්.

වෙළඳපල දෙකම පෝෂණය වන්නේ ආර්ථික ශක්තියට වඩා ප්රතිපත්ති මත පදනම් වූ ශුභවාදී බවෙනි. දුර්වල රැකියා දත්ත, මෘදු පාරිභෝගික හැඟීම් සහ රාජ්ය මූල්ය පීඩනයේ සලකුණු වෙළඳුන් වඩාත් මෘදු මූල්ය මාවතක් සඳහා ස්ථානගත කිරීමට පොළඹවන අතර, ආරක්ෂාව සහ අනුමාන කිරීම් අතර රේඛාව බොඳ කරන ද්රවශීලතා රැළියක් පෝෂණය කරයි.

ප්රධාන කරුණු

- වෙළඳුන් Fed හි ලිහිල් කිරීම අපේක්ෂා කරන බැවින් රන් අවුන්සයකට ඩොලර් 4,100 ට වඩා ඉහළින් පවතින අතර එය සති දෙකකින් ඉහළම මට්ටමයි.

- අඩු පොලී අනුපාත අපේක්ෂාවන් අනාගත ඉපැයීම් තක්සේරු කිරීම් ඉහළ නංවන බැවින් US කොටස් ද ඉහළ යමින් පවතී.

- මෙම ඉහළ යාම ද්රවශීලතා විශ්වාසය පිළිබිඹු කරයි, වර්ධනය නොවේ - මූලික කරුණු නොව මහ බැංකු විසින් මෙහෙයවනු ලබන වෙළඳපලකි.

- රාජ්ය මූල්ය කනස්සල්ල සහ ඉහළ යන US Treasury ප්රතිලාභ රන් සඳහා දෙවන ආධාරක තට්ටුවක් එක් කරයි.

- ඉන්දියාවෙන් සහ මහ බැංකුවලින් ඇති දැඩි භෞතික ඉල්ලුම සමපේක්ෂන රැල්ලට යටින් මිල ගණන් ශක්තිමත් කරයි.

Fed අනුපාත කප්පාදු ඉල්ලීම් රන් සහ එක්සත් ජනපද කොටස් මෙහෙයවයි

මෙම ඒකාබද්ධ ඉහළ යාම පැහැදිලි මැක්රෝ මාරුවකින් පැන නගී. මෑත කාලීන එක්සත් ජනපද ආර්ථික දත්ත ගම්යතාව අහිමි වීමක් පෙන්වා දී ඇත - ඔක්තෝබර් මාසයේදී පුද්ගලික රැකියා දුර්වල විය, රජයේ සහ සිල්ලර රැකියා පහත වැටුණි, සහ පාරිභෝගික හැඟීම් මාස කිහිපයකින් පහළම මට්ටමට වැටුණි. වෙළඳපල මෙය අර්ථකථනය කළේ Fed දෙසැම්බර් මාසයේදී අනුපාත කප්පාදුවට යොමු වන බවට තහවුරු කිරීමක් ලෙස ය.

අඩු පොලී අනුපාත වෙළඳපොලේ දෙපැත්තටම එකවර බලපායි:

- කොටස් සඳහා, ඒවා ණය ගැනීම ලාභදායී කරන අතර ආයතනික ඉපැයීම්වල වර්තමාන වටිනාකම ඉහළ නංවයි.

- රන් සඳහා, ඒවා ප්රතිලාභ නොලබන වත්කමක් තබා ගැනීමේ අවස්ථාව පිරිවැය අඩු කරයි.

ප්රතිඵලය වන්නේ සමමුහුර්ත ඉහළ යාමකි. ආයෝජකයින් ආරක්ෂාව සහ අවදානම අතර තෝරා ගන්නේ නැත; ඔවුන් දෙකම මිලදී ගනී, එක් අපේක්ෂාවකින් එක්සත් වී ඇත - එනම් පහසු මුදල් නැවත පැමිණීමයි.

Deriv MT5 හි වෙළඳුන් සඳහා, මෙම හරස් වත්කම් ගතිකතාවයන් විවිධාංගීකරණය සඳහා නව අවස්ථා නිර්මාණය කර ඇත, මන්ද දර්ශක, භාණ්ඩ සහ ලෝහවල අස්ථාවරත්වය එකම ප්රතිපත්ති ස්පන්දනයට ප්රතිචාර දක්වයි.

එක්සත් ජනපද රාජ්ය මූල්ය ප්රතිපත්තිය සැඟවුණු ධාවකයක් ලෙස නැවත මතු වේ

එක්සත් ජනපද රජය වසා දැමීම සහ එහි තාවකාලික විසඳුම රාජ්ය මූල්ය ස්ථාවරත්වය කෙරෙහි අවධානය යොමු කර ඇත. රජය නැවත විවෘත කිරීම සඳහා සෙනෙට් සභාවේ ද්විපාර්ශ්වික සම්මුතිය - ජනාධිපති Donald Trump විසින් සහාය දක්වන ලද - කෙටි කාලීන වෙළඳපල ආතතිය ලිහිල් කළ නමුත් ඇමරිකාවේ දිගුකාලීන ණය ගැටලුව ආයෝජකයින්ට මතක් කර දුන්නේය.

Saxo Bank හි Ole Hansen සඳහන් කළ පරිදි, "ආර්ථික ශක්තියට වඩා රාජ්ය මූල්ය කනස්සල්ලෙන් මෙහෙයවනු ලබන ඉහළ යන ප්රතිලාභ ඓතිහාසිකව ආයෝජන ලෝහ සඳහා සහාය වී ඇත." මෙම සන්දර්භය තුළ ඉහළ බැඳුම්කර ප්රතිලාභ, ශක්තිමත් ආර්ථිකයක් නොව ණය තිරසාරභාවය පිළිබඳ කනස්සල්ල පිළිබිඹු කරයි - රාජ්ය මූල්ය අවිනිශ්චිතතාවයට එරෙහිව රන් ආවරණයක් ලෙස තබා ගැනීමේ කාරණය ශක්තිමත් කරයි.

රාජ්ය ආයතන නැවත විවෘත කිරීම නිල ආර්ථික දත්ත වෙත ප්රවේශය ප්රතිෂ්ඨාපනය කරනු ඇති අතර, වෙළඳපලට වැඩි පැහැදිලි බවක් ලබා දෙනු ඇත. එහෙත්, එම දත්ත මන්දගාමී ක්රියාකාරකම් තහවුරු කිරීමට ඉඩ ඇති බැවින්, වෙළඳුන් Fed ක්රියා කිරීමට තවත් සාධාරණීකරණයක් දකී.

රන් සහ කොටස්: වෙළඳපල තුළ දුර්ලභ සමගාමී ඉහළ යාමක්

රන් සහ කොටස් සාම්ප්රදායිකව ප්රතිවිරුද්ධ දිශාවලට ගමන් කරයි. එකක් බිය නියෝජනය කරයි, අනෙක විශ්වාසය. කෙසේ වෙතත්, 2025 වෙළඳපල හැසිරීම යෝජනා කරන්නේ දෙකම දැන් ද්රවශීලතා අපේක්ෂාවන්ගේ ප්රකාශනයන් බවයි.

ආයෝජකයින් මූල්ය ලිහිල් කිරීමක් අපේක්ෂා කරන විට, ලාභ මුදල් වලින් ප්රතිලාභ ලබන සෑම දෙයක්ම ඉහළ යයි - රන් සිට වර්ධන තාක්ෂණික කොටස් දක්වා. මෙම සහසම්බන්ධතා මාරුව වෙළඳපල ක්රියාත්මක වන ආකාරයෙහි ව්යුහාත්මක වෙනසක් ඉස්මතු කරයි: ප්රතිපත්ති අපේක්ෂාව මූලික කරුණු අභිබවා ප්රධාන මිල ධාවකය බවට පත්ව ඇත.

එක්සත් ජනපද ඩොලරය ශක්තිමත් වන විටත් රන් ඉහළ යාමට ඇති හැකියාව එම මාරුව ශක්තිමත් කරයි. ගෝලීය වත්කම් මිලකරණයේ මහ බැංකු ප්රතිපත්තියේ ආධිපත්යය මගින් මුදල් ගතිකතාවයන් යටපත් වෙමින් පවතී.

රන් ඉල්ලුම ඉහළ යාමට ගැඹුරක් එක් කරයි

සමපේක්ෂන ආඛ්යානයෙන් ඔබ්බට, රන් ඉහළ යාමට ශක්තිමත් සැබෑ ලෝකයේ සහායක් ඇත. භෞතික ඉල්ලුම ශක්තිමත්ව පවතී, විශේෂයෙන් ඉන්දියාවේ සහ මහ බැංකු අතර:

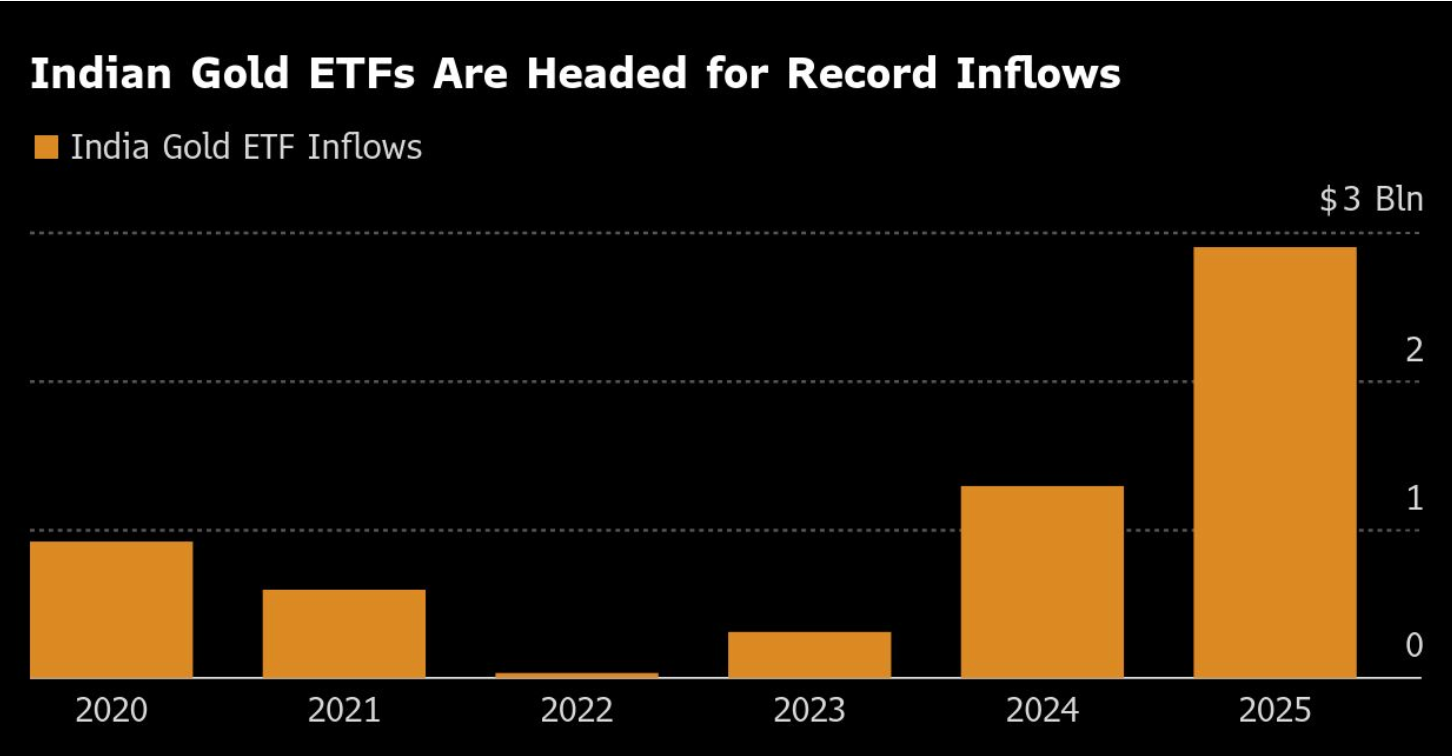

- ඉන්දියාවේ රන් ETF ගලා ඒම 2025 මුල් මාස 10 තුළ ඩොලර් බිලියන 2.9 ක් විය - එය රන් ටොන් 26 කට සමාන වන අතර, 2020 සිට 2024 දක්වා වූ මුළු එකතුවට ආසන්න වේ.

- සැප්තැම්බර් මාසයේ වාර්තාගත ඩොලර් මිලියන 942 කට පසුව, ඔක්තෝබර් මාසයේදී පමණක් ඩොලර් මිලියන 850 ක නව ගලා ඒමක් දක්නට ලැබුණි.

- ඉන්දියාවේ මුළු ETF රඳවා ගැනීම් දැන් ටොන් 83.5 ක් වන අතර එහි වටිනාකම ඩොලර් බිලියන 11 ඉක්මවයි.

මෙම ඉල්ලුම යෝජනා කරන්නේ ඉහළ යාම හුදෙක් සමපේක්ෂන නොවන බවයි. එය දිගුකාලීන වටිනාකම් ගබඩාවක් ලෙස රන් සඳහා වන සැබෑ ගෝලීය රුචිය පිළිබිඹු කරයි - මූල්ය සහ රාජ්ය මූල්ය අවිනිශ්චිතතාවයට ප්රතිවිරුද්ධ දෙයකි.

රන් පතල්කරුවන් ආයෝජක විශ්වාසය පිළිබිඹු කරයි

රන් වෙළඳපොලේ ආයතනික පැත්ත මෙම හැඟීම ප්රතිරාවය කරයි. ලොව විශාලතම නිෂ්පාදකයින්ගෙන් එකක් වන Barrick Gold (ABX.TO), ගැලපුම් ලාභයක් වාර්තා කිරීමෙන් පසු එහි කාර්තුමය ලාභාංශය 25% කින් ඉහළ නැංවූ අතර එහි ඩොලර් මිලියන 500 ක කොටස් නැවත මිලදී ගැනීමේ වැඩසටහන පුළුල් කළේය.

- සාමාන්යයෙන් සාක්ෂාත් කරගත් රන් මිල: අවුන්සයකට ඩොලර් 3,457, වසරකට පෙර ඩොලර් 2,494 සිට ඉහළ ගොස් ඇත.

- නිමැවුම අවුන්ස 943,000 සිට 829,000 දක්වා පහත වැටුණු අතර, සමස්ත තිරසාර පිරිවැය අවුන්සයකට ඩොලර් 1,538 දක්වා තරමක් ඉහළ ගියේය.

මෙහෙයුම් අභියෝග සහ මාලි පතල අහිමි වීම හා සම්බන්ධ ඩොලර් බිලියන 1 ක කපා හැරීමක් තිබියදීත්, උතුරු ඇමරිකානු නිෂ්පාදනය දෙසට Barrick හි උපායමාර්ගික හැරීම තිරසාර ඉහළ රන් මිල ගණන් පිළිබඳ විශ්වාසය සංඥා කරයි.

කෙසේ වෙතත්, සේවකයින් රඳවා තබා ගැනීම සහ අපනයන සීමා කිරීම් ඇතුළත් මාලි ආරවුල - ගෝලීය රන් සැපයුමේ භූ දේශපාලනික අස්ථාවරත්වය අවධාරණය කරයි, එය නොවිසඳී පැවතුනහොත් වෙළඳපල තවදුරටත් දැඩි කළ හැකි සාධකයකි.

වෙළඳපල පසුබිම: ණය, ප්රතිලාභ සහ ප්රතිපත්ති විරුද්ධාභාසය

මෙම වසරේ රන් 50% කට වඩා ඉහළ යාම හුදෙක් උද්ධමන බිය පිළිබිඹු කිරීමක් නොවේ. එය රාජ්ය මූල්ය අස්ථාවරත්වය සහ ද්රවශීලතාවය මත වෙළඳපල යැපීම සඳහා වන ප්රතිචාරයකි.

ඉහළ යන Treasury ප්රතිලාභ ආර්ථික සෞඛ්ය පිළිබඳ සලකුණකට වඩා ණය තිරසාරභාවය පිළිබඳ අනතුරු ඇඟවීමකි. ද්රවශීලතාවය දිගටම ගලා එනු ඇතැයි යන උපකල්පනය මත කොටස් ලංසු තබන අතරම ආයෝජකයින් මෙම ව්යුහාත්මක අවදානම් වලට එරෙහිව ආවරණයක් ලෙස රන් මිලදී ගනී.

මෙම ද්විත්ව හැසිරීම - එකවර ආරක්ෂාව සහ අවදානම සෙවීම - 2025 වෙළඳපල මනෝවිද්යාවේ නිර්වචනය කරන විරුද්ධාභාසයයි.

ඉදිරි මාස සඳහා රන් සහ එක්සත් ජනපද කොටස් අවස්ථා

- ධනාත්මක (Bullish) බිඳවැටීමක්

Fed දෙසැම්බර් මාසයේදී අනුපාත කප්පාදු කර තවදුරටත් ලිහිල් කිරීමක් ගැන ඉඟි කරන්නේ නම්, රාජ්ය මූල්ය කනස්සල්ල සහ ස්ථාවර මහ බැංකු ඉල්ලුම මගින් සහාය දක්වන රන් ඉක්මනින් ඩොලර් 4,200 ඉක්මවා යා හැකිය.

- කෙටි කාලීන ඒකාබද්ධ කිරීමක්

ප්රවේශම් සහගත හෝ ප්රමාද වූ Fed ස්ථාවරයක් රන් ඩොලර් 4,050 සහ 4,150 අතර රැඳී සිටිනු දැකිය හැකි අතර, ද්රවශීලතා අපේක්ෂාවන් මැකී යන තෙක් කොටස් ලාභ පවත්වා ගැනීමට ඉඩ ඇත.

කෙසේ වෙතත්, ප්රධාන කරුණ නම් රන් සහ කොටස් දැන් ප්රතිවිරුද්ධ චිත්තවේගීය බලවේගයන්ට වඩා එකම සාර්ව ආර්ථික ධාවකයට - මුදල්වල මිලට - ප්රතිචාර දැක්වීමයි.

රන් තාක්ෂණික අවබෝධය

රන් (XAU/USD) ඩොලර් 4,134 ක් පමණ ගනුදෙනු වන අතර, ප්රධාන මට්ටම් අතර ඒකාබද්ධ වේ - ප්රතිරෝධය ඩොලර් 4,375 සහ ආධාරක ඩොලර් 3,930. ඩොලර් 4,375 ට වඩා ඉහළ යාමක් රැලිය දීර්ඝ කළ හැකි අතර, ඩොලර් 3,930 ට වඩා පහත වැටීමක් ඩොලර් 3,630 දෙසට නැවත විකිණීමේ අවදානමක් ඇත.

RSI (81) ප්රබල ධනාත්මක (bullish) ගම්යතාවයක් පෙන්නුම් කරයි නමුත් අධික ලෙස මිලදී ගත් තත්වයන් සංඥා කරයි, එය කෙටි කාලීන ඒකාබද්ධ කිරීමක් හෝ පසුබැසීමක් යෝජනා කරයි. මේ අතර, MACD ධනාත්මක හරස්මාරුවක පවතී, එය පවතින මිලදී ගැනීමේ පීඩනය තහවුරු කරයි.

සමස්තයක් වශයෙන්, රන් නැඹුරුව ඩොලර් 3,930 ට වඩා ධනාත්මකව පවතී, නමුත් වෙළඳුන් අධික ලෙස මිලදී ගත් කලාප අසල ගම්යතාවය සිසිල් වීම ගැන විමසිල්ලෙන් සිටිය යුතුය. ඔබට Deriv MT5 මත මෙම මට්ටම් සෘජුවම නිරීක්ෂණය කළ හැකිය හෝ ලෝහ සහ දර්ශක හරහා ස්ථාන සැලසුම් කිරීමට Deriv Trading Calculator භාවිතා කර ආන්තික සහ අවදානම් සැකසුම් සමඟ අත්හදා බැලිය හැකිය.

රන් ආයෝජන දැක්ම

- කෙටි කාලීන වෙළඳුන්: Fed හි දෙසැම්බර් තීරණයට පෙර නැරඹිය යුතු ප්රධාන පරාසය ඩොලර් 4,100–4,200 කලාපයයි.

- මධ්ය කාලීන ආයෝජකයින්: රාජ්ය මූල්ය ආතතිය, සැබෑ ප්රතිලාභ අස්ථාවරත්වය සහ ඉන්දියානු ඉල්ලුම අඛණ්ඩ ශක්තිය සඳහා මූලික ධාවකයන් වේ.

කළඹ කළමනාකරුවන්: කොටස් සමඟ රන්වල විකාශනය වන සහසම්බන්ධතාවය යන්නෙන් අදහස් කරන්නේ එය දැන් පිරිසිදු ආවරණයක් නොව ප්රතිපත්ති සංවේදී සමාන්තර වත්කමක් ලෙස හැසිරෙන බවයි. විවිධාංගීකරණ උපාය මාර්ග මෙම ව්යුහාත්මක වෙනස සැලකිල්ලට ගත යුතුය.

උපුටා දක්වා ඇති කාර්ය සාධන සංඛ්යා අනාගත කාර්ය සාධනය පිළිබඳ සහතිකයක් නොවේ.