Oro vs rendimientos del Treasury en 2025: ¿Ha dejado de funcionar la cobertura clásica?

La relación inversa de larga data entre el oro y los rendimientos del Treasury de EE. UU. se ha roto efectivamente en 2025. El metal precioso ha superado los $4,000 por onza, incluso cuando los rendimientos del Treasury se han estabilizado y el dólar estadounidense se ha debilitado. Esta divergencia señala un cambio más profundo en el sentimiento de riesgo global: los inversores ya no consideran los bonos del gobierno de EE. UU. como una cobertura confiable. En su lugar, el oro se ha convertido en el activo refugio preferido en un mercado sacudido por preocupaciones sobre la deuda, el riesgo de inflación y la incertidumbre fiscal.

Puntos clave

- Alrededor de 9,2 billones de dólares en deuda negociable de EE. UU. vence en 2025, lo que obliga al Treasury a refinanciar cantidades récord de bonos en medio de una débil demanda.

- Se proyecta que el déficit federal alcance los 1,9 billones de dólares, alimentando temores de una deuda insostenible y complacencia fiscal.

- La inflación persistente y los shocks relacionados con aranceles han elevado la prima de plazo en los bonos a largo plazo, haciendo que los Treasuries se comporten más como activos de riesgo.

- El dólar estadounidense ha caído incluso cuando los rendimientos se mantuvieron altos, reflejando la pérdida de confianza en la posición fiscal del gobierno.

- El oro ha subido un 52% en lo que va del año, superando los $4,000 a medida que los bancos centrales e inversores pasan de bonos a activos duros.

El mercado de rendimientos del Treasury bajo presión

El mercado del Treasury de EE. UU. ha soportado uno de sus años más difíciles en décadas. Una ola de deuda que vence —aproximadamente 9,2 billones de dólares, gran parte concentrada en la primera mitad del año— obligó al gobierno a emitir nuevos valores a un ritmo acelerado. El apetito de los inversores no pudo seguir el ritmo, lo que llevó a una venta generalizada y al aumento de los rendimientos, especialmente en los vencimientos a más largo plazo.

Al mismo tiempo, el déficit fiscal se disparó a 1,9 billones de dólares, alimentando temores de que el aumento del gasto público empeoraría la sostenibilidad de la deuda a largo plazo. Los inversores exigieron mayores rendimientos para mantener la deuda de EE. UU., revalorizando efectivamente los Treasuries como activos más riesgosos en lugar de defensivos.

La situación se agravó por shocks técnicos y de política —incluidos cambios en la política comercial de EE. UU. y modificaciones arancelarias— que distorsionaron los precios y elevaron la prima de plazo. Esta combinación de exceso de oferta, ansiedad inflacionaria y preocupación fiscal hizo que los Treasuries fueran más volátiles que en cualquier momento desde 2020.

El oro como refugio llena el vacío

Normalmente, una venta masiva de Treasuries fortalecería el dólar estadounidense y presionaría al oro. Pero 2025 ha cambiado ese manual. El dólar cayó junto con los bonos, exponiendo una crisis de confianza en la credibilidad fiscal de EE. UU. Eso abrió la puerta para que el oro asumiera el papel defensivo que antes tenían los Treasuries.

Inversores, gestores de fondos y bancos centrales aceleraron las compras de oro físico y ETFs, viendo el metal como una reserva de valor más confiable en un entorno donde la deuda respaldada por el gobierno parecía frágil.

El resultado fue un rally histórico por encima de los $4,000 por onza, marcando el mejor desempeño del oro en casi cinco décadas.

Oro vs rendimientos del Treasury de EE. UU. - Comparación de desempeño 2025

| Periodo (2025) | Precio del oro (USD/onza) | % Cambio del oro (YTD) | Rendimiento del Treasury a 10 años (%) | Cambio de rendimiento (YTD, pb) | Contexto clave del mercado |

|---|---|---|---|---|---|

| Inicio de enero 2025 | 2,600 | — | 4.20 | — | Comienza la venta de Treasuries en medio de una fuerte emisión de deuda y temores de déficit. |

| Marzo 2025 | 3,100 | +10.7 % | 4.15 | –5 pb | El oro sube a pesar de rendimientos estables – primera señal de estrés en la cobertura. |

| Junio 2025 | 3,500 | +25 % | 4.05 | –15 pb | Persisten las preocupaciones inflacionarias; los rendimientos bajan levemente mientras el oro se dispara. |

| Septiembre 2025 | 3,850 | +37 % | 4.12 | +7 pb | Oro y rendimientos suben juntos – la cobertura se rompe efectivamente. |

| Octubre 2025 | 4,004 (cierre spot 8 de octubre) | +42 % | 4.13 | +26 pb (desde dic 2024) | Rendimientos estables; el oro mantiene máximos históricos por encima de $4,000, confirmando la desvinculación. |

Fuentes: World Gold Council (Perspectiva de mitad de año 2025), Reuters (8 de octubre de 2025), YCharts U.S. 10-Year Treasury Rate Series.

Los datos subrayan cómo el oro y los rendimientos ahora se mueven al unísono. El rally del 42% del oro junto a rendimientos estables en torno al 4,1% confirma que la correlación inversa tradicional —donde el oro sube cuando los rendimientos caen— se ha colapsado. En cambio, ambos activos ahora responden a la incertidumbre fiscal y la desconfianza de los inversores en la estabilidad de las políticas.

Consecuencias de la ruptura de la correlación oro–Treasury

La ruptura de la cobertura oro–Treasury ha hecho que los mercados sean más volátiles y menos predecibles. Los rendimientos se han mantenido elevados, mientras que las acciones han luchado por encontrar estabilidad en medio de correlaciones entre activos que antes se compensaban entre sí. La debilidad del dólar ha amplificado las preocupaciones inflacionarias, creando un círculo de retroalimentación que apoya aún más la demanda de oro.

Algunos analistas, sin embargo, ven potencial para una reversión más adelante en 2025. Si la economía se desacelera y la Federal Reserve recorta las tasas de interés, los rendimientos podrían caer y restaurar parcialmente la antigua relación inversa. Pero por ahora, el oro y los Treasuries se mueven juntos, una señal de que la base estructural de la cobertura clásica se ha resquebrajado.

Pronóstico del precio del oro 2025–2026

Los analistas siguen divididos sobre lo que viene después. Goldman Sachs proyecta que el oro podría mantenerse cerca de niveles récord si persisten los riesgos fiscales, mientras que algunos estrategas creen que rendimientos más bajos por una posible recesión podrían aliviar la presión sobre los bonos más adelante en el año.

Sin embargo, el problema subyacente —alta emisión de deuda, inflación persistente y disminución de la confianza en la gestión fiscal de EE. UU.— apunta a un reequilibrio a largo plazo. Los Treasuries ya no se consideran un activo refugio puro; ahora forman parte del entorno de riesgo. El oro, por su parte, se ha convertido en el ancla de la estabilidad en tiempos inciertos.

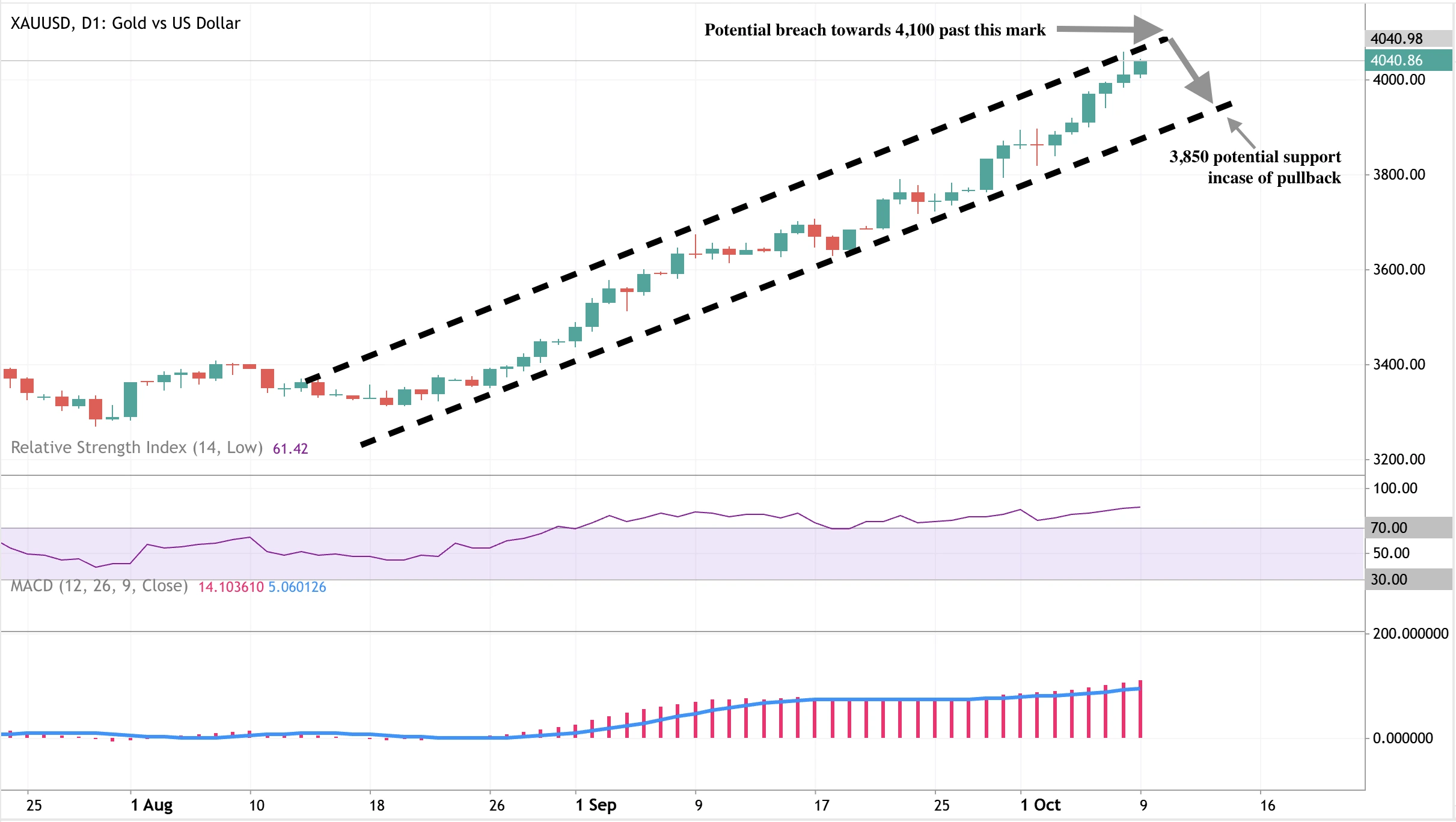

Perspectivas técnicas del precio del oro

Al momento de escribir, se observa una fuerte presión compradora en el gráfico diario. Sin embargo, los precios acercándose al límite superior del canal ascendente podrían sugerir un posible retroceso hacia el límite inferior del canal en $3,850. Esta narrativa de retroceso está respaldada por el RSI que se encuentra profundamente en territorio de sobrecompra. Por otro lado, el MACD muestra un fuerte impulso alcista. Un movimiento decisivo más allá de los niveles actuales podría dar luz verde a los compradores para apuntar a $4,100.

Implicaciones de inversión en oro

Para los traders y gestores de activos, el panorama de 2025 señala una nueva realidad de cobertura.

A corto plazo, es probable que el oro consolide por encima de $4,000, respaldado por la demanda sostenida de los bancos centrales y los flujos de refugio. Si una recesión provoca recortes de tasas, los precios de los bonos podrían recuperarse, pero el oro probablemente mantendrá su atractivo estratégico como protección frente al riesgo de política y crédito.

El posicionamiento a medio plazo debería favorecer la exposición diversificada al oro en Deriv MT5, donde los traders pueden usar multiplicadores para gestionar la apalancamiento en condiciones volátiles. Mientras tanto, el uso de herramientas como la calculadora de trading de Deriv puede ayudar a mantener una gestión disciplinada del riesgo a medida que aumenta la volatilidad del oro.

Estrategias de trading para oro en plataformas Deriv

Los traders en Deriv pueden acceder al mercado del oro a través de una variedad de plataformas diseñadas para adaptarse a diferentes estilos y objetivos de trading.

Nuestras plataformas ofrecen acceso a oro spot (XAU/USD) con spreads competitivos desde 0.3 pips, liquidez profunda y opciones de apalancamiento de hasta 1:1000, dependiendo del tipo de cuenta y la jurisdicción. La plataforma admite múltiples tipos de órdenes, herramientas avanzadas de gráficos e indicadores integrados para análisis técnico.

Los traders que buscan exposición a los movimientos del precio del oro con riesgo controlado pueden usar Deriv Multipliers, que permiten participación apalancada con una pérdida máxima fija. Este producto permite a los clientes participar en la volatilidad a corto plazo del oro sin los requisitos tradicionales de margen.

Para ayudar en la preparación de operaciones y el monitoreo de posiciones, las calculadoras de trading de Deriv ayudan a los usuarios a determinar el tamaño del contrato, los requisitos de margen y el valor del pip para el oro y otros instrumentos. Herramientas adicionales disponibles en todas las plataformas incluyen funciones de stop-loss y take-profit, permitiendo una gestión precisa de órdenes y asignación de capital.

Descargo de responsabilidad:

Las cifras de rendimiento citadas no garantizan rendimientos futuros.