2025年黃金與美國國債殖利率:經典避險工具失效了嗎?

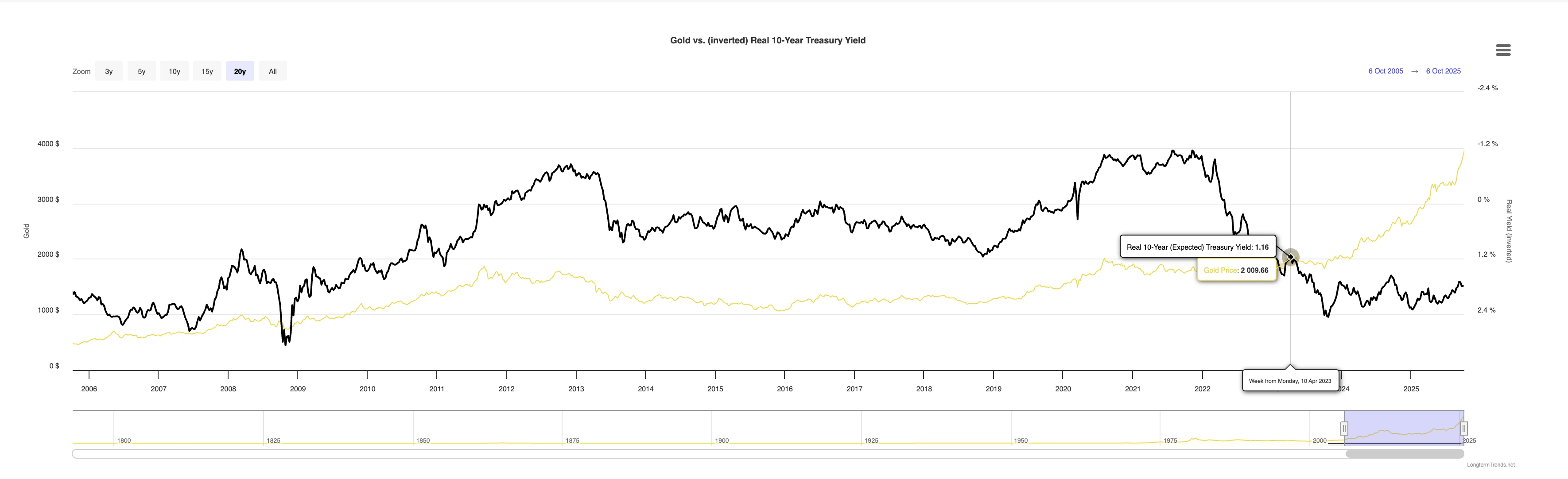

黃金與美國國債殖利率長期以來的反向關係在2025年已經徹底瓦解。這項貴金屬價格已飆升至每盎司4,000美元以上,即使國債殖利率已趨於穩定且美元走弱。這種背離顯示全球風險情緒出現更深層的轉變:投資人不再將美國國債視為可靠的避險工具。相反地,在債務疑慮、通膨風險與財政不確定性動盪的市場中,黃金已成為首選的避險資產。

重點摘要

- 2025年約有9.2兆美元的美國可流通債務到期,迫使財政部在需求疲弱下再融資創紀錄的債券規模。

- 聯邦赤字預計將達到1.9兆美元,加劇對債務不可持續與財政自滿的擔憂。

- 持續的通膨與關稅相關衝擊推高長天期債券的期限溢酬,使國債表現更像風險資產。

- 即使殖利率維持高檔,美元仍下跌,反映市場對政府財政狀況信心流失。

- 黃金今年以來已上漲52%,突破4,000美元,因央行與投資人從債券轉向實體資產。

國債殖利率市場承壓

美國國債市場經歷了數十年來最艱難的一年。到期債務浪潮——約9.2兆美元,其中大部分集中在上半年——迫使政府以極快速度發行新債。投資人需求無法跟上,導致全面拋售與殖利率上升,特別是長天期債券。

同時,財政赤字膨脹至1.9兆美元,加劇市場對政府支出增加將惡化長期債務可持續性的擔憂。投資人要求更高殖利率來持有美國債務,實質上將國債重新定價為風險資產,而非防禦性資產。

技術性與政策衝擊——包括美國貿易政策轉變與關稅調整——進一步扭曲價格並推高期限溢酬。供給過剩、通膨焦慮與財政疑慮的組合,使國債波動性達到自2020年以來最高。

黃金作為避險資產填補真空

通常,國債拋售會推升美元並壓抑黃金。但2025年顛覆了這一劇本。美元與國債齊跌,暴露出對美國財政信譽的信心危機。這為黃金取代國債成為防禦性資產鋪平了道路。

投資人、基金經理與央行加速購買實體黃金與ETF,認為在政府債務顯得脆弱的環境下,黃金是更可靠的價值儲存工具。

結果是黃金歷史性地突破每盎司4,000美元,創下近五十年來最佳表現。

黃金 vs 美國國債殖利率——2025年表現比較

| 期間(2025) | 黃金價格(美元/盎司) | 黃金年初至今漲幅 (%) | 10年期國債殖利率 (%) | 殖利率年初至今變化(基點) | 主要市場背景 |

|---|---|---|---|---|---|

| 2025年1月初 | 2,600 | — | 4.20 | — | 國債拋售開始,債務發行量大增與赤字疑慮升溫。 |

| 2025年3月 | 3,100 | +10.7 % | 4.15 | –5 基點 | 黃金在殖利率穩定下仍上漲——避險壓力初現。 |

| 2025年6月 | 3,500 | +25 % | 4.05 | –15 基點 | 通膨疑慮持續;殖利率略降,黃金大漲。 |

| 2025年9月 | 3,850 | +37 % | 4.12 | +7 基點 | 黃金與殖利率同時上升——避險機制徹底失效。 |

| 2025年10月 | 4,004(10月8日現貨收盤) | +42 % | 4.13 | +26 基點(自2024年12月起) | 殖利率持平;黃金維持4,000美元以上新高,確認脫鉤。 |

資料來源:World Gold Council(2025年中展望)、Reuters(2025年10月8日)、YCharts 美國10年期國債利率系列。

數據凸顯黃金與殖利率現已同步走勢。黃金42%的漲幅與約4.1%穩定殖利率並行,證明傳統的反向關聯——殖利率下跌時黃金上漲——已經瓦解。取而代之的是,兩種資產現正共同回應財政不確定性與投資人對政策穩定性的信任危機。

黃金–國債關聯瓦解的後果

黃金–國債避險機制的瓦解使市場更加波動且難以預測。殖利率維持高檔,股票市場在過去能互相抵消的跨資產關聯下難以穩定。美元走弱加劇通膨疑慮,形成回饋循環,進一步推升黃金需求。

然而部分分析師認為,2025年稍晚有機會出現逆轉。如果經濟放緩且聯邦準備理事會 降息,殖利率可能下跌,部分恢復過去的反向關係。但目前,黃金與國債同步走勢——這顯示經典避險結構性基礎已經出現裂痕。

2025–2026年黃金價格展望

分析師對未來走勢看法分歧。高盛預測若財政風險持續,黃金有望維持在歷史高點,而部分策略師則認為若經濟衰退導致殖利率下滑,債券壓力將於年底緩解。

然而,根本問題——高額債務發行、持續通膨與對美國財政管理信心減弱——指向長期再平衡。國債不再被視為純粹的避險資產,而是風險環境的一部分。黃金則成為不確定時代的穩定錨。

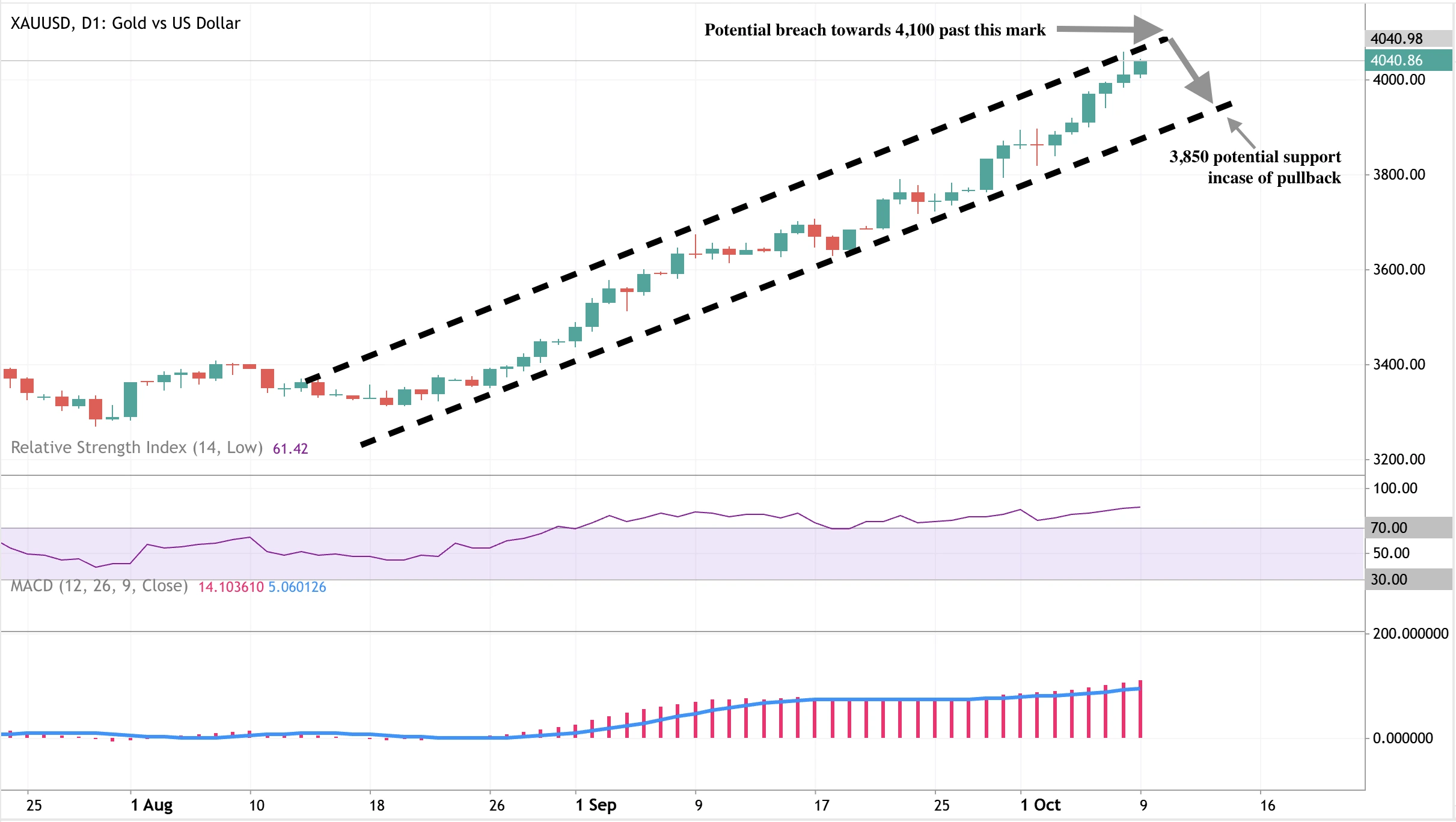

黃金價格技術面解析

撰文時,日線圖上明顯出現強勁買盤。然而,價格接近上升通道上緣,可能暗示有機會回調至3,850美元的通道下緣。這一回調預期獲得RSI深度超買區的支持。另一方面,MACD顯示多頭動能強勁。 若價格果斷突破現有水準,買方有望進一步上看4,100美元。

黃金投資啟示

對交易者與資產管理人而言,2025年的市場格局預示著全新避險現實。

短期內,黃金有望在4,000美元以上盤整,受央行持續買盤與避險資金流支撐。若經濟衰退引發降息,債券價格或可回升——但黃金仍將因其對政策與信用風險的防禦特性而具備戰略吸引力。

中期佈局應優先考慮在Deriv MT5上多元配置黃金,交易者可利用倍數工具於波動市況下管理槓桿。同時,善用 Deriv 的交易計算機有助於在黃金波動加劇時維持嚴謹的風險管理。

Deriv 平台黃金交易策略

Deriv 交易者可透過多種平台進入黃金市場,滿足不同交易風格與目標。

我們的平台提供現貨黃金(XAU/USD)交易,點差低至0.3點,流動性深厚,槓桿最高可達1:1000,具體取決於帳戶類型與司法管轄區。平台支援多種下單類型、進階圖表工具與技術分析指標。

希望以可控風險參與黃金價格波動的交易者,可選擇 Deriv Multipliers,該產品允許以固定最大損失參與槓桿交易,讓客戶無需傳統保證金要求即可參與短線黃金波動。

為協助交易規劃與持倉監控,Deriv 的交易計算機可協助用戶計算黃金及其他商品的合約規模、保證金需求與點值。所有平台還提供停損與止盈功能,便於精確下單與資金分配。

免責聲明:

所引用的績效數據不代表未來績效的保證。