২০২৫-এ স্বর্ণ বনাম ট্রেজারি ইয়িল্ড: ঐতিহ্যবাহী হেজ কি আর কাজ করছে না?

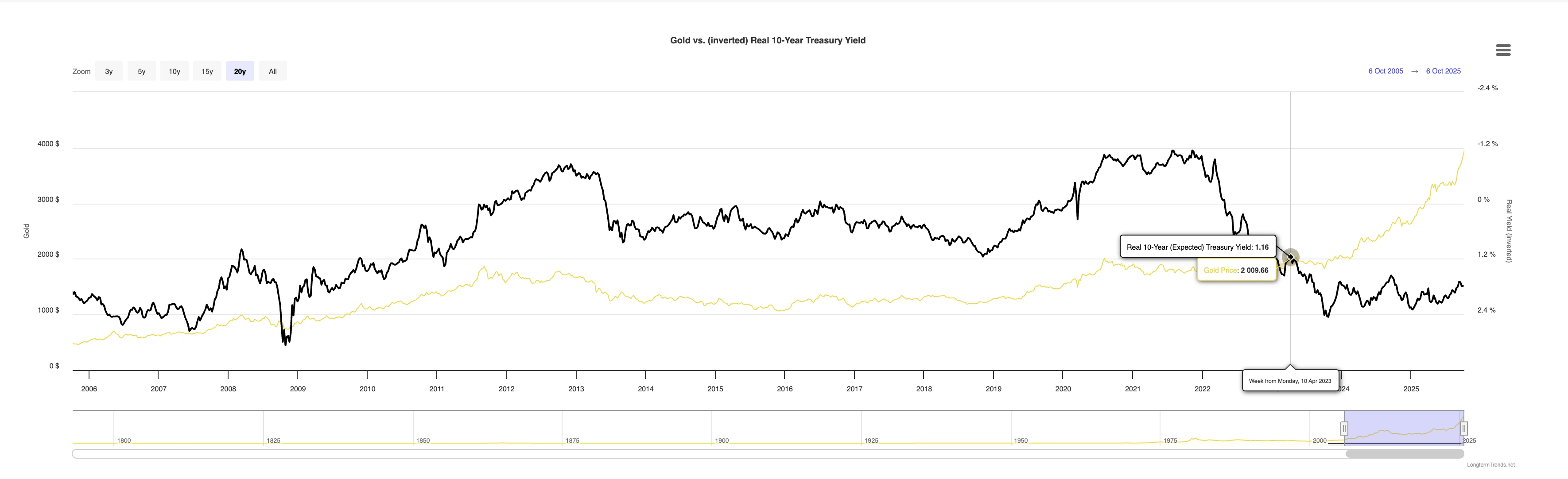

স্বর্ণের দীর্ঘদিনের বিপরীত সম্পর্ক মার্কিন ট্রেজারি ইয়িল্ডের সঙ্গে ২০২৫-এ কার্যত ভেঙে পড়েছে। এই মূল্যবান ধাতুটি প্রতি আউন্স $৪,০০০ ছাড়িয়ে গেছে, যদিও ট্রেজারি ইয়িল্ড স্থিতিশীল রয়েছে এবং মার্কিন ডলার দুর্বল হয়েছে। এই বিচ্যুতি বৈশ্বিক ঝুঁকি মনোভাবের গভীর পরিবর্তনের ইঙ্গিত দেয়: বিনিয়োগকারীরা আর মার্কিন সরকারি বন্ডকে নির্ভরযোগ্য হেজ হিসেবে দেখছেন না। বরং, ঋণ উদ্বেগ, মুদ্রাস্ফীতি ঝুঁকি এবং রাজস্ব অনিশ্চয়তায় কাঁপা বাজারে স্বর্ণই এখন সবচেয়ে পছন্দের নিরাপদ আশ্রয় সম্পদে পরিণত হয়েছে।

মূল বিষয়সমূহ

- ২০২৫-এ প্রায় $৯.২ ট্রিলিয়ন মার্কিন মার্কেটেবল ঋণ পরিপক্ক হচ্ছে, যার ফলে ট্রেজারিকে দুর্বল চাহিদার মধ্যে রেকর্ড পরিমাণ বন্ড পুনঃঅর্থায়ন করতে হচ্ছে।

- ফেডারেল ঘাটতি $১.৯ ট্রিলিয়নে পৌঁছানোর পূর্বাভাস, যা টেকসই নয় এমন ঋণ এবং রাজস্ব উদাসীনতার আশঙ্কা বাড়াচ্ছে।

- স্থায়ী মুদ্রাস্ফীতি ও শুল্ক-সংক্রান্ত ধাক্কা দীর্ঘমেয়াদি বন্ডে টার্ম প্রিমিয়াম বাড়িয়েছে, ফলে ট্রেজারিগুলো আরও ঝুঁকিপূর্ণ সম্পদের মতো আচরণ করছে।

- ইয়িল্ড উচ্চ থাকলেও মার্কিন ডলার কমেছে, যা সরকারের রাজস্ব অবস্থার ওপর আস্থা কমার প্রতিফলন।

- স্বর্ণ বছরের শুরু থেকে ৫২% বেড়েছে, $৪,০০০-এর ওপরে উঠে গেছে কারণ কেন্দ্রীয় ব্যাংক ও বিনিয়োগকারীরা বন্ড থেকে হার্ড অ্যাসেটে ঝুঁকছেন।

ট্রেজারি ইয়িল্ডের বাজার চাপে

মার্কিন ট্রেজারি বাজার কয়েক দশকের মধ্যে সবচেয়ে কঠিন বছর পার করছে। পরিপক্ক ঋণের ঢেউ—প্রায় $৯.২ ট্রিলিয়ন, যার বেশিরভাগ বছরের প্রথমার্ধে—সরকারকে দ্রুত নতুন সিকিউরিটিজ ইস্যু করতে বাধ্য করেছে। বিনিয়োগকারীদের চাহিদা তাল মেলাতে পারেনি, ফলে ব্যাপক বিক্রি ও ইয়িল্ড বেড়ে গেছে, বিশেষ করে দীর্ঘমেয়াদি মেয়াদে।

একই সময়ে, রাজস্ব ঘাটতি ফুলে $১.৯ ট্রিলিয়নে পৌঁছেছে, যা বাড়তি সরকারি ব্যয় দীর্ঘমেয়াদি ঋণ টেকসইতাকে আরও খারাপ করবে—এমন আশঙ্কা বাড়িয়েছে। বিনিয়োগকারীরা মার্কিন ঋণ ধারণের জন্য বেশি ইয়িল্ড দাবি করেছে, ফলে ট্রেজারিগুলোকে আর প্রতিরক্ষামূলক নয়, বরং ঝুঁকিপূর্ণ সম্পদ হিসেবে মূল্যায়ন করা হচ্ছে।

পরিস্থিতি আরও খারাপ হয়েছে প্রযুক্তিগত ও নীতিগত ধাক্কায়—যার মধ্যে মার্কিন বাণিজ্য নীতির পরিবর্তন ও শুল্ক পরিবর্তন রয়েছে—যা মূল্য নির্ধারণে বিঘ্ন ঘটিয়েছে এবং টার্ম প্রিমিয়াম বাড়িয়েছে। অতিরিক্ত সরবরাহ, মুদ্রাস্ফীতি উদ্বেগ ও রাজস্ব উদ্বেগের এই সংমিশ্রণ ট্রেজারিগুলোকে ২০২০ সালের পর সবচেয়ে বেশি অস্থির করে তুলেছে।

নিরাপদ আশ্রয় হিসেবে স্বর্ণ শূন্যতা পূরণ করছে

সাধারণত, ট্রেজারিতে বিক্রি হলে মার্কিন ডলার শক্তিশালী হয় এবং স্বর্ণের ওপর চাপ পড়ে। কিন্তু ২০২৫-এ সেই নিয়ম উল্টে গেছে। ডলার বন্ডের সঙ্গে সঙ্গে কমেছে, যা মার্কিন রাজস্ব বিশ্বাসযোগ্যতার সংকট প্রকাশ করেছে। এতে স্বর্ণের জন্য সেই প্রতিরক্ষামূলক ভূমিকা নেওয়ার সুযোগ তৈরি হয়েছে, যা আগে ট্রেজারির ছিল।

বিনিয়োগকারী, ফান্ড ম্যানেজার এবং কেন্দ্রীয় ব্যাংকগুলো শারীরিক স্বর্ণ ও ETF কেনা বাড়িয়েছে, কারণ এই ধাতুটিকে তারা এমন এক পরিবেশে আরও নির্ভরযোগ্য মূল্য সংরক্ষণকারী হিসেবে দেখছে, যেখানে সরকার-সমর্থিত ঋণ দুর্বল মনে হচ্ছে।

ফলে প্রতি আউন্স $৪,০০০ ছাড়িয়ে ঐতিহাসিক র্যালি হয়েছে, যা প্রায় পাঁচ দশকে স্বর্ণের সেরা পারফরম্যান্স।

স্বর্ণ বনাম মার্কিন ট্রেজারি ইয়িল্ড - ২০২৫ পারফরম্যান্স তুলনা

| Period (2025) | Gold Price (USD/oz) | Gold % Change (YTD) | 10-Year Treasury Yield (%) | Yield Change (YTD, bps) | Key Market Context |

|---|---|---|---|---|---|

| ২০২৫ সালের জানুয়ারির শুরু | ২,৬০০ | — | ৪.২০ | — | ট্রেজারি বিক্রি শুরু, ব্যাপক ঋণ ইস্যু ও ঘাটতির আশঙ্কা। |

| মার্চ ২০২৫ | ৩,১০০ | +১০.৭ % | ৪.১৫ | –৫ bps | ইয়িল্ড স্থিতিশীল থাকলেও স্বর্ণের র্যালি—হেজ চাপের প্রাথমিক ইঙ্গিত। |

| জুন ২০২৫ | ৩,৫০০ | +২৫ % | ৪.০৫ | –১৫ bps | মুদ্রাস্ফীতি উদ্বেগ অব্যাহত; ইয়িল্ড সামান্য কমলেও স্বর্ণ দ্রুত বাড়ছে। |

| সেপ্টেম্বর ২০২৫ | ৩,৮৫০ | +৩৭ % | ৪.১২ | +৭ bps | স্বর্ণ ও ইয়িল্ড একসঙ্গে বাড়ছে—হেজ কার্যত ভেঙে পড়েছে। |

| অক্টোবর ২০২৫ | ৪,০০৪ (৮ অক্টোবর স্পট ক্লোজ) | +৪২ % | ৪.১৩ | +২৬ bps (ডিসেম্বর ২০২৪ থেকে) | ইয়িল্ড স্থিতিশীল; স্বর্ণ $৪,০০০-এর ওপরে রেকর্ড উচ্চতায়, বিচ্ছিন্নতা নিশ্চিত। |

Sources: World Gold Council (Mid-Year 2025 Outlook), Reuters (8 October 2025), YCharts U.S. 10-Year Treasury Rate Series.

তথ্যগুলো দেখায়, এখন স্বর্ণ ও ইয়িল্ড একসঙ্গে চলছে। ইয়িল্ড প্রায় ৪.১% থাকাকালীন স্বর্ণের ৪২% র্যালি নিশ্চিত করে যে ঐতিহ্যবাহী বিপরীত সম্পর্ক—যেখানে ইয়িল্ড কমলে স্বর্ণ বাড়ে—তা ভেঙে পড়েছে। বরং, এখন উভয় assets রাজস্ব অনিশ্চয়তা ও নীতিগত স্থিতিশীলতার ওপর বিনিয়োগকারীদের অবিশ্বাসের প্রতিক্রিয়ায় চলছে।

স্বর্ণ–ট্রেজারি সম্পর্ক ভেঙে পড়ার পরিণতি

স্বর্ণ–ট্রেজারি হেজ ভেঙে পড়ায় বাজার আরও অস্থির ও কম পূর্বানুমানযোগ্য হয়েছে। ইয়িল্ড উচ্চই রয়েছে, আর ইকুইটি বাজার পারস্পরিক সম্পদ সম্পর্কের কারণে স্থিতিশীলতা খুঁজে পেতে লড়ছে, যা আগে একে অপরকে অফসেট করত। ডলারের দুর্বলতা মুদ্রাস্ফীতি উদ্বেগ বাড়িয়েছে, যা স্বর্ণের চাহিদাকে আরও সমর্থন করছে।

তবে, কিছু বিশ্লেষক ২০২৫-এর শেষের দিকে উল্টো প্রবণতার সম্ভাবনা দেখছেন। যদি অর্থনীতি মন্থর হয় এবং Federal Reserve সুদ কমায়, ইয়িল্ড কমতে পারে এবং পুরনো বিপরীত সম্পর্ক جزভাগে ফিরে আসতে পারে। তবে আপাতত, স্বর্ণ ও ট্রেজারি একসঙ্গে চলছে—এটি ঐতিহ্যবাহী হেজের কাঠামোগত ভিত্তি ভেঙে পড়ার ইঙ্গিত।

২০২৫–২০২৬ স্বর্ণের মূল্য পূর্বাভাস

বিশ্লেষকরা পরবর্তী পরিস্থিতি নিয়ে বিভক্ত। Goldman Sachs পূর্বাভাস দিয়েছে, রাজস্ব ঝুঁকি অব্যাহত থাকলে স্বর্ণ রেকর্ড স্তরের কাছাকাছি থাকতে পারে, আবার কিছু কৌশলবিদ মনে করেন সম্ভাব্য মন্দার কারণে ইয়িল্ড কমলে বছরের শেষের দিকে বন্ডের ওপর চাপ কমতে পারে।

তবে মূল সমস্যা—উচ্চ ঋণ ইস্যু, স্থায়ী মুদ্রাস্ফীতি ও মার্কিন রাজস্ব ব্যবস্থাপনায় আস্থার ঘাটতি—দীর্ঘমেয়াদি পুনঃসমন্বয়ের ইঙ্গিত দেয়। ট্রেজারি আর নিখাদ নিরাপদ আশ্রয় সম্পদ হিসেবে দেখা হচ্ছে না; এগুলো এখন ঝুঁকিপূর্ণ পরিবেশের অংশ। অন্যদিকে, স্বর্ণ অনিশ্চিত সময়ে স্থিতিশীলতার নোঙর হয়ে উঠেছে।

স্বর্ণের মূল্য প্রযুক্তিগত বিশ্লেষণ

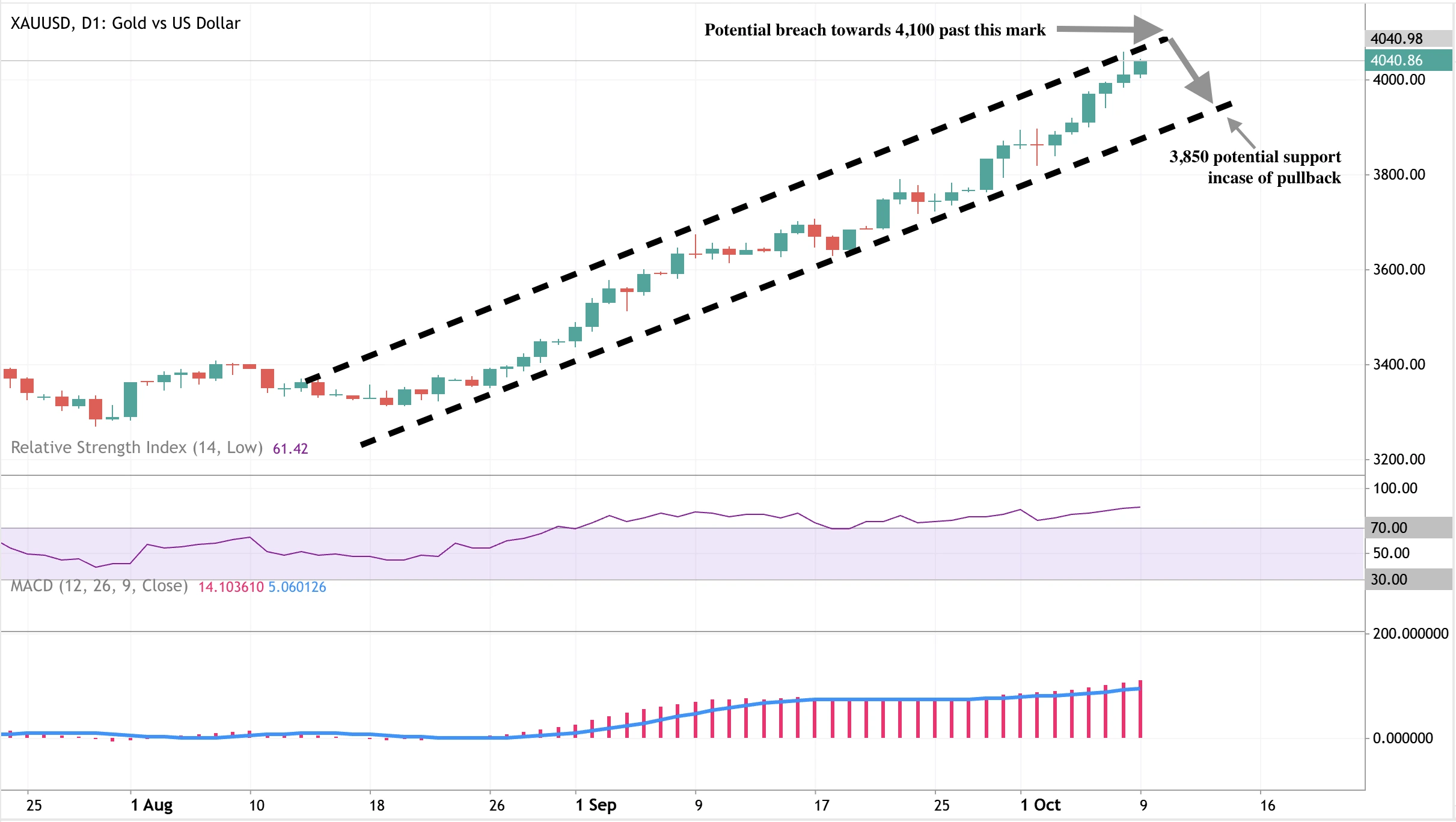

লেখার সময়, দৈনিক চার্টে শক্তিশালী ক্রয় চাপ স্পষ্ট। তবে, দাম ঊর্ধ্বমুখী চ্যানেলের উপরের সীমার কাছাকাছি গেলে pullback হয়ে $৩,৮৫০-এ চ্যানেলের নিচের সীমার দিকে যেতে পারে। এই pullback ধারণাকে সমর্থন করছে RSI গভীরভাবে overbought অঞ্চলে থাকা। অন্যদিকে, MACD শক্তিশালী bullish momentum দেখাচ্ছে। বর্তমান স্তরের ওপরে স্পষ্ট অগ্রগতি ক্রেতাদের $৪,১০০ লক্ষ্য করার সবুজ সংকেত দিতে পারে।

স্বর্ণ বিনিয়োগের প্রভাব

ট্রেডার ও অ্যাসেট ম্যানেজারদের জন্য, ২০২৫-এর প্রেক্ষাপট নতুন হেজিং বাস্তবতার সংকেত দিচ্ছে।

স্বল্পমেয়াদে, স্বর্ণ সম্ভবত $৪,০০০-এর ওপরে কনসোলিডেট করবে, কেন্দ্রীয় ব্যাংকের চাহিদা ও নিরাপদ আশ্রয় প্রবাহ দ্বারা সমর্থিত। যদি মন্দা সুদ কমানোর কারণ হয়, বন্ডের দাম পুনরুদ্ধার করতে পারে—তবে স্বর্ণ সম্ভবত নীতিগত ও ক্রেডিট ঝুঁকির বিরুদ্ধে কৌশলগত আকর্ষণ ধরে রাখবে।

মাঝারি মেয়াদে, Deriv MT5 -এ স্বর্ণে বৈচিত্র্যময় এক্সপোজার রাখা উচিত, যেখানে ট্রেডাররা multipliers ব্যবহার করে leverage ম্যানেজ করতে পারেন অস্থির পরিস্থিতিতে। এদিকে, Deriv-এর trading calculator ব্যবহারে স্বর্ণের অস্থিরতা বাড়ার সময় শৃঙ্খলিত ঝুঁকি ব্যবস্থাপনা বজায় রাখা সহজ হয়।

Deriv প্ল্যাটফর্মে স্বর্ণ ট্রেডিং কৌশল

Deriv-এ ট্রেডাররা বিভিন্ন প্ল্যাটফর্মের মাধ্যমে স্বর্ণ বাজারে প্রবেশ করতে পারেন, যা বিভিন্ন ট্রেডিং স্টাইল ও লক্ষ্য পূরণে ডিজাইন করা।

আমাদের প্ল্যাটফর্মগুলোতে স্পট স্বর্ণ (XAU/USD)-এ প্রবেশাধিকার রয়েছে, যেখানে ০.৩ পিপস থেকে প্রতিযোগিতামূলক স্প্রেড, গভীর লিকুইডিটি এবং অ্যাকাউন্ট টাইপ ও জুরিসডিকশনের ওপর নির্ভর করে ১:১০০০ পর্যন্ত লিভারেজ অপশন রয়েছে। প্ল্যাটফর্মে একাধিক অর্ডার টাইপ, উন্নত চার্টিং টুল এবং টেকনিক্যাল বিশ্লেষণের জন্য ইন্টিগ্রেটেড ইন্ডিকেটর রয়েছে।

যারা নিয়ন্ত্রিত ঝুঁকিতে স্বর্ণের দামের ওঠানামায় এক্সপোজার চান, তারা Deriv Multipliers ব্যবহার করতে পারেন, যা নির্দিষ্ট সর্বোচ্চ ক্ষতির সঙ্গে লিভারেজড অংশগ্রহণের সুযোগ দেয়। এই পণ্যটি ক্লায়েন্টদের স্বল্পমেয়াদি স্বর্ণের অস্থিরতায় অংশ নিতে দেয়, ঐতিহ্যবাহী মার্জিনের প্রয়োজন ছাড়াই।

ট্রেড প্রস্তুতি ও পজিশন মনিটরিংয়ে সহায়তার জন্য, Deriv-এর trading calculators ব্যবহারকারীদের স্বর্ণ ও অন্যান্য ইন্সট্রুমেন্টের জন্য কন্ট্রাক্ট সাইজ, মার্জিন চাহিদা ও পিপ ভ্যালু নির্ধারণে সাহায্য করে। সব প্ল্যাটফর্মে অতিরিক্ত টুল হিসেবে stop-loss ও take-profit ফাংশন রয়েছে, যা নির্ভুল অর্ডার ম্যানেজমেন্ট ও মূলধন বরাদ্দ নিশ্চিত করে।

দায়িত্ব অস্বীকার:

উল্লিখিত পারফরম্যান্সের পরিসংখ্যান ভবিষ্যতের পারফরম্যান্সের নিশ্চয়তা নয়।