2025 yilda oltin va Treasury daromadlari: Klassik xedj ishlashdan to'xtadimi?

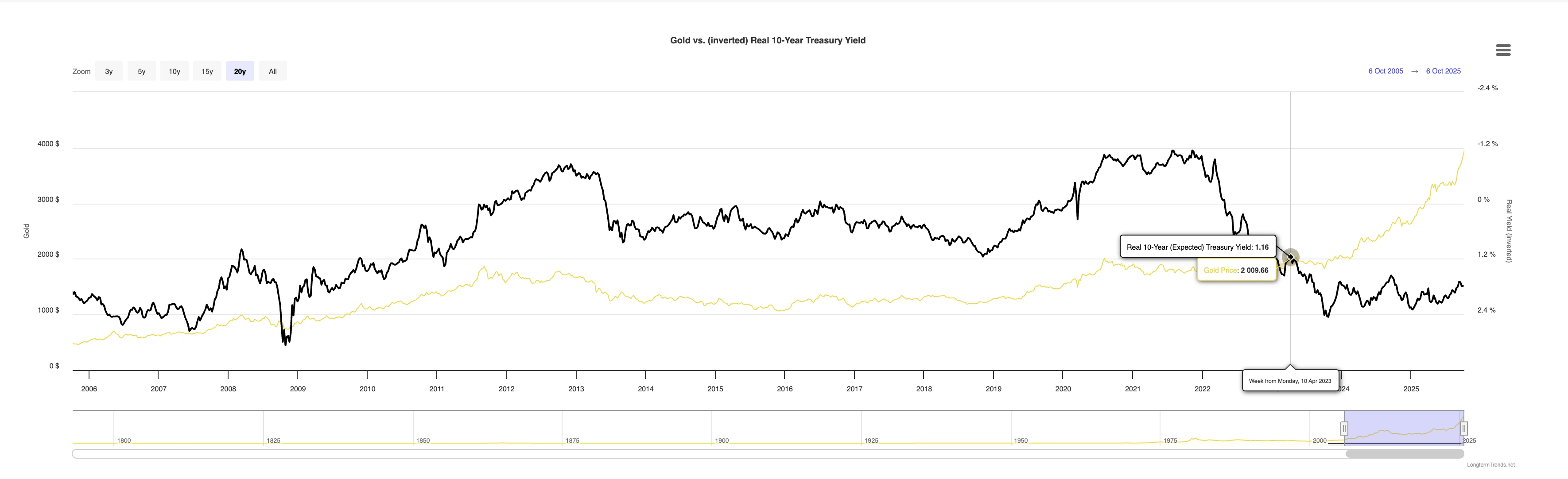

Oltinning AQSh Treasury daromadlari bilan uzoq muddatli teskari bog‘liqligi 2025 yilda amalda buzildi. Qimmatbaho metall bir unsiyasi uchun $4,000 dan oshib ketdi, hatto Treasury daromadlari barqaror bo‘lib, AQSh dollari zaiflashgan bir paytda. Bu tafovut global xavf kayfiyatida chuqurroq o‘zgarishni bildiradi: investorlar endi AQSh davlat obligatsiyalarini ishonchli xedj sifatida ko‘rmayapti. Aksincha, oltin qarz xavotirlari, inflyatsiya riski va fiskal noaniqlikdan larzaga kelgan bozorda afzal ko‘riladigan xavfsiz aktivga aylandi.

Asosiy xulosalar

- 2025 yilda AQShda taxminan $9,2 trillion miqdoridagi bozorga chiqariladigan qarz muddati tugaydi, bu esa Treasury’ni talab past bo‘lgan bir paytda rekord miqdordagi obligatsiyalarni qayta moliyalashtirishga majbur qiladi.

- Federal byudjet taqchilligi $1,9 trillionga yetishi kutilmoqda, bu esa barqaror bo‘lmagan qarz va fiskal beparvolikdan xavotirlarni kuchaytiradi.

- Doimiy inflyatsiya va tarifga oid zarbalar uzoq muddatli obligatsiyalardagi muddat mukofotini oshirdi, natijada Treasury’lar ko‘proq xavfli aktivlar kabi harakat qilmoqda.

- AQSh dollari daromadlar yuqori bo‘lib turganiga qaramay pasaydi, bu hukumatning fiskal holatiga bo‘lgan ishonchning yemirilishini aks ettiradi.

- Oltin yil boshidan buyon 52% ga oshdi, $4,000 dan yuqoriga chiqdi, chunki markaziy banklar va investorlar obligatsiyalardan real aktivlarga o‘tmoqda.

Treasury daromadlari bozori bosim ostida

AQSh Treasury bozori so‘nggi o‘n yilliklarda eng og‘ir yillaridan birini boshdan kechirdi. Muddati tugayotgan qarz to‘lqini — taxminan $9,2 trillion, asosan yilning birinchi yarmida to‘planib qolgan — hukumatni yangi qimmatli qog‘ozlarni tez sur’atda chiqarishga majbur qildi. Investorlarning ishtahasi yetarli bo‘lmadi, bu esa keng ko‘lamli sotuv va ayniqsa uzoq muddatli obligatsiyalarda daromadlarning oshishiga olib keldi.

Shu bilan birga, fiskal taqchillik $1,9 trilliongacha oshdi, bu esa hukumat xarajatlarining ko‘payishi uzoq muddatli qarz barqarorligini yanada yomonlashtirishi mumkinligidan xavotirlarni kuchaytirdi. Investorlar AQSh qarzini ushlab turish uchun yuqoriroq daromadlarni talab qila boshladi, natijada Treasury’lar himoya vositasi emas, balki xavfli aktivlar sifatida qayta baholandi.

Vaziyatni texnik va siyosiy zarbalar — jumladan, AQSh savdo siyosatidagi o‘zgarishlar va tarif o‘zgarishlari — yanada og‘irlashtirdi, bu narxlarni buzdi va muddat mukofotini oshirdi. Taklifning ortishi, inflyatsiya xavotiri va fiskal tashvishlarning kombinatsiyasi Treasury’larni 2020 yildan beri eng o‘zgaruvchan holatga keltirdi.

Oltin xavfsiz aktiv sifatida bo‘shliqni to‘ldirmoqda

Odatda, Treasury’larning sotilishi AQSh dollarini mustahkamlab, oltinga bosim o‘tkazardi. Ammo 2025 yilda bu ssenariy o‘zgardi. Dollar obligatsiyalar bilan birga pasaydi, bu esa AQSh fiskal ishonchliligiga bo‘lgan ishonch inqirozini ko‘rsatdi. Bu esa oltinga ilgari Treasury’lar egallagan himoya rolini o‘z zimmasiga olish uchun imkoniyat yaratdi.

Investorlar, fond menejerlari va markaziy banklar jismoniy oltin va ETF’larni xarid qilishni tezlashtirdi, bu metallni hukumat kafolatlagan qarz zaif ko‘ringan muhitda ishonchli qiymat saqlovchi sifatida ko‘rishmoqda.

Natijada oltin bir unsiyasi uchun $4,000 dan oshib, so‘nggi qariyb ellik yildagi eng yaxshi natijasini ko‘rsatdi.

Oltin va AQSh Treasury daromadlari - 2025 yil natijalari taqqoslanishi

| Davr (2025) | Oltin narxi (USD/unsiya) | Oltin % o‘zgarish (YTD) | 10 yillik Treasury daromadi (%) | Daromad o‘zgarishi (YTD, bps) | Asosiy bozor konteksti |

|---|---|---|---|---|---|

| 2025 yil yanvar boshi | 2,600 | — | 4.20 | — | Treasury sotilishi og‘ir qarz chiqarilishi va taqchillik xavotirlari fonida boshlanadi. |

| 2025 yil mart | 3,100 | +10.7 % | 4.15 | –5 bps | Oltin daromadlar barqaror bo‘lsa ham o‘sadi – xedj bosimi erta belgisi. |

| 2025 yil iyun | 3,500 | +25 % | 4.05 | –15 bps | Inflyatsiya xavotirlari davom etadi; daromadlar biroz pasayadi, oltin esa keskin o‘sadi. |

| 2025 yil sentyabr | 3,850 | +37 % | 4.12 | +7 bps | Oltin va daromadlar birga o‘sadi – xedj amalda buziladi. |

| 2025 yil oktyabr | 4,004 (8 oktyabr spot yopilishi) | +42 % | 4.13 | +26 bps (2024 dekabrdan) | Daromadlar barqaror; oltin $4,000 dan yuqorida rekord darajada, ajralish tasdiqlanadi. |

Manbalar: World Gold Council (2025 yil o‘rtasi prognozi), Reuters (8 oktyabr 2025), YCharts AQSh 10 yillik Treasury daromadlari seriyasi.

Ma’lumotlar oltin va daromadlar endi birga harakat qilayotganini ko‘rsatadi. Oltinning 42% ga o‘sishi va daromadlarning 4.1% atrofida barqaror bo‘lishi an’anaviy teskari korrelyatsiyaning — ya’ni oltin o‘sib, daromadlar pasayadigan — endi yo‘qligini tasdiqlaydi. Endi ikkala aktiv ham fiskal noaniqlik va siyosiy barqarorlikka bo‘lgan ishonchsizlikka javob bermoqda.

Oltin–Treasury korrelyatsiyasi buzilishining oqibatlari

Oltin–Treasury xedjining buzilishi bozorlarni yanada o‘zgaruvchan va kam bashoratli qildi. Daromadlar yuqori bo‘lib qoldi, aksiyalar esa ilgari bir-birini muvozanatlashtirgan kross-aktiv korrelyatsiyalari fonida barqarorlik topa olmadi. Dollar zaifligi inflyatsiya xavotirlarini kuchaytirdi va bu oltin talabini yanada oshiruvchi teskari aloqa hosil qildi.

Biroq, ayrim tahlilchilar 2025 yil oxirida vaziyat o‘zgarishi mumkinligini ko‘rmoqda. Agar iqtisod sekinlashsa va Federal Reserve foiz stavkalarini pasaytirsa, daromadlar tushishi va eski teskari bog‘liqlik qisman tiklanishi mumkin. Ammo hozircha oltin va Treasury’lar birga harakat qilmoqda — bu klassik xedjning strukturaviy asosi yorilganidan dalolat.

Oltin narxi prognozi 2025–2026

Tahlilchilar keyingi bosqich bo‘yicha bir fikrga kelmagan. Goldman Sachs fiskal xavflar saqlanib qolsa, oltin rekord darajalar atrofida ushlab turilishi mumkinligini taxmin qilmoqda, ayrim strateglar esa ehtimoliy retsessiyadan pastroq daromadlar yil oxirida obligatsiyalarga bosimni yumshatishi mumkin deb hisoblaydi.

Biroq, asosiy muammo — yuqori qarz chiqarilishi, doimiy inflyatsiya va AQSh fiskal boshqaruviga ishonchning pasayishi — uzoq muddatli muvozanatga ishora qiladi. Treasury’lar endi sof xavfsiz aktiv sifatida ko‘rilmayapti; ular xavf muhitining bir qismiga aylandi. Oltin esa, o‘z navbatida, noaniq davrda barqarorlik uchun asosga aylandi.

Oltin narxi texnik tahlili

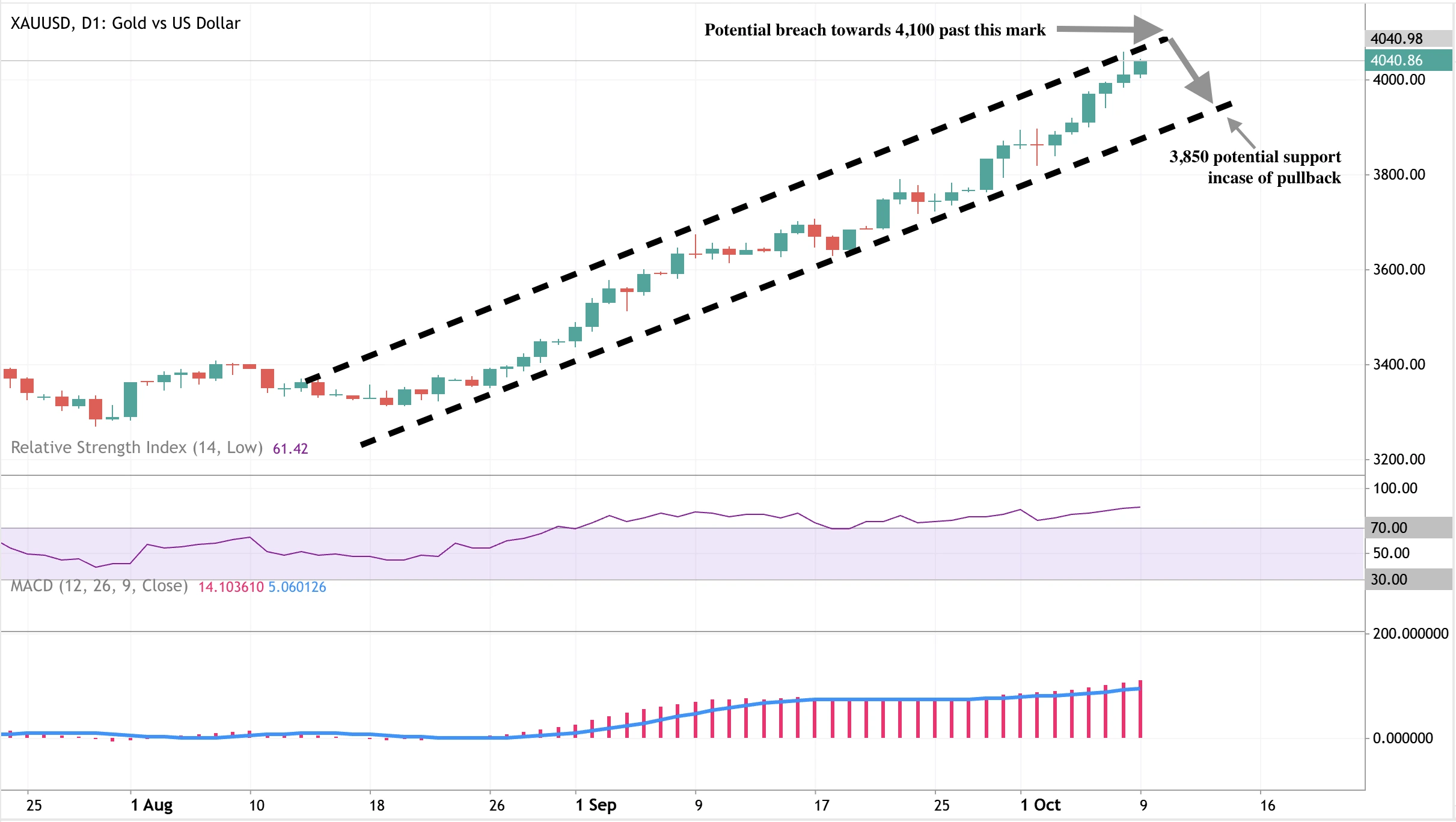

Ushbu maqola yozilayotgan paytda, kundalik grafikda kuchli xarid bosimi ko‘rinmoqda. Biroq, narxlar yuqorilab borayotgan kanalning yuqori chegarasiga yaqinlashishi kutilayotgan orqaga harakat — $3,850 atrofidagi pastki chegaraga — ehtimolini bildirishi mumkin. Bu orqaga harakat ssenariysi RSI ko‘rsatkichi haddan tashqari sotib olingan hududda bo‘lishi bilan tasdiqlanadi. Boshqa tomondan, MACD kuchli bulllik impulsni ko‘rsatmoqda. Joriy darajadan aniq yuqoriga harakat xaridorlarga $4,100 ni nishonga olish uchun “yashil chiroq” berishi mumkin.

Oltin investitsiyasi bo‘yicha xulosalar

Treyderlar va aktiv menejerlari uchun 2025 yil yangi xedj haqiqatini bildiradi.

Qisqa muddatda oltin $4,000 dan yuqorida konsolidatsiyalash ehtimoli yuqori, bu markaziy banklar doimiy talabi va xavfsiz aktivlarga oqim bilan qo‘llab-quvvatlanadi. Agar retsessiya foiz stavkalarining pasayishiga olib kelsa, obligatsiyalar narxi tiklanishi mumkin — biroq oltin siyosiy va kredit xavfidan himoya sifatida strategik jozibasini saqlab qoladi.

O‘rta muddatli pozitsiyalarda Deriv MT5 platformasida oltinga diversifikatsiyalangan ta’sir afzal bo‘lishi kerak, bu yerda treyderlar multiplikatorlar yordamida leverage ni o‘zgaruvchan sharoitda boshqarishlari mumkin. Shu bilan birga, Deriv’ning trading calculator kabi vositalaridan foydalanish oltin o‘zgaruvchanligi oshgan sari intizomli risk boshqaruvini saqlashga yordam beradi.

Deriv platformalarida oltin bilan savdo strategiyalari

Deriv’dagi treyderlar oltin bozoriga turli savdo uslublari va maqsadlariga mos platformalar orqali kirishlari mumkin.

Bizning platformalar spot oltin (XAU/USD) ga 0.3 pipdan boshlanadigan raqobatbardosh spredlar, chuqur likvidlik va hisob turi hamda yurisdiktsiyaga qarab 1:1000 gacha leverage imkoniyatlarini taqdim etadi. Platforma bir nechta buyurtma turlarini, ilg‘or grafik vositalarini va texnik tahlil uchun integratsiyalashgan indikatorlarni qo‘llab-quvvatlaydi.

Oltin narxi harakatiga nazoratli risk bilan ta’sir qilishni istagan treyderlar Deriv Multipliers’dan foydalanishlari mumkin, bu mahsulot leverage bilan ishtirok etish va maksimal yo‘qotishni oldindan belgilash imkonini beradi. Ushbu mahsulot mijozlarga an’anaviy marja talablarisiz qisqa muddatli oltin o‘zgaruvchanligida ishtirok etish imkonini beradi.

Savdo tayyorgarligi va pozitsiyani monitoring qilishda yordam berish uchun Deriv’ning trading calculators foydalanuvchilarga oltin va boshqa instrumentlar uchun kontrakt hajmi, marja talablari va pip qiymatini aniqlashga yordam beradi. Barcha platformalarda mavjud bo‘lgan qo‘shimcha vositalar — stop-loss va take-profit funksiyalari — buyurtmalarni aniq boshqarish va kapitalni taqsimlash imkonini beradi.

Ogohlantirish:

Keltirilgan natijalar kelajakdagi natijalar uchun kafolat emas.