2025'te ABD Hazine tahvilleri yerine Merkez Bankası Altın talebini yönlendiren nedir?

Altın, 2024'teki %27'lik bir artışın ardından bu yıl %37 artışla tüm zamanların en yüksek seviyesinde 3,609$ civarında tutunuyor. Ana itici güç, rezerv tercihindeki bir değişikliktir: Merkez bankaları ABD Hazine tahvilleri yerine sürekli olarak altın satın alıyor ve bu da ülkelerin finansal risklere karşı nasıl korunduklarının yeniden düzenlendiğine işaret ediyor. Zayıf ABD iş verileri ve Federal Rezerv faiz indirimi beklentileri bu değişimi hızlandırırken, spekülatif tüccarlar ve perakende talebi ivme katıyor. Soru artık değil mi Altın güvenli bir liman varlığıdır, ama yeni bir parasal düzen için bir temel haline gelip gelmediği.

Önemli çıkarımlar

- Merkez bankası talebi ve Fed faiz indirimi beklentilerinin desteklediği altın fiyatı 3.609 dolardır.

- Merkez bankaları altın rezervlerinde çeşitlendirme arayışında olduğu için ABD Hazine tahvilleri çekiciliğini kaybediyor.

- Çin PBoC, Ağustos ayında art arda 10. ay altın ekleyerek varlıkları 74.02 milyon ons'a çıkardı.

- Tüccarlar 17 Eylül'de Fed'in 25 bazlık kesintiyle tamamen fiyatlandırırken, Altın 2025'te %37 arttı, S&P 500'ü geride bıraktı ve bir büyüme varlığı gibi davrandı.

- Spekülatif talep artıyor ve net uzun pozisyonlar Eylül ayı başlarında 20.740 sözleşme artıyor.

- Gümüş fiyatları da yükseliyor ve 14 yılın en yüksek seviyesine ulaştı ve sert varlıklara olan daha geniş talebi yansıtıyor.

Altın vs ABD Hazine Tahvilleri: Merkez bankaları altını yükseltti

Altının yükselişinin arkasındaki en önemli güç, merkez bankalarının ABD Hazine tahvillerinden uzaklaşmasıdır. Çin Halk Bankası (PBoC) Ağustos ayında üst üste 10. ay altın satın aldı ve rezervleri 73.96'dan 74.02 milyon ince troy ons'a yükseltti. Bu münferit bir hareket değil: küresel merkez bankaları, ABD borç riskine, yaptırımlara maruz kalma risklerine ve dolar oynaklığına karşı bir korunma olarak külçe lehine Hazine varlıklarını istikrarlı bir şekilde azalttılar.

Karar yapısal bir yeniden düzenlemeyi yansıtıyor. Bir zamanlar en güvenli değer deposu olarak kabul edilen hazine tahvilleri, şimdi Washington'un mali konumu, siyasi anlaşmazlıklar ve Fed para politikasına olan güveniyle bağlantılı riskler taşıyor. Buna karşılık, altın likidite ve tarafsızlık sunarak rezerv çeşitlendirmesi için giderek daha cazip hale getirir.

Fed politikası ve zayıf ABD verileri değişimi güçlendiriyor

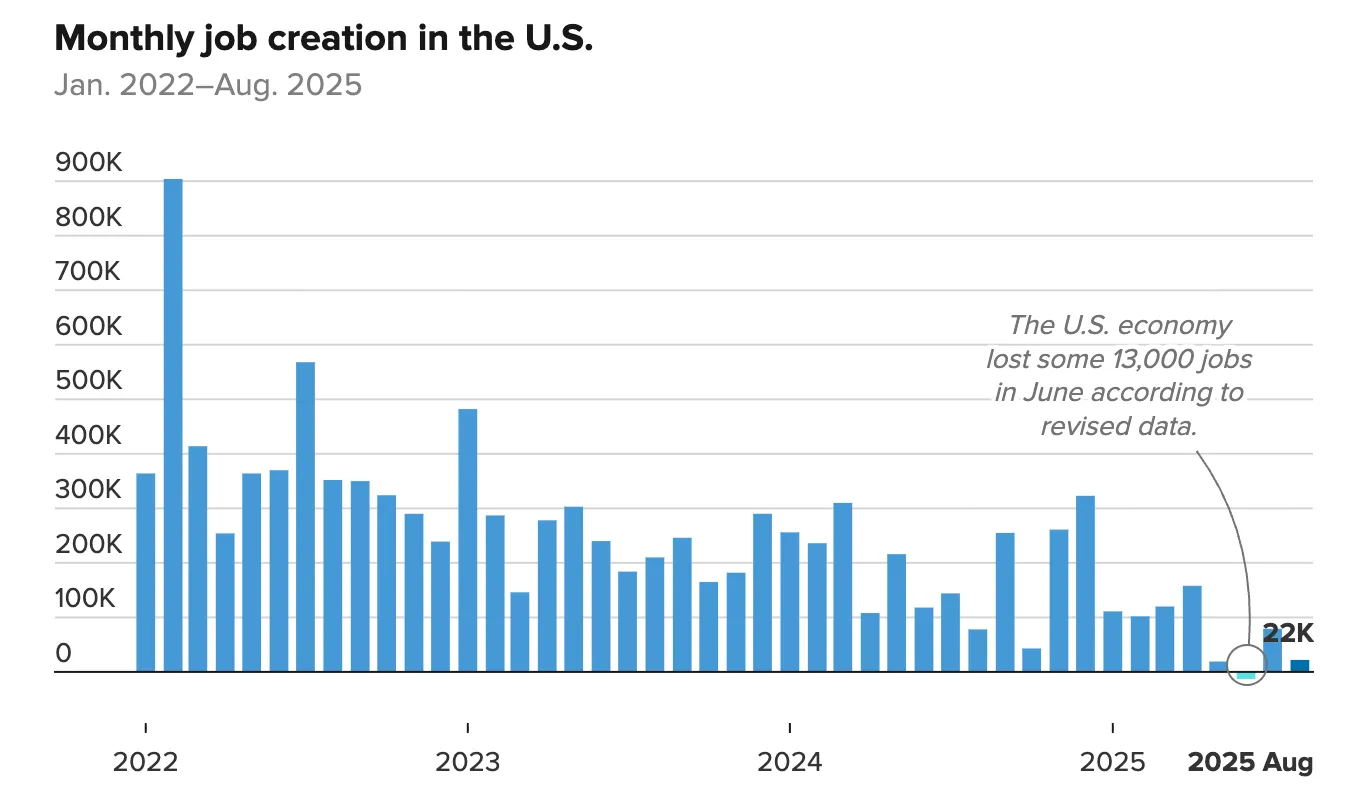

En son ABD istihdama raporu altının ivmesini güçlendirdi. Tarım Dışı Bordrolar (NFP), Ağustos ayında 75.000 beklentilere kıyasla yalnızca 22.000 iş eklendi, işsizlik ise 2021'den bu yana en yüksek seviyede% 4.3'e yükseldi.

Bu zayıflık, işgücü piyasasının yumuşamasını doğrulayarak daha yüksek oranların savunmasını baltalamaktadır.

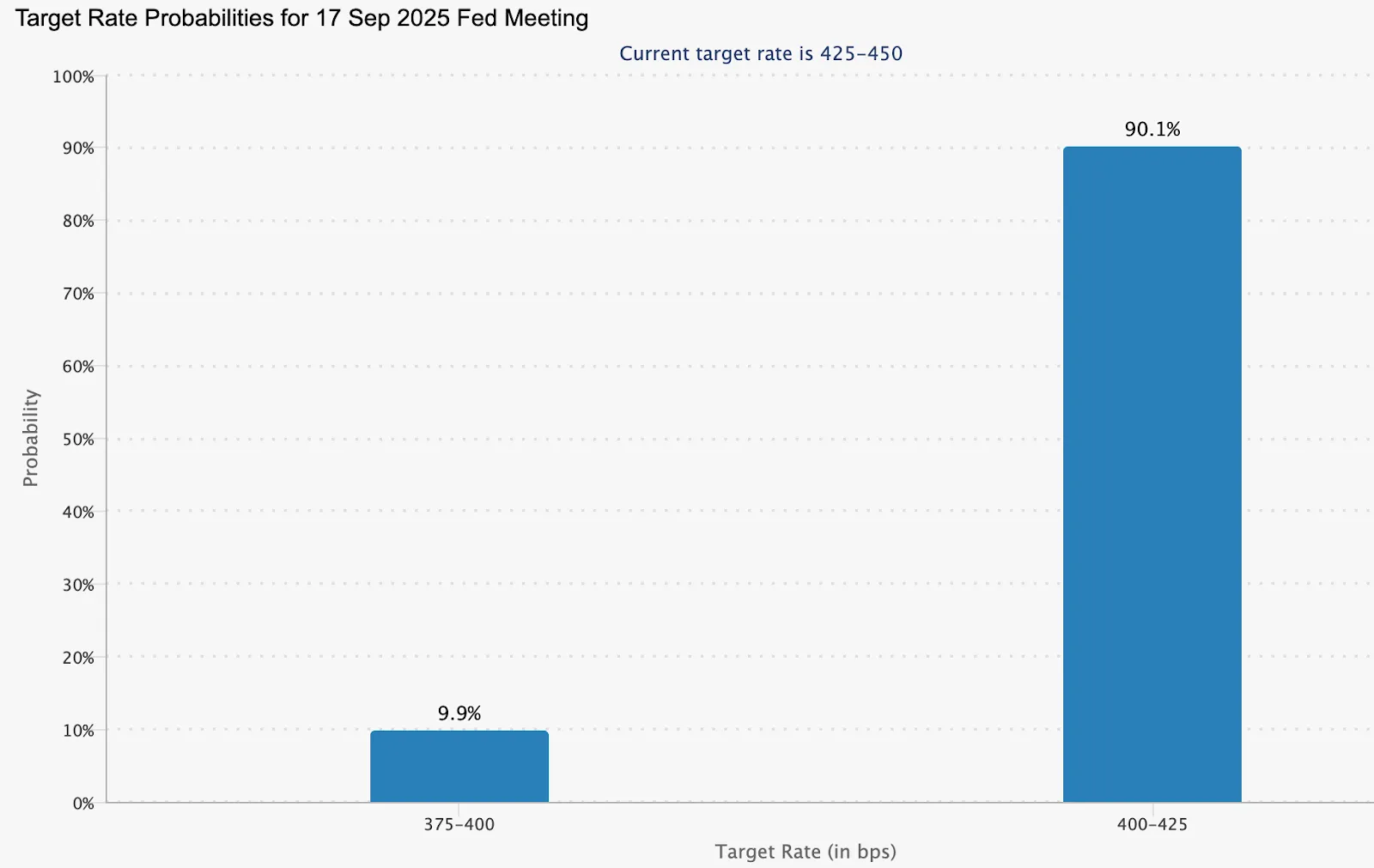

Piyasalar artık Fed'in 17 Eylül'de faizleri düşürebileceğinden neredeyse emin ve %90.1'lik 25 baz puanlık bir düşüş olasılığıyla.

Düşük faiz oranları, altın tutmanın fırsat maliyetini düşürürken, değerleri ağırlaştırır ABD doları. Bu ikili bir destek yaratır: Hazine tahvilleri getiri çekiciliğini kaybeder ve altın hem resmi hem de özel yatırımcılar için nispeten daha çekici hale gelir.

Spekülatif ve perakende akışlar yakıt katıyor

Merkez bankası alımlarının yanı sıra spekülatif konumlandırma keskin bir şekilde artıyor. Altın net uzun vadeli işlem sözleşmeleri 2 Eylül'de sona eren haftada 20.740 artarak toplamı 168.862'ye çıkardı. Bu, momentum tüccarlarının ralliye eğildiğini ve hareketi artırdığını gösteriyor.

Perakende ve iç pazarlar da artışa katılıyor. Hindistan'da rupideki zayıflık, döviz riskine karşı korunma olarak altın ve gümüşü daha çekici hale getirdi. Analistlere göre, resmi kurumlardan ve özel yatırımcılardan gelen çifte talep 3600 doların üzerinde güçlü bir destek tabanı yaratıyor.

Gümüş fiyatı yükseldi

Altının dalgalanması tek başına gerçekleşmiyor. Gümüş geçen hafta 14 yılın en yüksek seviyesine ulaştı ve fiat cinsinden varlıklara alternatif olarak değerli metallere yönelik daha geniş bir iştahın sinyalini verdi.

Gümüşün hem endüstriyel metal hem de güvenli liman varlığı olarak ikili rolü, rallisini yatırımcıların sadece kısa vadeli oynaklık ticareti yapmakla kalmayıp sistemik riskten korunduklarını doğrulayan bir sinyal haline getiriyor.

Fiyatlar kesin olarak 3,600 doların üzerinde kalacak mı?

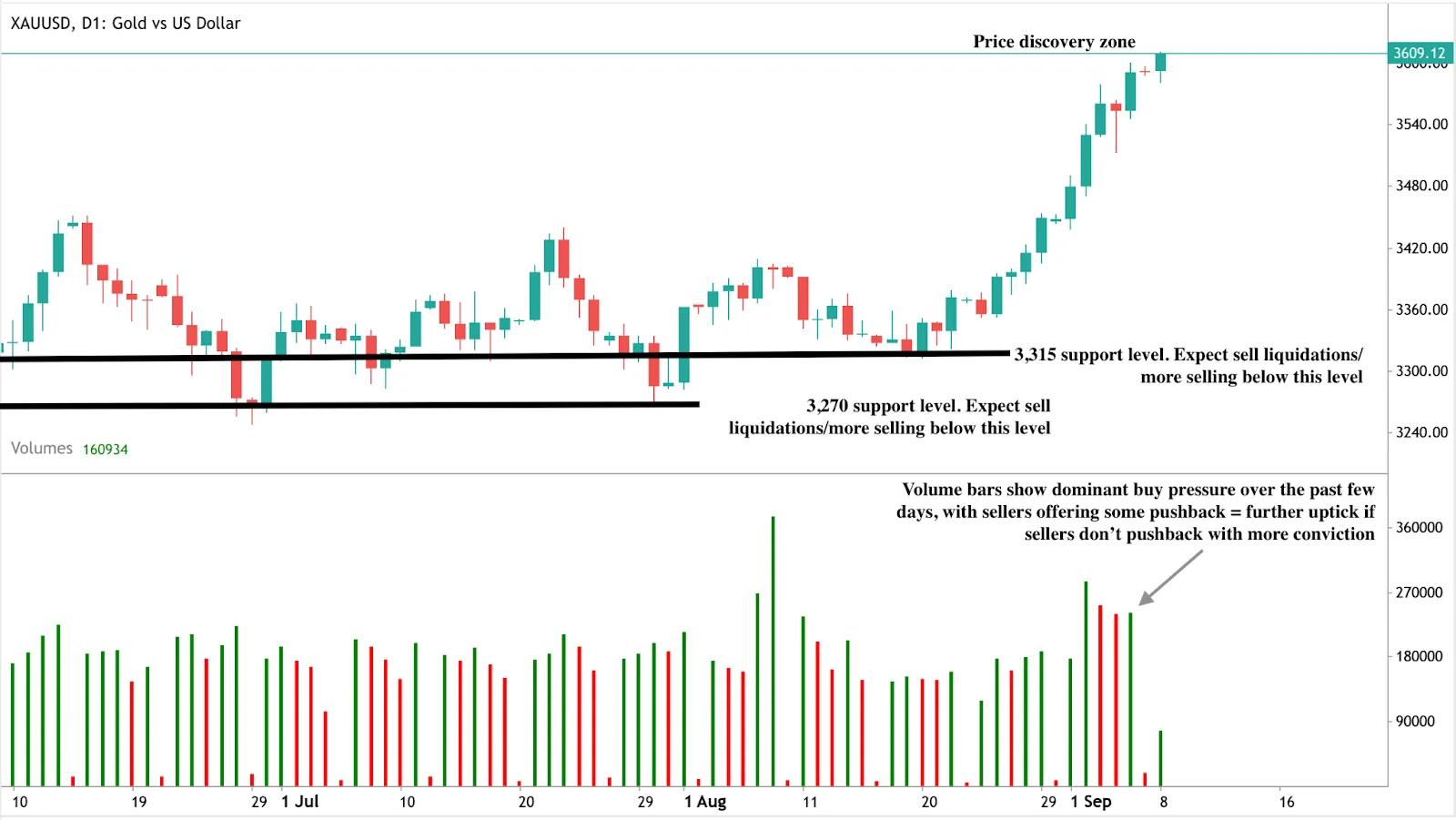

Altın artık fiyat keşif modunda.

- Kırılma davası: Merkez bankası talebi, zayıf ABD iş verileri ve Fed'in kesintileri fiyatları kararlı bir şekilde 3,600 doların üzerine çıkararak yeni bir ticaret aralığı için yol açabilir.

- Durak çantası: Yakın vadeli risk, yaklaşan ABD enflasyon raporudur (Perşembe). Beklenenden daha sıcak bir baskı, doları güçlendirebilir ve temiz bir kırılmayı geciktirebilir ve bir sonraki hamleden önce geçici bir konsolidasyona yol açabilir.

Altın Piyasası görünümü ve senaryoları

Gold'un 2025'teki bugüne kadarki performansı rolünü yeniden şekillendirdi:

- Bir korunma olarak enflasyona, dolar zayıflığına ve jeopolitik belirsizliğe karşı korumaya devam ediyor.

- Bir büyüme varlığı olarak altın, 2024'ten 2025'e kadar% 74'lük bileşik kazançlarla ana hisse senedi kriterlerinden daha iyi performans gösterdi.

Kısa vadede enflasyon verileri oynaklığa neden olabilir, ancak yapısal itici güçler - merkez bankasının Hazine tahvillerinden uzaklaşması, sürekli resmi alımlar ve ABD makro sinyallerinin zayıflaması - daha yüksek bir uzun vadeli tabanın temelini oluşturuyor.

Merkez bankası talebi devam ederse ve Fed birden fazla kesinti yaparsa, altın 3,600 doların üzerinde yeni bir düzleme oluşturabilir. Tersine, enflasyon ısınırsa ve dolar toparlanırsa, tüccarlar bir sonraki artıştan önce konsolidasyon görebilirler.

Altın teknik bilgiler

Bu yazı yazılırken, Altın parabolik hale geliyor ve 3,600 dolar seviyesini hafifçe aşıyor - yükseliş sinyalleri günlük grafikte belirgindir. Hacim çubukları ayrıca son birkaç gün içinde alım baskısının hakim olduğu bir yükseliş hikayesi anlatıyor. Satıcılar inançla geri adım atmazlarsa, 3,600 doları aşan kesin bir hareket görebiliriz. Tersine, satıcılar daha fazla geri adım sunarsa, fiyatların düştüğünü görebiliriz. Temellerdeki bir değişiklik, kar elde etme ile birleştiğinde, fiyatların 3,315 dolar ve 3,270 dolar fiyat seviyelerinde destek bulmasına neden olabilir.

Yatırım sonuçları

Yatırımcılar için mesaj açıktır:

- Kısa vadeli: Perşembe günkü enflasyon verilerini ve Fed'in 17 Eylül toplantısını izleyin. Bunlar 3,600 dolar seviyesinin üzerindeki katalizörler.

- Orta vadeli: Merkez bankasının Hazine tahvillerinden uzaklaşması, altın talebinin döngüsel değil yapısal olduğunu ve daha yüksek bir fiyat tabanını desteklediğini gösteriyor.

Strateji: Enflasyon şokları geri çekilmeye neden olursa, tüccarlar desteğin yakınında taktik fırsatlar arayabilirler. Uzun vadeli tahsisler için, altının hisse senetlerine karşı üstün performansı, onu sadece acil bir koruma sağlaması değil, temel bir büyüme varlığı olarak ele alınmasını savunuyor.

Feragatname:

Belirtilen performans rakamları gelecekteki performansın garantisi değildir.