Co napędza popyt banku centralnego na złoto zamiast amerykańskich skarbów skarbowych w 2025 roku?

Złoto utrzymuje się na najwyższych poziomach wszechczasów na poziomie około 3,609 USD, co oznacza wzrost o 37% w tym roku po 27% wzroście w 2024 roku. Główną siłą napędową jest zmiana preferencji rezerwowych: banki centralne stale kupują złoto zamiast amerykańskich skarb skarbowych, sygnalizując zmianę sposobu, w jaki państwa zabezpieczają się przed ryzykiem finansowym. Słabe dane o zatrudnieniu w USA i oczekiwania dotyczące obniżek stóp Rezerwy Federalnej przyspieszają tę zmianę, podczas gdy spekulacyjni handlowcy i popyt detaliczny zwiększają rozpęd. Pytanie nie brzmi już, czy Złoto jest bezpiecznym atutem, ale czy staje się podstawą nowego porządku monetarnego.

Kluczowe wnioski

- Cena złota wynosi 3,609 USD, wspierana przez popyt banków centralnych i oczekiwania Fed w obniżce stóp procentowych.

- Amerykańskie skarby skarbowe tracą atrakcyjność, ponieważ banki centralne dążą do dywersyfikacji rezerw złota.

- Chiński PBoC dodał złoto dziesiąty miesiąc z rzędu w sierpniu, zwiększając zasoby do 74,02 miliona uncji.

- Inwestorzy w pełni ustalają obniżkę Fed o 25 punktów bazowych w dniu 17 września, podczas gdy złoto wzrosło o 37% w 2025 r., wyprzedzając S&P 500 i działając jak aktywa wzrostowe.

- Popyt spekulacyjny rośnie, a długie pozycje netto wzrosły o 20 740 kontraktów na początku września.

- Ceny srebra również rosną, osiągając najwyższy poziom od 14 lat, odzwierciedlając szerszy popyt na aktywa twarde.

Złoto a amerykańskie skarby: banki centralne zwiększają złoto

Najważniejszą siłą stojącą za wzrostem złota są banki centralne odchodzące od amerykańskich skarbów skarbowych. Ludowy Bank Chin (PBoC) kupił złoto dziesiąty miesiąc z rzędu w sierpniu, podnosząc rezerwy z 73,96 do 74,02 miliona drobnych uncji trojańskich. Nie jest to odosobniony ruch: globalne banki centralne systematycznie zmniejszały swoje zasoby skarbowe na rzecz złota złotego jako zabezpieczenia przed ryzykiem zadłużenia USA, ekspozycją na sankcje i zmiennością dolara.

Decyzja odzwierciedla przełożenie strukturalne. Skarby skarbowe, niegdyś uważane za najbezpieczniejszy magazyn wartości, niosą teraz ryzyko związane z pozycją fiskalną Waszyngtonu, sporami politycznymi i poleganiem na polityce pieniężnej Fed. Natomiast złoto oferuje płynność i neutralność, czyniąc je coraz bardziej atrakcyjnym dla dywersyfikacji rezerw.

Polityka Fed i słabe dane z USA wzmacniają zmianę

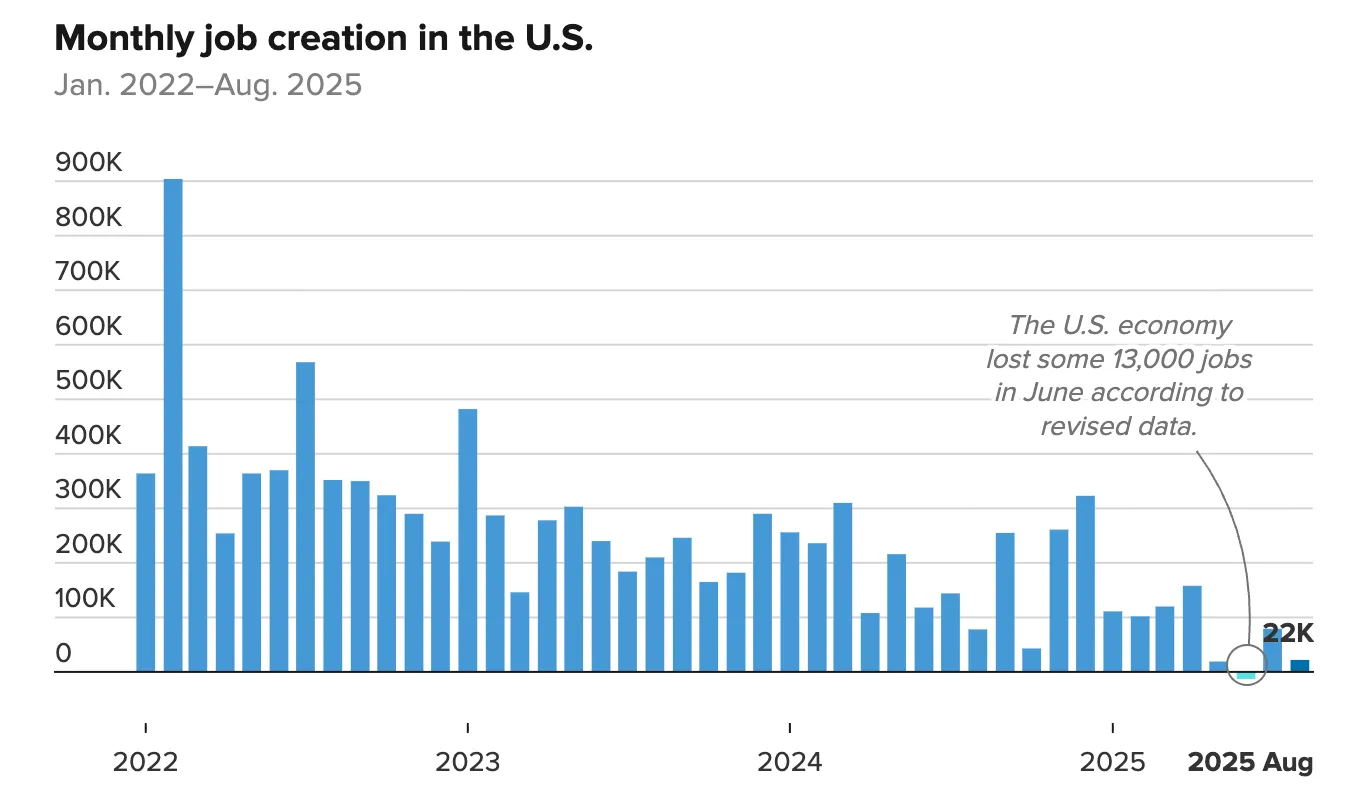

Najnowszy raport o zatrudnieniu w USA wzmocnił dynamikę złota. Płace pozarolnicze (NFP) wykazały tylko 22 000 miejsc pracy dodanych w sierpniu w porównaniu z oczekiwaniami 75 000, podczas gdy bezrobocie wzrosło do 4.3%, najwyższe od 2021 r.

Słabość ta potwierdza złagodzenie rynku pracy, podważając argumenty za wyższymi stawkami.

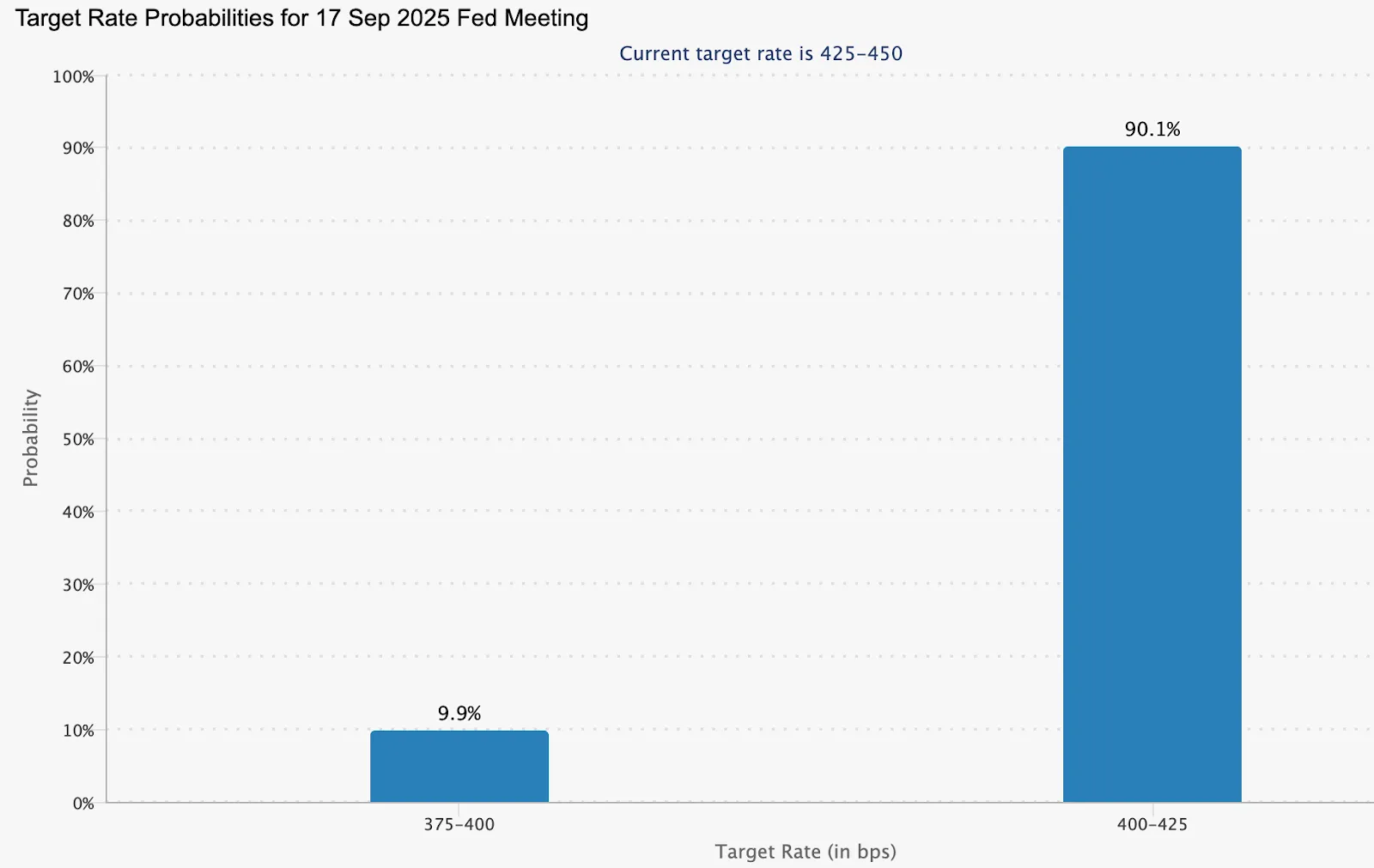

Rynki są teraz prawie pewne, że Fed obniży stopy procentowe 17 września, z prawdopodobieństwem obniżki o 25 punktów bazowych o 90,1%.

Niższe stopy procentowe obniżają koszt alternatywny posiadania złota, jednocześnie obciążając Dolar amerykański. Stwarza to podwójny impuls: skarby skarbowe tracą atrakcyjność rentowności, a złoto staje się stosunkowo bardziej atrakcyjne zarówno dla inwestorów oficjalnych, jak i prywatnych.

Przepływy spekulacyjne i detaliczne dodają paliwa

Oprócz zakupów banków centralnych, pozycjonowanie spekulacyjne gwałtownie rośnie. Długie kontrakty terminowe na złoto netto wzrosły o 20 740 w tygodniu kończącym się 2 września, osiągając łączną kwotę 168 862. Pokazuje to, że inwestorzy impulsowi skłaniają się ku rajdowi, wzmacniając ruch.

Rynki detaliczne i krajowe również dołączają do wzrostu. W Indiach słabość rupii uczyniła złoto i srebro bardziej atrakcyjnymi jako zabezpieczenia przed ryzykiem walutowym. Według analityków podwójny popyt ze strony oficjalnych instytucji i prywatnych inwestorów tworzy potężną bazę wsparcia powyżej 3600 USD.

Cena srebra wyższa szczyty

Wzrost złota nie następuje w izolacji. Srebro osiągnęło w zeszłym tygodniu najwyższy poziom od 14 lat, sygnalizując szerszy apetyt na metale szlachetne jako alternatywę dla aktywów denominowanych w fiat.

Podwójna rola Silver jako metalu przemysłowego i bezpiecznego aktywa sprawia, że jego wzrost jest potwierdzającym sygnał, że inwestorzy zabezpieczają ryzyko systemowe, a nie tylko handlują krótkoterminową zmiennością.

Czy ceny zdecydowanie pozostaną powyżej 3600 USD?

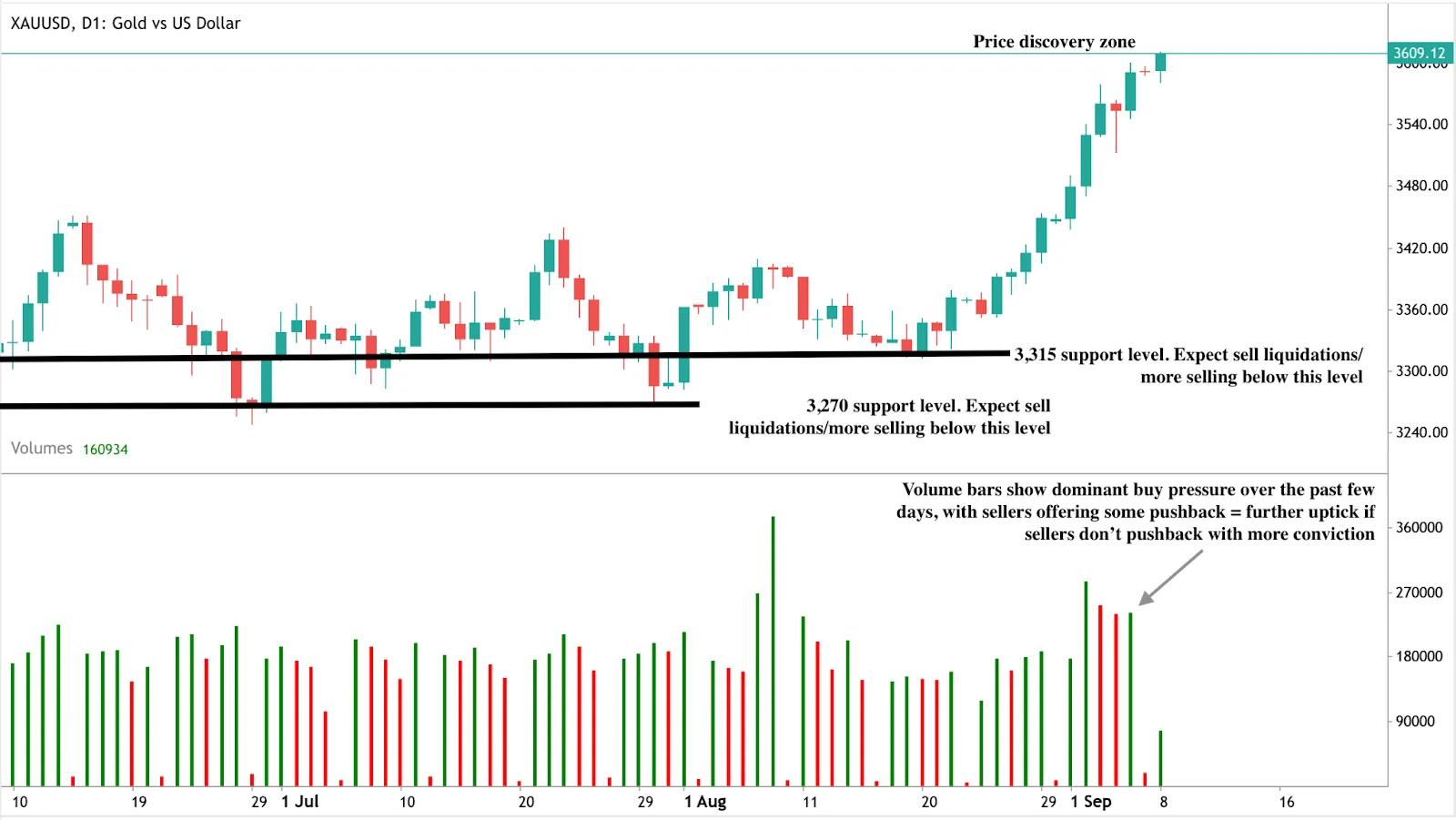

Złoto jest teraz w trybie wykrywania cen.

- Skrzynia Breakout: Popyt banków centralnych, słabe dane o zatrudnieniu w USA i cięcia Fed mogą znacznie podnieść ceny powyżej 3600 USD, otwierając ścieżkę dla nowego zakresu handlowego.

- Walizka na stoisko: Ryzykiem krótkoterminowym jest nadchodzący raport o inflacji w USA (czwartek). Gorętszy niż oczekiwano druk może wzmocnić dolara i opóźnić czysty przełom, prowadząc do tymczasowej konsolidacji przed następnym ruchem.

Perspektywy i scenariusze rynku złota

Dotychczasowe wyniki Gold w 2025 roku zmieniły jego rolę:

- Jako zabezpieczenie nadal chroni przed inflacją, osłabieniem dolara i niepewnością geopolityczną.

- Jako aktywa wzrostowe złoto przewyższało główne benchmarki akcji, z 74% zwiększonymi zyskami w latach 2024-2025.

W krótkim okresie dane o inflacji mogą wywołać zmienność, ale czynniki strukturalne - dywersyfikacja banków centralnych z dala od skarb skarbowych, utrzymujące się oficjalne zakupy i osłabienie sygnałów makro w USA - stanowią podstawę wyższego poziomu długoterminowego.

Jeśli popyt banku centralnego będzie się utrzymywał, a Fed dokona wielokrotnych cięć, złoto może ustanowić nowy płaskowyż znacznie powyżej 3600 USD. I odwrotnie, jeśli inflacja wzrośnie, a dolar odbije się, inwestorzy mogą zobaczyć konsolidację przed następnym wzrostem.

Złote spostrzeżenia techniczne

W momencie pisania tego tekstu złoto idzie w paraboliczny sposób, nieznacznie przekraczając granicę 3600 USD - sygnały zwyżkowe są widoczne na wykresie dziennym. Słupki głośności opowiadają również zwyżkową historię, a presja kupna dominowała w ciągu ostatnich kilku dni. Jeśli sprzedawcy nie cofną się z przekonaniem, moglibyśmy zobaczyć decydujący ruch przekraczający granicę 3600 USD. I odwrotnie, jeśli sprzedawcy oferują więcej zwrotów, moglibyśmy zobaczyć ceny zbiornika. Zmiana podstaw, w połączeniu z osiąganiem zysków, może spowodować załamanie cen, aby znaleźć wsparcie na poziomach cenowych 3 315 USD i 3 270 USD.

Implikacje inwestycyjne

Dla inwestorów przesłanie jest jasne:

- Krótkoterminowe: Zobacz czwartkowe dane o inflacji i posiedzenie Fed z 17 września. To są katalizatory powyżej poziomu 3600 USD.

- Średnioterminowe: Dywersyfikacja banków centralnych z dala od skarbów skarbowych sugeruje, że popyt na złoto jest strukturalny, a nie cykliczny, co sprzyja wyższemu dolnemu cenowi.

Strategia: Jeśli wstrząsy inflacyjne powodują cofania się, inwestorzy mogą szukać możliwości taktycznych w pobliżu wsparcia. W przypadku alokacji długoterminowych przewyższa wydajność złota w porównaniu z akcjami argumentuje za traktowaniem go jako podstawowego aktywa wzrostu, a nie tylko zabezpieczenia awaryjnego.

Zastrzeżenie:

Podane dane dotyczące wydajności nie stanowią gwarancji przyszłych wyników.