Con el aumento de los ingresos arancelarios estadounidenses, ¿caerán los precios del petróleo o se recuperarán debido a la geopolítica?

.webp)

Según los analistas, es más probable que el crudo caiga hacia los 60$ que repunte debido a la geopolítica. El aumento de los ingresos arancelarios de EE. UU. está reduciendo el déficit federal, pero a costa de un crecimiento mundial más lento y una demanda de combustible más débil. Los inventarios de petróleo están aumentando y la oferta de los productores de la OPEP+ y de los que no pertenecen a la OPEP sigue siendo sólida.

Si bien los riesgos geopolíticos —desde el ataque de Israel en Qatar hasta las amenazas de aranceles y sanciones estadounidenses contra el petróleo ruso— respaldan los precios a corto plazo, los fundamentos apuntan a un exceso de oferta. Esto hace que una prueba a la baja de 60 dólares sea el riesgo dominante, a menos que se produzcan perturbaciones importantes que restrinjan el mercado.

Conclusiones clave

- El crudo WTI se sitúa en torno a los 63$, y los riesgos a la baja suben hacia los 60$.

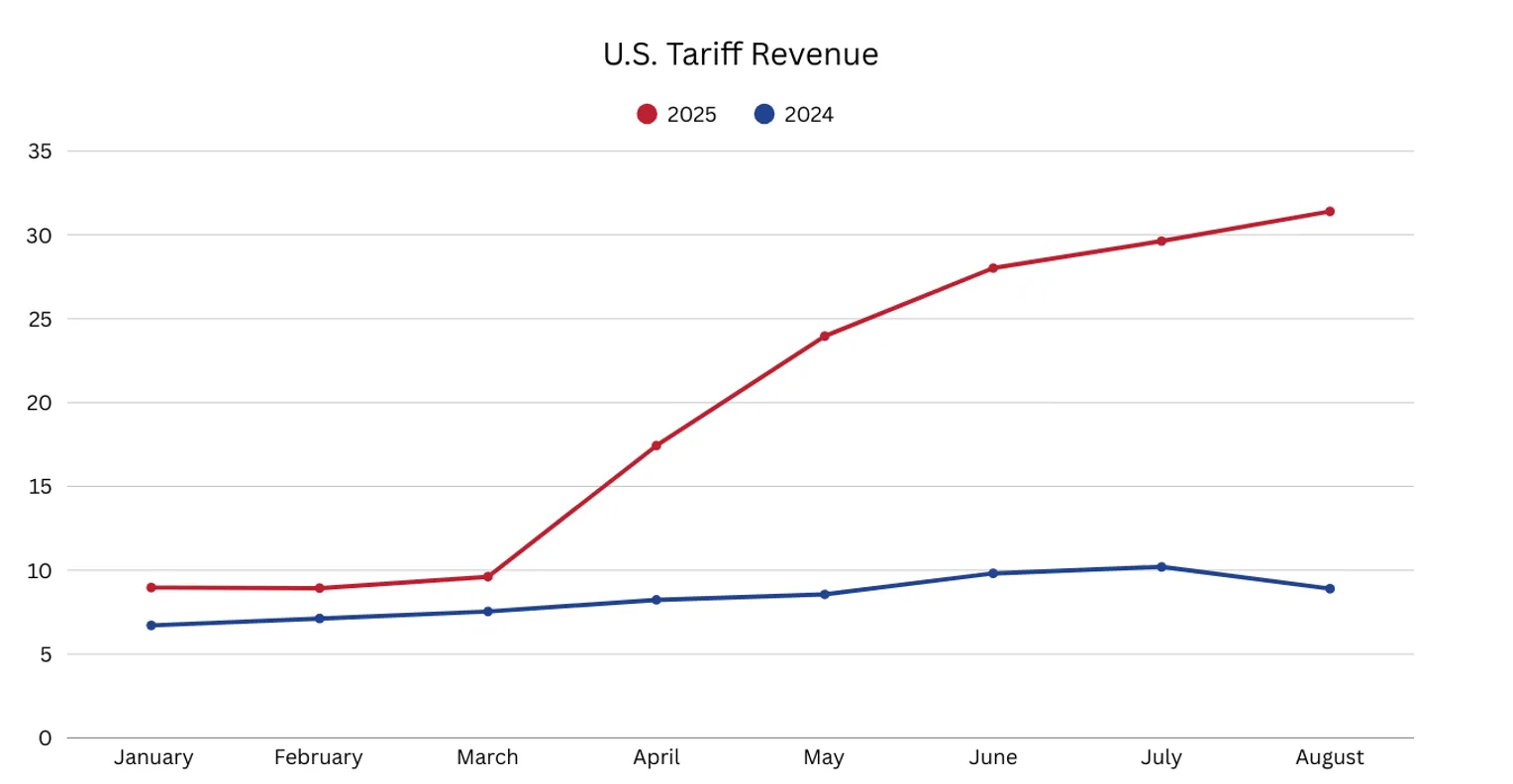

- El aumento de los ingresos arancelarios estadounidenses reduce el déficit federal en 300 000 millones de dólares, pero frena el crecimiento mundial y reduce la demanda de petróleo.

- El ataque de Israel en Qatar plantea problemas de seguridad en el Golfo e inyecta una prima de riesgo.

- Trump impone nuevas sanciones y aranceles a los flujos de petróleo de Rusia, apuntando a India y China.

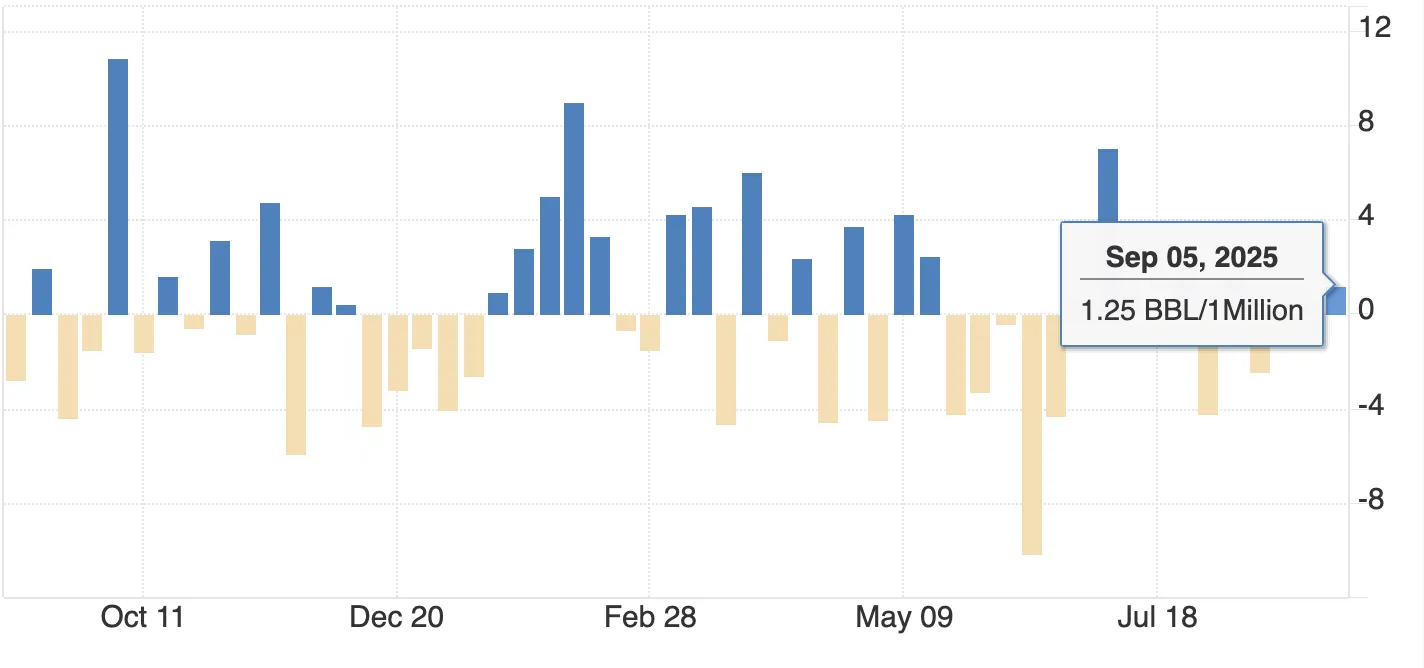

- Los inventarios estadounidenses aumentan en 1,25 millones de barriles, lo que pone de relieve la presión de la oferta.

- La OPEP+ aumenta la producción modestamente, pero el crecimiento de la producción de EE. UU., Brasil y Guyana sigue siendo fuerte.

Los fundamentos apuntan a precios más bajos

El panorama fundamental del petróleo sigue siendo bajista.

Los inventarios están aumentando: los datos de la API de la semana que finalizó el 5 de septiembre mostraron un aumento de 1,25 millones de barriles en las existencias de crudo de EE. UU., lo que confirma que la oferta supera a la demanda.

En un mercado típico, esto afectaría considerablemente a los precios, y los operadores ya se muestran cautelosos a la hora de seguir aumentando.

El crecimiento de la demanda se está debilitando: el aumento de los ingresos arancelarios estadounidenses (31 400 millones de dólares en agosto y 183 600 millones de dólares en lo que va del año) está reduciendo el déficit, pero desacelerando el comercio mundial.

Los informes muestran que las represalias de los socios comerciales han reducido la confianza de los consumidores y la actividad industrial, lo que ha frenado el uso de combustible. Las previsiones del PIB mundial para 2025 se han revisado a la baja en 0,5 puntos porcentuales, y el crecimiento de EE. UU. también es más débil, una tendencia que contribuye directamente a una menor demanda de petróleo.

El crecimiento de la oferta sigue siendo sólido:

- La OPEP+ anunció un aumento de la producción menor de lo esperado durante el fin de semana, pero aun así añade barriles al mercado.

- Los productores no pertenecientes a la OPEP, liderados por EE. UU., Brasil y Guyana, siguen aumentando su producción. En EE. UU., los aumentos de eficiencia impulsados por la tecnología significan una producción récord incluso con menos equipos.

- En conjunto, estos aumentos mantienen el mercado bien abastecido a pesar de la disminución de la demanda.

Esta dinámica apunta a que el WTI pondrá a prueba los 60 dólares por barril, especialmente si los inventarios siguen aumentando hasta septiembre.

Los riesgos geopolíticos del mercado petrolero brindan apoyo a corto plazo

A pesar de la debilidad de los fundamentos, los riesgos geopolíticos están respaldando e impidiendo una venta más pronunciada. El ataque de Israel en Qatar fue un hecho poco frecuente y desestabilizador. Israel atacó a los líderes de Hamás en Doha el martes, y Hamás informó de cinco bajas.

Qatar alberga la mayor base militar estadounidense en Oriente Medio y ha sido un mediador clave en las conversaciones de paz. La huelga sacudió a los mercados e hizo subir el petróleo casi un 2% antes de que las ganancias se redujeran después de que las autoridades estadounidenses restaran importancia a la probabilidad de que se repitieran los ataques. Sin embargo, el incidente ha inyectado una nueva prima de riesgo vinculada a la inestabilidad del Golfo.

La presión estadounidense sobre los flujos de petróleo de Rusia también está en el centro de atención. Según Reuters, Trump ha presionado para que se impongan más restricciones a las exportaciones de crudo de Moscú y ha pedido que se impongan aranceles del 100% a India y China si siguen comprando petróleo ruso.

La India ya se enfrenta a un arancel del 50%. Si se aplican, estas medidas podrían reducir los ingresos rusos e interrumpir los flujos hacia los principales compradores, lo que apuntalaría los precios mundiales del petróleo. Por ahora, India y China se han resistido a la presión occidental, pero la amenaza por sí sola basta para fomentar la confianza.

Los aranceles y el dólar complican el panorama

El impacto fiscal del aumento de los ingresos arancelarios de EE. UU. es claro. La recaudación de 183 600 millones de dólares en lo que va del año podría superar los 300 000 millones de dólares a fin de año, lo que reduciría el déficit presupuestario de EE. UU. en una cantidad similar. Según las previsiones, este alivio fiscal podría fortalecer el dólar estadounidense.

Sin embargo, para el petróleo, un dólar más fuerte es un arma de doble filo:

- Encarece el crudo para los compradores fuera de EE. UU., lo que reduce la demanda.

- Presiona a los exportadores, que ganan menos en moneda local.

En combinación con un crecimiento mundial más lento debido a las tensiones comerciales, la historia de los aranceles pesa más sobre la demanda que sobre la oferta, lo que refuerza los argumentos bajistas.

Impacto en el mercado y escenarios de precios

El balance de riesgos apunta a una volatilidad continua.

- Escenario bajista: Los fundamentos dominan. El aumento de los inventarios y la desaceleración de la demanda hacen que el WTI baje hasta los 60 dólares, y los riesgos se extienden al rango de 50 a 55 dólares si los superávits se acumulan hasta 2026.

- Escenario alcista: La geopolítica estalla. La inestabilidad del Golfo o el endurecimiento de las sanciones estadounidenses contra Rusia añaden una prima de riesgo y mantienen al crudo cerca de los 65 a 70 dólares a corto plazo.

- Estuche base: Un mercado de tendencia a la baja en el que el WTI cotiza entre 60 y 70 dólares, con una dirección impulsada más por los titulares que por los fundamentales.

Análisis técnico del precio del petróleo

El precio actual del WTI, cercano a los 63 USD, está cerca de un importante nivel de soporte en torno a los 61,40 USD. Una caída por debajo de esta zona podría acelerar las pérdidas hacia los 60$, mientras que un repunte en los titulares geopolíticos podría poner a prueba los niveles de resistencia de 70 y 75$. Los volúmenes de negociación actuales sugieren que los vendedores se mantienen activos, lo que indica una persistente presión a la baja, a menos que los compradores intervengan con ímpetu.

Implicaciones de inversión

Para los operadores e inversores, la configuración actual favorece las operaciones tácticas a corto plazo.

- Comprar cerca de la zona de soporte de los 61,40 dólares puede ofrecer oportunidades si los riesgos geopolíticos provocan repuntes temporales.

- La venta en repuntes cercanos a los 70 a 75 USD se alinea con los fundamentos bajistas más amplios y con la desaceleración de la demanda.

- El posicionamiento a medio plazo debería tener en cuenta el aumento de la oferta y la debilidad de las perspectivas de la demanda, ya que los riesgos se inclinan hacia una prueba prolongada del rango de 50 a 55 USD en 2026.

Las acciones energéticas vinculadas a productores estadounidenses eficientes de esquisto y bajo costo pueden tener un rendimiento superior, mientras que los proyectos en alta mar de mayor costo siguen siendo vulnerables. Las refinerías podrían seguir beneficiándose de un alto rendimiento incluso si los precios del crudo se debilitan.

Descargo de responsabilidad:

Las cifras de rendimiento citadas no garantizan el rendimiento futuro.