隨著美國關稅收入上升,石油價格會在地緣政治上跌還是反彈?

.webp)

據分析師表示,原油更可能跌至 60 美元,而不是地緣政治經濟反彈。美國關稅收入上升正在減少聯邦赤字,但是由於全球增長緩慢和燃料需求較弱的代價。石油庫存正在攀升,歐佩克 + 和非歐佩克生產商的供應仍然強勁。

雖然地緣政治風險-從以色列在卡塔爾的襲擊到美國對俄羅斯石油的關稅和制裁威脅-在短期內支持價格,但基本面指出供給過剩。這使得 60 美元的下行測試成為主要風險,除非重大干擾使市場收緊了。

重要提示

- WTI 原油價格約為 63 美元,下行風險走向 60 美元。

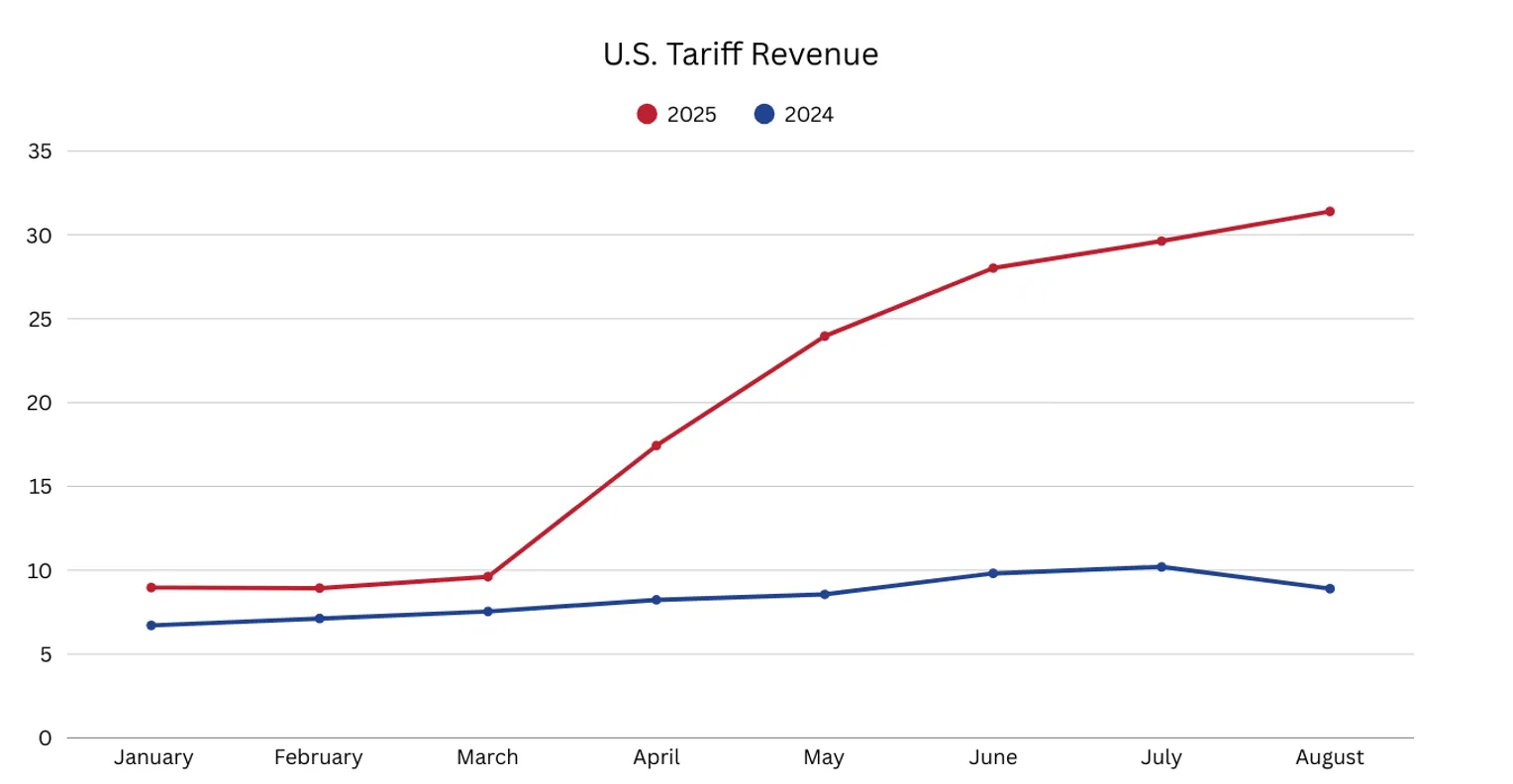

- 美國關稅收入飆升降低了聯邦赤字 300 億美元,但減緩全球增長,抑制了石油需求。

- 以色列在卡塔爾的襲擊引發了海灣安全擔憂,注入風險費用。

- 特朗普對俄羅斯石油流量推出新的制裁和關稅,針對印度和中國。

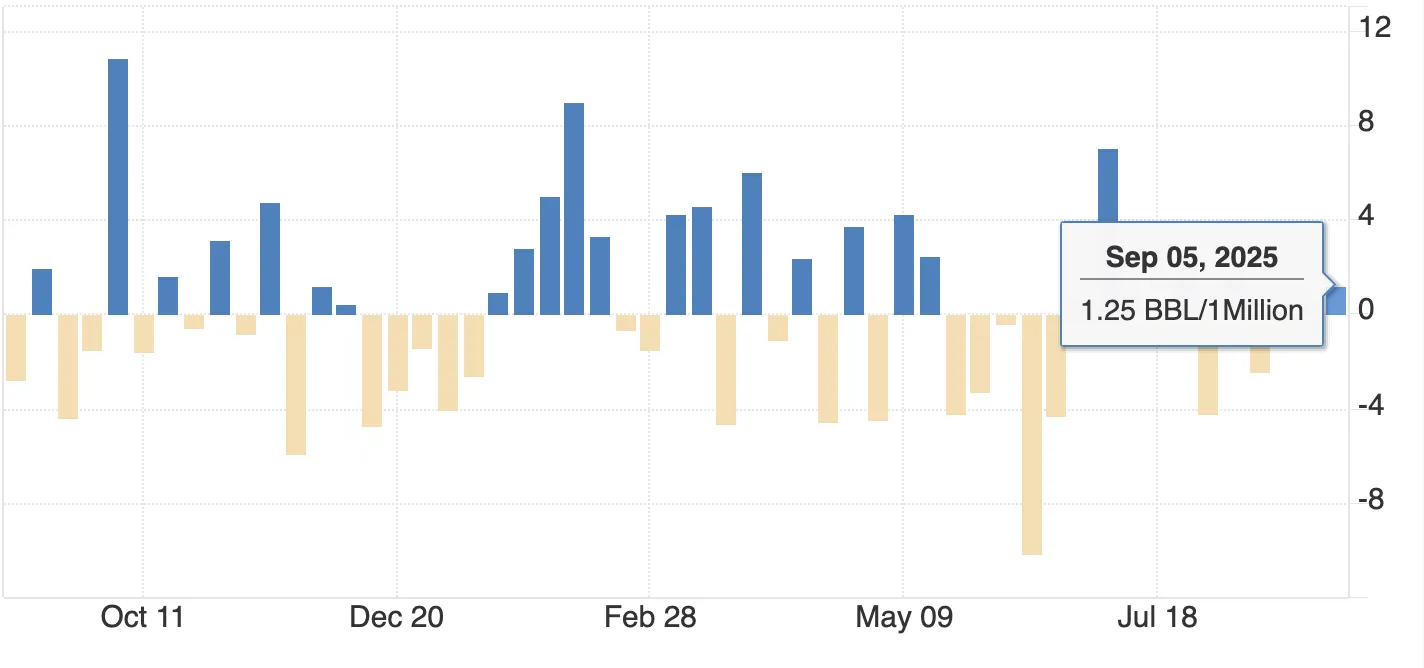

- 美國庫存上漲 1.25 萬桶,突出供應壓力。

- 歐佩克 + 提高產量微小,但美國、巴西和圭亞那的生產增長仍然強勁。

基本原理指出價格下降

石油的基本圖仍然看跌。

庫存正在攀升:截至 9 月 5 日止一周的 API 數據顯示,美國原油庫存增加 1.25 萬桶,證實供應超過需求。

在典型的市場中,這會對價格產生重大影響,交易者對進一步建設已經很謹慎。

需求增長正在疲弱:美國關稅收入的飆升-8 月份 31.4 億美元,迄今為止 183.6 億美元-正在減少赤字,但放緩全球貿易。

報告顯示,貿易夥伴的報復措施已抑制消費者信心,減少工業活動,導致燃料使用量延緩。2025 年全球國內生產總值預測已經調整了 0.5 個百分點,美國增長也較弱,這一趨勢直接導致石油需求下降的趨勢。

供應增長仍然穩健:

- 歐佩克 + 宣布週末生產增加小於預期,但它仍在市場增加了桶。

- 美國、巴西和圭亞那領導的非歐佩克生產商繼續擴大產量。在美國,技術驅動的效率提升意味著即使用較少的裝置,生產量也錄得創紀錄。

- 總而言之,儘管需求緩慢,這些增長仍保持市場供應良好。

這一動態指出 WTI 每桶 60 美元測試,尤其是如果存貨持續增長到 9 月。

石油市場地緣政治風險提供短期支持

儘管基本原因較弱,但地緣政治風險正在提供支撐,並防止更激烈的賣出。以色列對卡塔爾的襲擊是一件罕見且令人不穩定的事件。以色列週二在多哈馬斯領導目標,哈馬斯報告有五人傷亡。

卡塔爾擁有中東最大的美國軍事基地,並一直是和平談判中的關鍵調解員。美國官員低估重複攻擊的可能性後,該行動使市場震動,推動了石油上漲近 2%,在漲幅被削減。儘管如此,該事件還注入了與海灣不穩定有關的新風險保費。

美國對俄羅斯石油流量的壓力也在焦點中。據路透社報道,特朗普已推動對莫斯科原油出口進行更多限制,並呼籲如果他們繼續購買俄羅斯石油,對印度和中國徵收 100% 的關稅。

印度已經面臨 50% 關稅。如果強制執行,這些措施可能會降低俄羅斯收入並破壞向主要買家的流量,從而支持全球石油價格。目前,印度和中國都抵抗了西方的壓力,但僅僅這一威脅足以增強情緒。

關稅和美元使情況變得更加複雜

美國關稅收增加的財政影響很明顯。截至今年底的 183.6 億美元的收款可能會超過 300 億美元,將美國預算赤字減少了相似的金額。根據預測,這種財政寬鬆可能會加強美元。

然而,對於石油而言,美元走強是雙刃劍:

- 它使原油對於美國以外的買家而言變得更昂貴,從而降低了需求。

- 它對出口商造成壓力,他們以當地貨幣計算的收入較少。

加上貿易緊張局勢所導致的全球增長緩慢,關稅故事更加重需求而不是供應,從而加強了看跌情況。

市場影響和價格場景

風險平衡表明持續波動。

- 看跌情境: 基本面主導地位。庫存上升和需求放緩將 WTI 降至 60 美元,如果盈餘增長到 2026 年,如果盈餘持續增長,風險將擴展到 50-55 美元的範圍內。

- 看漲場景: 地緣政治激烈。海灣不穩定或美國對俄羅斯的嚴格制裁增加了風險增加了風險增加,在短期內支持近 65-70 美元的原油。

- 底座: 一個推拉市場,WTI 交易於 60 美元至 70 美元之間,其方向由標題而不是基本原則驅動。

石油價格技術分析

WTI 當前 63 美元附近的價格接近 61.40 美元左右的重要支撐位。突破該區域可能會加速跌至 60 美元,而地緣政治新聞的反彈可能會測試 70 美元和 75 美元的阻力位。當前的交易量表明賣家仍保持活躍,這表明除非買家積極進入,否則買家不斷推動下跌壓力。

投資影響

對於交易者和投資者來說,當前的設置優於短期戰術交易。

- 如果地緣政治風險引發臨時反彈,在 61.40 美元支撐區附近購買可能會帶來機會。

- 出售於 70—75 美元附近的反彈,與較廣泛的看跌基本原因和需求放緩一致。

- 中期定位應導致供應上升和需求前景較弱,風險偏向 2026 年 50-55 美元的長期測試。

與高效率的美國頁岩和低成本生產商關聯的能源股票表現可能會優於,而較高成本的離岸項目仍然容易受到影響。即使原油價格走弱,煉油廠仍可繼續受益於高產量。

免責聲明:

所述的表現數據並不保證未來表現。