Werden die Ölpreise angesichts steigender US-Zolleinnahmen aufgrund der Geopolitik sinken oder sich erholen?

.webp)

Analysten zufolge ist es wahrscheinlicher, dass Rohöl in Richtung 60 USD fällt, als dass sich die Geopolitik erholt. Steigende US-Zolleinnahmen verringern das Bundesdefizit, allerdings auf Kosten eines langsameren globalen Wachstums und einer schwächeren Treibstoffnachfrage. Die Ölvorräte steigen, und das Angebot sowohl von OPEC+- als auch von Nicht-OPEC-Herstellern ist nach wie vor stark.

Geopolitische Risiken — vom israelischen Angriff in Katar bis hin zu Zoll- und Sanktionsdrohungen der USA gegen russisches Öl — stützen die Preise zwar kurzfristig, aber die Fundamentaldaten deuten auf ein Überangebot hin. Das macht einen Abwärtstest von 60$ zum dominierenden Risiko, sofern nicht größere Störungen den Markt verengen.

Wichtige Erkenntnisse

- WTI-Rohöl liegt bei rund 63 USD, wobei die Abwärtsrisiken in Richtung 60 USD steigen.

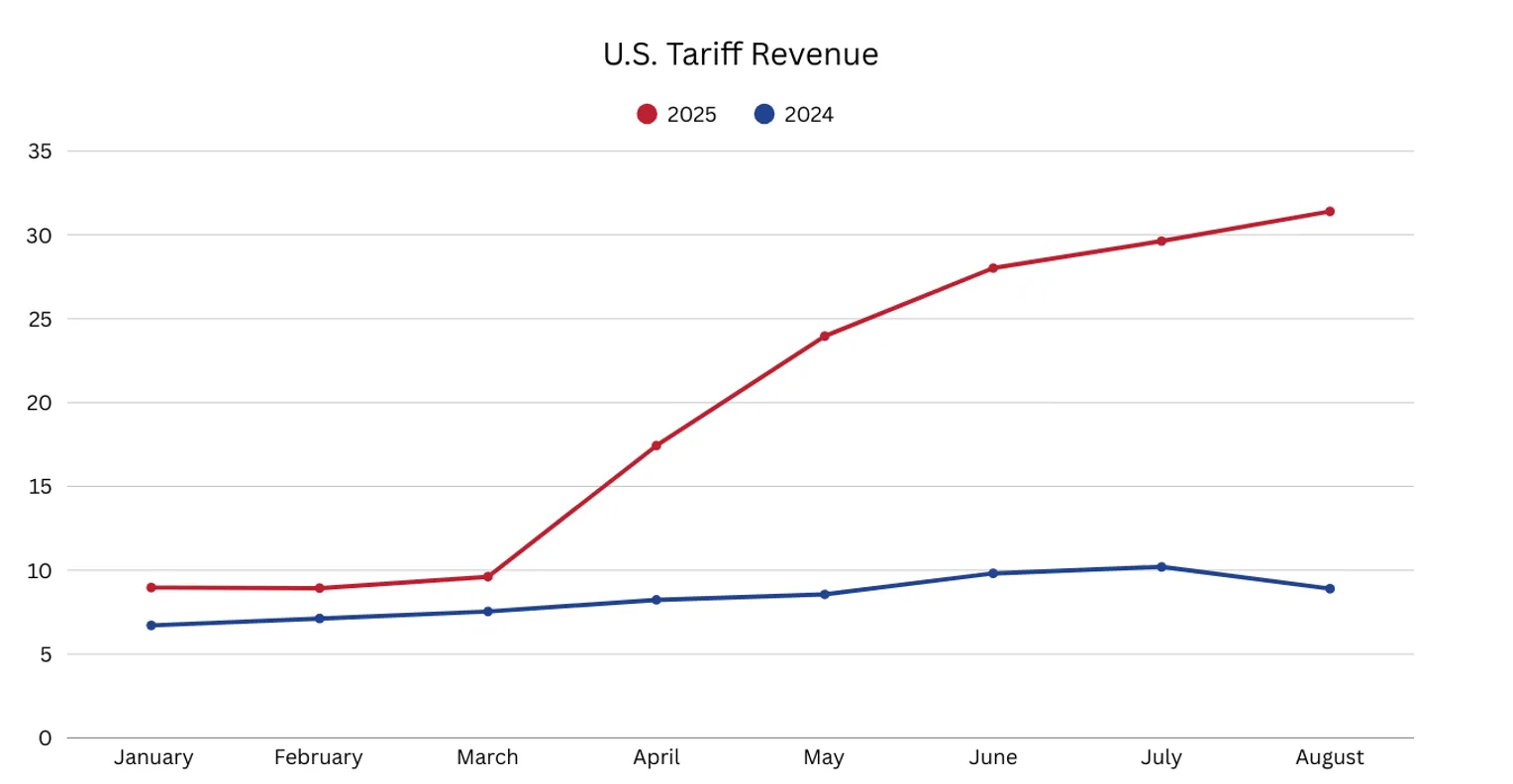

- Der Anstieg der US-Zolleinnahmen senkt das Bundesdefizit um 300 Milliarden US-Dollar, verlangsamt jedoch das globale Wachstum und dämpft die Ölnachfrage.

- Israels Angriff in Katar wirft Sicherheitsbedenken am Golf auf und erhöht die Risikoprämie.

- Trump verhängt neue Sanktionen und Zölle auf russische Ölflüsse, die auf Indien und China abzielen.

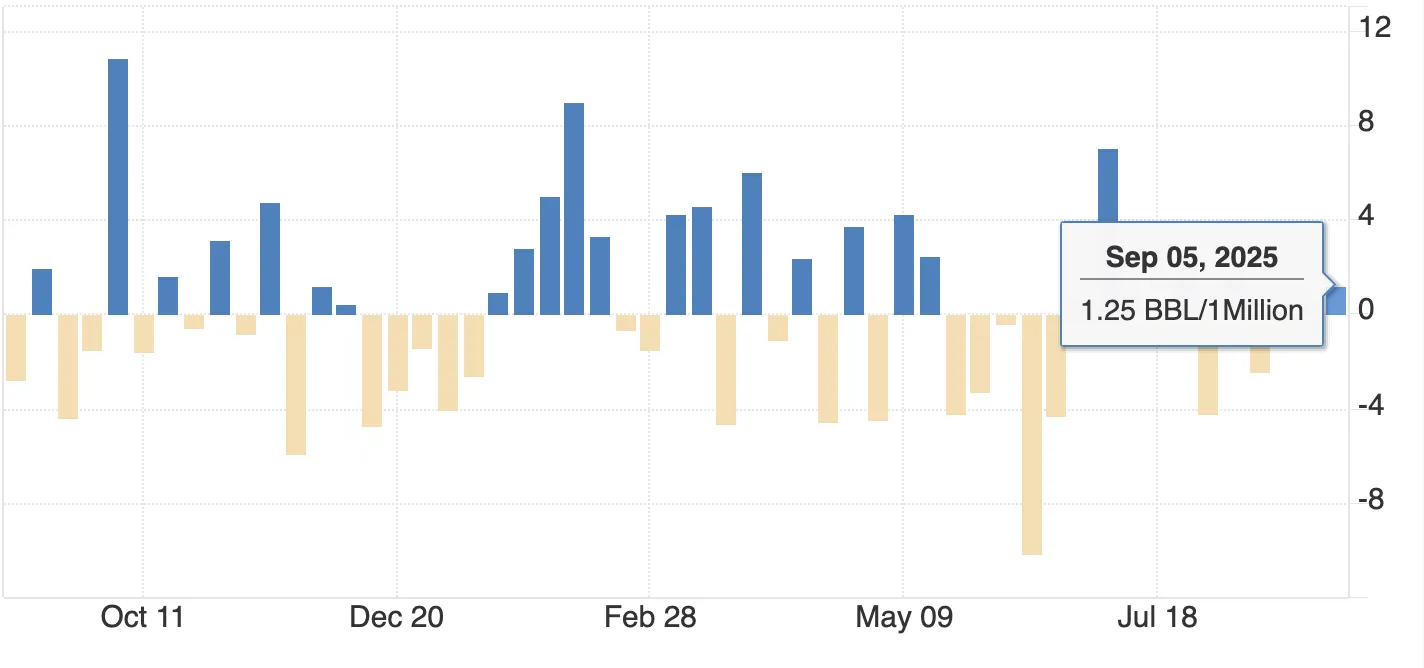

- Die US-Lagerbestände steigen um 1,25 Millionen Barrel, was den Angebotsdruck unterstreicht.

- Die OPEC+ erhöht die Produktion bescheiden, aber das Produktionswachstum in den USA, Brasilien und Guyana ist weiterhin stark.

Fundamentaldaten deuten auf niedrigere Preise hin

Das fundamentale Bild für Öl bleibt rückläufig.

Die Lagerbestände steigen: API-Daten für die Woche bis zum 5. September zeigten, dass die US-Rohölvorräte um 1,25 Millionen Barrel gestiegen sind, was bestätigt, dass das Angebot der Nachfrage voraus ist.

In einem typischen Markt würde dies die Preise stark belasten, und die Händler sind bereits vorsichtig, was weitere Entwicklungen angeht.

Das Nachfragewachstum schwächt sich ab: Der Anstieg der US-Zolleinnahmen — 31,4 Milliarden US-Dollar im August, 183,6 Milliarden US-Dollar seit Jahresbeginn — verringert das Defizit, verlangsamt aber den Welthandel.

Berichten zufolge haben Vergeltungsmaßnahmen von Handelspartnern das Verbrauchervertrauen gebremst und die industrielle Aktivität reduziert, was den Kraftstoffverbrauch in die Länge gezogen hat. Die globalen BIP-Prognosen für 2025 wurden um 0,5 Prozentpunkte nach unten revidiert, wobei auch das Wachstum in den USA schwächer ist — ein Trend, der sich direkt in einer geringeren Ölnachfrage niederschlägt.

Das Angebotswachstum bleibt robust:

- Die OPEC+ kündigte am Wochenende eine geringere Produktionssteigerung als erwartet an, bringt den Markt jedoch immer noch um Barrel.

- Nicht-OPEC-Hersteller, angeführt von den USA, Brasilien und Guyana, bauen ihre Produktion weiter aus. In den USA bedeuten technologiegetriebene Effizienzsteigerungen eine Rekordproduktion, selbst wenn weniger Anlagen eingesetzt werden.

- Zusammengenommen sorgen diese Erhöhungen dafür, dass der Markt trotz der nachlassenden Nachfrage gut versorgt ist.

Diese Dynamik deutet darauf hin, dass WTI 60 USD pro Barrel testen wird, insbesondere wenn die Lagerbestände bis September weiter steigen.

Geopolitische Risiken am Ölmarkt bieten kurzfristige Unterstützung

Trotz schwacher Fundamentaldaten bieten geopolitische Risiken Unterstützung und verhindern einen stärkeren Ausverkauf. Der israelische Angriff in Katar war ein seltenes und destabilisierendes Ereignis. Israel hat am Dienstag in Doha die Hamas-Führung ins Visier genommen. Die Hamas meldete fünf Opfer.

Katar beherbergt die größte US-Militärbasis im Nahen Osten und war ein wichtiger Vermittler bei Friedensgesprächen. Der Streik erschütterte die Märkte und trieb den Ölpreis um fast 2% in die Höhe, bevor die Gewinne gekürzt wurden, nachdem US-Regierungsvertreter die Wahrscheinlichkeit wiederholter Angriffe heruntergespielt hatten. Dennoch hat der Vorfall eine neue Risikoprämie im Zusammenhang mit der Instabilität am Golf eingeführt.

Der Druck der USA auf die russischen Ölflüsse steht ebenfalls im Mittelpunkt. Laut Reuters hat Trump auf weitere Beschränkungen der Rohölexporte Moskaus gedrängt und 100-prozentige Zölle für Indien und China gefordert, falls sie weiterhin russisches Öl kaufen.

Indien sieht sich bereits mit einem Zoll von 50% konfrontiert. Wenn diese Maßnahmen durchgesetzt werden, könnten sie die russischen Einnahmen schmälern und die Zuflüsse zu wichtigen Käufern stören, was die globalen Ölpreise stützen würde. Vorerst haben Indien und China dem Druck des Westens widerstanden, aber die Drohung allein reicht aus, um die Stimmung anzukurbeln.

Zölle und der Dollar verkomplizieren das Bild

Die fiskalischen Auswirkungen steigender US-Zolleinnahmen sind klar. Seit Jahresbeginn könnten die Einnahmen in Höhe von 183,6 Milliarden $ bis Jahresende 300 Milliarden $ übersteigen, was das US-Haushaltsdefizit um einen ähnlichen Betrag verringern würde. Prognosen zufolge könnte diese fiskalische Entlastung den US-Dollar stärken.

Für Öl ist ein stärkerer Dollar jedoch ein zweischneidiges Schwert:

- Es verteuert Rohöl für Käufer außerhalb der USA und reduziert die Nachfrage.

- Es setzt Exporteure unter Druck, die in Landeswährung weniger verdienen.

In Kombination mit dem langsameren globalen Wachstum aufgrund der Handelsspannungen belastet die Zollpolitik die Nachfrage stärker als das Angebot, was die rückläufige Entwicklung noch verstärkt.

Marktauswirkungen und Preisszenarien

Das Gleichgewicht der Risiken deutet auf eine anhaltende Volatilität hin.

- Bärisches Szenario: Die Fundamentaldaten dominieren. Steigende Lagerbestände und eine nachlassende Nachfrage lassen WTI auf 60 USD fallen, wobei sich die Risiken bis 2026 bis in den Bereich von 50 bis 55 USD erstrecken, falls sich die Überschüsse bis 2026 aufbauen.

- Bullisches Szenario: Die Geopolitik flammt auf. Die Instabilität am Golf oder strengere US-Sanktionen gegen Russland erhöhen die Risikoprämie, sodass sich der Rohölpreis kurzfristig in der Nähe von 65—70 $ befindet.

- Basisgehäuse: Ein Push-Pull-Markt, an dem WTI zwischen 60 und 70 USD gehandelt wird, wobei die Richtung mehr von Schlagzeilen als von Fundamentaldaten bestimmt wird.

Technische Analyse des Ölpreises

Der aktuelle Kurs von WTI in der Nähe von 63 USD liegt nahe einem wichtigen Unterstützungsniveau von rund 61,40 USD. Ein Durchbruch unter diese Zone könnte die Verluste in Richtung 60$ beschleunigen, während eine Erholung aufgrund geopolitischer Schlagzeilen die Widerstandsniveaus von 70$ und 75$ auf die Probe stellen könnte. Das aktuelle Handelsvolumen deutet darauf hin, dass die Verkäufer aktiv bleiben, was auf einen anhaltenden Abwärtsdruck hindeutet, sofern die Käufer nicht mit Schwung eingreifen.

Implikationen für Investitionen

Für Händler und Investoren begünstigt das aktuelle Setup den kurzfristigen taktischen Handel.

- Ein Kauf in der Nähe der Unterstützungszone von 61,40 USD könnte Chancen bieten, falls geopolitische Risiken zu vorübergehenden Erholungen führen.

- Der Verkauf von Rallyes in der Nähe von 70—75 $ entspricht den breiteren rückläufigen Fundamentaldaten und der sich verlangsamenden Nachfrage.

- Die mittelfristige Positionierung sollte dem steigenden Angebot und den schwächeren Nachfrageaussichten Rechnung tragen, wobei sich die Risiken auf einen längeren Test der Spanne zwischen 50 und 55 USD im Jahr 2026 richten.

Energieaktien, die an effiziente US-Schiefer- und Billigproduzenten gebunden sind, könnten besser abschneiden, während teurere Offshore-Projekte weiterhin anfällig sind. Raffinerien könnten auch dann von einem hohen Durchsatz profitieren, wenn sich die Rohölpreise abschwächen.

Haftungsausschluss:

Die angegebenen Leistungszahlen sind keine Garantie für zukünftige Leistungen.