黄金价格展望:各国央行筑起支撑底线

据报道,黄金在每盎司约4,050美元附近的显著稳定并非偶然。在利率降息预期减弱和美元走强的喧嚣背后,隐藏着更深层的结构性力量:全球各国央行的持续买入。从北京到安卡拉,政策制定者正在悄然改写货币安全的规则,利用黄金作为对冲政治风险、货币不稳定以及对美国金融秩序信任减弱的工具。

分析师指出,这种需求已成为支撑黄金的无形之手。即使投机交易者撤退,ETF资金流趋于平缓,主权买家仍在帮助稳固市场。

随着中国人民银行延续其连续12个月的黄金购买纪录,其他央行也纷纷效仿,黄金的下行风险如今更像是暂停而非崩溃——这是由国家而非基金加固的底线。

当前推动黄金的因素是什么?

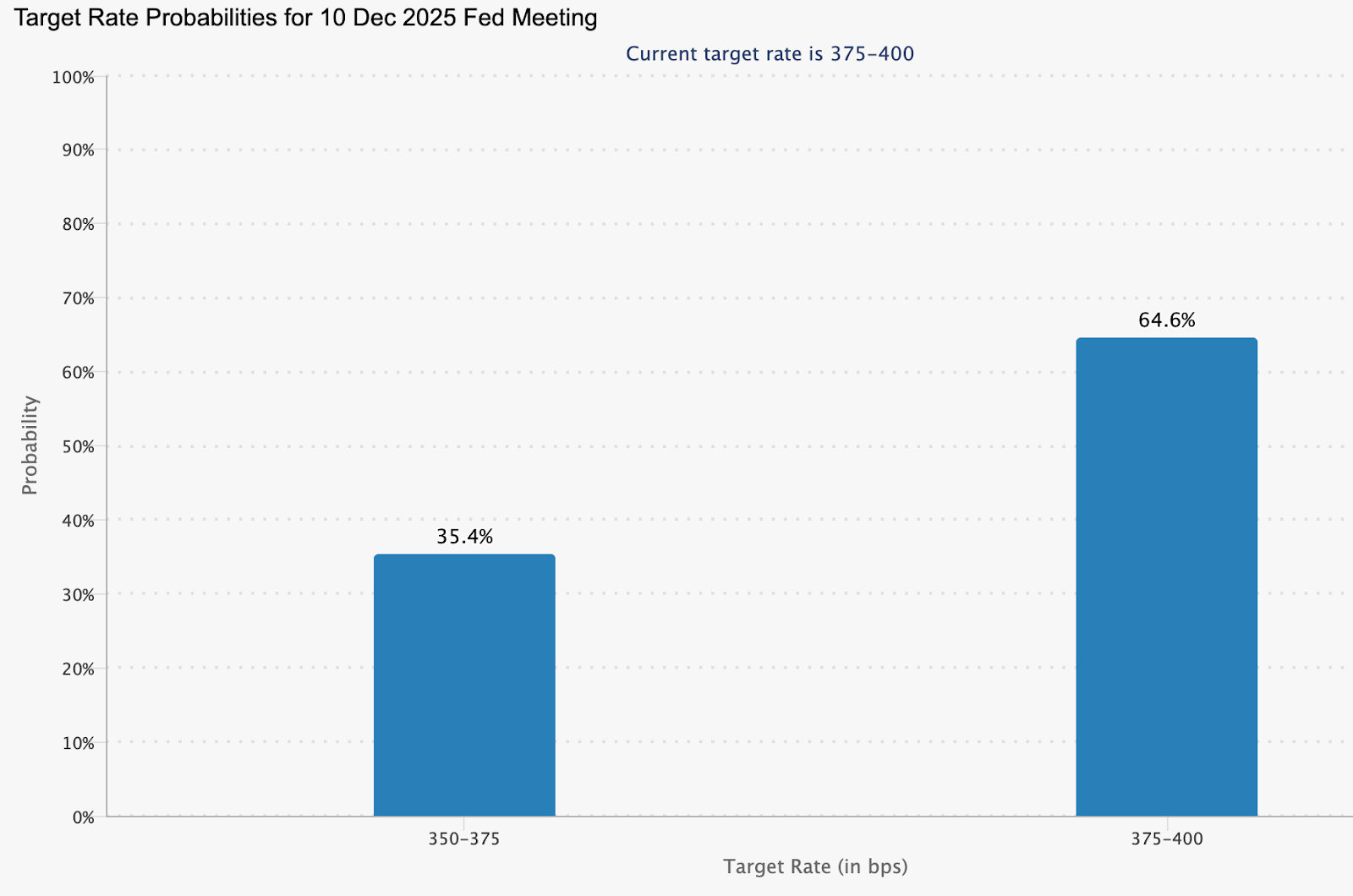

最新的美国就业数据重置了全球市场的预期。9月份非农就业报告显示新增11.9万个职位,超过经济学家预期的两倍多,而失业率微升至4.4%。

表面上看,数据表现参差——招聘强劲但势头放缓——但足以促使投资者减少对美联储12月降息的预期。

这一调整推高了美元和美国国债收益率,通常这对黄金是不利的组合。但黄金几乎未受影响。原因在于央行需求改变了黄金对政策周期的敏感度。

根据世界黄金协会的数据,官方部门的购买量现占年度需求的近四分之一——这是与十年前的结构性转变。当美联储犹豫时,央行却不犹豫。

中国人民银行(PBoC)已连续12个月报告黄金购买,10月增持0.9吨,使总量达到2,304吨,占中国外汇储备的8%,标志着连续一整年的买入。土耳其、波兰和印度也加入了这一积累趋势。

为何这很重要

市场观察人士表示,这种低调的主权积累正在重塑黄金在全球金融体系中的角色。过去被视为“避险”交易的黄金,如今已成为国家储备战略的一部分。2022年俄罗斯外汇资产被冻结,促使各国政府重新评估其对美元主导体系的敞口,黄金因此成为一种中立的替代选择。

正如Zaner Metals策略师Peter Grant所言,最新的美国就业数据“确认了市场放缓但稳定——但这并未减少对安全资产的需求。”

对新兴市场的政策制定者而言,黄金提供了纸质资产无法比拟的优势:免受制裁、通胀和货币政治的影响。对投资者来说,这意味着黄金价格不再仅仅取决于利率或风险偏好,而是成为一个地缘政治指标——反映当前货币秩序中剩余信任的镜子。

对市场和投资者的影响

本周期最显著的变化是,尽管美元指数(DXY)处于数月来的强势水平,黄金仍维持在接近历史高点的位置。传统的反向关系已减弱。分析师指出,两种资产的购买原因相同:安全。这一动态挑战了黄金仅在利率下降时上涨的观点。

对交易者而言,这使短期仓位调整更为复杂。黄金目前约比10月创纪录的4,380美元低7%,动能有所降温,但结构性需求依然存在。尽管近期ETF资金流略为负面,但未见恐慌迹象。

散户投资者减少了持仓,但官方部门已取代他们成为边际买家。对长期投资者而言,这一转变表明回调可能是机会而非警告,尤其是在宏观经济不确定性延续至2026年时。

专家展望

分析师对央行买盘能将黄金推高至何种程度仍存在分歧。高盛仍将近期疲软视为“短暂波动,而非反转”,并认为主权和私人投资需求将支撑价格至2026年。瑞银预计,假设持续从美元储备多元化,未来两年内黄金可能攀升至每盎司4,900美元。

该展望的主要风险在于货币政策的自满。如果美国数据保持强劲,美联储重申“更高更久”的立场,投机兴趣可能进一步减弱。但目前,黄金的韧性已说明一切。市场正在适应新现实——由央行而非交易者主导基调。

黄金技术分析

撰写本文时,黄金(XAU/USD)交易于约4,030美元区域,徘徊在4,020美元支撑位附近。RSI指标平稳且接近中线,显示缺乏强劲动能——市场犹豫不决的信号。

与此同时,布林带开始收窄,反映近期波动性降低。价格在中轨附近震荡,暗示可能进入盘整阶段,等待下一次突破。

上方关键阻力位为4,200美元和4,365美元,若看涨情绪回归,交易者可能在此获利了结或重新买入。相反,若跌破4,020美元,可能打开通往3,940美元支撑位的大门,届时卖压或清算压力可能加大。

主要结论

2025年末黄金的韧性并非谜团——这是分析师们传达的信息。曾经信赖美国国债的机构如今购买黄金以对冲政策、政治和不确定性风险。交易者或许会淡化这波涨势,但央行毫不动摇。随着Fed在分歧的政策前景中航行,全球储备持续向东方转移,黄金的支撑底线看起来和持有它的手一样坚实。

所引用的业绩数据并不保证未来表现。