Kıymetli metaller alev aldı ama bu yükseliş göründüğü gibi değil

%2520(1)%2520(1).png)

Kıymetli metaller alev aldı, ancak piyasaların genellikle varsaydığı nedenlerle değil. Veriler, ons başına 4.500 $’ı aşan Gold, bu yıl neredeyse %150 artan silver ve onlarca yılın en keskin yükselişlerinden birini yaşayan platinum’un klasik bir güvenli liman kaçışı gibi görünebileceğini gösteriyor. Yine de, bu yükseliş yalnızca panik nedeniyle ya da tek bir makroekonomik tetikleyiciyle gerçekleşmiyor.

Bunun yerine, metal kompleksi küresel ekonominin altında oluşan daha derin çatlaklara tepki veriyor. Para politikası güvenilirliği zayıflıyor, tedarik zincirleri beklenmedik yerlerde sıkılaşıyor ve endüstriyel talep, kıtlığın fiyatlandırılma şeklini yeniden şekillendiriyor. Her metal farklı bir baskı noktasına tepki veriyor ve birlikte, kısa ömürlü bir riskten kaçış hareketinden daha yapısal bir şeye işaret ediyorlar.

Kıymetli metaller rallisini ne tetikliyor?

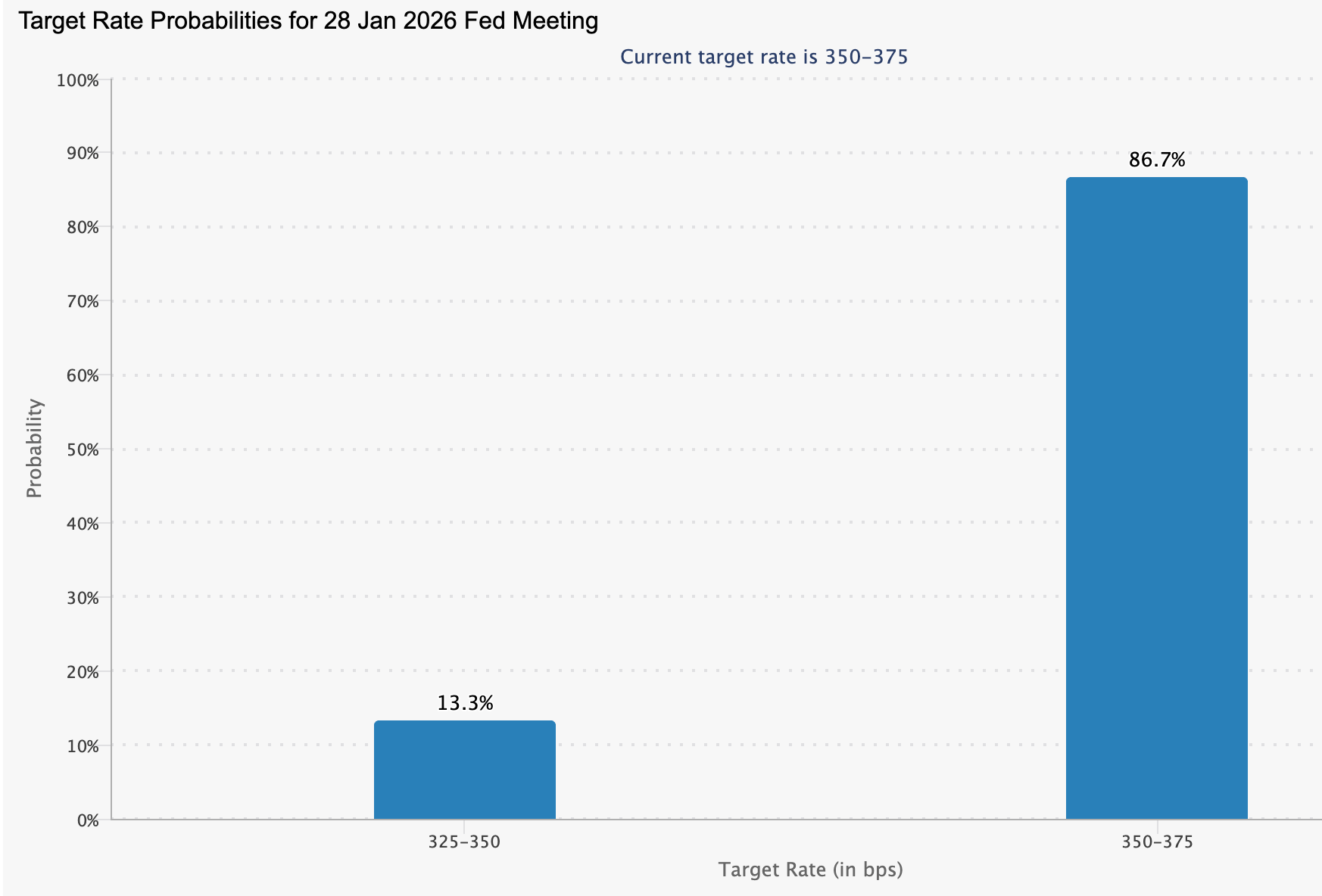

Yüzeyde, para politikası kıvılcımı sağladı. ABD Federal Reserve bu yıl 75 baz puanlık faiz indirimi yaptı ve piyasalar 2026’da daha fazla gevşemenin geleceğine giderek daha fazla inanıyor.

Düşük reel getiriler ABD dolarını zayıflattı ve dolar son zamanlarda neredeyse üç ayın en düşük seviyesine geriledi, bu da dolar bazlı metalleri küresel alıcılar için daha cazip hale getirdi.

Ancak yalnızca faiz indirimleri, silver ve platinum’un gold’u bu kadar dramatik şekilde geride bırakmasını açıklamıyor. Bu seferki fark, fiziksel kısıtlamalarda yatıyor. Silver, kalıcı arz açıkları ve güneş enerjisi, elektronik ve elektrikli araç sektörlerinden gelen güçlü endüstriyel talep nedeniyle ons başına 70 $ seviyesini aştı. ABD kritik mineraller listesine dahil edilmesi, silver kıtlığının döngüsel değil yapısal olduğu fikrini güçlendirdi.

Platinum’un rallisi ise daha da ileri gidiyor. Piyasa üst üste üçüncü yıllık açıkla karşı karşıya ve açıkların yaklaşık 692.000 ons veya küresel talebin neredeyse %9’u olduğu tahmin ediliyor. Yer üstü stoklar yaklaşık beş aylık tüketime düştü ve bu, 2020’den bu yana en düşük seviye. Bu spekülatif bir kıtlık değil – ölçülebilir, fiziksel bir sıkışıklık.

Neden önemli?

Bu ralli önemli çünkü kıymetli metallerin değerlemesinde bir değişime işaret ediyor. Analistler, Gold’un para birimi koruması olarak kaldığını, merkez bankası bağımsızlığı, enflasyon güvenilirliği ve jeopolitik istikrar konusundaki endişeleri yansıttığını belirtiyor. Venezuela, Rusya ve küresel ticaret politikasıyla ilgili devam eden gerilimler, Gold’un taktiksel bir işlemden ziyade stratejik bir sigorta rolünü pekiştirdi.

Silver ve platinum ise giderek daha fazla stratejik kaynaklar olarak fiyatlanıyor. GraniteShares CEO’su William Rhind, platinum’un artık “hem kıymetli metal hem de stratejik bir endüstriyel varlık” olarak görüldüğünü ve bunun değerleme çerçevesini temelden değiştirdiğini savunuyor. Metaller enerji dönüşümü, üretim ve emisyon kontrolü için kritik girdiler olarak ele alındığında, fiyat hassasiyeti değişiyor ve oynaklık artıyor.

Bu değişim, geri çekilmelerin neden sığ kaldığını da açıklıyor. Yatırımcılar sadece momentumu kovalamıyor; hızla ikame edilemeyen, sıkılaşan arz görünürlüğü ve politika kaynaklı talebe tepki veriyorlar.

Piyasalara, endüstriye ve yatırımcılara etkisi

Platinum’un yeniden yükselişi, elektrifikasyonla ilgili varsayımların nasıl sorgulandığını gösteriyor. Elektrikli araçların platinum talebini hızla azaltacağı beklentileri erken çıktı.

Beklenenden yavaş EV benimsenmesi ve daha sıkı emisyon standartları, platinum kullanımını azaltmak yerine katalitik konvertörlerde artırdı. Mühendisler, daha yüksek platinum içeriğinin özellikle ağır hizmet ve yüksek sıcaklık ortamlarında dayanıklılığı ve performansı artırdığını buldu.

Endüstriyel talep de genişliyor. Platinum, hidrojen yakıt hücreleri, kimyasal rafinasyon ve endüstriyel karbonsuzlaştırmada kritik bir rol oynuyor. Çin’in platinum ve palladium vadeli işlemlerine onay vermesi, küresel fiyat keşfini yeniden şekillendirdi ve Guangzhou Futures Exchange’deki işlem hacimleri artık Batı’daki yerleşik göstergeleri etkiliyor.

Yatırımcılar için bu alışılmadık bir ortam yaratıyor. Gold istikrar sunarken, kıtlık açısından sınırlı bir yukarı potansiyele sahip; silver ve platinum ise endüstriyel döngüler ve politika kararlarına bağlı daha yüksek oynaklık taşıyor. Ralli tek tip değil ve kıymetli metalleri tek bir varlık sınıfı olarak ele almak, altta yatan ayrışmayı gözden kaçırma riski taşıyor.

Uzman görüşü

İleriye bakıldığında, analistler metaller için desteğin süreceğini ancak itici güçlerin giderek karmaşıklaştığını belirtiyor. Vadeli işlemler ve emtia uzmanı Zafer Ergezen, gold/silver oranının 65’in altına düşmesini, piyasaların hem agresif faiz indirimlerini hem de güçlü endüstriyel talebi aynı anda fiyatladığının kanıtı olarak gösteriyor.

Gold’un görünümü yapıcı kalmaya devam ediyor; Goldman Sachs, 2026 için 4.900 $’lık bir baz senaryo öngörüyor, ancak enflasyon istikrar kazanırsa kazançlar yavaşlayabilir. Platinum’un rotası ise Güney Afrika’daki arz kesintilerine ve Çin endüstriyel talebindeki değişimlere daha duyarlı. Üretim büyük ölçüde fiyat esnekliğinden yoksun olduğundan, mütevazı talep sürprizleri bile daha fazla dengesizliğe yol açabilir. Artık ana risk aşırı arz değil, sistemde kalan sınırlı esneklik.

Öne çıkan sonuç

2025’in kıymetli metaller rallisi, tek başına korku ya da spekülasyon hikayesi değil. Gold parasal huzursuzluğu yansıtırken, silver endüstriyel kıtlığı öne çıkarıyor ve platinum, yoğunlaşmış arzın ne kadar kırılgan hale geldiğini gözler önüne seriyor. Birlikte, geçici bir riskten kaçış hareketinden ziyade gerçek dünyadaki kısıtlamaların yeniden fiyatlanmasına işaret ediyorlar. Bundan sonra ne olacağı ise yalnızca duyarlılığa değil, faiz oranlarına, stoklara ve jeopolitiğe bağlı olacak.

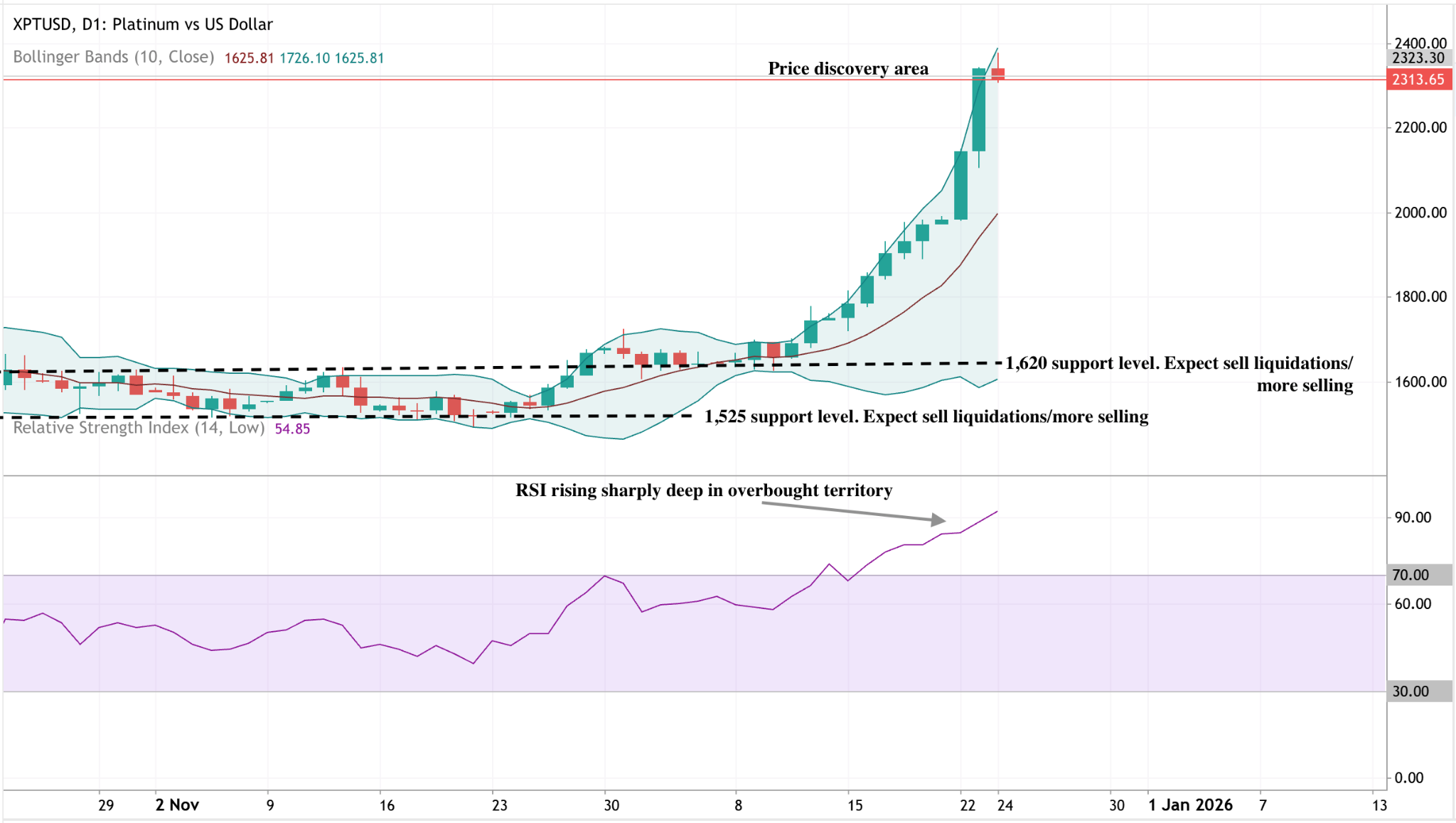

Platinum teknik analiz

Platinum fiyat keşfine doğru yükseldi ve fiyat üst Bollinger Band’ında hareket ediyor; bu da agresif yukarı yönlü momentum ve güçlü kırılma koşullarına işaret ediyor. Bantların keskin şekilde genişlemesi, artan oynaklığı gösterirken, geri çekilmeler sığ kalıyor ve alıcıların hâlâ kontrolü elinde tuttuğunu gösteriyor.

Aşağı yönde, 1.620 $ ilk önemli destek, ardından 1.525 $ geliyor. Fiyatın Bollinger orta bandının içine geri dönmesi, daha derin bir düzeltme riskini artıracaktır; ancak şimdilik momentum güçlü şekilde yükselişte. RSI aşırı alım bölgesine keskin şekilde yükseliyor, bu da gücü pekiştirirken kısa vadeli bir konsolidasyon uyarısı da veriyor.

Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.