වටිනා ලෝහ මිල සීඝ්රයෙන් ඉහළ යයි, නමුත් මෙම ඉහළ යාම පෙනෙන දෙය නොවේ

%2520(1)%2520(1).png)

වටිනා ලෝහ මිල සීඝ්රයෙන් ඉහළ යමින් පවතී, නමුත් වෙළඳපොළ සාමාන්යයෙන් උපකල්පනය කරන හේතු නිසා නොවේ. දත්ත පෙන්වා දෙන්නේ රත්රන් අවුන්සයක් ඩොලර් 4,500 ඉක්මවා යාම, රිදී මෙම වසරේ 150% කින් පමණ ඉහළ යාම සහ ප්ලැටිනම් දශක ගණනාවකට පසු තියුණුම ඉහළ යාමක් වාර්තා කිරීම ආරක්ෂාව පතා යන ගමනක් (flight to safety) ලෙස පෙනෙන්නට පුළුවන් බවයි. එහෙත්, මෙම ඉහළ යාම හුදෙක් භීතිය හෝ තනි සාර්ව ආර්ථික ප්රේරකයක් මගින් මෙහෙයවනු නොලැබේ.

ඒ වෙනුවට, ලෝහ සංකීර්ණය ගෝලීය ආර්ථිකය යටතේ ඇති වන ගැඹුරු බිඳවැටීම් වලට ප්රතිචාර දක්වයි. මූල්ය ප්රතිපත්තිවල විශ්වසනීයත්වය දුර්වල වෙමින් පවතී, සැපයුම් දාම අනපේක්ෂිත ස්ථානවල දැඩි වෙමින් පවතී, සහ කාර්මික ඉල්ලුම හිඟකම මිල කරන්නේ කෙසේද යන්න නැවත සකස් කරමින් සිටී. එක් එක් ලෝහය විවිධ පීඩන ලක්ෂ්යයකට ප්රතිචාර දක්වන අතර, ඒවා එක්ව කෙටි කාලීන අවදානම් මගහැරීමේ (risk-off) පියවරකට වඩා ව්යුහාත්මක යමක් සංඥා කරයි.

වටිනා ලෝහ මිල ඉහළ යාමට හේතුව කුමක්ද?

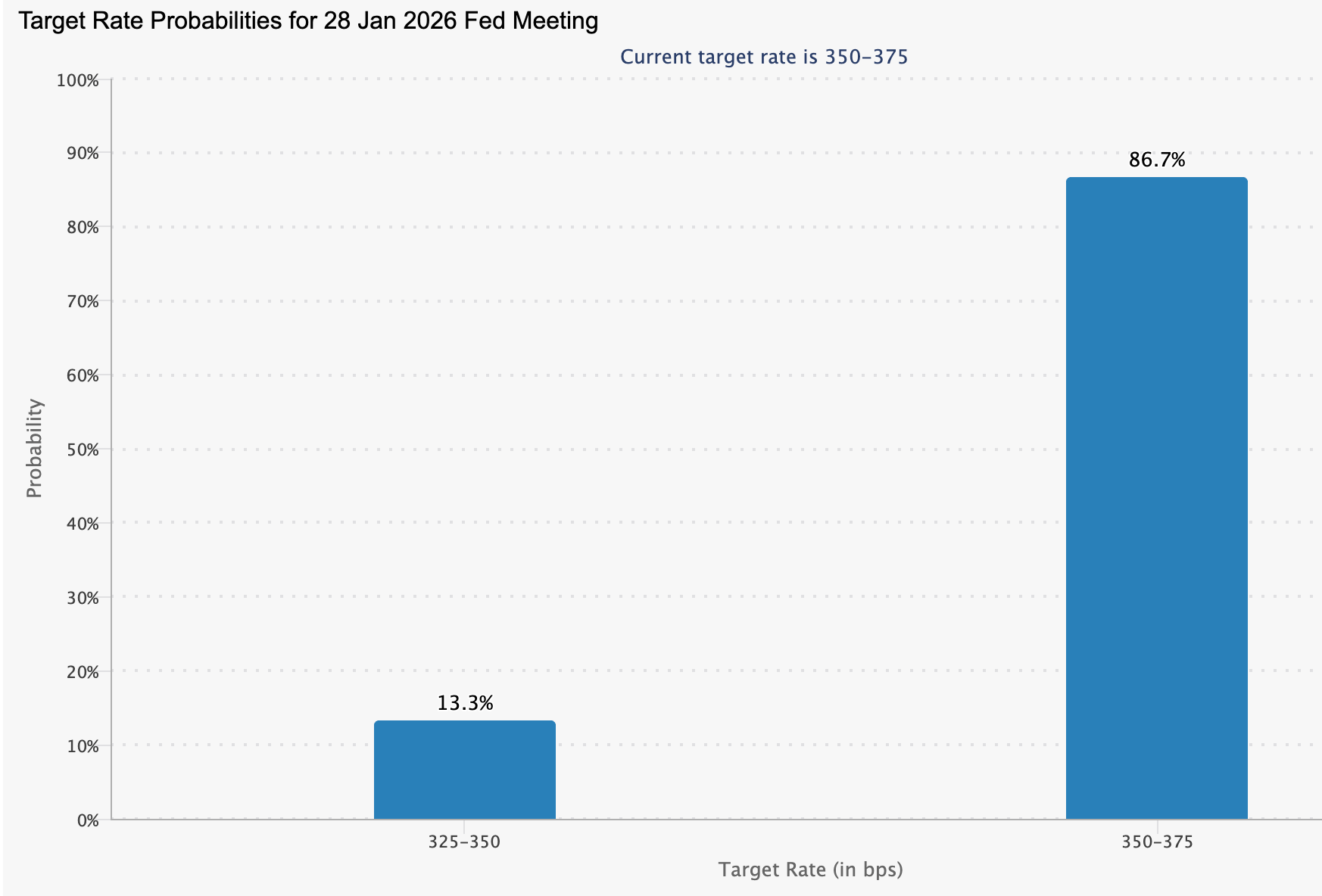

මතුපිට මට්ටමේදී, මූල්ය ප්රතිපත්තිය මගින් පුළිඟුව ලබා දී ඇත. US Federal Reserve මෙම වසරේ basis points 75 කින් කපා හැර ඇති අතර, 2026 දී තවදුරටත් ලිහිල් කිරීම් සිදුවනු ඇතැයි වෙළඳපොළ වැඩි වැඩියෙන් විශ්වාස කරයි.

අඩු real yields මගින් US dollar දුර්වල කර ඇති අතර, එය මෑතකදී මාස තුනකට ආසන්න కనిෂ්ඨ මට්ටමකට වැටී, ඩොලර් වලින් මිල කර ඇති ලෝහ ගෝලීය ගැනුම්කරුවන්ට වඩාත් ආකර්ෂණීය කරයි.

නමුත් අනුපාත කප්පාදුව පමණක් රිදී සහ ප්ලැටිනම්, රත්රන් අභිබවා මෙතරම් නාටකාකාර ලෙස ක්රියා කරන්නේ මන්දැයි පැහැදිලි නොකරයි. මෙවර වෙනස පවතින්නේ භෞතික සීමාවන් තුළ ය. අඛණ්ඩ සැපයුම් හිඟය සහ සූර්ය බලශක්තිය, ඉලෙක්ට්රොනික උපකරණ සහ විද්යුත් වාහන අංශවලින් ලැබෙන ශක්තිමත් කාර්මික ඉල්ලුම මධ්යයේ රිදී අවුන්සයකට ඩොලර් 70 මට්ටම ඉක්මවා ගොස් ඇත. එය එක්සත් ජනපදයේ තීරණාත්මක ඛනිජ ලැයිස්තුවට ඇතුළත් කිරීම මගින් රිදී හිඟය චක්රීය නොව ව්යුහාත්මක බව තහවුරු කර ඇත.

ප්ලැටිනම් හි ඉහළ යාම තවදුරටත් ඉදිරියට යයි. වෙළඳපොළ අඛණ්ඩව තෙවන වාර්ෂික හිඟය අත්විඳින අතර, හිඟය අවුන්ස 692,000 ක් පමණ හෝ ගෝලීය ඉල්ලුමෙන් 9% ක් පමණ ලෙස ගණන් බලා ඇත. පොළවට ඉහළින් ඇති තොග පරිභෝජනය මාස පහක් දක්වා පහත වැටී ඇති අතර එය 2020 න් පසු අඩුම අගයයි. මෙය අනුමාන හිඟයක් නොවේ - එය මැනිය හැකි, භෞතික තදබදයකි.

එය වැදගත් වන්නේ ඇයි

මෙම ඉහළ යාම වැදගත් වන්නේ එය වටිනා ලෝහ තක්සේරු කිරීමේ වෙනසක් සනිටුහන් කරන බැවිනි. විශ්ලේෂකයින් සටහන් කරන්නේ මහ බැංකු ස්වාධීනත්වය, උද්ධමන විශ්වසනීයත්වය සහ භූ දේශපාලනික ස්ථාවරත්වය පිළිබඳ උත්සුකයන් පිළිබිඹු කරමින් රත්රන් මූල්ය ආවරණයක් (monetary hedge) ලෙස පවතින බවයි. වෙනිසියුලාව, රුසියාව සහ ගෝලීය වෙළඳ ප්රතිපත්ති සම්බන්ධ පවතින ආතතීන් උපායික වෙළඳාමකට වඩා උපායමාර්ගික රක්ෂණයක් ලෙස එහි කාර්යභාරය ශක්තිමත් කර ඇත.

කෙසේ වෙතත්, රිදී සහ ප්ලැටිනම් වැඩි වැඩියෙන් උපායමාර්ගික සම්පත් ලෙස මිල කරනු ලැබේ. GraniteShares හි ප්රධාන විධායක නිලධාරී William Rhind තර්ක කරන්නේ ප්ලැටිනම් දැන් “වටිනා ලෝහයක් සහ උපායමාර්ගික කාර්මික වත්කමක් ලෙස” සලකනු ලබන බවයි, එය එහි තක්සේරු රාමුව මූලික වශයෙන් වෙනස් කරන වෙනසකි. බලශක්ති සංක්රාන්තිය, නිෂ්පාදනය සහ විමෝචන පාලනය සඳහා තීරණාත්මක යෙදවුම් ලෙස ලෝහ සලකන විට, මිල සංවේදීතාව වෙනස් වන අතර අස්ථාවරත්වය වැඩි වේ.

පසුබෑම් නොගැඹුරු වී ඇත්තේ මන්දැයි මෙම වෙනස පැහැදිලි කරයි. ආයෝජකයින් හුදෙක් ගම්යතාවය පසුපස හඹා යන්නේ නැත; ඔවුන් ප්රතිචාර දක්වන්නේ දැඩි වන සැපයුම් දෘශ්යතාවට සහ ඉක්මනින් ආදේශ කළ නොහැකි ප්රතිපත්ති මත පදනම් වූ ඉල්ලුමට ය.

වෙළඳපොළ, කර්මාන්ත සහ ආයෝජකයින් කෙරෙහි බලපෑම

ප්ලැටිනම් නැවත නැගී සිටීම මගින් විද්යුත්කරණය පිළිබඳ උපකල්පන අභියෝගයට ලක් වී ඇති ආකාරය ඉස්මතු කරයි. විද්යුත් වාහන මගින් ප්ලැටිනම් ඉල්ලුම වේගයෙන් ඛාදනය වනු ඇතැයි අපේක්ෂා කිරීම නොමේරූ බව ඔප්පු වී ඇත.

බලාපොරොත්තු වූවාට වඩා මන්දගාමී EV භාවිතය, දැඩි විමෝචන ප්රමිතීන් සමඟ ඒකාබද්ධව, උත්ප්රේරක පරිවර්තකවල (catalytic converters) ප්ලැටිනම් පැටවීම් අඩු කරනවා වෙනුවට වැඩි කර ඇත. ඉහළ ප්ලැටිනම් අන්තර්ගතය කල්පැවැත්ම සහ ක්රියාකාරිත්වය වැඩි දියුණු කරන බව ඉංජිනේරුවන් සොයාගෙන ඇත, විශේෂයෙන් බර වාහන සහ ඉහළ උෂ්ණත්ව පරිසරයන් තුළ.

කාර්මික ඉල්ලුම ද පුළුල් වෙමින් පවතී. හයිඩ්රජන් ඉන්ධන කෝෂ, රසායනික පිරිපහදු කිරීම සහ කාර්මික කාබන්ඩයොක්සයිඩ් ඉවත් කිරීම (decarbonisation) සඳහා ප්ලැටිනම් තීරණාත්මක කාර්යභාරයක් ඉටු කරයි. චීනය ප්ලැටිනම් සහ palladium අනාගත ගිවිසුම් අනුමත කිරීම ගෝලීය මිල සොයා ගැනීම නැවත සකස් කර ඇති අතර, Guangzhou Futures Exchange හි වෙළඳ පරිමාවන් දැන් ස්ථාපිත බටහිර මිණුම් සලකුණු වලට බලපෑම් කරයි.

ආයෝජකයින් සඳහා, මෙය අසාමාන්ය පරිසරයක් නිර්මාණය කරයි. රත්රන් ස්ථාවරත්වය ලබා දෙන නමුත් හිඟකම අනුව සීමිත ඉහළ යාමක් පෙන්නුම් කරයි, නමුත් රිදී සහ ප්ලැටිනම් කාර්මික චක්ර සහ ප්රතිපත්ති තීරණ හා බැඳුණු ඉහළ අස්ථාවරත්වයක් (volatility) දරයි. මෙම ඉහළ යාම ඒකාකාරී නොවන අතර, වටිනා ලෝහ තනි වත්කම් පන්තියක් ලෙස සැලකීමෙන් යටින් පවතින විෂමතාවය මග හැරීමේ අවදානමක් ඇත.

විශේෂඥ දැක්ම

ඉදිරිය දෙස බලන විට, විශ්ලේෂකයින් ලෝහ සඳහා අඛණ්ඩ සහයෝගයක් අපේක්ෂා කරන නමුත් ධාවකයන් වඩ වඩාත් සංකීර්ණ වෙමින් පවතින බවට අනතුරු අඟවයි. අනාගත සහ භාණ්ඩ විශේෂඥයෙකු වන Zafer Ergezen, gold-to-silver අනුපාතය 65 ට වඩා පහත වැටීම පෙන්වා දෙන්නේ වෙළඳපොළ ආක්රමණශීලී අනුපාත කප්පාදු සහ ශක්තිමත් කාර්මික ඉල්ලුම එකවර මිල කරන බවට සාක්ෂියක් ලෙස ය.

රත්රන් හි ඉදිරි දැක්ම සාධනීයව පවතී, Goldman Sachs 2026 සඳහා ඩොලර් 4,900 ක මූලික අවස්ථාවක් පුරෝකථනය කරයි, නමුත් උද්ධමනය ස්ථාවර වුවහොත් ලාභ ලැබීම මන්දගාමී විය හැකිය. ප්ලැටිනම් හි ගමන් පථය දකුණු අප්රිකාවේ සැපයුම් බාධා කිරීම් සහ චීන කාර්මික ඉල්ලුමේ වෙනස්වීම් වලට වඩා සංවේදී වේ. නිෂ්පාදනය බොහෝ දුරට මිල-නම්යශීලී නොවන (price-inelastic) බැවින්, සුළු ඉල්ලුම් පුදුම කිරීම් පවා තවදුරටත් අවතැන්වීම් ඇති කළ හැකිය. ප්රධාන අවදානම තවදුරටත් අධික සැපයුම නොව, පද්ධතියට ඉතිරිව ඇති සීමිත ඉඩකඩයි.

ප්රධාන කරුණ

2025 වටිනා ලෝහ මිල ඉහළ යාම භීතිය හෝ අනුමාන කිරීම් පිළිබඳ තනි කතාවක් නොවේ. රත්රන් මූල්ය නොසන්සුන්තාව පිළිබිඹු කරයි, රිදී කාර්මික හිඟය ඉස්මතු කරයි, සහ ප්ලැටිනම් සාන්ද්රිත සැපයුම කෙතරම් බිඳෙනසුලු වී ඇත්ද යන්න හෙළි කරයි. ඒවා එක්ව තාවකාලික අවදානම් මගහැරීමේ වෙළඳාමකට වඩා සැබෑ ලෝකයේ සීමාවන් නැවත මිල කිරීමක් පෙන්වා දෙයි. ඊළඟට සිදුවන දේ අනුපාත, තොග සහ භූ දේශපාලනය මත රඳා පවතී - හැඟීම් මත පමණක් නොවේ.

Platinum තාක්ෂණික අවබෝධය

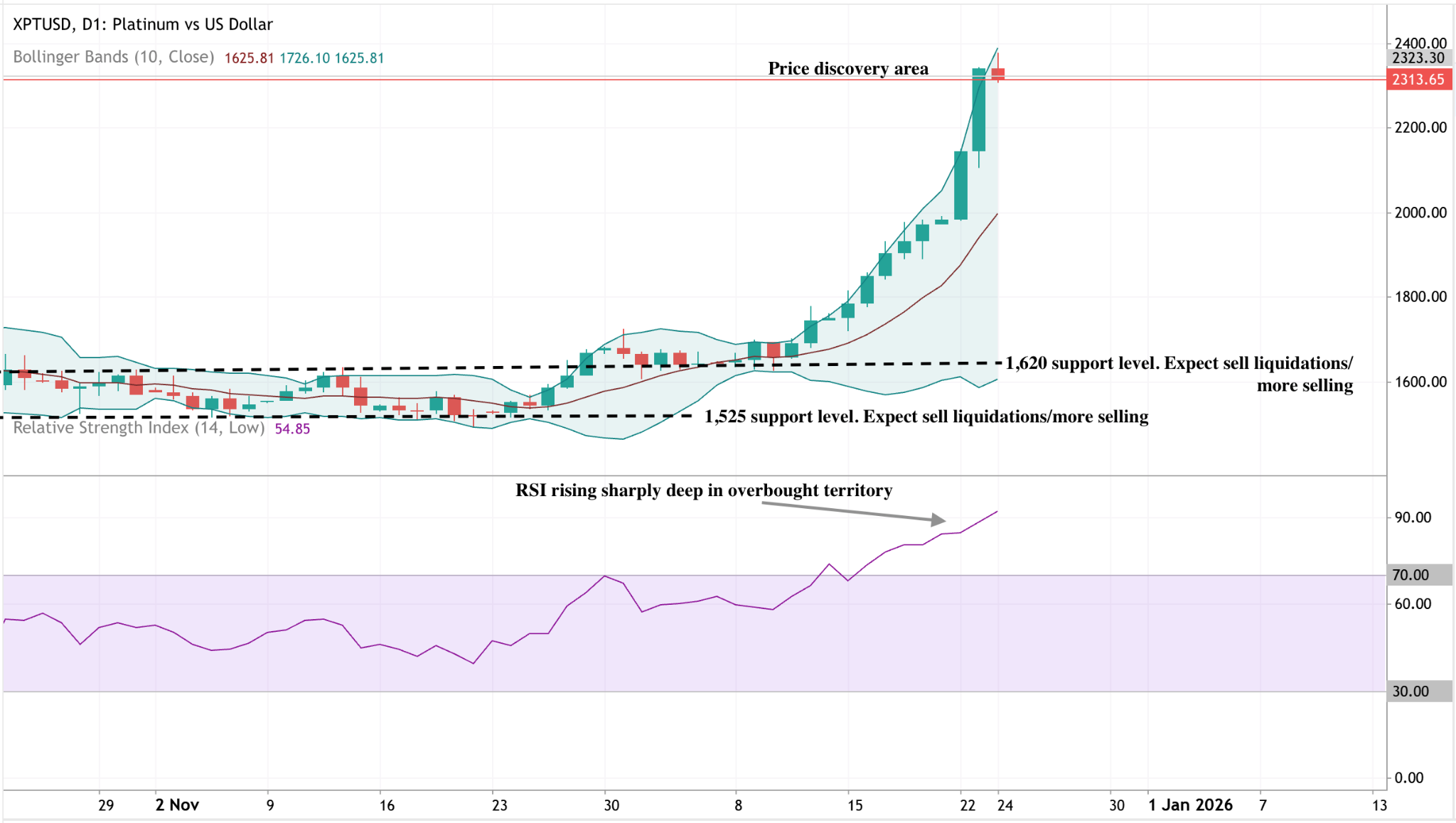

ප්ලැටිනම් මිල සොයා ගැනීම දක්වා ඉහළ ගොස් ඇති අතර, මිල ඉහළ Bollinger Band එක මත ගමන් කරයි, එය ආක්රමණශීලී ඉහළ යාමේ ගම්යතාවයක් සහ ශක්තිමත් බිඳවැටීමේ තත්වයන් සංඥා කරයි. පටිවල (bands) තියුණු පුළුල් වීම ඉහළ යන අස්ථාවරත්වය ඉස්මතු කරන අතර, පසුබෑම් නොගැඹුරු මට්ටමක පවතී, එයින් අදහස් වන්නේ ගැනුම්කරුවන් තවමත් පාලනයේ සිටින බවයි.

පහළට යන විට, ඩොලර් 1,620 පළමු ප්රධාන සහාය (support) වන අතර, පසුව ඩොලර් 1,525 වේ. Bollinger මැද පටිය තුළට නැවත ගමන් කිරීම ගැඹුරු නිවැරදි කිරීමක අවදානම වැඩි කරනු ඇත, නමුත් දැනට, ගම්යතාවය දැඩි ලෙස bullish මට්ටමක පවතී. RSI තියුණු ලෙස අධික ලෙස මිල දී ගත් (overbought) කලාපයට ඉහළ යමින් පවතී, එය ශක්තිය තහවුරු කරන නමුත් විභව කෙටි කාලීන ඒකාබද්ධ කිරීමක් ගැන අනතුරු අඟවයි.

උපුටා දක්වන ලද කාර්ය සාධන සංඛ්යා අනාගත කාර්ය සාධනය පිළිබඳ සහතිකයක් නොවේ.