Silberpreisprognose: Warum die Rallye des Metalls diesmal Substanz hat

Die Rallye des Silbers in den letzten fünf Tagen ist kein falscher Frühling – sie basiert laut Analysten auf Fundamentaldaten und nicht auf Angst. Im Gegensatz zu früheren spekulativen Spitzen spiegelt dieser Anstieg eine Konvergenz von Erwartungen an geldpolitische Lockerungen, angespannten Angebotsbedingungen und einer steigenden industriellen Nachfrage aus den Bereichen erneuerbare Energien und Halbleiterfertigung wider.

Da der Dollar unter Druck steht und Händler eine Zinssenkung im Dezember einpreisen, signalisiert die jüngste Stärke des Silbers den Beginn einer von Fundamentaldaten getriebenen Phase und nicht nur einen weiteren kurzlebigen Optimismus-Schub.

Wichtige Erkenntnisse

- Silber notiert nahe $54,40 und setzt damit seine stärkste Rallye seit Oktober fort.

- Die Wahrscheinlichkeit für eine Zinssenkung der Fed stieg auf 68 %, was Investoren dazu veranlasste, sich vermehrt nicht verzinslichen Anlagen wie Silber zuzuwenden.

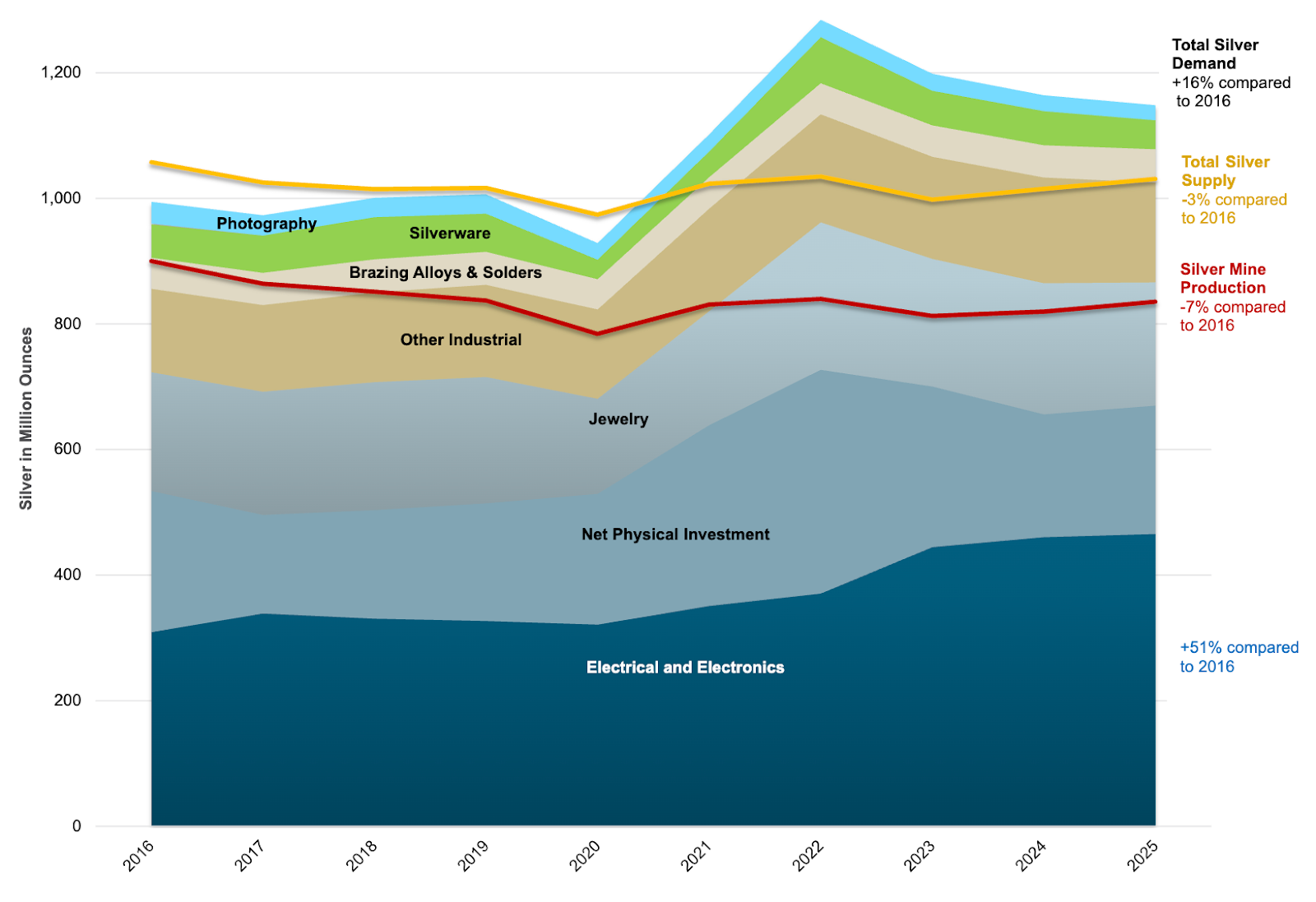

- Das Bergbauangebot ist seit 2016 um 7 % gesunken, da die industrielle Nachfrage die Produktion übersteigt.

- Erneuerbare Energien und die Nachfrage nach Elektrofahrzeugen machen inzwischen über die Hälfte des gesamten Silberverbrauchs aus.

Politikwechsel und schwache Daten treiben Kaufinteresse

Die jüngste Rallye des Silbers wurde durch eine deutliche Verschiebung der Zinserwartungen ausgelöst. Aktuelle US-Daten zeigten eine nachlassende Wirtschaftsdynamik – die Schaffung von Arbeitsplätzen im privaten Sektor sank laut ADP bis Ende Oktober um rund 11.000 pro Woche. Die Verlangsamung stärkte das Vertrauen der Märkte, dass die Federal Reserve im Dezember die Zinsen senken wird, wobei die Wahrscheinlichkeit laut dem CME FedWatch Tool von 62 % auf 68 % stieg.

Niedrigere Zinsen schwächen typischerweise den Dollar und erhöhen die Nachfrage nach nicht verzinslichen sicheren Anlagen. Der US-Dollar-Index (DXY) ist auf etwa 99,60 gefallen, was die Gewinne bei Gold und Silber verstärkt, da Investoren Alternativen zu niedrig verzinslichem Bargeld suchen.

Normalerweise hätte ein Fortschritt bei der US-Regierungsschließung die Nachfrage nach sicheren Häfen gedämpft, doch diesmal überwogen die politischen Erwartungen die Politik. Der Markt reagiert auf eine umfassendere Geschichte: verlangsamtes Wachstum und eine Fed, die zu Lockerungen gezwungen ist.

Von Angst zu Fundamentaldaten: Silbers Angebotsdefizit und Nachfragetrend

Diese Rallye markiert eine Abkehr von früheren Episoden, die von spekulativem Handel getrieben wurden. Laut Sprott Asset Management ist die Stärke des Silbers nun in strukturellen Angebotsdefiziten und industrieller Expansion verankert, nicht in Hype. Die gesamte Minenproduktion ist seit 2016 um 7 % gesunken, während die Nachfrage aus erneuerbaren Energien, Elektrofahrzeugen (EVs) und Elektronik stetig gestiegen ist.

Industrielle Silbernachfrage übertrifft weiterhin das Angebotswachstum

Über die Hälfte der gesamten Silbernachfrage stammt inzwischen aus industriellen Anwendungen – hauptsächlich der Herstellung von Solarmodulen, Halbleitern und Komponenten für Elektrofahrzeuge. Das Angebot hat jedoch nicht Schritt gehalten. Die Recyclingmengen sind nur moderat gewachsen, und neue Bergbauinvestitionen bleiben begrenzt, was den Markt zunehmend verknappt.

Wie ein Analyst bemerkte: „Dies ist die erste Silberrallye seit Jahren, die mehr von Fabriken als von Angst getrieben wird.“

Wenn Sie Ihren Einstieg planen, hilft Ihnen der Deriv Trading-Rechner, Margin, Swap und potenziellen Gewinn auf Deriv-Plattformen wie Deriv MT5 zu schätzen.

Das makroökonomische Umfeld: Dollarschwäche und dovishe Politik

Das breitere Umfeld verstärkt die Stärke des Silbers. Die Kombination aus einem schwächeren Dollar, fallenden Renditen und schwachen Wirtschaftsindikatoren hat eine ideale Ausgangslage für Edelmetalle geschaffen. Der University of Michigan Consumer Sentiment Index fiel auf den niedrigsten Stand seit 2022, während die Einzelhandelsaktivität nachließ, was signalisiert, dass der Zyklus der Fed an seine Grenzen gestoßen ist.

US-Verbrauchervertrauen

Gold hat ebenfalls zur Dynamik im Sektor beigetragen und stieg im Oktober kurzzeitig über $4.300 pro Unze. Silber, traditionell volatiler, profitierte von diesem Spillover, da Investoren zur Diversifikation über verschiedene Metalle hinweg angesichts einer erwarteten längeren geldpolitischen Lockerung greifen.

Parallel dazu verstärkt Kupfers Angebotsengpass das Argument, dass der gesamte Metallkomplex in eine von Angebot getriebene Neubewertungsphase eintritt. Dieselben strukturellen Engpässe, die bei Kupfer zu beobachten sind, treten nun auch bei Silber auf und unterstreichen eine gemeinsame Erzählung: Die Nachfrage wächst schneller als die Produktion bei wichtigen Rohstoffen.

Industrielle Stärke: Der neue Treiber des Silberzyklus

Silbers doppelte Rolle – als sicherer Hafen und Industriemetall – macht es unter den Rohstoffen einzigartig.

Während Gold hauptsächlich von der Nachfrage von Investoren und Zentralbanken abhängt, profitiert Silber von seiner Rolle in den Lieferketten für saubere Energie und Technologie. Für 2025 werden Rekordwerte bei Solaranlagen erwartet, während die Akzeptanz von Elektrofahrzeugen weiter beschleunigt.

Analysten schätzen, dass die Nachfrage aus erneuerbaren Energien und Elektronik in den nächsten mindestens zwei Jahren schneller wachsen wird als die Bergbauproduktion, was zu prognostizierten Preissteigerungen von 34 % im Jahr 2025 und 8 % im Jahr 2026 führt. Selbst moderate Verbrauchssteigerungen lösen aufgrund anhaltender Defizite überproportionale Preisreaktionen aus.

Technische Einblicke in Silber

Zum Zeitpunkt der Erstellung testet Silber (XAG/USD) die Widerstandszone bei $54,30, eine Schlüsselzone, in der Gewinnmitnahmen nach einer starken Aufwärtsrallye zunehmen könnten. Der RSI liegt nahe bei 69 und nähert sich dem überkauften Bereich, was auf eine mögliche Erschöpfung der Kaufdynamik und eine kurzfristige Konsolidierung oder einen Rücksetzer hindeutet.

Die Bollinger-Bänder zeigen, dass die Kursbewegung die obere Bandbreite berührt, was auf starken Aufwärtsdruck, aber auch auf ein Risiko einer kurzfristigen Überdehnung hinweist. Ein entscheidender Ausbruch über $54,30 könnte weitere Käufe anziehen und neue Höchststände anvisieren.

Ein Scheitern an dieser Marke könnte jedoch eine Korrektur in Richtung der Unterstützung bei $47,00 auslösen, wo Käufer wieder aktiv werden könnten. Darunter liegt die nächste wichtige Unterstützung bei $41,28, die eine tiefere Unterstützungszone markiert, die mit früheren Akkumulationen verbunden ist.

Risiken und mögliche Umkehrungen bei Silber

Trotz der positiven Aussichten bestehen einige Risiken:

- Eine Dollar-Rallye bei stärkeren US-Daten könnte die Gewinne vorübergehend begrenzen.

- Eine langsamere industrielle Erholung oder eine reduzierte Einführung erneuerbarer Energien könnte das Nachfragewachstum abschwächen.

- Kurzfristige Gewinnmitnahmen könnten zu Volatilität im Bereich von $50–52 führen.

Diese dürften jedoch eher temporäre Korrekturen als Trendwenden sein. Angespannte Angebotsbedingungen und solide industrielle Fundamentaldaten bieten dem Markt eine dauerhafte Unterstützung.

Silberausblick: Eine Rallye mit Substanz

Der Aufstieg des Silbers beruht weniger auf Spekulation als auf strukturellem Wandel. Mit der geldpolitischen Lockerung und der Beschleunigung der industriellen Nachfrage vollzieht der Markt den Übergang von einem reaktiven Handel zu einer langfristigen Neubewertung.

Analysten erwarten, dass Silber 2025 über $50 pro Unze bleiben wird, mit einem möglichen erneuten Test des Oktober-Hochs bei $54, falls Zinssenkungen eintreten und die industrielle Aktivität stabil bleibt. Die Kombination aus makroökonomischer Lockerung, Ausbau grüner Energien und Angebotsdefiziten verleiht dieser Rallye die glaubwürdigste Grundlage seit über einem Jahrzehnt.

Einfach ausgedrückt: Angst mag den Anstoß gegeben haben – aber nun sind es die Fundamentaldaten, die sie antreiben.

Die angegebenen Performancezahlen sind keine Garantie für zukünftige Ergebnisse.