白银价格预测:为何此次金属涨势更具韧性

分析师称,白银过去五天的涨势并非虚假曙光,而是基于基本面的上涨,而非恐慌。与以往的投机性暴涨不同,此次上涨反映了货币宽松预期、供应紧张状况以及来自可再生能源和半导体制造的工业需求激增的汇聚。

随着美元承压,交易员预计12月将降息,白银近期的强势表明这是一个由基本面驱动的阶段开始,而非又一次短暂的乐观情绪爆发。

主要要点

- 白银价格接近54.40美元,延续自10月以来最强劲的涨势。

- 美联储降息概率升至68%,促使投资者转向无收益资产,如白银。

- 自2016年以来,矿产供应下降了7%,工业需求超过产量。

- 可再生能源和电动汽车需求现占白银总消费量的一半以上。

白银政策转变与数据疲软推动买盘

白银最新的涨势由利率预期的急剧转变引发。近期美国数据显示经济动力减弱——根据ADP数据,截至10月底,私营部门每周新增就业人数减少约11,000人。经济放缓增强了市场对美联储12月降息的信心,降息概率从62%升至68%,由CME FedWatch工具追踪。

较低的利率通常会削弱美元,提升对无收益避险资产的需求。美元指数(DXY)已下滑至约99.60,随着投资者寻求低收益现金的替代品,黄金和白银的涨幅被放大。

通常,美国政府停摆的进展会抑制避险需求,但这次,政策预期超过了政治因素。市场反应的是一个更广泛的故事:增长放缓和美联储被迫宽松。

从恐慌到基本面:白银的供应赤字与需求故事

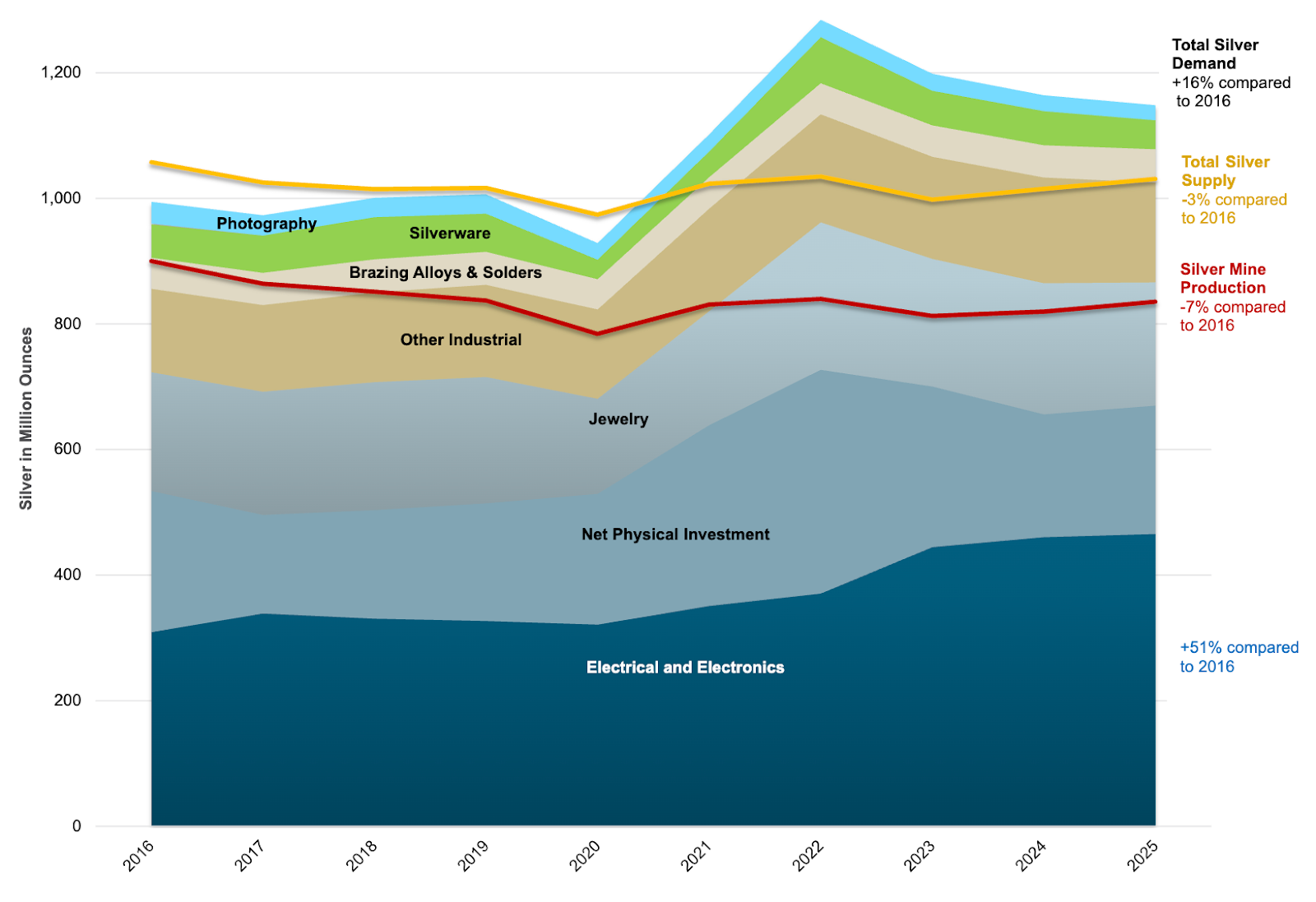

此次涨势标志着与以往由投机交易驱动的阶段的不同。根据Sprott资产管理公司的说法,白银的强势现已基于结构性供应赤字和工业扩张,而非炒作。自2016年以来,矿产总产量下降了7%,而来自可再生能源、电动汽车(EV)和电子产品的需求稳步上升。

白银工业需求持续超过供应增长

白银总需求中超过一半来自工业应用——主要是太阳能电池板制造、半导体和电动汽车零部件。然而,供应未能跟上步伐。回收量仅有适度增长,新矿投资仍然有限,市场日益紧张。

正如一位分析师所言,“这是多年来首次由工厂需求而非恐慌驱动的白银涨势。”

如果您计划入场交易,Deriv交易计算器可帮助您估算保证金、隔夜利息和潜在利润,适用于Deriv平台,如Deriv MT5。

宏观背景:美元疲软与鸽派政策

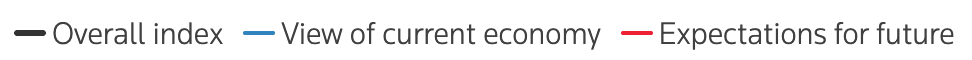

更广泛的环境强化了白银的强势。美元走弱、收益率下降和经济指标疲软的组合为贵金属创造了理想的环境。密歇根大学消费者信心指数降至2022年以来最低水平,零售活动放缓,表明美联储的紧缩周期已接近尾声。

美国消费者信心

黄金也推动了该板块的动能,10月曾短暂突破每盎司4,300美元。白银传统上波动更大,受益于投资者为预期的长期货币宽松而在金属间分散投资的溢出效应。

与此同时,铜供应紧缩进一步支持了整个金属板块进入供应主导的重新估值阶段的观点。铜中出现的结构性短缺现象如今也在白银中显现,强调了一个共同的叙事:关键大宗商品的需求增长超过产量。

工业力量:白银周期的新驱动力

白银兼具避险金属和工业金属的双重角色,使其在大宗商品中独树一帜。

黄金主要依赖投资者和央行需求,而白银则受益于其在清洁能源和技术供应链中的作用。预计2025年太阳能装机量将创纪录,而电动汽车的普及持续加速。

分析师估计,可再生能源和电子产品的需求将在未来至少两年内增长速度超过矿产产量,预计2025年价格上涨34%,2026年上涨8%。由于持续的供应赤字,即使是适度的消费增长也会引发价格的过度反应。

白银技术面洞察

撰写本文时,白银(XAG/USD)正测试54.30美元阻力位,这是一个关键区域,强劲的多头涨势后获利了结可能增加。相对强弱指数(RSI)徘徊在69附近,接近超买区,显示买盘动能可能耗尽,短期内可能出现盘整或回调。

布林带显示价格紧贴上轨,表明强劲的多头压力,但也存在短期过度延伸的风险。若能果断突破54.30美元,可能吸引更多买盘,目标指向新高。

然而,若未能突破该水平,可能触发回撤至47.00美元支撑位,届时买盘可能重新出现。若跌破此位,下一个关键支撑位为41.28美元,标志着早期积累的更深支撑区。

白银的风险与潜在反转

尽管前景强劲,但仍存在一些风险:

- 若美国数据强劲,美元反弹可能暂时限制涨幅。

- 工业复苏放缓或可再生能源推广减少可能削弱需求增长。

- 短期获利了结可能引发50–52美元区间的波动。

然而,这些更可能是暂时的调整,而非趋势反转。供应紧张和坚实的工业基本面为市场提供了坚实的支撑。

白银展望:由实质支撑的涨势

白银的上涨更多源于结构性变化,而非投机。随着货币政策转向宽松,工业需求加速,市场正从反应性交易转向长期重新估值。

分析师预计2025年白银价格将保持在每盎司50美元以上,若降息实现且工业活动稳定,可能重测10月54美元高点。宏观经济宽松、绿色能源扩张和供应赤字的结合,为此次涨势提供了十多年来最可信的基础。

简而言之,恐慌可能点燃了涨势,但现在是基本面在驱动它。

所引用的业绩数据并不保证未来表现。