Dollar unter Druck: Kann USD/JPY steigen, während EUR/USD sich stabilisiert?

.png)

Der Dollar wird von beiden Seiten des FX-Spektrums in die Zange genommen und zwingt Händler dazu, die vertrauten Dynamiken zum Jahresende neu zu bewerten. USDJPY konnte sich von einem Zweiwochentief nahe 154,65 lösen, obwohl die Erwartungen steigen, dass die Bank of Japan im Dezember eine Zinserhöhung vornehmen könnte – eine Veränderung, die die zweijährigen JGB-Renditen erstmals seit 2008 auf 1 % steigen ließ.

EURUSD hält sich derweil momentan stabil, während der Dollar-Index um 99,48 notiert und bei einer Stimmungsänderung einen Anstieg in Richtung 100,50 andeutet. Diese Aufteilung – ein Yen, der durch politische Dynamik gestützt wird, und ein Euro, der unter der breiten Dollar-Positionierung verharrt – rückt den Greenback ins Zentrum des Drucks.

Mit dem bevorstehenden Fed-Meeting und Japans Signalen für eine weitere Normalisierung werden die nächsten Sitzungen entscheiden, ob USDJPY über 155 verankert bleibt oder ob die Kursentwicklung von EURUSD die dominierende Geschichte bis zum Jahresende wird.

Was treibt die Bewegungen der beiden Paare an?

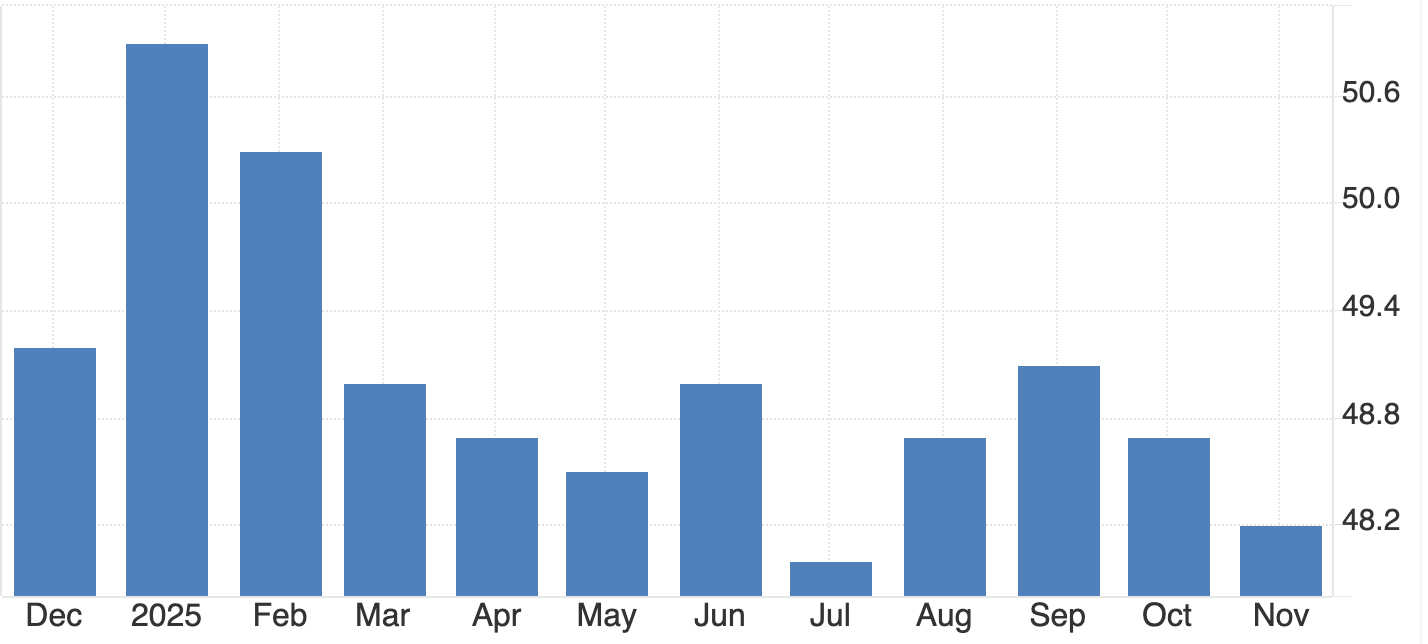

Der Dollar-Handel befindet sich zwischen zwei konkurrierenden Kräften. Auf der einen Seite haben schwache US-Daten die Treasury-Renditen nach unten gezogen, wobei der ISM Manufacturing PMI auf 48,2 gefallen ist und die Wahrscheinlichkeit einer Fed-Zinssenkung im Dezember bei 87,2 % liegt.

Das sollte theoretisch USDJPY nach unten ziehen. Doch die Risikobereitschaft an den asiatischen Aktienmärkten hat zugenommen, was das Safe-Haven-Interesse am Yen begrenzt und die Auswirkungen einer restriktiveren BoJ abschwächt. Das erklärt, warum USDJPY trotz der stärksten Signale seit Jahren, dass Japan die Zinsen anheben könnte, wieder in Richtung 156 gestiegen ist.

Der EURUSD hat sich trotz des Drucks auf den Dollar über 1,16 gehalten. Händler beobachten, ob der Dollar-Index über 99,40 bleibt – ein Niveau, das den Euro anfälliger für einen Test der 1,1550 machen würde.

Saisonale Muster würden normalerweise den Euro Anfang und Ende Dezember begünstigen, aber die Saisonalität verliert an Bedeutung, wenn Politik und Renditedifferenzen die Richtung bestimmen.

Warum das wichtig ist

Der Dollar-Squeeze betrifft mehr als nur Währungshändler. Multinationale Unternehmen sichern ihre Jahresend-Exposures im Dezember ab, wodurch starke FX-Schwankungen besonders störend wirken. Wenn USDJPY nahe 156–158 pendelt und EURUSD sich der 1,1550 nähert, beginnen die Hedging-Modelle der Unternehmen zu straffen, was oft mechanische Flows auslöst, die die Intraday-Volatilität verstärken. Ein in Tokio ansässiger Stratege sagte diese Woche gegenüber Bloomberg, dass „Fundamentaldaten und Flows im ungünstigsten Moment aufeinanderprallen“ und betonte, wie dünne Liquidität jede Bewegung verstärkt.

Für Händler sind die Einsätze noch höher. Eine Zinserhöhung der BoJ würde Jahrzehnte ultralockerer Politik umkehren und könnte USDJPY deutlich nach unten schicken. Umgekehrt könnte ein weniger restriktiver Ton der Fed den Dollar breit schwächen und die Erholung des Euro beschleunigen. Beide Szenarien sind plausibel, weshalb die Märkte vor den Entscheidungen der Fed und BoJ auf jedes Datenpunkt hypersensibel reagieren.

Auswirkungen auf Märkte und Händler

Rendite-Dynamiken bleiben der klarste Übertragungskanal. Die Rendite der zehnjährigen japanischen Staatsanleihe, die auf ein 17-Jahres-Hoch gestiegen ist, hat den Abstand zu den US-Treasuries deutlich verringert.

Das reduziert laut Analysten eine der strukturellen Stützen für USDJPY, was erklärt, warum das Paar zu Beginn des Quartals Mühe hatte, seine Gewinne über 158 auszubauen. Händler sehen nun das Kursniveau von 156 als Dreh- und Angelpunkt, der entscheidet, ob die jüngste Erholung verpufft oder sich fortsetzt.

EURUSD steht vor eigenen strukturellen Einschränkungen. Der Anstieg der deutschen Renditen sollte den Euro stützen; dennoch folgt das Paar weiterhin eher den Schwankungen des Dollar-Index als den heimischen Entwicklungen.

Analysten zufolge erhöht ein klarer Bruch unter 1,16 das Risiko eines Rückgangs in Richtung 1,1550, und Modelle warnen vor Flash-Risiko-Bedingungen, die das Paar bei dünner Liquidität in Richtung 1,1500 treiben könnten. Die übliche Euro-Stärke vom 22. bis 27. Dezember könnte helfen, das Momentum zu stabilisieren, hält aber selten an, wenn wichtige politische Ereignisse mit saisonalen Flows zusammenfallen.

Expertenausblick

Analysten sind weiterhin uneins darüber, wie der Dollar-Squeeze aufgelöst wird. Einige erwarten, dass USDJPY zum Jahresende nachgibt, falls die BoJ Zuversicht in ihren Inflationsausblick signalisiert. Gouverneur Kazuo Ueda hat bereits darauf hingewiesen, dass die Wahrscheinlichkeit, das 2 %-Inflationsziel zu erreichen, steigt, und Händler preisen nun eine etwa 80%ige Chance für eine Zinserhöhung im Dezember ein. Eine Bewegung dieses Ausmaßes würde USDJPY rasch in Richtung 152 ziehen, und vielleicht sogar auf 150, falls Interventionsgerüchte zunehmen.

Der Weg von EURUSD hängt fast ausschließlich von der Fed ab. Eine Zinssenkung im Dezember ist nahezu vollständig eingepreist, was den Dollar anfällig für eine hawkishe Überraschung macht. Wenn die Fed sich weigert, sich auf eine Serie von Zinssenkungen festzulegen, könnte der Dollar steigen und EURUSD wieder in Richtung 1,1650 treiben, bevor Verkäufer zurückkehren. Entscheidend ist, ob die PCE-Daten vor dem Meeting die Erwartungen erneut verschieben – oder ob die Fed die Märkte vorerst laufen lässt.

USDJPY technische Einblicke

Zu Beginn des Schreibens handelt USD/JPY um 155,77 und versucht, sich nach dem jüngsten Rücksetzer zu stabilisieren. Das Paar bleibt durch den Widerstand bei 157,40 gedeckelt – eine Schlüsselzone, in der typischerweise Gewinnmitnahmen einsetzen, aber ein Ausbruch darüber könnte den bullischen Schwung neu entfachen. Unmittelbare Unterstützungen liegen bei 154,54 und 151,75; ein Bruch unter eines dieser Niveaus würde auf eine Abschwächung des Trends hindeuten und könnte Verkaufsliquidationen auslösen, wenn der Kurs durch die untere Bollinger-Struktur fällt.

Trotz der Korrektur handelt USD/JPY weiterhin in der oberen Hälfte der Bollinger-Bänder, was darauf hindeutet, dass der übergeordnete Aufwärtstrend vorerst intakt bleibt. Das Paar könnte weiter konsolidieren, sofern kein neuer makroökonomischer Impuls – etwa US-Renditen oder Kommentare der Bank of Japan – es klar in eine Richtung bewegt.

Der RSI ist scharf auf 64 gestiegen und liegt damit knapp über der Mittellinie, nachdem er zuvor kurz gefallen war. Diese Veränderung signalisiert eine Verbesserung des bullischen Momentums, auch wenn noch kein überkauftes Niveau erreicht ist. Der Indikator unterstützt derzeit die Idee eines sich stabilisierenden Trends mit Spielraum nach oben, falls die Käufer wieder die Kontrolle übernehmen.

EURUSD technische Einblicke

Zu Beginn des Schreibens handelt EUR/USD um 1,1614 und bewegt sich allmählich auf die wichtige Widerstandszone bei 1,1650 zu. Dieses Niveau hat wiederholt Aufwärtsbewegungen begrenzt und ist ein Bereich, in dem Händler mit Gewinnmitnahmen oder einem möglichen bullischen Ausbruch rechnen könnten, falls das Momentum weiter zunimmt. Auf der Unterseite liegen unmittelbare Unterstützungen bei 1,1550 und 1,1500; ein Bruch unter eines dieser Niveaus dürfte Verkaufsliquidationen auslösen und den Abwärtsdruck verstärken.

Der Kurs bleibt innerhalb der oberen Hälfte der Bollinger-Band-Breite, was auf eine moderate bullische Tendenz, aber noch keinen klaren Trendwechsel hindeutet. Das Paar schwankt weiterhin innerhalb einer breiten Konsolidierungsstruktur, was darauf hindeutet, dass makroökonomische Katalysatoren – wie US-Daten oder Kommentare der EZB – nötig sein könnten, um einen nachhaltigen Ausbruch zu bewirken.

Der RSI liegt flach knapp über 51 und zeigt eine neutrale bis leicht bullische Dynamik. Diese Positionierung unterstreicht die Idee eines stetigen, aber vorsichtigen Kaufinteresses mit Spielraum für weitere Aufwärtsbewegungen, falls EUR/USD den Widerstand klar überwinden kann.

Fazit

Der Dollar wird von beiden Enden des FX-Spektrums in die Zange genommen, da USDJPY mit den Erwartungen einer BoJ-Restriktion ringt und EURUSD die breite Dollar-Positionierung absorbiert. Renditeverschiebungen und bevorstehende Zentralbankentscheidungen werden bestimmen, welche Geschichte bis zum Jahresende dominiert. Händler sollten mit Volatilität rechnen, wenn dünne Liquidität auf große politische Risiken trifft. Die nächsten Bewegungen bei USDJPY und EURUSD könnten das Bild für Anfang 2026 maßgeblich prägen.

Die angegebenen Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.