L'or au-dessus de 5 000 $: pourquoi le marché haussier n'est pas terminé

Le franchissement par l'or du seuil des 5 000 $ l'once a fait plus que briser un niveau psychologique : il a rendu obsolètes de nombreuses prévisions de Wall Street, selon les analystes. Les prix ont atteint un record proche de 5 600 $ cette semaine, prolongeant des gains de plus de 10 % en quelques jours et de plus de 27 % cette année, après un rallye de 64 % en 2025. L'argent a suivi de près, grimpant vers 120 $ l'once alors que les investisseurs recherchent une exposition moins coûteuse aux mêmes forces qui soutiennent l'or.

Ce qui distingue ce rallye, ce n'est pas seulement sa rapidité, mais aussi ses fondations. La demande s'accélère chez les banques centrales, les institutions et les investisseurs particuliers, tandis que l'offre reste obstinément limitée. Avec la convergence des risques géopolitiques, des inquiétudes sur la dette souveraine et de la diversification des réserves, la flambée de l'or soulève une question plus large : s'agit-il de la fin d'un cycle – ou du début d'une revalorisation structurelle ?

Qu'est-ce qui alimente la flambée de l'or ?

L'évolution du prix de l'or s'explique surtout par ce qui n'a pas changé. La croissance de l'offre reste lente et prévisible, augmentant d'environ 1 à 2 % par an. Des prix plus élevés ne suffisent pas à débloquer une nouvelle production, car le développement de mines peut prendre des années, voire des décennies. Lorsque l'or s'envole, c'est presque toujours la demande – et non l'offre – qui en est la cause.

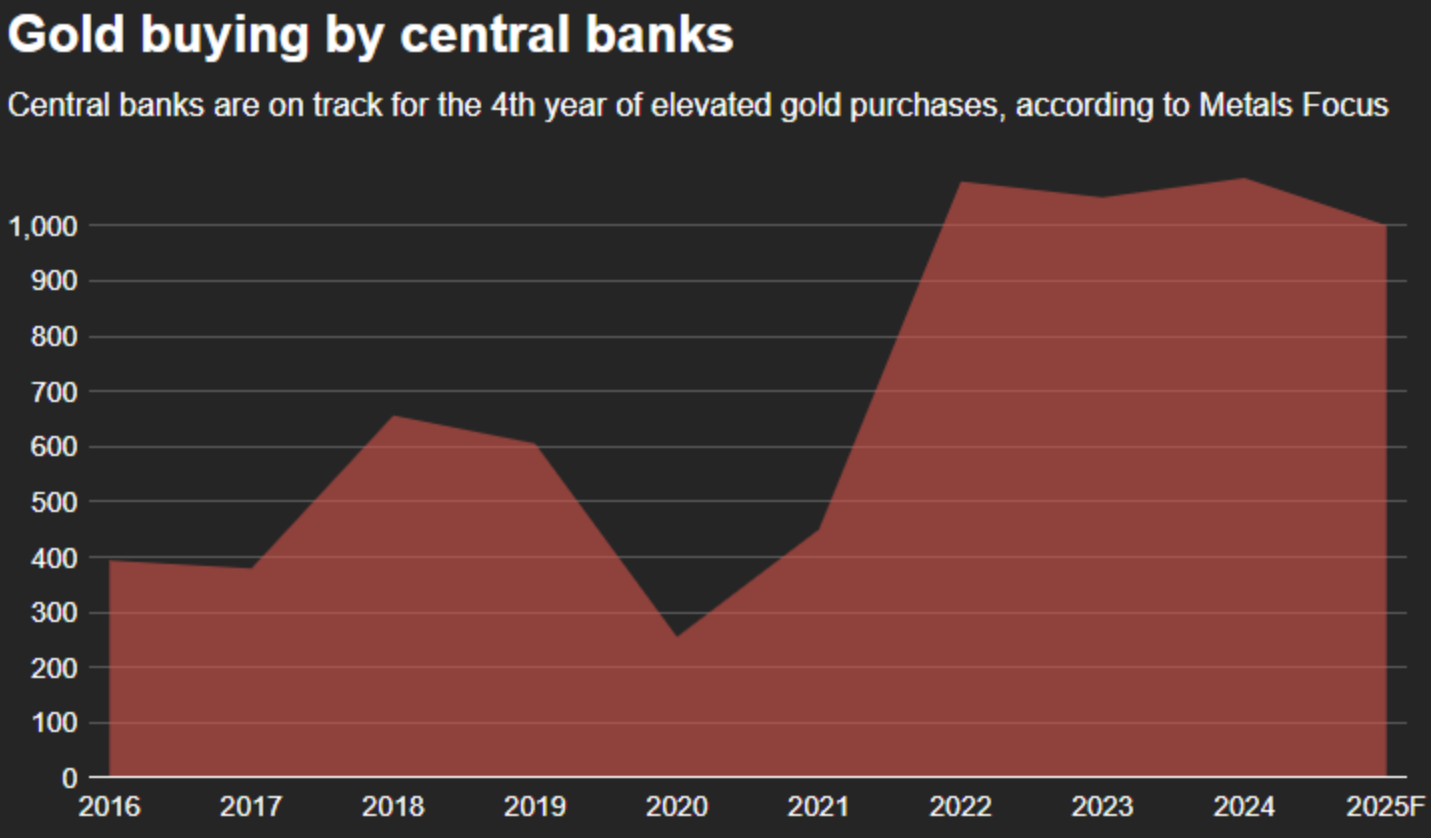

Cette demande a changé de cap de façon décisive. Les banques centrales, autrefois vendeuses persistantes, sont devenues des acheteuses agressives. Les achats annuels ont dépassé 1 000 tonnes en 2024 et 2025, soit plus du double de la moyenne à long terme.

Le gel des réserves de change de la Russie a marqué un tournant, soulignant la vulnérabilité des réserves en devises fiduciaires et renforçant l'attrait de l'or en tant qu'actif sans risque de contrepartie.

La demande d'investissement a amplifié le mouvement. Après des années de sorties sur les ETF, les fonds adossés à l'or ont enregistré des entrées en 2025, dépassant celles observées lors de la crise financière de 2008 et approchant les extrêmes de la période pandémique. Parallèlement, les marchés physiques se sont resserrés, avec une forte demande de détail signalée en Asie, les acheteurs réagissant à la rareté visible plutôt qu'à un élan spéculatif.

Pourquoi c'est important

La hausse de l'or au-dessus de 5 000 $ n'est pas qu'une histoire de matière première : elle reflète un changement plus profond dans la perception du risque par les investisseurs. La confiance dans les actifs refuges traditionnels, en particulier les obligations d'État, s'est affaiblie à mesure que la dette augmente et que les rendements réels peinent à suivre l'inflation et l'incertitude budgétaire. L'idée d'actifs « sans risque » est discrètement réévaluée.

Cela a modifié le rôle de l'or dans les portefeuilles. « L'or n'est plus seulement une couverture de crise ou contre l'inflation ; il est de plus en plus perçu comme une réserve de valeur neutre et fiable à travers une large gamme de régimes macroéconomiques », ont récemment noté les analystes d'OCBC. Ce changement de perspective explique pourquoi les corrections ont été brèves et limitées, même alors que les prix évoluent en territoire inconnu.

Impact sur les marchés et les investisseurs

Le rallye a déclenché une boucle de rétroaction sur l'ensemble des métaux précieux. À mesure que le prix de l'or grimpe, l'argent attire les investisseurs exclus du métal jaune. L'argent au comptant a dépassé 117 $ cette semaine après avoir brièvement touché un record proche de 119 $, gagnant plus de 60 % cette année. Les analystes de Standard Chartered prévoient un nouveau déficit du marché en 2026, citant la faiblesse des stocks hors sol comme contrainte principale.

La force de l'or a également persisté malgré des vents contraires qui, normalement, limiteraient les gains. La Fed a maintenu ses taux d'intérêt inchangés cette semaine, et les bons résultats des grandes entreprises technologiques américaines ont soutenu le dollar et les actifs risqués. Pourtant, l'or est resté élevé, signalant que la politique monétaire n'est plus le moteur dominant.

Le comportement des institutionnels renforce cette vision. Des groupes d'investissement axés sur la crypto ont annoncé leur intention d'allouer jusqu'à 15 % de leurs portefeuilles à l'or physique, combinant des couvertures numériques et traditionnelles contre la dépréciation monétaire. Les flux vers l'or sont de plus en plus défensifs et stratégiques, et non spéculatifs.

Perspectives des experts

Le rythme du rallye suggère que la volatilité sera au rendez-vous. Les analystes avertissent que l'ascension parabolique de l'or augmente le risque de corrections à court terme à mesure que les positions deviennent tendues. Cependant, la plupart estiment que toute correction sera perçue comme une opportunité plutôt qu'un retournement, compte tenu de la vigueur de la demande sous-jacente.

À plus long terme, les comparaisons historiques offrent un éclairage. À la fin des années 1970, les plus fortes hausses de l'or sont survenues en fin de cycle, avec des prix en hausse de plus de 120 % en une seule année. Lorsque le marché haussier actuel est superposé à cette période sur une échelle logarithmique, l'alignement suggère une fourchette potentielle de 8 700 à 9 000 $ avant la fin 2026. Il ne s'agit pas d'une prévision, mais d'un scénario fondé sur la croissance persistante de la demande et une offre structurellement limitée (Source : Reuters analysis, janvier 2026).

À retenir

L'or au-dessus de 5 000 $ n'est pas le signe d'un essoufflement du rallye : c'est la preuve que les anciens cadres de valorisation ne sont plus pertinents. La demande des banques centrales et des investisseurs continue de surpasser une offre contrainte, tandis que la confiance dans les actifs en devises fiduciaires s'érode. La volatilité est probable, mais les forces qui poussent l'or à la hausse restent structurelles et mondiales. Le véritable enjeu est désormais de savoir si ces pressions vont s'intensifier à mesure que les marchés s'enfoncent dans 2026.

Analyse technique de l'or

L'or a poursuivi son accélération en phase de découverte de prix, atteignant de nouveaux sommets au-dessus de la zone des 5 500 $ US et continuant d'évoluer le long de la Bollinger Band supérieure. Les bandes de Bollinger restent largement écartées, soulignant une volatilité soutenue et un momentum directionnel persistant après la dernière envolée.

Les indicateurs de momentum montrent des conditions extrêmes : le RSI grimpe fortement et reste profondément en zone de surachat, tandis que l'ADX est exceptionnellement élevé, signalant une phase de tendance très forte et mature. Structurellement, le prix reste bien au-dessus des anciennes zones de consolidation autour de 4 035 $ et 3 935 $, soulignant l'ampleur et la persistance de la progression. Dans l'ensemble, le graphique illustre un environnement prolongé, dominé par le momentum, caractérisé par une forte intensité de tendance, une volatilité élevée et une découverte active des prix.

Les performances passées ne garantissent pas les performances futures.