Predicción del precio del oro para 2025 apunta a un posible superciclo

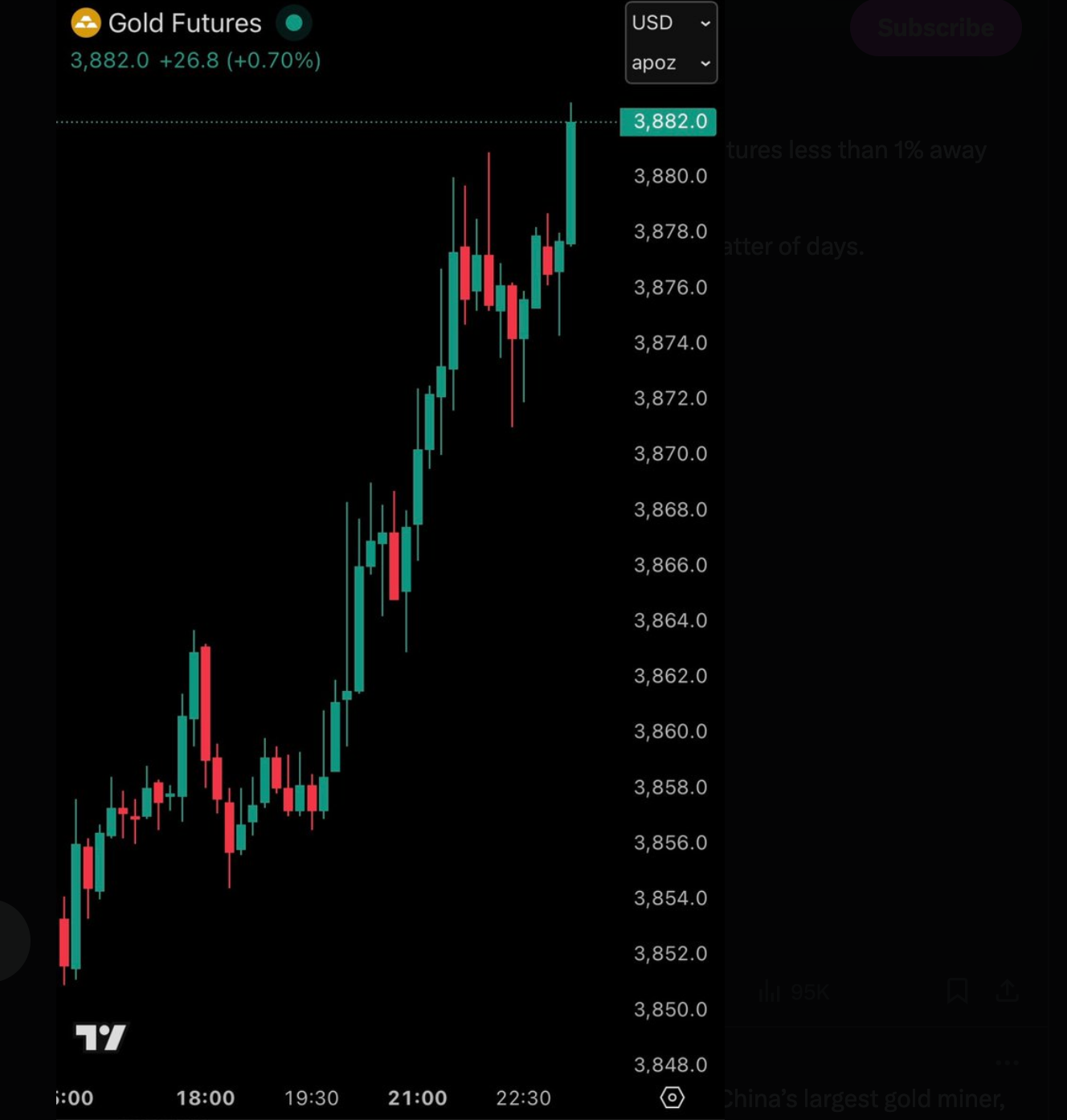

Sí, el avance del oro hacia los $4,000 por onza muestra señales de una tendencia alcista estructural más que de un repunte pasajero, según los analistas. Con 39 máximos históricos en 2025 y los futuros ahora a menos del 1% de $3,900/oz, las condiciones apuntan a las primeras etapas de un posible superciclo: un giro dovish de la Federal Reserve, debilitamiento del dólar estadounidense y fuertes flujos hacia activos refugio.

El oro, una materia prima preciosa valorada por su escasez, durabilidad y su papel histórico como reserva de valor, siempre ha atraído a los inversores en tiempos de incertidumbre. Sin embargo, la velocidad del repunte y el fervor especulativo en torno a eventos como la exitosa salida a bolsa de Zinjin Gold plantean la posibilidad de que los mercados estén persiguiendo el impulso más que los fundamentos. La evidencia sugiere que el oro se está moviendo hacia territorio de superciclo, pero si los $4,000 marcan el inicio de esa tendencia o el pico de la euforia dependerá de lo que ocurra en los próximos meses.

Puntos clave

- El oro ha subido hasta casi $3,900/oz en 2025, registrando 39 máximos históricos y poniendo los $4,000 al alcance.

- Los recortes de tasas de la Federal Reserve y los comentarios dovish son un gran impulso para activos sin rendimiento como el oro.

- El dólar estadounidense está perdiendo atractivo como reserva de valor segura en medio de preocupaciones por la deuda y una devaluación generalizada.

- Los flujos hacia activos refugio son fuertes, pero el entusiasmo de los inversores también corre el riesgo de convertirse en un exceso especulativo.

- El auge de la IPO de Zinjin Gold (+60%) subraya la demanda de los inversores que se traslada a acciones vinculadas al oro.

El récord histórico del oro

A medida que los precios del oro hacían historia, los futuros subieron a menos del 1% de $3,900/oz por onza.

Este desempeño convierte a 2025 en uno de los años más fuertes para los metales preciosos en décadas, con tanto el oro como la plata ofreciendo rendimientos destacados. Si bien las acciones se mantienen resilientes, el impulso del oro ha superado a la mayoría de las clases de activos, dejando a los traders debatiendo si la marca de $4,000 es inevitable antes de fin de año. Para los traders, los CFDs de materias primas ofrecen una forma de capturar estos movimientos sin poseer el activo físico.

Impacto de la Federal Reserve en los precios del oro

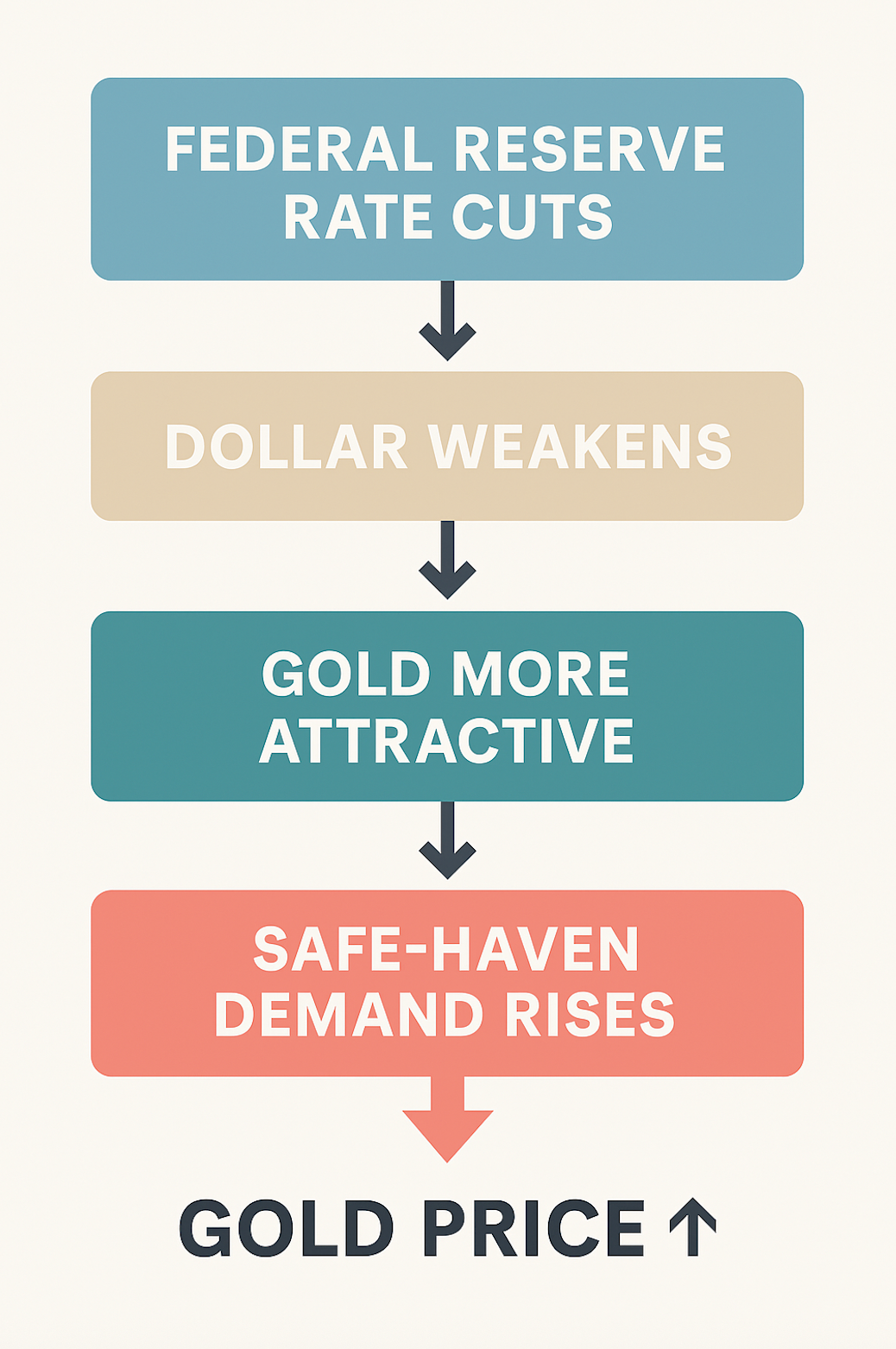

El giro de la Federal Reserve hacia una postura más dovish ha brindado un fuerte apoyo al oro. A pesar de una posición hawkish a principios de 2025, los responsables de la política monetaria han reducido ahora la tasa de fondos y han señalado que son posibles más recortes en las dos reuniones restantes del año.

Las tasas más bajas reducen el costo de oportunidad de mantener activos sin rendimiento, haciendo que el oro sea más atractivo y reforzando el argumento de un posible superciclo del oro. Los mercados están valorando cada vez más un ciclo de relajación sostenido que podría respaldar la demanda de oro bien entrado 2026.

El efecto de la devaluación del dólar

El repunte del oro está estrechamente ligado a un dólar estadounidense debilitado. El Dollar Index (DXY) ha caído hasta alrededor de 97.87, bajando aproximadamente un 0.08% hoy.

Pero más allá de los movimientos del tipo de cambio, la preocupación de los inversores por la deuda soberana de EE. UU. ha erosionado la confianza en el dólar como reserva de valor a largo plazo. Este cambio es significativo: aunque el oro siempre ha tenido una correlación inversa con el USD, la magnitud de la devaluación en 2025 está impulsando el capital hacia el oro de manera más agresiva que en ciclos anteriores, una de las dinámicas clave que sustentan la conversación sobre un superciclo del oro.

Cómo interactúan las fuerzas clave con los precios del oro

Inversión refugio en oro en 2025

La demanda de los inversores por activos refugio se ha intensificado. Aunque el S&P 500, Dow Jones y Nasdaq han registrado ganancias, la incertidumbre política, especialmente en torno a la amenaza de un cierre del gobierno de EE. UU., ha fortalecido el atractivo del oro.

El posible retraso en los datos de empleo de la Bureau of Labor Statistics añade otra capa de riesgo, dado que la Fed depende de los datos para tomar decisiones de política. En contraste, los refugios tradicionales como el dólar y el yen están teniendo un rendimiento inferior, dejando al oro, la plata y el franco suizo como alternativas sólidas.

¿Manía o superciclo del oro?

La combinación de precios récord, entusiasmo de los inversores y eventos destacados como la IPO de Zinjin Gold (+60% en su debut) sugiere un mercado impulsado no solo por los fundamentos, sino también por el impulso.

Para algunos analistas, esto es un sello distintivo de un superciclo del oro: una tendencia alcista estructural prolongada en los metales preciosos, respaldada por cambios macroeconómicos. Para otros, la velocidad del ascenso del oro genera preocupaciones sobre un exceso especulativo. Si los $4,000 marcan un peldaño hacia un mercado alcista de varios años o un pico a corto plazo dependerá de la trayectoria de la Fed, la confianza global en las monedas fiduciarias y la durabilidad de la demanda de refugio.

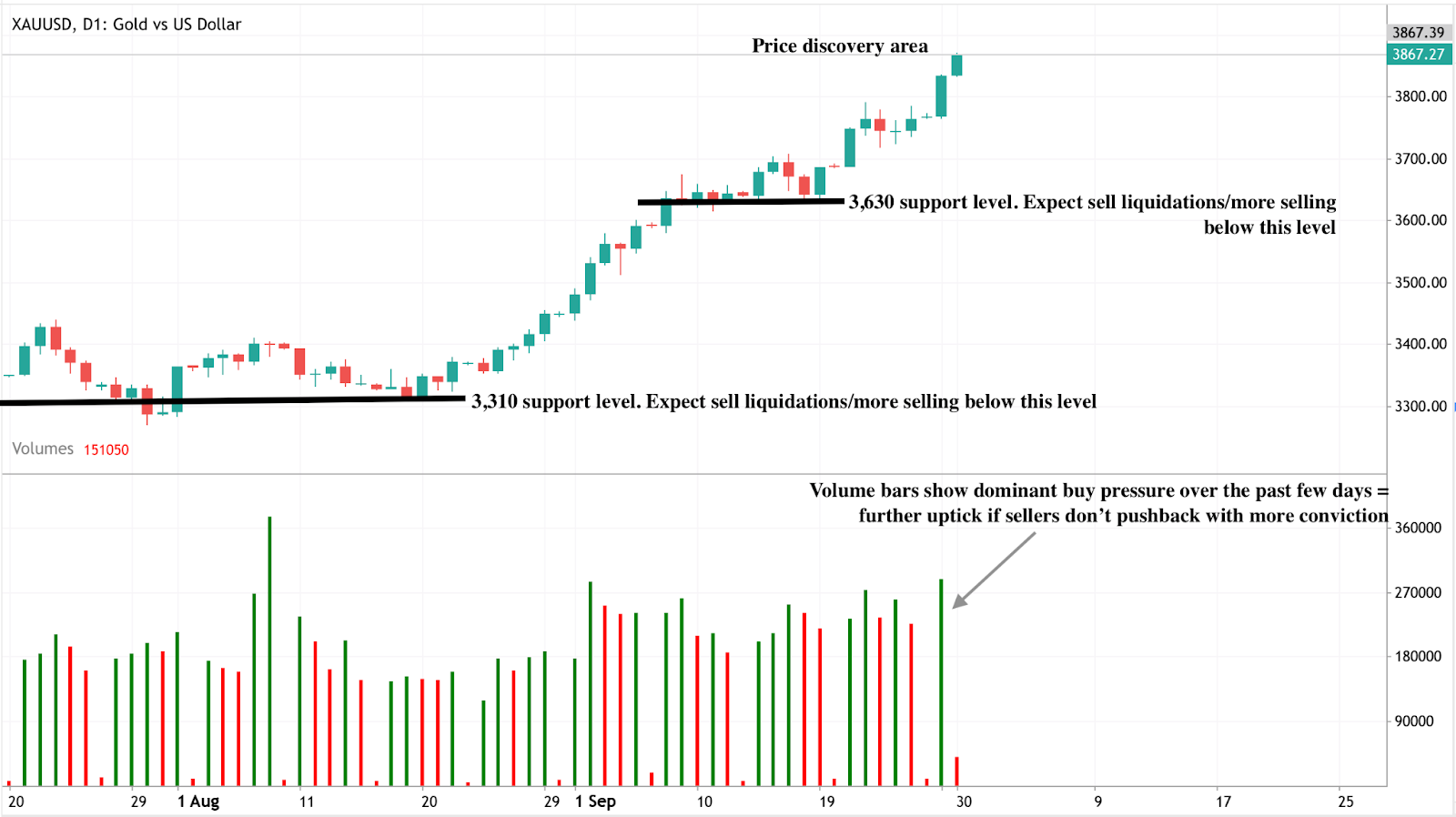

Pronóstico del precio del oro: Perspectiva técnica

Al momento de escribir esto, el impulso del oro no muestra señales de desaceleración. Las barras de volumen respaldan este sentimiento alcista, ya que los vendedores no están presionando con suficiente convicción. Si los alcistas continúan empujando, los precios podrían superar el histórico nivel de $4,000. Por el contrario, si los vendedores recuperan impulso, podríamos ver un retroceso significativo hacia el nivel de soporte de $3,630. Una caída de precios probablemente se detendría en el soporte de $3,310.

Implicaciones de inversión

Para traders e inversores, el repunte del oro presenta tanto oportunidades como riesgos. Las estrategias a corto plazo pueden beneficiarse del trading por impulso hacia el nivel de $4,000, especialmente en tiempos de mayor tensión política. Las posiciones a mediano plazo deben considerar el riesgo de sobreextensión: si el oro no logra superar los $4,000 de manera convincente, es probable una consolidación o corrección. La asignación a largo plazo depende de si la tesis del superciclo resulta correcta. En ese caso, el oro podría seguir siendo uno de los activos con mejor desempeño bien entrada la segunda mitad de la década.

Cómo operar con oro en Deriv: Paso a paso

El repunte del oro está lleno de oportunidades, pero convertir el análisis en acción requiere estructura. Así es como los traders pueden operar con oro en las plataformas de Deriv:

1. Configura el trading de oro en Deriv MT5

- Inicia sesión en tu cuenta de Deriv y selecciona Deriv MT5 (DMT5).

- Abre una cuenta CFD (Synthetic, Financial o Financial STP, según tu preferencia de trading).

- Busca XAUUSD (Gold vs US Dollar) en la lista de vigilancia del mercado y agrégalo a tus símbolos.

- Comienza a analizar el gráfico en vivo con las herramientas técnicas integradas.

2. Ideas de estrategia para diferentes escenarios de precios

- Operación de ruptura: Si el oro supera de manera convincente los $4,000, las técnicas de trading por impulso pueden aprovechar el movimiento al alza, con órdenes de stop-loss ajustadas para protegerse contra retrocesos.

- Trading en rango: Si el oro se estanca entre $3,630 (soporte) y los niveles actuales, el uso de osciladores (RSI, Estocásticos) puede ser útil para entrar en operaciones cerca del soporte y salir cerca de la resistencia.

- Entrada en retroceso: Si los precios retroceden hacia $3,310, esto podría ser un punto de entrada potencial para posiciones alcistas a más largo plazo, siempre que los fundamentos (recortes de la Fed, dólar débil) se mantengan intactos.

3. Gestión de riesgos para mercados de oro volátiles

- Órdenes de stop-loss por debajo de los niveles de soporte (por ejemplo, $3,630 o $3,310) pueden ayudar a gestionar el riesgo a la baja.

- Utiliza el tamaño de la posición: los traders suelen exponer solo el 1–2% de su cuenta por operación para tener en cuenta la volatilidad del oro.

- Diversifica: equilibrar el oro con otros activos como índices, forex o CFDs de plata en Deriv MT5 puede ayudar a gestionar el riesgo general de la cartera.

- Sigue el flujo de noticias: los anuncios de la Fed, noticias sobre la deuda de EE. UU. y eventos de riesgo político pueden influir en los precios del oro, por lo que es útil monitorear estos desarrollos.

4. Próximos pasos

¿Listo para operar? Explora los CFDs de oro en Deriv y pon en práctica estas estrategias con una cuenta demo antes de comprometer capital real.

Aviso legal:

Las cifras de rendimiento citadas no garantizan rendimientos futuros.