توقعات سعر الذهب لعام 2025 تشير إلى دورة فائقة محتملة

نعم - ارتفاع الذهب نحو 4000 دولار للأونصة يُظهر علامات على اتجاه صعودي هيكلي وليس مجرد قفزة قصيرة الأجل، وفقًا للمحللين. مع تسجيل 39 قمة تاريخية في عام 2025 واقتراب العقود الآجلة الآن من 1% فقط من 3900 دولار للأونصة، تشير الظروف إلى المراحل المبكرة من دورة فائقة محتملة: تحول السياسة النقدية لدى Federal Reserve إلى التيسير، وضعف الدولار الأمريكي، وتدفقات قوية نحو الملاذات الآمنة.

الذهب، وهو سلعة ثمينة يُقدّر لندرته ومتانته ودوره التاريخي كمخزن للثروة، لطالما جذب المستثمرين في أوقات عدم اليقين. ومع ذلك، فإن سرعة الارتفاع والحماس المضاربي حول أحداث مثل الطرح الأولي الضخم لشركة Zinjin Gold تثير احتمال أن الأسواق تلاحق الزخم بدلاً من الأساسيات. تشير الأدلة إلى أن الذهب يتجه نحو منطقة الدورة الفائقة، لكن ما إذا كان 4000 دولار يمثل بداية هذا الاتجاه أو ذروة الهوس سيعتمد على ما سيحدث في الأشهر المقبلة.

أهم النقاط

- ارتفع الذهب إلى ما يقارب 3900 دولار للأونصة في عام 2025، مسجلاً 39 قمة تاريخية وجاعلاً 4000 دولار هدفًا قريبًا.

- خفض أسعار الفائدة من Federal Reserve والتصريحات التيسيرية تشكل دعمًا رئيسيًا للأصول غير المدرة للعائد مثل الذهب.

- يفقد الدولار الأمريكي جاذبيته كمخزن آمن للقيمة وسط مخاوف الديون والانخفاض الواسع في قيمته.

- تدفقات الملاذ الآمن قوية، لكن حماس المستثمرين قد يؤدي أيضًا إلى الإفراط في المضاربة.

- الارتفاع الكبير في طرح Zinjin Gold (+60%) يبرز الطلب القوي من المستثمرين على الأسهم المرتبطة بالذهب.

مسيرة الذهب القياسية

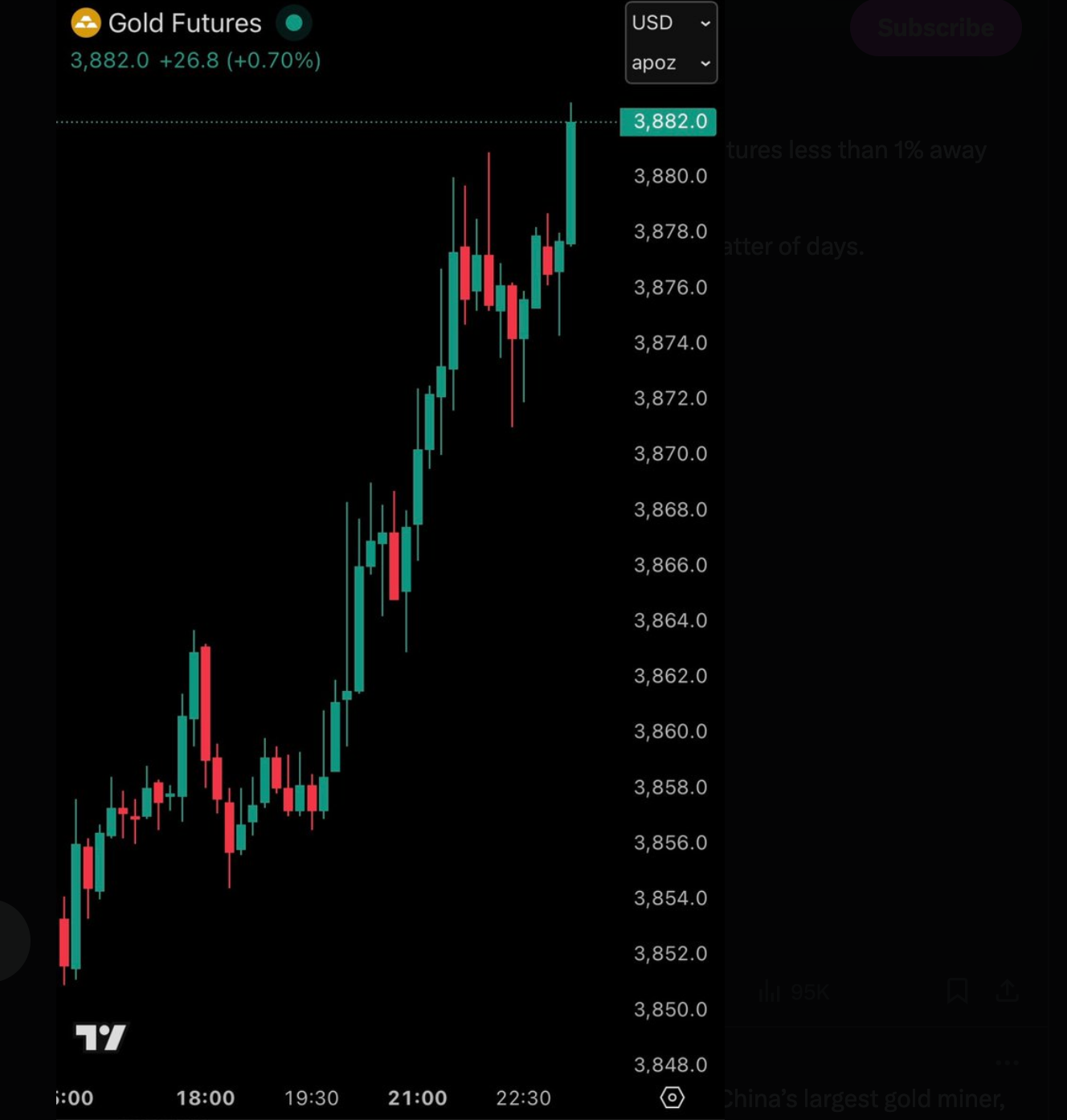

مع تحقيق أسعار الذهب أرقامًا تاريخية، ارتفعت العقود الآجلة لتصبح أقل من 1% من 3900 دولار للأونصة.

يُعد أداء الذهب في عام 2025 من بين الأقوى للمعادن الثمينة منذ عقود، حيث حقق كل من الذهب والفضة عوائد مميزة. وبينما تظل الأسهم صامدة، فقد تفوق زخم الذهب على معظم فئات الأصول، مما دفع المتداولين للنقاش حول ما إذا كان الوصول إلى 4000 دولار أمرًا حتميًا قبل نهاية العام. بالنسبة للمتداولين، توفر عقود الفروقات على السلع وسيلة للاستفادة من هذه التحركات دون الحاجة لامتلاك الأصل المادي.

تأثير Federal Reserve على أسعار الذهب

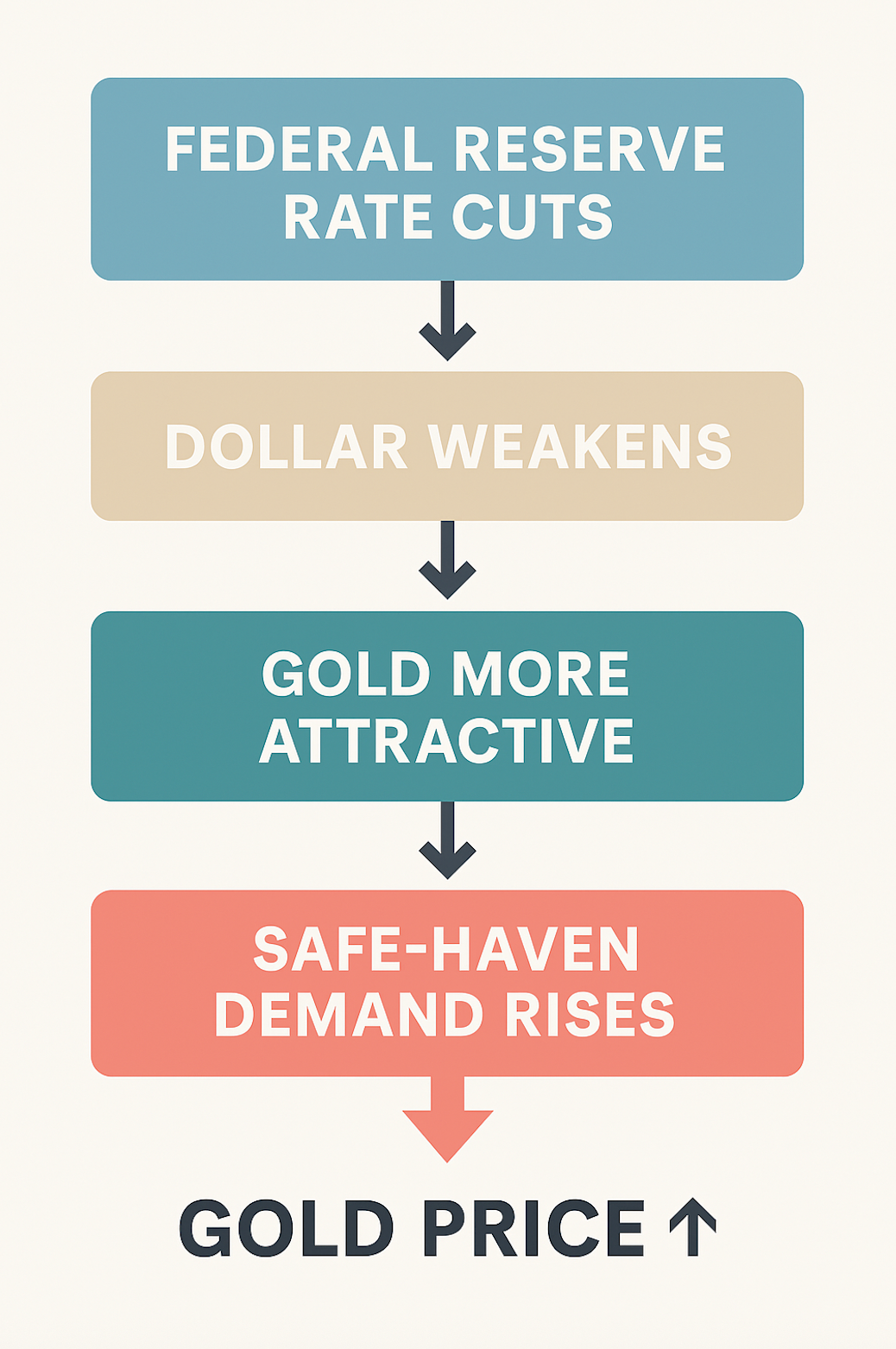

لقد وفر تحول Federal Reserve نحو موقف أكثر تيسيرًا دعمًا قويًا للذهب. فعلى الرغم من الموقف المتشدد في أوائل عام 2025، قام صناع السياسات الآن بخفض سعر الفائدة وأشاروا إلى أن المزيد من التخفيضات ممكنة في الاجتماعين المتبقيين من العام.

تقلل أسعار الفائدة المنخفضة من تكلفة الفرصة البديلة لحيازة الأصول غير المدرة للعائد، مما يجعل الذهب أكثر جاذبية ويعزز فرضية دورة الذهب الفائقة المحتملة. وتقوم الأسواق بشكل متزايد بتسعير دورة تيسير مستدامة قد تدعم الطلب على الذهب حتى عام 2026.

تأثير انخفاض قيمة الدولار

يرتبط ارتفاع الذهب ارتباطًا وثيقًا بضعف الدولار الأمريكي. فقد انخفض مؤشر الدولار (DXY) إلى حوالي 97.87، متراجعًا بنحو 0.08% اليوم.

لكن بعيدًا عن تحركات أسعار الصرف، فقد أدت مخاوف المستثمرين بشأن الدين السيادي الأمريكي إلى تآكل الثقة في الدولار كمخزن طويل الأجل للقيمة. هذا التحول مهم: فعلى الرغم من أن الذهب كان دائمًا يرتبط عكسيًا بالدولار الأمريكي، إلا أن حجم الانخفاض في عام 2025 يدفع رؤوس الأموال نحو الذهب بشكل أكبر من الدورات السابقة - وهو أحد الديناميكيات الرئيسية التي تدعم الحديث عن دورة ذهب فائقة.

كيف تتفاعل القوى الرئيسية مع أسعار الذهب

استثمار الذهب كملاذ آمن في 2025

تزايد طلب المستثمرين على الأصول الآمنة. وبينما حقق كل من S&P 500 وDow Jones وNasdaq مكاسب، عززت حالة عدم اليقين السياسي - خاصة مع تهديد إغلاق الحكومة الأمريكية - من جاذبية الذهب.

كما أن احتمال تأخر بيانات التوظيف من Bureau of Labor Statistics يضيف طبقة أخرى من المخاطر، نظرًا لاعتماد Federal Reserve على البيانات في اتخاذ قرارات السياسة. في المقابل، فإن الملاذات التقليدية مثل الدولار والين تعاني من أداء ضعيف، مما يجعل الذهب والفضة والفرنك السويسري بدائل قوية.

هوس أم دورة ذهب فائقة؟

إن مزيج الأسعار القياسية وحماس المستثمرين والأحداث الضخمة مثل طرح Zinjin Gold (+60% في أول يوم تداول) يشير إلى سوق مدفوع ليس فقط بالأساسيات، بل أيضًا بالزخم.

بالنسبة لبعض المحللين، هذه سمة من سمات الدورة الذهبية الفائقة - اتجاه صعودي هيكلي طويل الأمد في المعادن الثمينة مدعوم بتحولات اقتصادية كلية. بينما يرى آخرون أن سرعة صعود الذهب تثير القلق بشأن الإفراط في المضاربة. ما إذا كان 4000 دولار يمثل نقطة انطلاق لسوق صاعد متعدد السنوات أو قمة قريبة الأجل سيعتمد على مسار Federal Reserve، وثقة العالم في العملات الورقية، واستمرارية الطلب على الملاذات الآمنة.

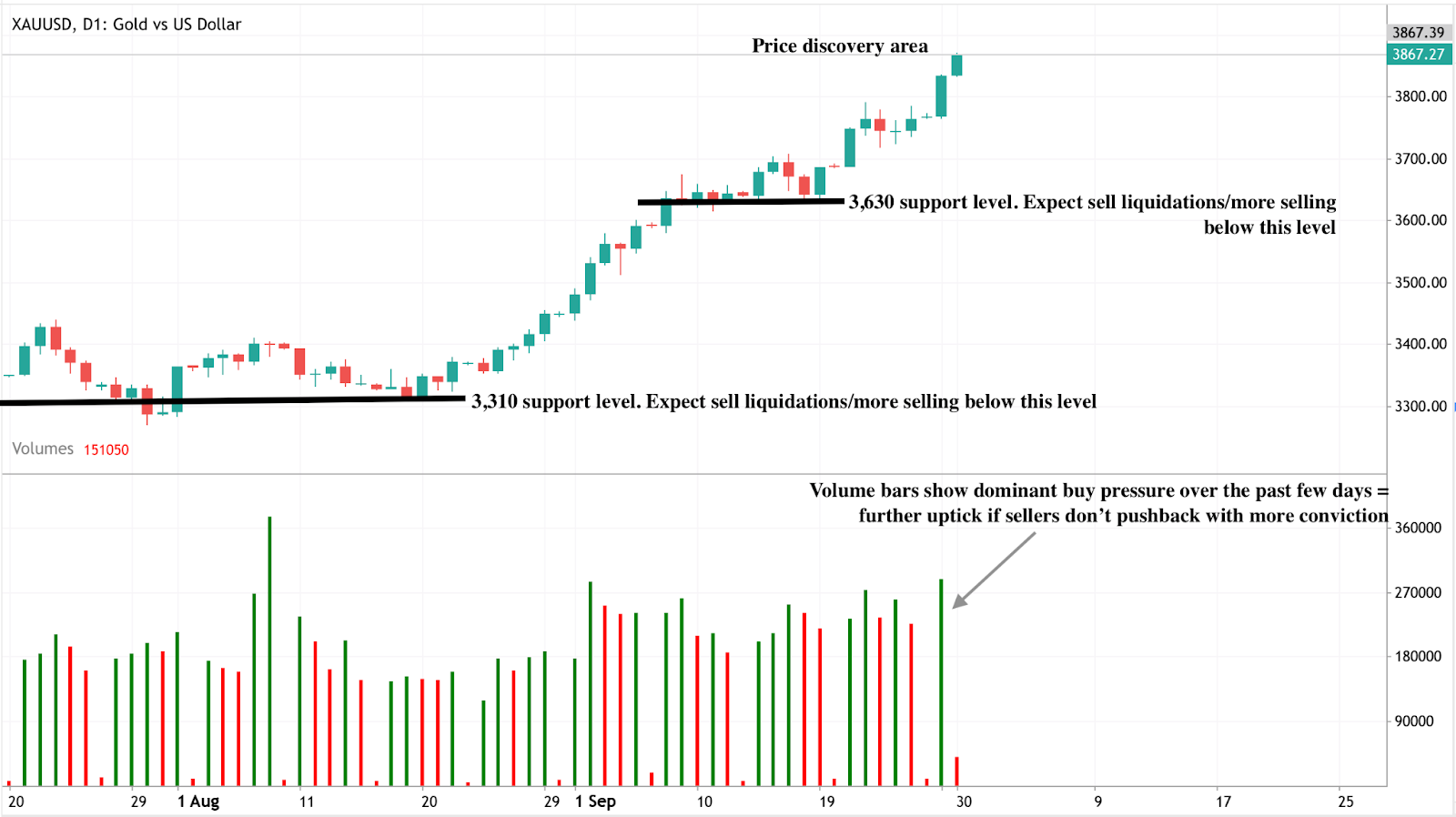

توقعات سعر الذهب: نظرة فنية

في وقت كتابة هذا التقرير، لا تظهر حركة الذهب أي علامات على التباطؤ. تدعم أحجام التداول هذا الاتجاه الصعودي، حيث لا يبدي البائعون مقاومة كافية. إذا استمر المشترون في الدفع، فقد تتجاوز الأسعار حاجز 4000 دولار التاريخي. وعلى العكس، إذا استعاد البائعون الزخم، فقد نشهد تراجعًا كبيرًا نحو مستوى الدعم عند 3630 دولار. ومن المرجح أن يتم احتواء أي انهيار سعري عند مستوى الدعم 3310 دولار.

تداعيات الاستثمار

بالنسبة للمتداولين والمستثمرين، يقدم ارتفاع الذهب فرصًا ومخاطر في آن واحد. قد تستفيد الاستراتيجيات قصيرة الأجل من التداول مع الزخم نحو مستوى 4000 دولار، خاصة في أوقات التوتر السياسي المتزايد. أما المراكز متوسطة الأجل فيجب أن تأخذ في الاعتبار مخاطر المبالغة في الارتفاع: إذا فشل الذهب في اختراق 4000 دولار بشكل مقنع، فمن المرجح حدوث تجميع أو تصحيح. أما التخصيص طويل الأجل فيعتمد على مدى صحة فرضية الدورة الفائقة. في هذه الحالة، قد يظل الذهب من بين أفضل الأصول أداءً حتى النصف الثاني من العقد.

كيفية تداول الذهب على Deriv: خطوة بخطوة

ارتفاع الذهب مليء بالفرص - لكن تحويل التحليل إلى تنفيذ يتطلب هيكلًا واضحًا. إليك كيف يمكن للمتداولين التعامل مع الذهب على منصات Deriv:

1. إعداد تداول الذهب على Deriv MT5

- سجّل الدخول إلى حسابك على Deriv واختر Deriv MT5 (DMT5).

- افتح حساب CFD (سوق صناعي، مالي، أو مالي STP حسب تفضيلاتك في التداول).

- ابحث عن XAUUSD (الذهب مقابل الدولار الأمريكي) في قائمة مراقبة السوق وأضفه إلى رموزك.

- ابدأ بتحليل الرسم البياني الحي باستخدام الأدوات الفنية المدمجة.

2. أفكار استراتيجية لسيناريوهات الأسعار المختلفة

- تداول الاختراق: إذا اخترق الذهب مستوى 4000 دولار بشكل مقنع، يمكن لتقنيات التداول مع الزخم الاستفادة من الحركة الصعودية، مع أوامر وقف خسارة ضيقة للحماية من الانعكاسات.

- تداول النطاق: إذا استقر الذهب بين 3630 دولار (دعم) والمستويات الحالية، يمكن أن يكون استخدام المؤشرات التذبذبية (RSI، Stochastics) مفيدًا للدخول بالقرب من الدعم والخروج بالقرب من المقاومة.

- دخول عند التراجع: إذا تراجعت الأسعار نحو 3310 دولار، فقد يكون ذلك نقطة دخول محتملة لمراكز صعودية طويلة الأجل، بشرط بقاء العوامل الأساسية (خفض Federal Reserve، ضعف الدولار) كما هي.

3. إدارة المخاطر في أسواق الذهب المتقلبة

- أوامر وقف الخسارة أسفل مستويات الدعم (مثل 3630 أو 3310 دولار) يمكن أن تساعد في إدارة مخاطر الهبوط.

- استخدم حجم الصفقة المناسب: غالبًا ما يعرض المتداولون 1–2% فقط من حسابهم لكل صفقة لمراعاة تقلبات الذهب.

- التنويع: موازنة الذهب مع أصول أخرى مثل المؤشرات أو الفوركس أو عقود الفروقات على الفضة على Deriv MT5 يمكن أن يساعد في إدارة مخاطر المحفظة الكلية.

- متابعة الأخبار: إعلانات Federal Reserve، أخبار الديون الأمريكية، والأحداث السياسية يمكن أن تؤثر على أسعار الذهب، لذا من المفيد مراقبة هذه التطورات.

4. الخطوات التالية

هل أنت مستعد للتداول؟ استكشف عقود الفروقات على الذهب على Deriv وطبّق هذه الاستراتيجيات عمليًا باستخدام حساب تجريبي قبل استثمار رأس مال حقيقي.

تنويه:

الأرقام المتعلقة بالأداء المذكورة ليست ضمانًا للأداء المستقبلي.