Previsione del prezzo dell'oro 2025 indica un potenziale superciclo

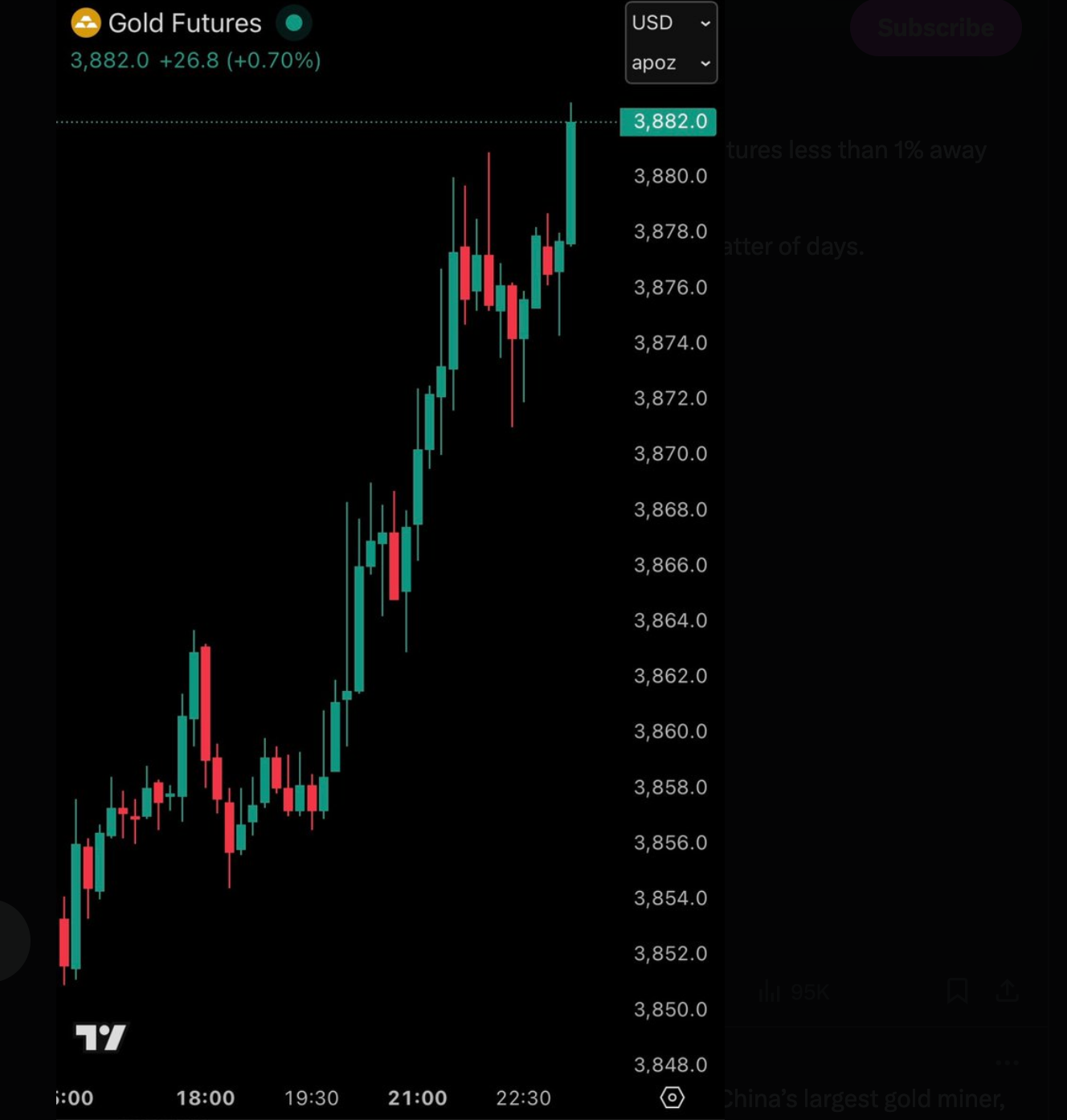

Sì - la corsa dell’oro verso i $4.000 l’oncia mostra segnali di una tendenza strutturale al rialzo piuttosto che di un picco di breve durata, secondo gli analisti. Con 39 massimi storici nel 2025 e i futures ora a meno dell’1% da $3.900/oncia, le condizioni indicano le fasi iniziali di un potenziale superciclo: una Federal Reserve accomodante, un dollaro USA in indebolimento e forti flussi verso asset rifugio.

L’oro, una preziosa commodity apprezzata per la sua scarsità, durabilità e il ruolo storico come riserva di valore, ha sempre attratto investitori nei periodi di incertezza. Tuttavia, la rapidità del rally e il fervore speculativo attorno a eventi come la quotazione record di Zinjin Gold sollevano la possibilità che i mercati stiano inseguendo il momentum più che i fondamentali. Le evidenze suggeriscono che l’oro si stia muovendo verso un territorio da superciclo, ma se i $4.000 segneranno l’inizio di questa tendenza o il picco della mania dipenderà da ciò che accadrà nei prossimi mesi.

Punti chiave

- L’oro è salito a quasi $3.900/oncia nel 2025, registrando 39 massimi storici e avvicinandosi alla soglia dei $4.000.

- I tagli dei tassi della Federal Reserve e i commenti accomodanti sono un forte vento a favore per asset senza rendimento come l’oro.

- Il dollaro USA sta perdendo il suo appeal come riserva di valore sicura a causa delle preoccupazioni sul debito e di una svalutazione generalizzata.

- I flussi verso asset rifugio sono forti, ma l’entusiasmo degli investitori rischia anche di sfociare in eccessi speculativi.

- Il boom dell’IPO di Zinjin Gold (+60%) sottolinea la domanda degli investitori che si riversa sulle azioni legate all’oro.

La corsa da record dell’oro

Mentre i prezzi dell’oro hanno fatto la storia, i futures sono saliti a meno dell’1% da $3.900/oncia.

Questa performance rende il 2025 uno degli anni più forti per i metalli preziosi da decenni, con oro e argento che offrono rendimenti eccezionali. Sebbene le azioni restino resilienti, il momentum dell’oro ha superato la maggior parte delle classi di asset, lasciando i trader a dibattere se la soglia dei $4.000 sia inevitabile prima della fine dell’anno. Per i trader, i CFD sulle commodity offrono un modo per cogliere questi movimenti senza possedere l’asset fisico.

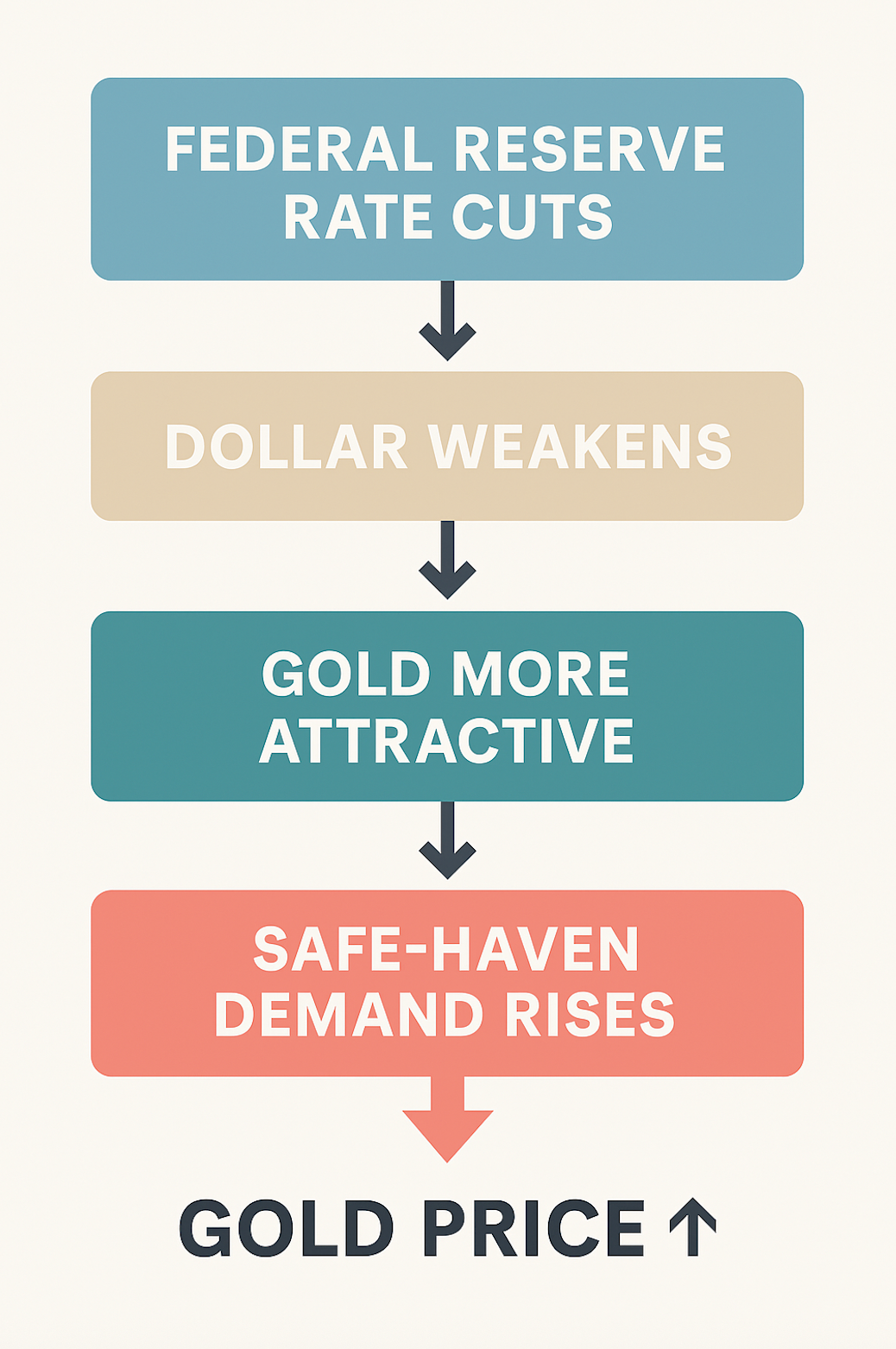

Impatto della Federal Reserve sui prezzi dell’oro

La svolta più accomodante della Federal Reserve ha fornito un forte supporto all’oro. Nonostante una posizione più restrittiva all’inizio del 2025, i policymaker hanno ora ridotto il tasso dei fondi e segnalato che ulteriori tagli sono possibili nei due incontri rimanenti dell’anno.

Tassi più bassi riducono il costo opportunità di detenere asset senza rendimento, rendendo l’oro più attraente e rafforzando la tesi di un potenziale superciclo dell’oro. I mercati stanno sempre più prezzando un ciclo di allentamento prolungato che potrebbe sostenere la domanda di oro fino al 2026.

L’effetto svalutazione del dollaro

Il rally dell’oro è strettamente legato all’indebolimento del dollaro USA. Il Dollar Index (DXY) è sceso intorno a 97,87, in calo di circa lo 0,08% oggi.

Ma oltre ai movimenti dei tassi di cambio, la preoccupazione degli investitori per il debito sovrano USA ha eroso la fiducia nel dollaro come riserva di valore a lungo termine. Questo cambiamento è significativo: sebbene l’oro abbia sempre avuto una correlazione inversa con l’USD, l’entità della svalutazione nel 2025 sta spingendo i capitali verso l’oro in modo più aggressivo rispetto ai cicli precedenti - una delle dinamiche chiave che alimentano il dibattito su un superciclo dell’oro.

Come le forze chiave interagiscono con i prezzi dell’oro

Investimento in oro come bene rifugio nel 2025

La domanda degli investitori per asset rifugio si è intensificata. Sebbene S&P 500, Dow Jones e Nasdaq abbiano registrato guadagni, l’incertezza politica - in particolare la minaccia di uno shutdown del governo USA - ha rafforzato l’attrattiva dell’oro.

Il potenziale ritardo nella pubblicazione dei dati sull’occupazione da parte del Bureau of Labor Statistics aggiunge un ulteriore livello di rischio, dato che la Fed si affida ai dati per le decisioni di politica monetaria. Al contrario, i tradizionali beni rifugio come dollaro e yen stanno sottoperformando, lasciando oro, argento e franco svizzero come alternative solide.

Mania o superciclo dell’oro?

La combinazione di prezzi record, entusiasmo degli investitori ed eventi eccezionali come l’IPO di Zinjin Gold (+60% al debutto) suggerisce un mercato guidato non solo dai fondamentali ma anche dal momentum.

Per alcuni analisti, questo è il segno distintivo di un superciclo dell’oro - una tendenza strutturale al rialzo prolungata nei metalli preziosi, sostenuta da cambiamenti macroeconomici. Per altri, la rapidità dell’ascesa dell’oro solleva preoccupazioni su eccessi speculativi. Se i $4.000 rappresenteranno un trampolino verso un bull market pluriennale o un picco di breve termine dipenderà dalla traiettoria della Fed, dalla fiducia globale nelle valute fiat e dalla solidità della domanda di asset rifugio.

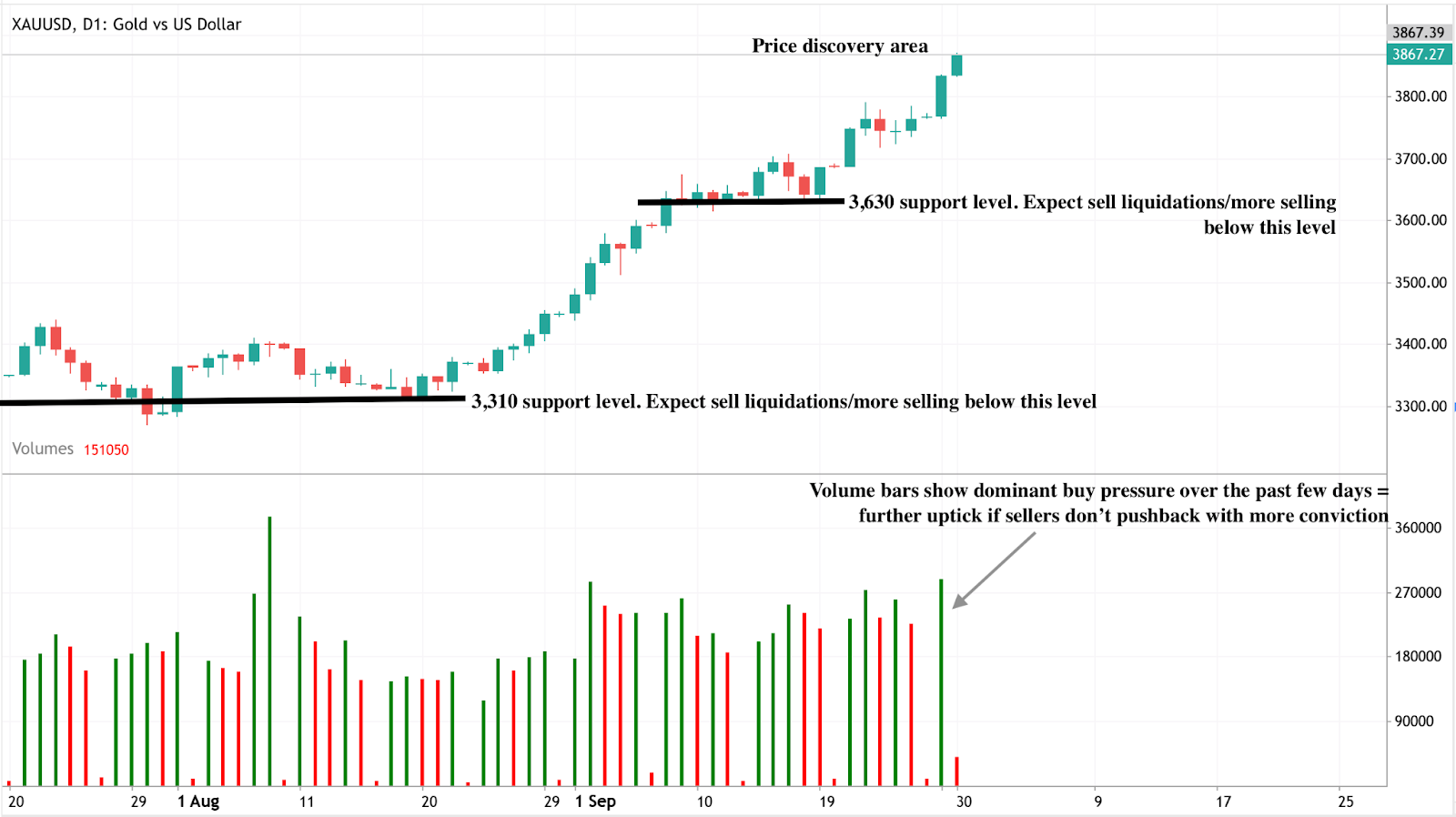

Previsioni sul prezzo dell’oro: analisi tecnica

Al momento della scrittura, il momentum dell’oro non mostra segni di rallentamento. I volumi confermano questo sentiment rialzista, con i venditori che non riescono a contrastare con sufficiente convinzione. Se i rialzisti continueranno a spingere, i prezzi potrebbero superare la storica soglia dei $4.000. Al contrario, se i venditori riprenderanno slancio, potremmo assistere a un forte ritracciamento verso il livello di supporto a $3.630. Un crollo dei prezzi probabilmente troverà un argine al supporto di $3.310.

Implicazioni per gli investimenti

Per trader e investitori, il rally dell’oro presenta sia opportunità che rischi. Strategie di breve termine possono beneficiare del momentum verso il livello dei $4.000, soprattutto in periodi di tensione politica elevata. Le posizioni di medio termine dovrebbero considerare il rischio di eccesso: se l’oro non dovesse superare con decisione i $4.000, è probabile una fase di consolidamento o una correzione. L’allocazione di lungo termine dipende dal fatto che la tesi del superciclo si riveli corretta. In tal caso, l’oro potrebbe restare uno degli asset con le migliori performance anche nella seconda metà del decennio.

Come fare trading sull’oro su Deriv: guida passo passo

Il rally dell’oro è ricco di opportunità - ma trasformare l’analisi in azione richiede metodo. Ecco come i trader possono approcciare l’oro sulle piattaforme Deriv:

1. Imposta il trading sull’oro su Deriv MT5

- Accedi al tuo account Deriv e seleziona Deriv MT5 (DMT5).

- Apri un conto CFD (Synthetic, Financial o Financial STP, a seconda delle tue preferenze di trading).

- Cerca XAUUSD (Gold vs US Dollar) nella lista di market watch e aggiungilo ai tuoi simboli.

- Inizia ad analizzare il grafico live con gli strumenti tecnici integrati.

2. Idee strategiche per diversi scenari di prezzo

- Breakout trade: Se l’oro supera con decisione i $4.000, le tecniche di momentum trading possono cavalcare il movimento al rialzo, con stop-loss stretti per proteggersi dai ribaltamenti.

- Range trading: Se l’oro si muove tra $3.630 (supporto) e i livelli attuali, l’uso di oscillatori (RSI, Stocastico) può essere utile per entrare vicino ai supporti e uscire vicino alle resistenze.

- Pullback entry: Se i prezzi ritracciano verso $3.310, questo potrebbe essere un punto d’ingresso per posizioni rialziste di lungo termine, a patto che i fondamentali (tagli Fed, dollaro debole) restino favorevoli.

3. Gestione del rischio nei mercati dell’oro volatili

- Ordini stop-loss sotto i livelli di supporto (ad es. $3.630 o $3.310) possono aiutare a gestire il rischio di ribasso.

- Usa il position sizing: i trader di solito espongono solo l’1–2% del proprio conto per operazione per tenere conto della volatilità dell’oro.

- Diversifica: bilanciare l’oro con altri asset come indici, forex o CFD su argento su Deriv MT5 può aiutare a gestire il rischio complessivo del portafoglio.

- Segui le notizie: annunci della Fed, notizie sul debito USA ed eventi di rischio politico possono influenzare i prezzi dell’oro, quindi è utile monitorare questi sviluppi.

4. Prossimi passi

Pronto a fare trading? Esplora i CFD sull’oro su Deriv e metti in pratica queste strategie con un conto demo prima di investire capitale reale.

Disclaimer:

Le performance riportate non costituiscono garanzia di risultati futuri.