Previsão do preço do ouro para 2025 aponta para um potencial superciclo

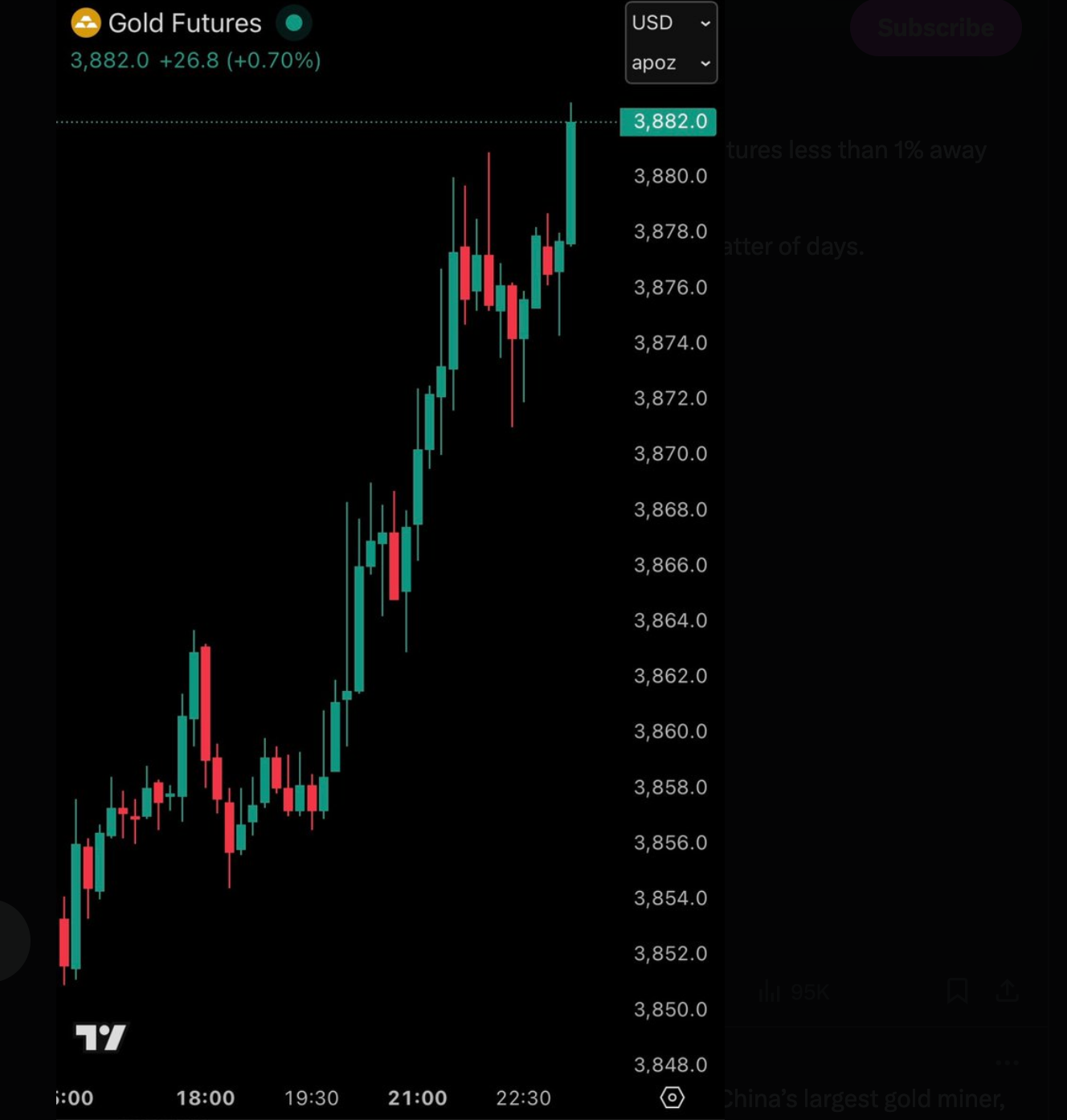

Sim – a subida do ouro em direção aos $4.000 por onça mostra sinais de uma tendência estrutural de alta, e não apenas de um pico passageiro, segundo analistas. Com 39 máximos históricos em 2025 e os futuros agora a menos de 1% dos $3.900/oz, as condições apontam para as fases iniciais de um potencial superciclo: uma viragem dovish da Federal Reserve, enfraquecimento do dólar americano e fortes fluxos de investimento em ativos de refúgio.

O ouro, uma commodity preciosa valorizada pela sua escassez, durabilidade e papel histórico como reserva de valor, sempre atraiu investidores em tempos de incerteza. No entanto, a velocidade da valorização e o fervor especulativo em torno de eventos como a IPO de sucesso da Zinjin Gold levantam a possibilidade de que os mercados estejam a seguir o momentum em vez dos fundamentos. A evidência sugere que o ouro caminha para território de superciclo, mas se os $4.000 marcam o início dessa tendência ou o pico da euforia dependerá do que acontecer nos próximos meses.

Principais destaques

- O ouro subiu para quase $3.900/oz em 2025, registando 39 máximos históricos e colocando os $4.000 no horizonte.

- Os cortes nas taxas da Federal Reserve e o discurso dovish são um grande impulso para ativos sem rendimento como o ouro.

- O dólar americano está a perder o seu apelo como reserva de valor segura devido a preocupações com a dívida e desvalorização generalizada.

- Os fluxos para ativos de refúgio são fortes, mas o entusiasmo dos investidores também pode levar a excessos especulativos.

- A valorização da IPO da Zinjin Gold (+60%) sublinha a procura dos investidores que se estende às ações ligadas ao ouro.

A corrida histórica do ouro

À medida que os preços do ouro faziam história, os futuros subiram para menos de 1% dos $3.900/oz por onça.

Este desempenho faz de 2025 um dos anos mais fortes para metais preciosos em décadas, com ouro e prata a registarem retornos de destaque. Embora as ações se mantenham resilientes, o momentum do ouro superou a maioria das classes de ativos, levando os traders a debater se a marca dos $4.000 é inevitável antes do final do ano. Para os traders, os CFDs de commodities oferecem uma forma de aproveitar estes movimentos sem possuir o ativo físico.

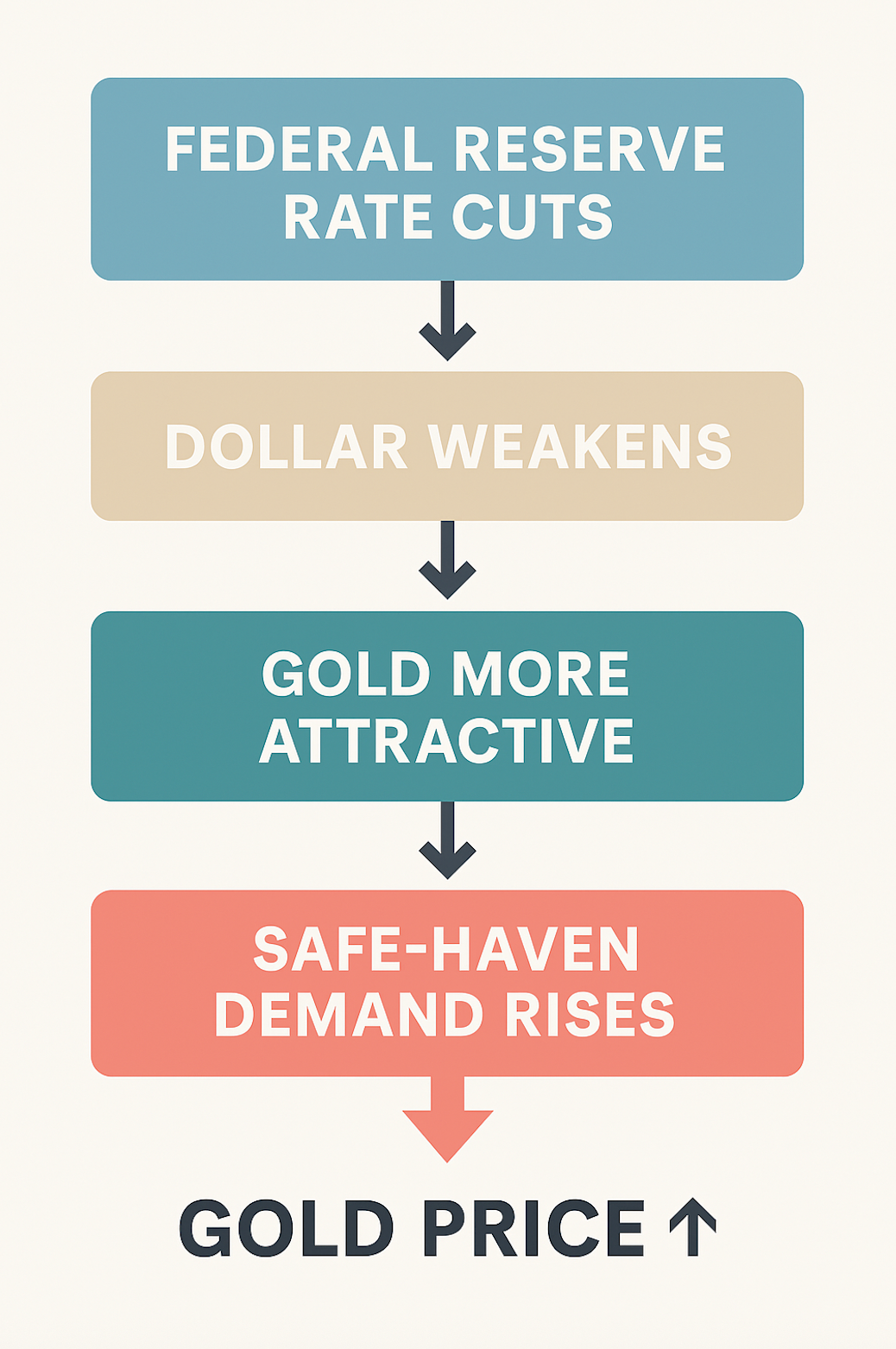

Impacto da Federal Reserve nos preços do ouro

A mudança da Federal Reserve para uma postura mais dovish deu forte apoio ao ouro. Apesar da postura hawkish no início de 2025, os decisores políticos reduziram agora a taxa de fundos e sinalizaram que novos cortes são possíveis nas duas reuniões restantes do ano.

Taxas mais baixas reduzem o custo de oportunidade de manter ativos sem rendimento, tornando o ouro mais atrativo e reforçando o argumento para um potencial superciclo do ouro. Os mercados estão cada vez mais a precificar um ciclo de flexibilização sustentado que pode sustentar a procura de ouro até 2026.

O efeito da desvalorização do dólar

A valorização do ouro está intimamente ligada ao enfraquecimento do dólar americano. O Dollar Index (DXY) caiu para cerca de 97,87, uma descida de aproximadamente 0,08% hoje.

Mas para além dos movimentos cambiais, a preocupação dos investidores com a dívida soberana dos EUA tem corroído a confiança no dólar como reserva de valor a longo prazo. Esta mudança é significativa: embora o ouro sempre tenha tido uma correlação inversa com o USD, a escala da desvalorização em 2025 está a direcionar capital para o ouro de forma mais agressiva do que em ciclos anteriores – uma das dinâmicas-chave que sustentam a discussão sobre um superciclo do ouro.

Como as principais forças interagem com os preços do ouro

Investimento em ouro como refúgio em 2025

A procura dos investidores por ativos de refúgio intensificou-se. Embora o S&P 500, Dow Jones e Nasdaq tenham registado ganhos, a incerteza política – especialmente em torno da ameaça de shutdown do governo dos EUA – reforçou o apelo do ouro.

O potencial adiamento dos dados de emprego do Bureau of Labor Statistics acrescenta mais uma camada de risco, dado que o Fed depende desses dados para tomar decisões de política. Em contraste, refúgios tradicionais como o dólar e o iene estão a ter um desempenho inferior, deixando o ouro, a prata e o franco suíço como alternativas sólidas.

Euforia ou superciclo do ouro?

A combinação de preços recorde, entusiasmo dos investidores e eventos de destaque como a IPO da Zinjin Gold (+60% na estreia) sugere um mercado impulsionado não só por fundamentos, mas também pelo momentum.

Para alguns analistas, isto é um sinal de um superciclo do ouro – uma tendência estrutural prolongada nos metais preciosos, sustentada por mudanças macroeconómicas. Para outros, a velocidade da subida do ouro levanta preocupações sobre excesso especulativo. Se os $4.000 serão um trampolim para um bull market de vários anos ou um pico de curto prazo dependerá do rumo do Fed, da confiança global nas moedas fiduciárias e da durabilidade da procura por ativos de refúgio.

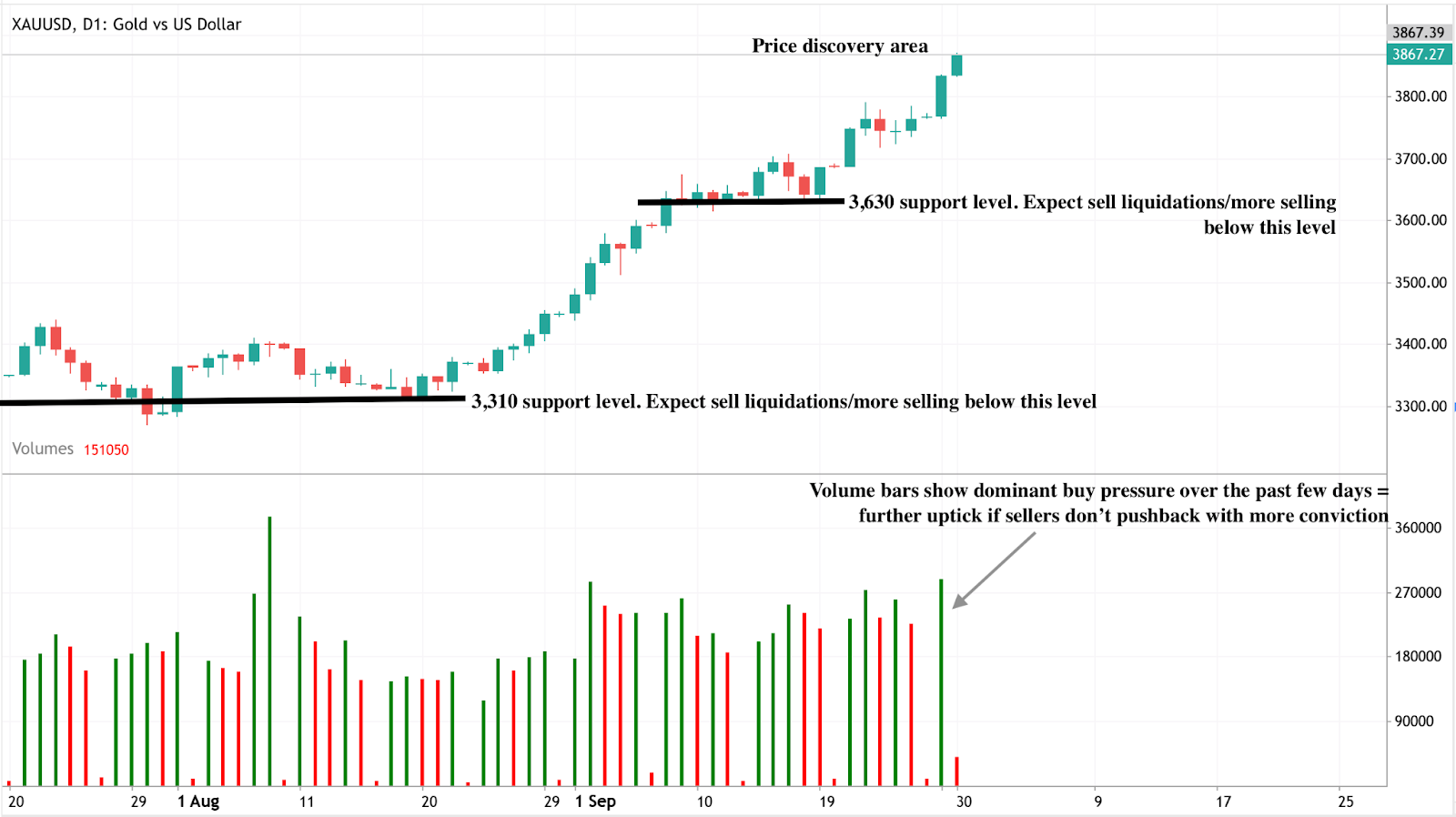

Previsão do preço do ouro: Perspetiva técnica

No momento da redação, o momentum do ouro não mostra sinais de abrandamento. Os volumes confirmam este sentimento bullish, com os vendedores a não conseguirem contrariar com convicção suficiente. Se os bulls continuarem a pressionar, os preços podem ultrapassar o histórico dos $4.000. Por outro lado, se os vendedores recuperarem o momentum, poderemos assistir a uma retração significativa para o nível de suporte dos $3.630. Uma queda acentuada de preço deverá ser travada no suporte dos $3.310.

Implicações para o investimento

Para traders e investidores, a valorização do ouro apresenta tanto oportunidades como riscos. Estratégias de curto prazo podem beneficiar do trading de momentum em direção ao nível dos $4.000, especialmente em períodos de maior tensão política. Posições de médio prazo devem considerar o risco de sobre-extensão: se o ouro não conseguir ultrapassar os $4.000 de forma convincente, é provável que haja consolidação ou correção. A alocação de longo prazo depende de a tese do superciclo se confirmar. Nesse caso, o ouro poderá continuar a ser um dos ativos com melhor desempenho até à segunda metade da década.

Como negociar ouro na Deriv: Passo a passo

A valorização do ouro está cheia de oportunidades – mas transformar análise em ação requer estrutura. Eis como os traders podem abordar o ouro nas plataformas Deriv:

1. Configurar a negociação de ouro na Deriv MT5

- Inicie sessão na sua conta Deriv e selecione Deriv MT5 (DMT5).

- Abra uma conta CFD (Synthetic, Financial ou Financial STP, dependendo da sua preferência de negociação).

- Procure por XAUUSD (Gold vs US Dollar) na lista de observação de mercado e adicione-o aos seus símbolos.

- Comece a analisar o gráfico em tempo real com as ferramentas técnicas integradas.

2. Ideias de estratégia para diferentes cenários de preço

- Breakout trade: Se o ouro ultrapassar de forma convincente os $4.000, técnicas de trading de momentum podem aproveitar o movimento ascendente, com ordens de stop-loss apertadas para proteger contra reversões.

- Range trading: Se o ouro ficar entre os $3.630 (suporte) e os níveis atuais, a utilização de osciladores (RSI, Stochastics) pode ser útil para entrar em trades perto do suporte e sair perto da resistência.

- Entrada em pullback: Se os preços recuarem para perto dos $3.310, este pode ser um ponto de entrada potencial para posições longas, desde que os fundamentos (cortes do Fed, dólar fraco) se mantenham.

3. Gestão de risco para mercados de ouro voláteis

- Ordens de stop-loss abaixo dos níveis de suporte (por exemplo, $3.630 ou $3.310) podem ajudar a gerir o risco de queda.

- Utilize dimensionamento de posição: É comum os traders exporem apenas 1–2% da sua conta por trade para acomodar a volatilidade do ouro.

- Diversifique: Equilibrar o ouro com outros ativos como índices, forex ou CFDs de prata na Deriv MT5 pode ajudar a gerir o risco global da carteira.

- Acompanhe as notícias: Anúncios do Fed, notícias sobre a dívida dos EUA e eventos de risco político podem influenciar os preços do ouro, sendo útil monitorizar estes desenvolvimentos.

4. Próximos passos

Pronto para negociar? Explore CFDs de ouro na Deriv e coloque estas estratégias em prática com uma conta demo antes de investir capital real.

Aviso legal:

Os resultados apresentados não garantem desempenhos futuros.