Goldpreisprognose 2025 deutet auf einen möglichen Superzyklus hin

Ja – der Anstieg des Goldpreises in Richtung $4.000 pro Unze zeigt laut Analysten Anzeichen eines strukturellen Aufwärtstrends und nicht nur eines kurzfristigen Ausschlags. Mit 39 Rekordhochs im Jahr 2025 und Futures, die nun weniger als 1 % von $3.900/oz entfernt sind, deuten die Bedingungen auf die Anfangsphase eines möglichen Superzyklus hin: eine lockere Wende der Federal Reserve, ein schwächerer US-Dollar und starke Zuflüsse in sichere Häfen.

Gold, ein wertvolles Rohstoff, der für seine Knappheit, Haltbarkeit und seine historische Rolle als Wertspeicher geschätzt wird, hat Investoren in Zeiten der Unsicherheit schon immer angezogen. Doch die Geschwindigkeit der Rallye und die spekulative Euphorie rund um Ereignisse wie den spektakulären Börsengang von Zinjin Gold lassen vermuten, dass die Märkte eher dem Momentum als den Fundamentaldaten folgen. Die Anzeichen deuten darauf hin, dass Gold sich in Richtung Superzyklus bewegt, aber ob $4.000 den Beginn dieses Trends oder den Höhepunkt einer Manie markieren, wird davon abhängen, was sich in den kommenden Monaten entwickelt.

Wichtige Erkenntnisse

- Gold ist 2025 auf fast $3.900/oz gestiegen, hat 39 Allzeithochs erreicht und bringt die $4.000-Marke in Reichweite.

- Zinssenkungen und lockere Kommentare der Federal Reserve sind ein wichtiger Rückenwind für nicht verzinsliche Anlagen wie Gold.

- Der US-Dollar verliert angesichts von Schuldenproblemen und breiter Abwertung an Attraktivität als sicherer Wertspeicher.

- Die Zuflüsse in sichere Häfen sind stark, aber die Begeisterung der Anleger birgt auch das Risiko spekulativer Übertreibungen.

- Der IPO-Boom von Zinjin Gold (+60 %) unterstreicht die starke Nachfrage der Anleger, die auch auf goldbezogene Aktien übergreift.

Golds Rekordlauf

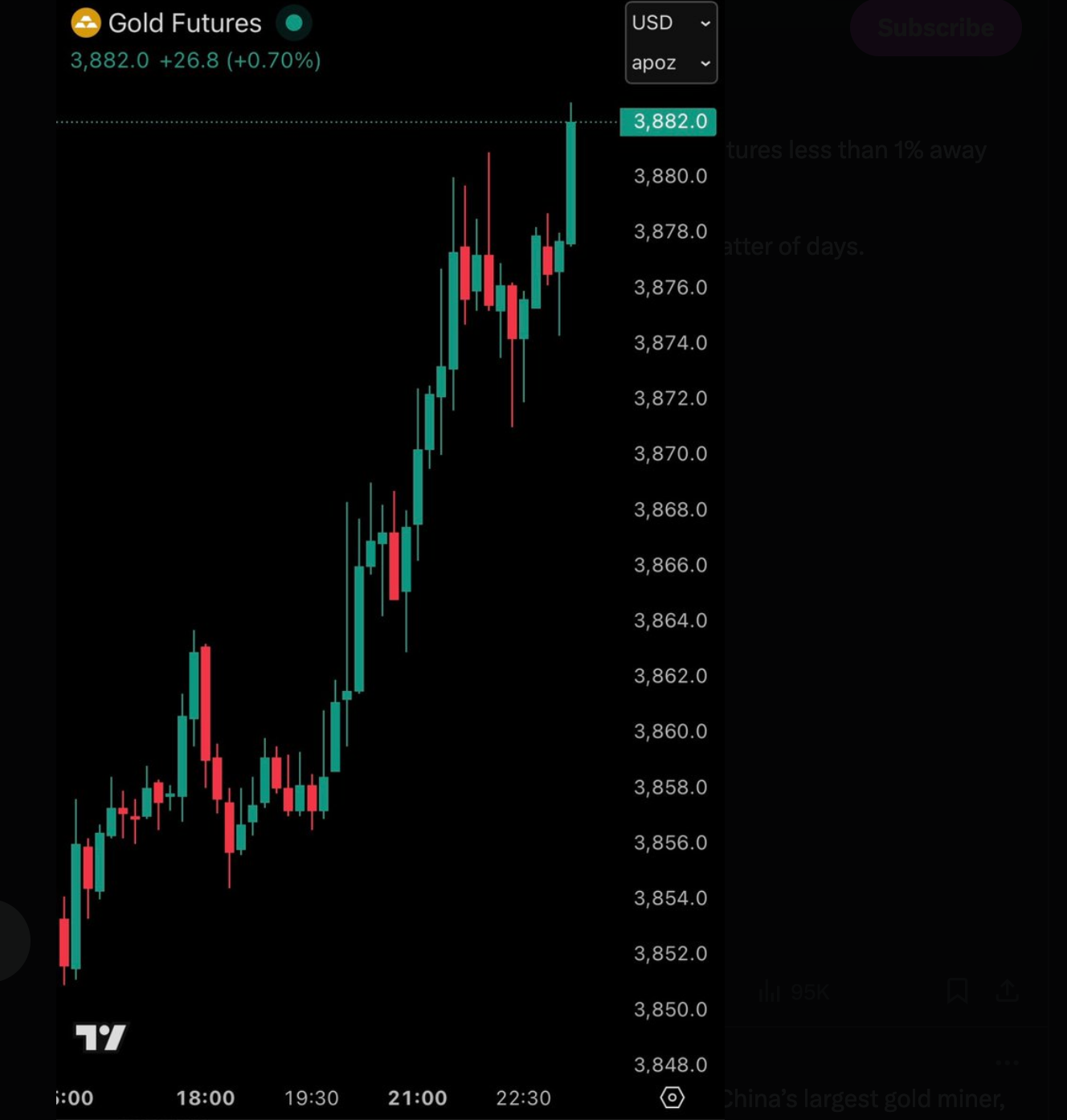

Während die Goldpreise Geschichte schrieben, stiegen die Futures auf weniger als 1 % Abstand zu $3.900/oz pro Unze.

Diese Entwicklung macht 2025 zu einem der stärksten Jahre für Edelmetalle seit Jahrzehnten, wobei sowohl Gold als auch Silber herausragende Renditen erzielen. Während Aktien weiterhin widerstandsfähig bleiben, hat das Momentum von Gold die meisten Anlageklassen übertroffen, sodass Händler darüber diskutieren, ob die $4.000-Marke noch vor Jahresende erreicht wird. Für Trader bieten Rohstoff-CFDs eine Möglichkeit, von diesen Bewegungen zu profitieren, ohne den physischen Vermögenswert zu besitzen.

Auswirkungen der Federal Reserve auf die Goldpreise

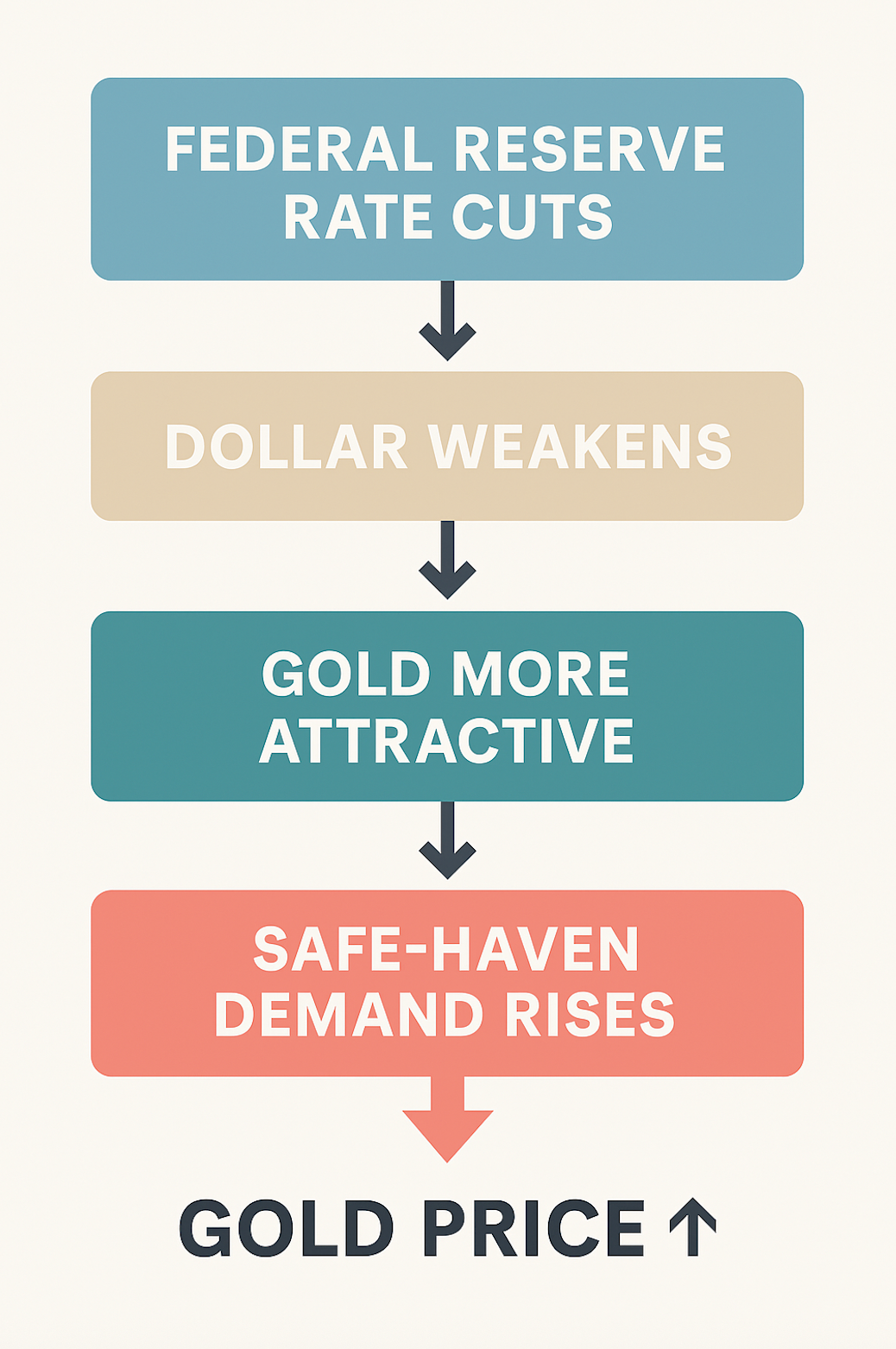

Die Wende der Federal Reserve zu einer lockereren Haltung hat Gold stark unterstützt. Trotz einer restriktiven Ausrichtung zu Beginn des Jahres 2025 haben die Entscheidungsträger nun den Leitzins gesenkt und signalisiert, dass in den beiden verbleibenden Sitzungen des Jahres weitere Senkungen möglich sind.

Niedrigere Zinsen verringern die Opportunitätskosten für das Halten nicht verzinslicher Anlagen, machen Gold attraktiver und stärken das Argument für einen möglichen Gold-Superzyklus. Die Märkte preisen zunehmend einen anhaltenden Lockerungszyklus ein, der die Goldnachfrage bis weit ins Jahr 2026 stützen könnte.

Der Effekt der Dollar-Abwertung

Die Goldrallye ist eng mit einem schwächeren US-Dollar verbunden. Der Dollar Index (DXY) ist auf etwa 97,87 gefallen, heute um rund 0,08 % gesunken.

Doch über Wechselkursbewegungen hinaus hat die Sorge der Anleger über die US-Staatsverschuldung das Vertrauen in den Dollar als langfristigen Wertspeicher untergraben. Diese Verschiebung ist bedeutend: Während Gold schon immer eine inverse Korrelation zum USD hatte, treibt das Ausmaß der Abwertung im Jahr 2025 das Kapital aggressiver als in früheren Zyklen in Gold – einer der Schlüsselfaktoren, die die Diskussion um einen Gold-Superzyklus untermauern.

Wie Schlüsselfaktoren mit Goldpreisen interagieren

Gold als sicherer Hafen im Jahr 2025

Die Nachfrage der Anleger nach sicheren Anlagen hat sich verstärkt. Während S&P 500, Dow Jones und Nasdaq Gewinne verzeichneten, hat die politische Unsicherheit – insbesondere im Hinblick auf die Gefahr eines US-Regierungsstillstands – die Attraktivität von Gold erhöht.

Die mögliche Verzögerung von Beschäftigungsdaten durch das Bureau of Labor Statistics fügt eine weitere Risikokomponente hinzu, da die Fed für politische Entscheidungen auf diese Daten angewiesen ist. Im Gegensatz dazu schneiden traditionelle sichere Häfen wie der Dollar und der Yen schlechter ab, sodass Gold, Silber und der Schweizer Franken als starke Alternativen gelten.

Manie oder Gold-Superzyklus?

Die Kombination aus Rekordpreisen, Anlegerbegeisterung und spektakulären Ereignissen wie dem Börsengang von Zinjin Gold (+60 % am ersten Tag) deutet auf einen Markt hin, der nicht nur von Fundamentaldaten, sondern auch von Momentum getrieben wird.

Für einige Analysten ist dies ein Kennzeichen eines Gold-Superzyklus – eines langanhaltenden strukturellen Aufwärtstrends bei Edelmetallen, der durch makroökonomische Veränderungen gestützt wird. Für andere wirft die Geschwindigkeit des Goldanstiegs Bedenken hinsichtlich spekulativer Übertreibungen auf. Ob $4.000 ein Sprungbrett für einen mehrjährigen Bullenmarkt oder ein kurzfristiger Höhepunkt ist, hängt vom Kurs der Fed, dem globalen Vertrauen in Fiatwährungen und der Beständigkeit der Nachfrage nach sicheren Häfen ab.

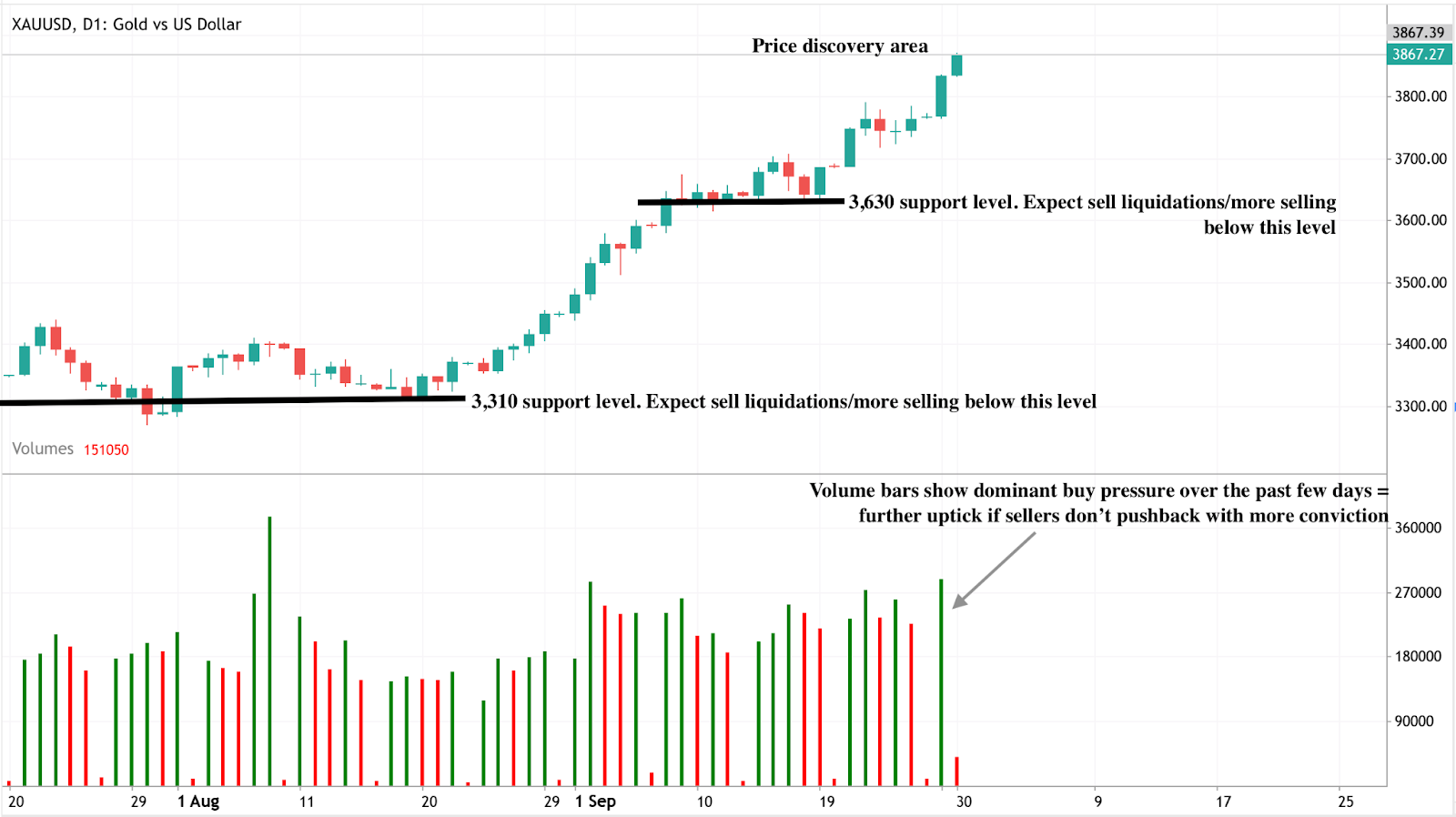

Goldpreisprognose: Technische Einblicke

Zum Zeitpunkt des Schreibens zeigt das Momentum von Gold keine Anzeichen einer Verlangsamung. Volumenbalken bestätigen diese bullische Stimmung, da Verkäufer nicht mit ausreichender Überzeugung gegenhalten. Wenn die Bullen weiter Druck machen, könnten die Preise die historische Marke von $4.000 durchbrechen. Umgekehrt könnte bei einer Rückkehr der Verkäuferdynamik ein deutlicher Rückgang in Richtung der Unterstützungszone bei $3.630 erfolgen. Ein Preissturz dürfte an der Unterstützung bei $3.310 aufgehalten werden.

Anlageimplikationen

Für Trader und Investoren bietet die Goldrallye sowohl Chancen als auch Risiken. Kurzfristige Strategien können vom Momentum-Handel in Richtung der $4.000-Marke profitieren, insbesondere in Zeiten erhöhter politischer Spannungen. Mittelfristige Positionen sollten das Risiko einer Überdehnung berücksichtigen: Gelingt es Gold nicht, die $4.000 überzeugend zu durchbrechen, ist eine Konsolidierung oder Korrektur wahrscheinlich. Die langfristige Allokation hängt davon ab, ob sich die Superzyklus-These bewahrheitet. In diesem Fall könnte Gold bis weit in die zweite Hälfte des Jahrzehnts zu den Top-Performern gehören.

So handeln Sie Gold auf Deriv: Schritt für Schritt

Die Goldrallye bietet viele Chancen – aber um Analysen in Taten umzusetzen, braucht es Struktur. So können Trader Gold auf den Deriv-Plattformen handeln:

1. Goldhandel auf Deriv MT5 einrichten

- Melden Sie sich in Ihrem Deriv-Konto an und wählen Sie Deriv MT5 (DMT5).

- Eröffnen Sie ein CFD-Konto (Synthetic, Financial oder Financial STP, je nach Handelspräferenz).

- Suchen Sie in der Marktübersicht nach XAUUSD (Gold vs US Dollar) und fügen Sie es zu Ihren Symbolen hinzu.

- Beginnen Sie mit der Analyse des Live-Charts mit den integrierten technischen Tools.

2. Strategieideen für verschiedene Preisszenarien

- Breakout-Trade: Wenn Gold die $4.000-Marke überzeugend durchbricht, können Momentum-Handelstechniken die Bewegung nach oben begleiten, wobei enge Stop-Loss-Orders vor Rückschlägen schützen.

- Range-Trading: Wenn Gold zwischen $3.630 (Unterstützung) und dem aktuellen Niveau stagniert, können Oszillatoren (RSI, Stochastik) hilfreich sein, um Einstiege nahe der Unterstützung und Ausstiege nahe dem Widerstand zu finden.

- Pullback-Einstieg: Wenn die Preise in Richtung $3.310 zurückfallen, könnte dies ein potenzieller Einstiegspunkt für längerfristige bullische Positionen sein, sofern die Fundamentaldaten (Fed-Senkungen, schwacher Dollar) intakt bleiben.

3. Risikomanagement für volatile Goldmärkte

- Stop-Loss-Orders unterhalb der Unterstützungsniveaus (z. B. $3.630 oder $3.310) können helfen, das Abwärtsrisiko zu steuern.

- Positionsgrößenmanagement: Trader setzen üblicherweise nur 1–2 % ihres Kontos pro Trade ein, um der Volatilität von Gold Rechnung zu tragen.

- Diversifikation: Die Kombination von Gold mit anderen Assets wie Indizes, Forex oder Silber-CFDs auf Deriv MT5 kann das Gesamtrisiko des Portfolios reduzieren.

- Nachrichtenlage verfolgen: Fed-Ankündigungen, US-Schuldennachrichten und politische Risiken können die Goldpreise beeinflussen – es lohnt sich, diese Entwicklungen im Blick zu behalten.

4. Nächste Schritte

Bereit zum Handeln? Entdecken Sie Gold-CFDs auf Deriv und setzen Sie diese Strategien zunächst mit einem Demokonto um, bevor Sie echtes Kapital einsetzen.

Haftungsausschluss:

Die angegebenen Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.