隨著製造業衰退接近尾聲,美國美元會反彈嗎?

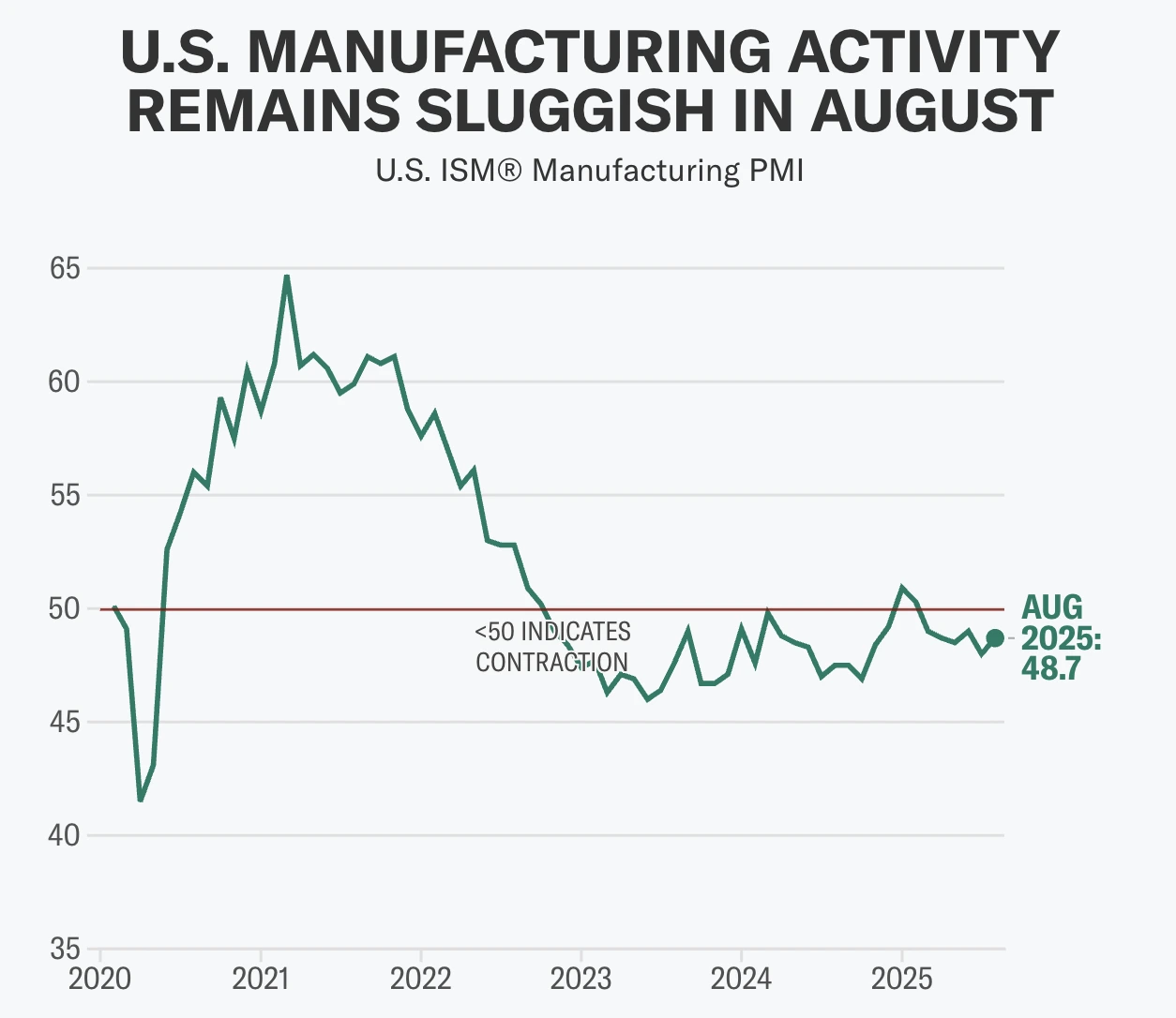

分析師認為不會立刻反彈。根據最新數據,美國製造業顯示出復甦跡象——ISM 製造業 PMI 在八月上升至 48.7,新訂單七個月來首次回到擴張區間,達到 51.4——但美元仍承受壓力。關稅、就業疲軟以及聯準會降息的前景都對其展望造成影響。因此,儘管自2022年以來的製造業低迷可能即將結束,美元的復甦仍遠未成定局。

重點摘要

- ISM 製造業 PMI 八月上升至 48.7,新訂單達 51.4,為一月以來首次擴張。

- 關稅壓力依然沉重,中國進口商品關稅為 75%,加拿大、墨西哥及歐盟為 25%,增加美國企業成本。

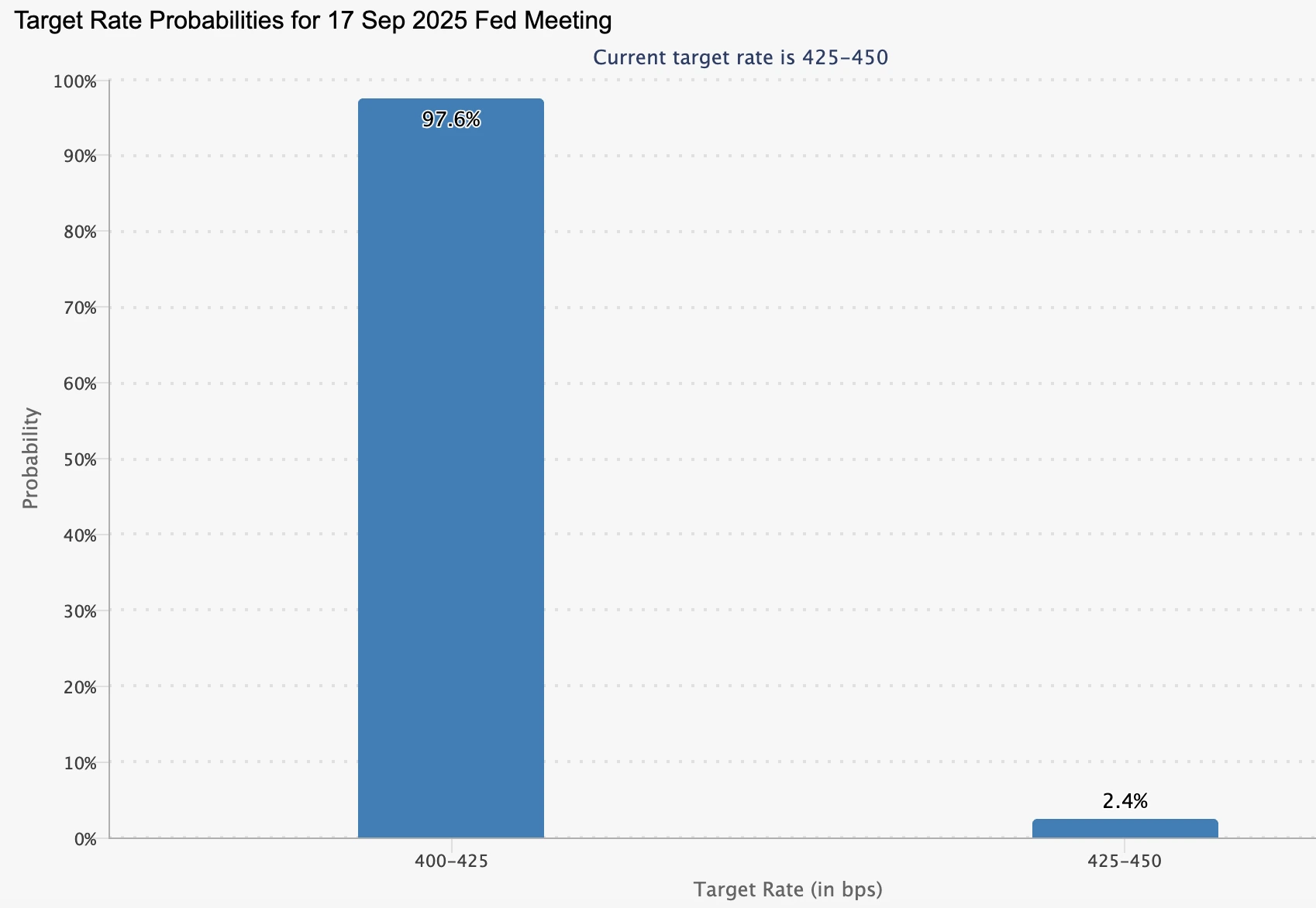

- 聯準會前景偏鴿派,市場幾乎以 99% 機率預期九月降息 25 個基點,儘管製造業出現回暖跡象。

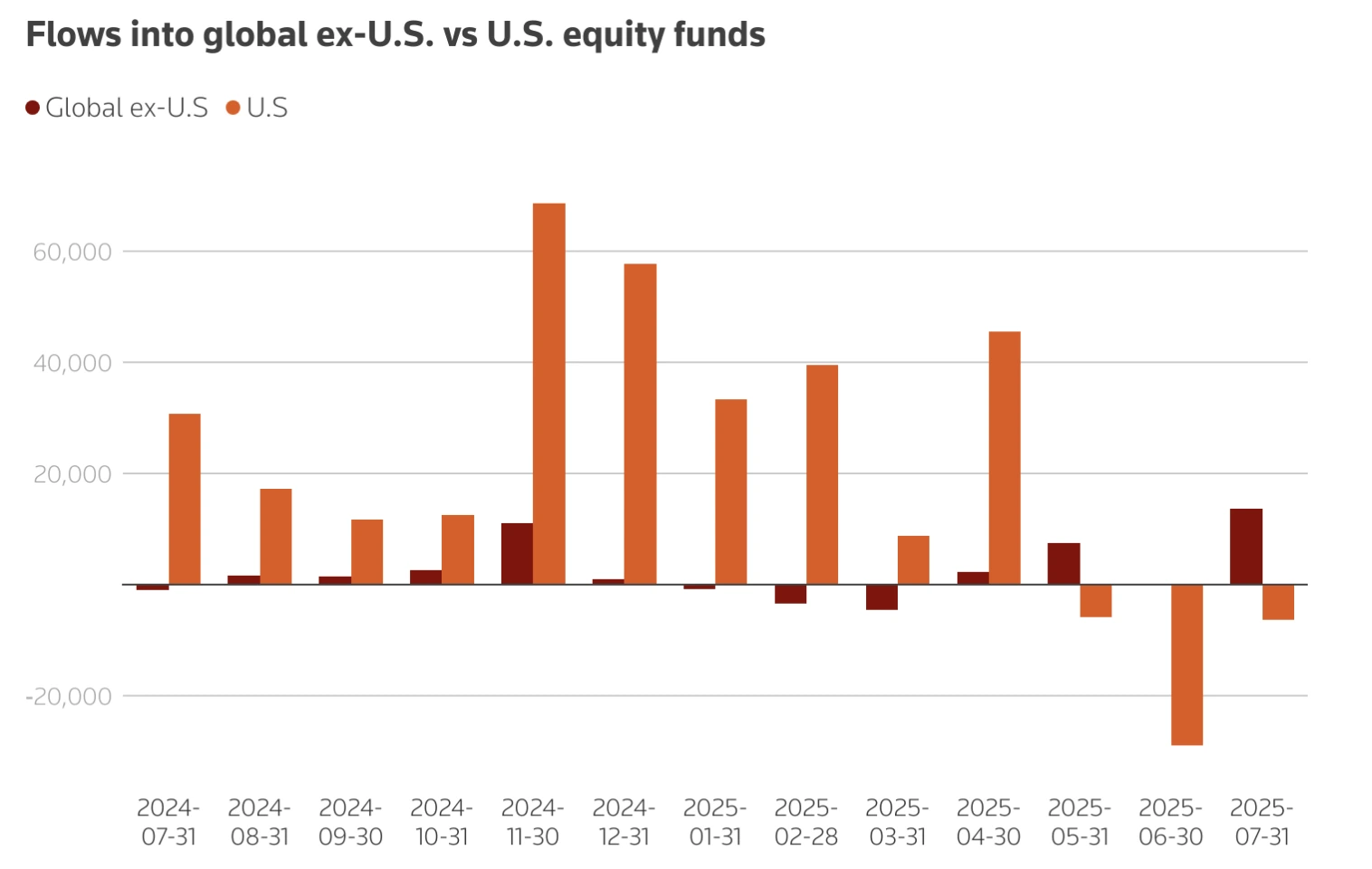

- 資本流動正從美國轉向歐洲,歐洲 ETF 流入 420 億美元,而美國流入量在 2025 年減半。

- 就業表現落後,ISM 就業指數為 43.8,全國失業率介於 4.2% 至 4.3%,顯示勞動市場狀況脆弱。

ISM 製造業 PMI 顯示首波復甦跡象

ISM 製造業 PMI 在八月上升 0.7 點至 48.7,為 2024 年底以來最高水平。

更重要的是,新訂單子指數跳升 4.3 點至 51.4,七個月來首次進入擴張區間。這一點意義重大,因為新訂單是前瞻性需求指標,暗示未來幾個月產出可能趨於穩定。

支付價格略有下降,下降 1.1 點至 63.7,顯示投入成本有些緩解。但就業指數仍低迷,僅為 43.8,凸顯該行業的就業創造遠未反彈。

製造業佔 GDP 約 10% 以上,但歷來是投資者情緒和資本流動的領先指標。PMI 的正面驚喜常與美元短期走強同時出現,2025 年初的數據曾引發美元對 G10 同行匯率上漲 0.7% 或以上的反彈。

這對美元可能意味著什麼

專家表示,製造業復甦可能透過三大途徑支持美元:

- 成長訊號:新訂單擴張顯示需求增強,可能提升對美國經濟成長前景的信心,吸引全球資本流入。

- 貨幣政策:韌性跡象可能減輕聯準會大幅降息的壓力,支持美元收益率。2025 年初,隨著市場降低寬鬆預期,美元兌歐元從 1.12 反彈至 1.02。

- 貿易平衡:出口復甦可能縮小赤字,強化美元。不過,美元走強及關稅成本仍削弱美國商品的競爭力。

美元走強的制衡因素

關稅逆風

川普政府於 2025 年實施的關稅方案——中國進口商品 75%、加拿大、墨西哥及歐盟 25%——提高了中間品成本,中間品約占美國進口總額的一半。經濟學家估計,這些關稅相當於 4300 億美元的稅收增加,約占 GDP 的 1.4%。這可能拖慢經濟成長並限制製造業反彈。同時,關稅往往推高美元,因為增加了美元交易需求,進而削弱美國出口競爭力。

資本外流

外國投資者正重新配置資金,遠離美國市場。2025 年淨流入美國股票 ETF 僅為 57 億美元,較前一年同期的 102 億美元減半。相較之下,歐洲投資者將 420 億美元轉入本地 ETF。即使製造業數據改善,這也削弱了美元的結構性支撐。

就業疲軟

ISM 就業指數僅上升 0.4 點至 43.8,仍顯示收縮。全國薪資增長放緩,七月僅新增 7.3 萬個職位,失業率微升至 4.2%。經濟學家如 Mark Zandi 警告,若就業下降加速,經濟將「瀕臨」衰退,這將削弱美元支撐。

聯準會降息展望

聯準會自 2025 年中以來將利率維持在 4.25%–4.50%,在通膨高於目標與經濟成長疲弱間取得平衡。市場目前幾乎以 100% 機率預期九月降息 25 個基點,較一週前的 89% 明顯上升,原因是七月 JOLTS 職缺降至 718 萬,為 2024 年九月以來最低。

聯準會官員意見分歧:

- Neel Kashkari 警告關稅推高消費者成本,使通膨持續居高不下。

- Raphael Bostic 承認通膨風險,但認為勞動力疲軟意味今年僅會有一次降息。

- 川普關於替換 Jerome Powell 的言論加劇政治緊張,儘管聯準會提名人 Stephen Miran 承諾維護央行獨立性。

此政策不確定性增加美元交易波動性。

市場影響與情境分析

- 美元看漲情境:PMI 持續上升突破 50,降低聯準會降息預期並吸引資金流入。這可能推升美元兌同業匯率,預測 2025 年底 EUR/USD 約 1.19,USD/JPY 約 141。

- 美元看跌情境:關稅成本、資本外流及就業疲軟削弱復甦動能,導致美元走弱。摩根大通預測 2026 年三月 EUR/USD 將達 1.22。

- 中性情境:製造業適度增長被鴿派聯準會政策抵銷,美元維持在目前區間震盪。

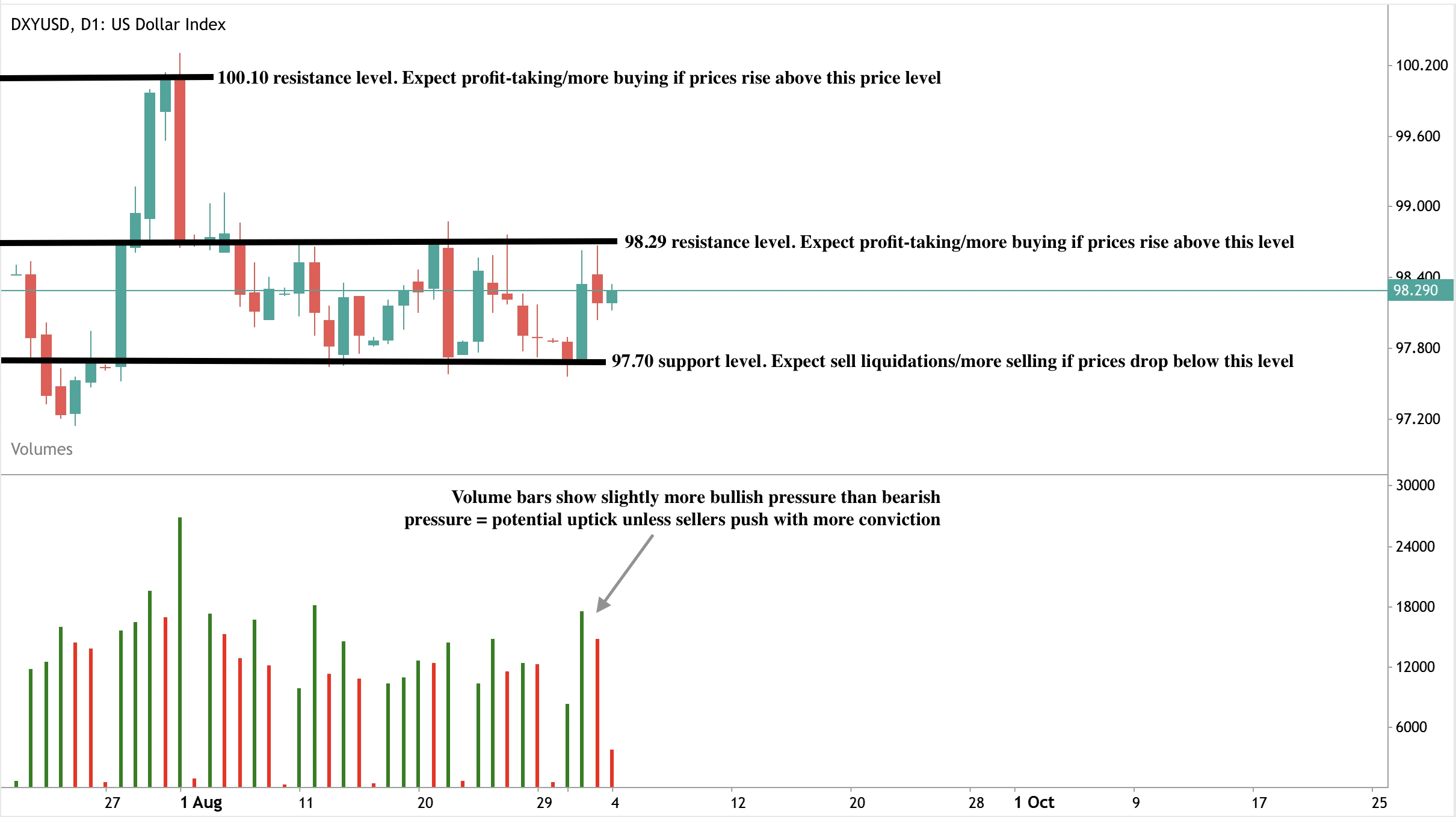

美元指數技術分析

撰文時,美元略有反彈,接近 98.29 美元阻力位——暗示可能回落。成交量柱略顯多頭壓力——支持美元上漲,除非賣方更有力反擊。若出現強勁上漲,可能突破 98.29 美元阻力,進一步挑戰下一阻力位 100.10 美元。反之,若回落,價格可能在 97.70 美元獲得支撐。

投資啟示

對交易者和投資組合經理而言,2025 年美元展望處於微妙平衡。

- 短期:PMI 驚喜和非農就業報告將主導美元走勢,數據公布時波動性可能加劇。

- 中期:製造業復甦可能提供支撐,但關稅與就業逆風限制上行空間。

- 長期:財政問題與全球資本重新配置暗示美元存在結構性風險,即使短期韌性仍存。

投資者預計將密切關注 PMI 發布、勞動力數據及關稅發展。戰術性機會可能圍繞 PMI 推動的反彈出現,但中期布局應對復甦動能停滯的下行風險進行對沖。

立即使用Deriv MT5 帳戶交易美元的下一波走勢。

免責聲明:

所引用的績效數據並不保證未來表現。