Ishlab chiqarish inqirozi tugash arafasida bo‘lsa, AQSh dollari tiklanadimi?

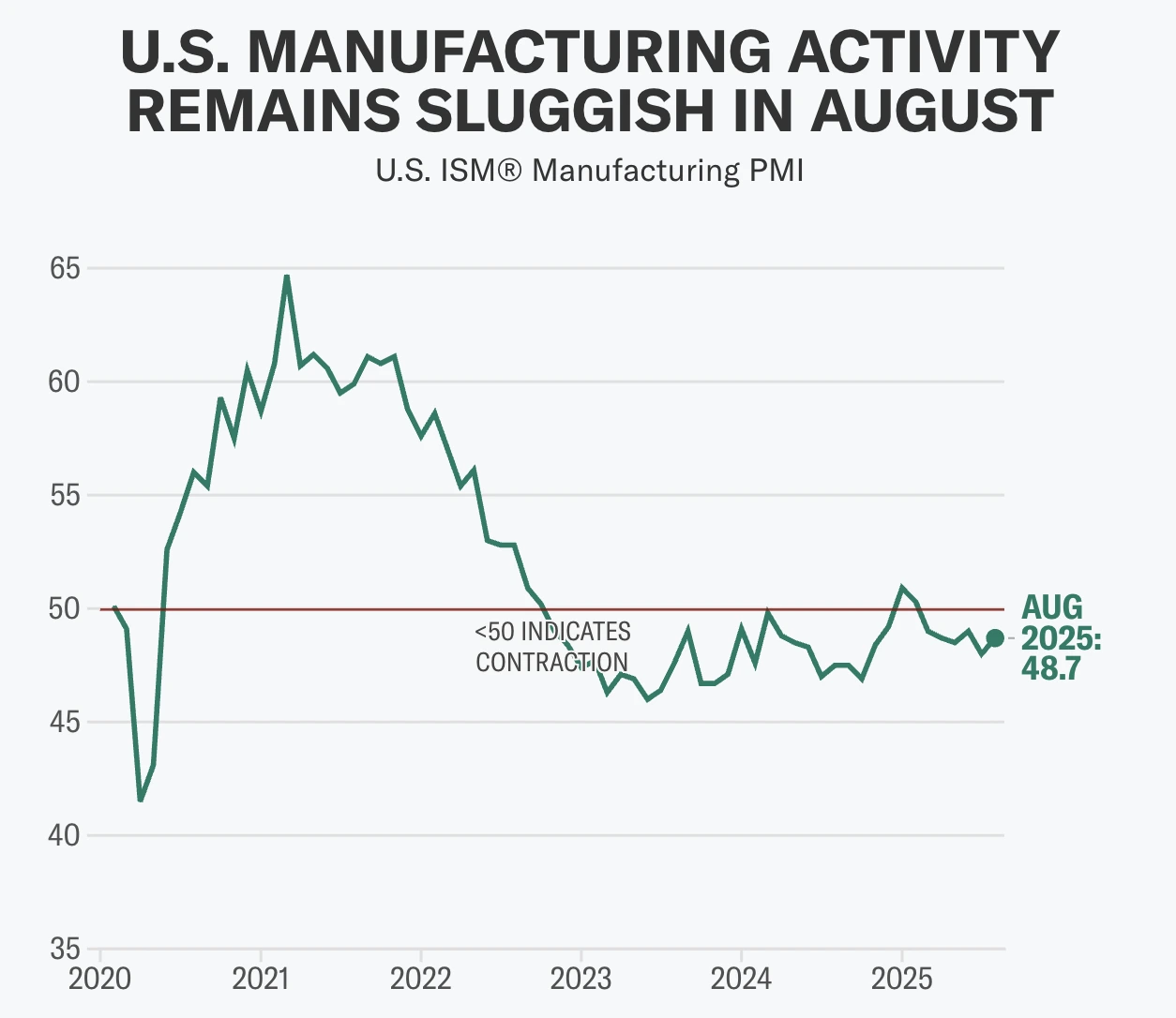

Tahlilchilarga ko‘ra, darhol emas. So‘nggi ma’lumotlarga ko‘ra, AQSh ishlab chiqarishi jonlanish belgilarini ko‘rsatmoqda - ISM Manufacturing PMI avgustda 48,7 ga ko‘tarildi va yangi buyurtmalar yetti oy ichida birinchi marta 51,4 ga oshib, kengayishga qaytdi - ammo dollar bosim ostida qolmoqda. Tariflar, ishchi kuchining zaiflashuvi va Fed foiz stavkalarini pasaytirish ehtimoli uning istiqboliga salbiy ta’sir qilmoqda. Shunday qilib, 2022 yildan beri davom etayotgan ishlab chiqarish pasayishi tugash arafasida bo‘lishi mumkin bo‘lsa-da, dollar tiklanishi uzoq yo‘lni bosib o‘tishi kerak.

Asosiy xulosalar

- ISM Manufacturing PMI avgustda 48,7 ga ko‘tarildi, yangi buyurtmalar 51,4 ga yetib, yanvardan beri birinchi kengayish kuzatildi.

- Tarif bosimi yuqori darajada qolmoqda, Xitoy importiga 75%, Kanada, Meksika va Yevropa Ittifoqiga 25% bojlar qo‘llanilmoqda, bu AQSh kompaniyalari uchun xarajatlarni oshirmoqda.

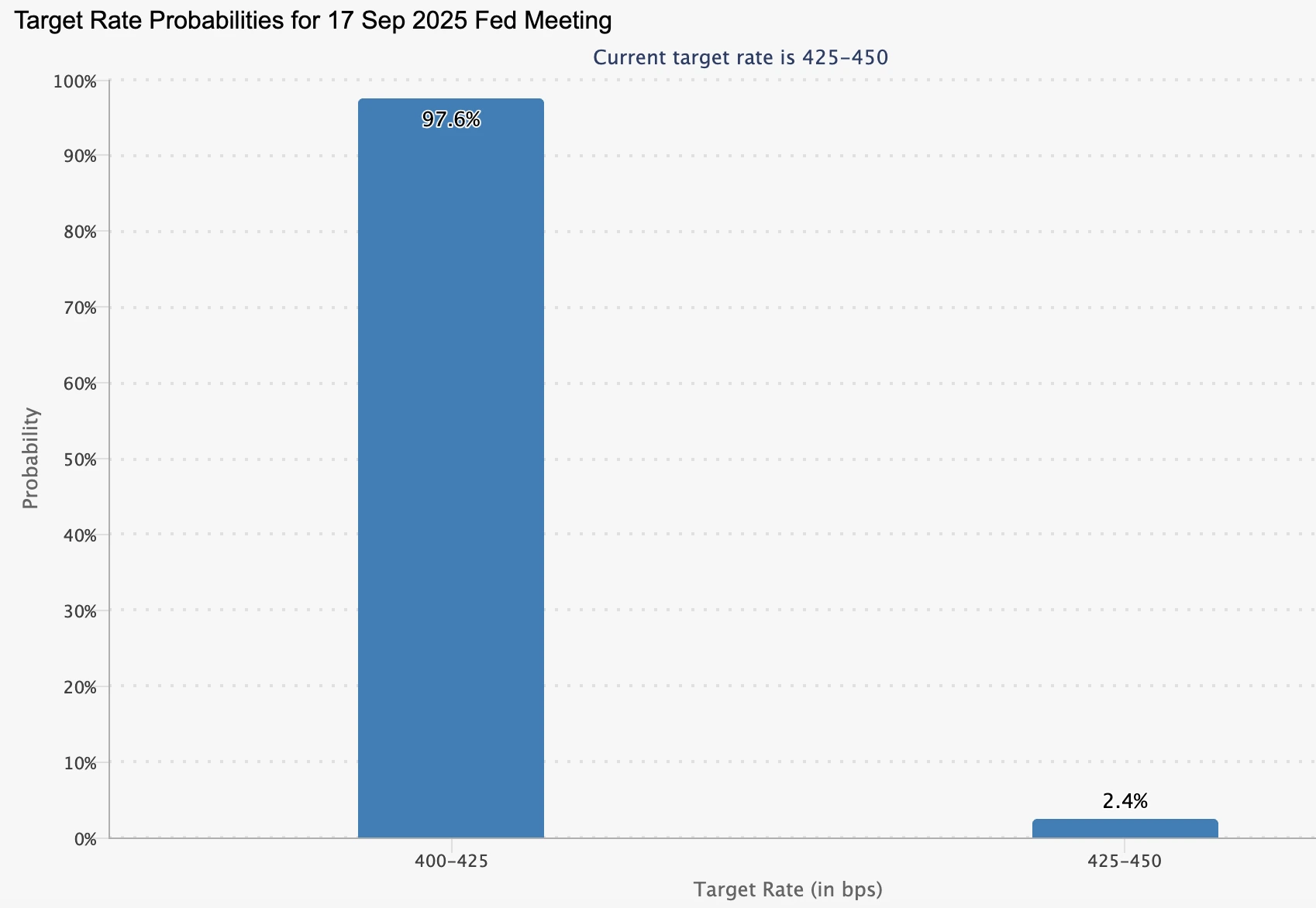

- Fed istiqboli yumshoq, sentyabrda 25 bps pasaytirish ehtimoli 99% ga yetgan, ishlab chiqarish sohasidagi ijobiy belgilariga qaramay.

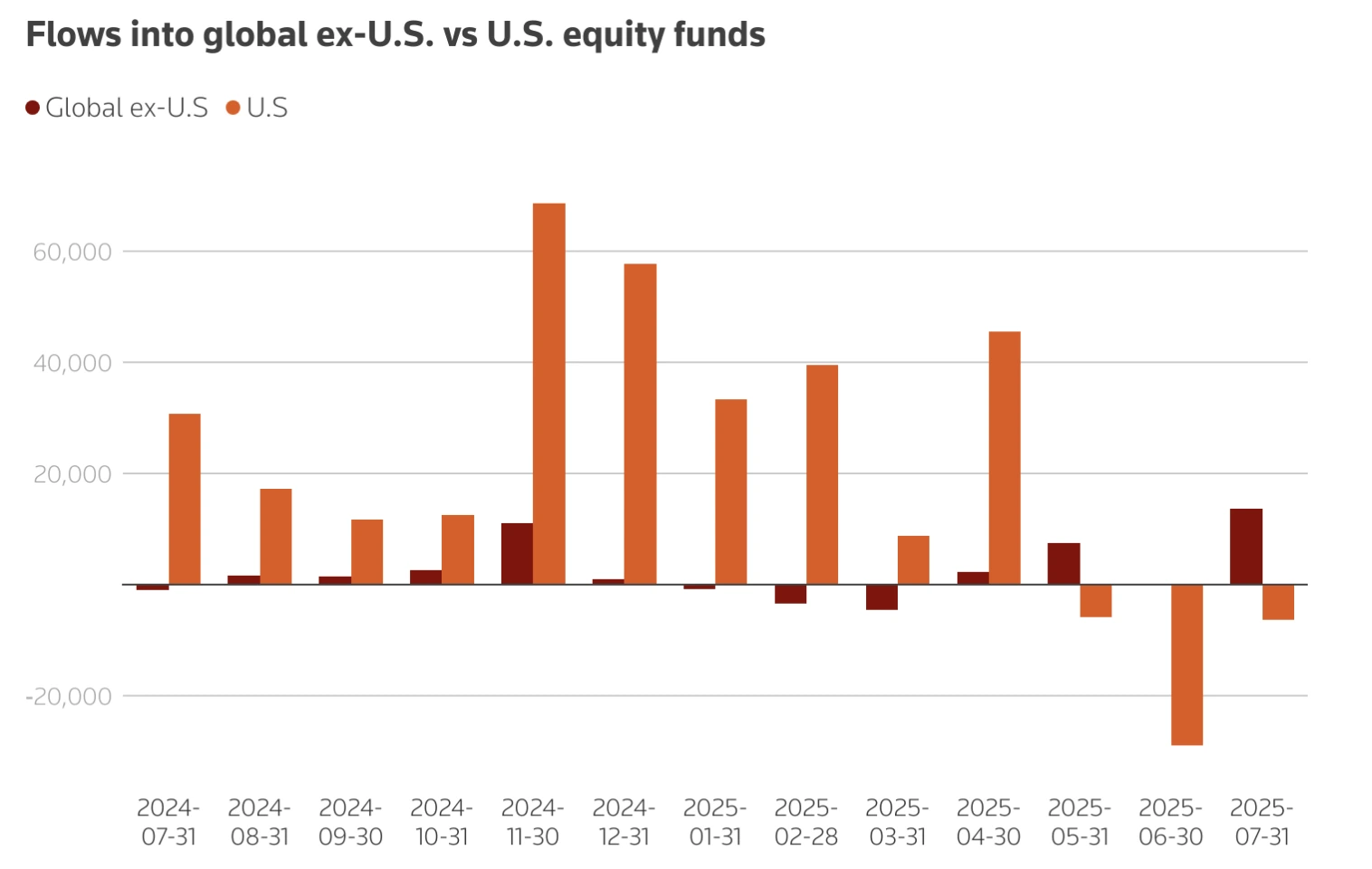

- Kapital oqimlari AQShdan chetga siljimoqda, Yevropa ETFlariga 42 milliard dollar kirim bo‘lib, AQShga kirim 2025 yilda yarmiga kamaydi.

- Ish bilan ta’minlash sust, ISM ish o‘rinlari indeksi 43,8 da, milliy ishsizlik 4,2%–4,3% atrofida, bu mehnat sharoitlarining nozikligini ko‘rsatadi.

ISM Manufacturing PMI tiklanishning birinchi belgilarini ko‘rsatmoqda

ISM Manufacturing PMI avgustda 0,7 punktga oshib, 48,7 ga yetdi, bu 2024 yil oxiridan beri eng yuqori ko‘rsatkichdir.

Eng muhimi, yangi buyurtmalar sub-indeksi 4,3 punktga oshib, 51,4 ga yetdi va yetti oy ichida birinchi marta kengayishga chiqdi. Bu muhim, chunki yangi buyurtmalar talabning oldindan ko‘rsatkichi bo‘lib, kelgusi oylar uchun ishlab chiqarish barqarorlashishi mumkinligini bildiradi.

To‘lov narxlari biroz pasaydi, 1,1 punktga tushib, 63,7 ga yetdi, bu kirish xarajatlarida biroz yengillik borligini ko‘rsatadi. Shunga qaramay, ish bilan ta’minlash indeksi 43,8 da qolmoqda, bu sohada ish o‘rinlari yaratish tiklanishdan uzoq ekanligini ta’kidlaydi.

Ishlab chiqarish yalpi ichki mahsulotning atigi 10% dan biroz ko‘prog‘ini tashkil qiladi, ammo u tarixan investor kayfiyati va kapital oqimlarining yetakchi ko‘rsatkichi bo‘lgan. PMIdagi ijobiy kutilmagan holatlar ko‘pincha qisqa muddatli USD o‘sishiga olib kelgan, 2025 yil boshidagi o‘qishlar G10 hamkorlariga nisbatan 0,7% yoki undan ko‘proq rallylarni boshlagan.

Bu dollar uchun nimani anglatishi mumkin

Mutaxassislar ishlab chiqarish tiklanishi USDni uch asosiy yo‘l bilan qo‘llab-quvvatlashi mumkin, deb aytishadi:

- O‘sish signali: Yangi buyurtmalardagi kengayish kuchli talabni ko‘rsatadi, bu AQSh o‘sish istiqboliga ishonchni oshirishi va global kapital oqimlarini jalb qilishi mumkin.

- Pul-kredit siyosati: Barqarorlik belgilarining paydo bo‘lishi Federal Rezervni chuqur foiz pasaytirishga bosimni kamaytirishi mumkin, bu esa USD daromadliligini qo‘llab-quvvatlaydi. 2025 yil boshida dollar yevroga nisbatan 1,12 dan 1,02 gacha ko‘tarildi, bozorlar yumshatish chaqiriqlarini kamaytirdi.

- Savdo balansi: Eksportning tiklanishi defitsitni kamaytirishi va USDni mustahkamlashi mumkin. Biroq, kuchli dollar va tarif xarajatlari AQSh mahsulotlarining raqobatbardoshligini pasaytirishda davom etmoqda.

Kuchli dollar uchun qarshi kuchlar

Tarif bosimlari

Tramp ma’muriyatining 2025 yilgi tarif paketi - Xitoy importiga 75%, Kanada, Meksika va Yevropa Ittifoqiga 25% - o‘rta mahsulotlar narxini oshirdi, ular AQSh importining taxminan yarmini tashkil qiladi. Iqtisodchilar tariflarni 430 milliard dollarlik soliq oshishi deb baholashadi, bu yalpi ichki mahsulotning 1,4% ga teng. Bu o‘sishni sekinlashtirishi va ishlab chiqarish tiklanishini cheklashi mumkin. Shu bilan birga, tariflar dollar asosidagi tranzaksiyalarga talabni oshirib, USDni ko‘taradi, ammo AQSh eksportini raqobatbardoshligini pasaytiradi.

Kapital chiqimlari

Chet el investorlar AQSh bozorlaridan chiqib ketmoqda. AQSh aksiyalari ETFlariga sof kirim 2025 yilda 5,7 milliard dollarga tushdi, bir yil oldingi 10,2 milliardga nisbatan. Aksincha, Yevropa investorlar mahalliy ETFlarga 42 milliard dollar yo‘naltirdi. Bu USD uchun tuzilmaviy qo‘llab-quvvatlashni kamaytiradi, hatto ishlab chiqarish ma’lumotlari yaxshilansa ham.

Ish bilan ta’minlashdagi zaiflik

ISM Ish bilan ta’minlash indeksi faqat 0,4 punktga oshib, 43,8 da qolmoqda, bu qisqarishni bildiradi. Milliy darajada ish o‘rinlari o‘sishi sekinlashdi, iyulda atigi 73,000 ish o‘rni qo‘shildi va ishsizlik 4,2% ga ko‘tarildi. Mark Zandi kabi iqtisodchilar ish o‘rinlarining tez kamayishi iqtisodiyotning «inqiroz arafasida» ekanligini ogohlantiradi, bu esa USD qo‘llab-quvvatlashini zaiflashtiradi.

Federal rezerv foiz stavkalarini pasaytirish istiqboli

Federal Reserve 2025 yil o‘rtalarigacha foiz stavkalarini 4,25%–4,50% darajasida ushlab turdi, maqsaddan yuqori inflyatsiyani zaif o‘sish bilan muvozanatlashmoqda. Bozorlar hozirda sentyabrda 25 bps pasaytirish ehtimolini deyarli 100% ga baholamoqda, bu bir hafta oldingi 89% dan oshdi, iyul JOLTS ish o‘rinlari 7,18 millionga tushib, 2024 yil sentyabrdan beri eng past ko‘rsatkichga yetdi.

Fed rasmiylari fikri bo‘linmoqda:

- Neel Kashkari tariflar iste’molchi xarajatlarini oshirayotgani va inflyatsiyani ushlab turayotganini ogohlantirdi.

- Raphael Bostic inflyatsiya xavflari borligini tan oladi, ammo mehnat zaifligi yil davomida bitta pasaytirishni ko‘rsatmoqda.

- Siyosiy taranglik Trampning Jerome Powellni almashtirish haqidagi fikrlari ortidan kuchaydi, ammo Fed nomzodi Stephen Miran markaziy bank mustaqilligini himoya qilishga va’da berdi.

Bu siyosiy noaniqlik USD savdosida o‘zgaruvchanlikni oshiradi.

Bozor ta’siri va ssenariylar

- USD uchun optimistik holat: PMI ko‘rsatkichlarining barqaror o‘sishi indeksni 50 dan yuqoriga ko‘taradi, Fed pasaytirish kutishlarini kamaytiradi va kirimlarni jalb qiladi. Bu dollarni hamkorlarga nisbatan ko‘tarishi mumkin, prognozlarga ko‘ra 2025 yil oxirida EUR/USD taxminan 1,19 va USD/JPY 141 ga yetadi.

- USD uchun pessimist holat: Tarif xarajatlari, kapital chiqimlari va ish o‘rinlarining zaifligi tiklanishni susaytirib, dollarni pasaytiradi. J.P. Morgan 2026 yil martida EUR/USD 1,22 bo‘lishini taxmin qilmoqda.

- Neytral holat: Ishlab chiqarishdagi mo‘’tadil o‘sish Fed siyosatining yumshoqligi bilan muvozanatlashib, dollarni hozirgi darajalarda diapazonda ushlab turadi.

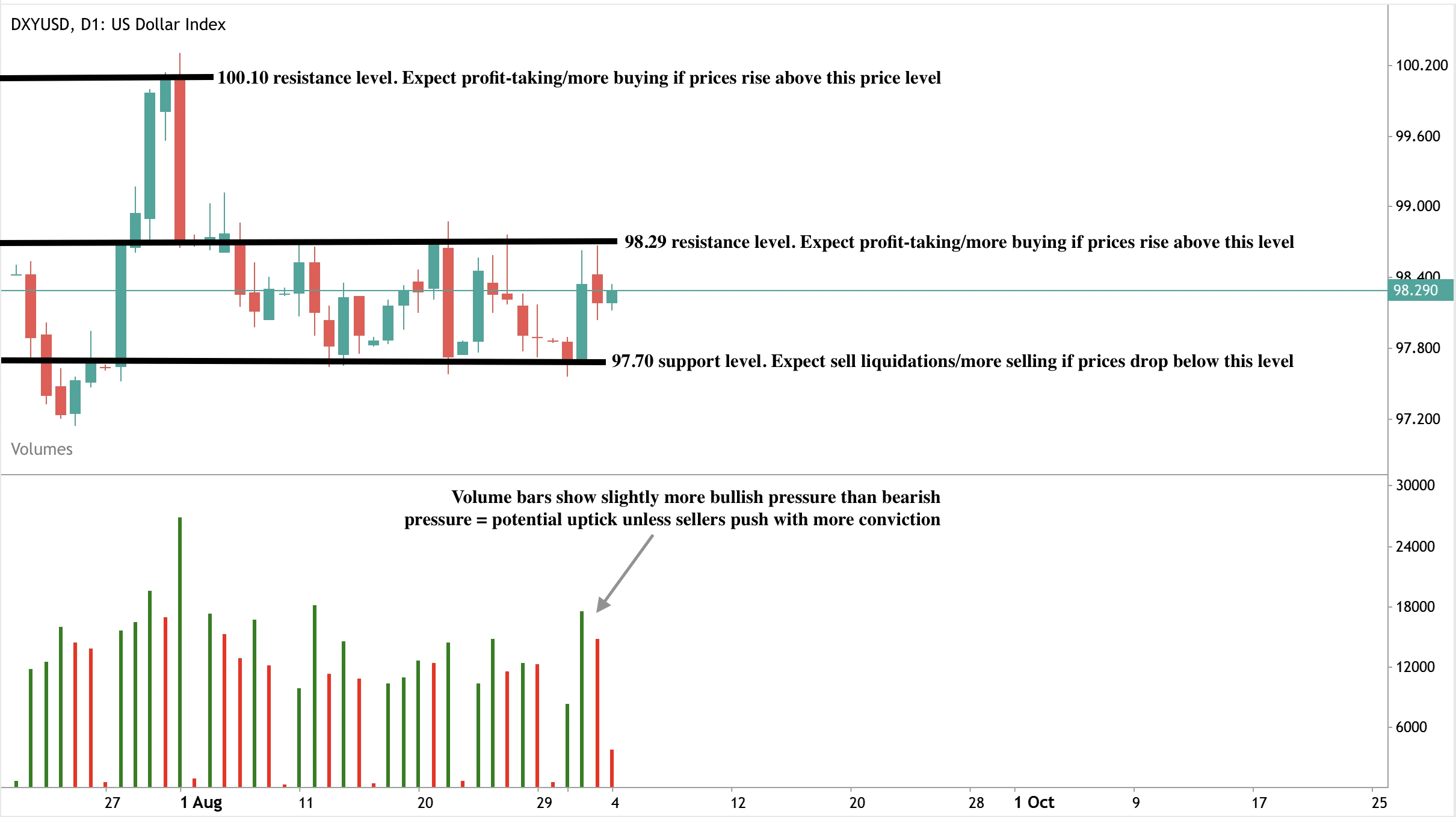

Dollar indeksi texnik tahlili

Hozirgi vaqtda dollar $98,29 qarshilik darajasiga yaqin biroz tiklanmoqda - bu pasayish ehtimolini ko‘rsatadi. Hajm barlari biroz ko‘proq sotib olish bosimini ko‘rsatmoqda - agar sotuvchilar kuchli qarshilik ko‘rsatmasa, o‘sish ehtimoli bor. Agar kuchli o‘sish yuzaga kelsa, u $98,29 qarshilik darajasini buzib, keyingi $100,10 qarshilik darajasiga yetishi mumkin. Aks holda, pasayish bo‘lsa, narxlar $97,70 qo‘llab-quvvatlash darajasida to‘xtashi mumkin.

Investitsiya uchun tavsiyalar

Tijoratchilar va portfel boshqaruvchilari uchun 2025 yilda USD istiqboli nozik muvozanatda.

- Qisqa muddat: PMI kutilmagan natijalari va NFP ma’lumotlari USD harakatlarini boshqaradi, ma’lumotlar e’lonlari atrofida o‘zgaruvchanlik yuqori bo‘ladi.

- O‘rta muddat: Ishlab chiqarish tiklanishi qo‘llab-quvvatlashi mumkin, ammo tariflar va ishchi kuchi zaifligi o‘sishni cheklaydi.

- Uzoq muddat: Moliya xavotirlari va global kapital qayta taqsimlanishi dollar uchun tuzilmaviy xavflarni ko‘rsatadi, hatto qisqa muddatli barqarorlik saqlansa ham.

Investorlar PMI e’lonlari, mehnat ma’lumotlari va tarif yangiliklarini diqqat bilan kuzatishi kutilmoqda. PMI asosidagi rallylar atrofida taktika imkoniyatlari paydo bo‘lishi mumkin, ammo o‘rta muddatli pozitsiyalar tiklanish momentumining to‘xtashi holatida pasayish xavfini qoplash uchun himoyalanishi kerak.

Bugun Deriv MT5 hisob orqali AQSh dollarining keyingi harakatlarini savdo qiling.

Ogohlantirish:

Keltirilgan ko‘rsatkichlar kelajakdagi natijalar kafolati emas.