মার্কিন ডলার কি উৎপাদন মন্দার অবসানের কাছাকাছি আসার সাথে সাথে পুনরুদ্ধার হবে?

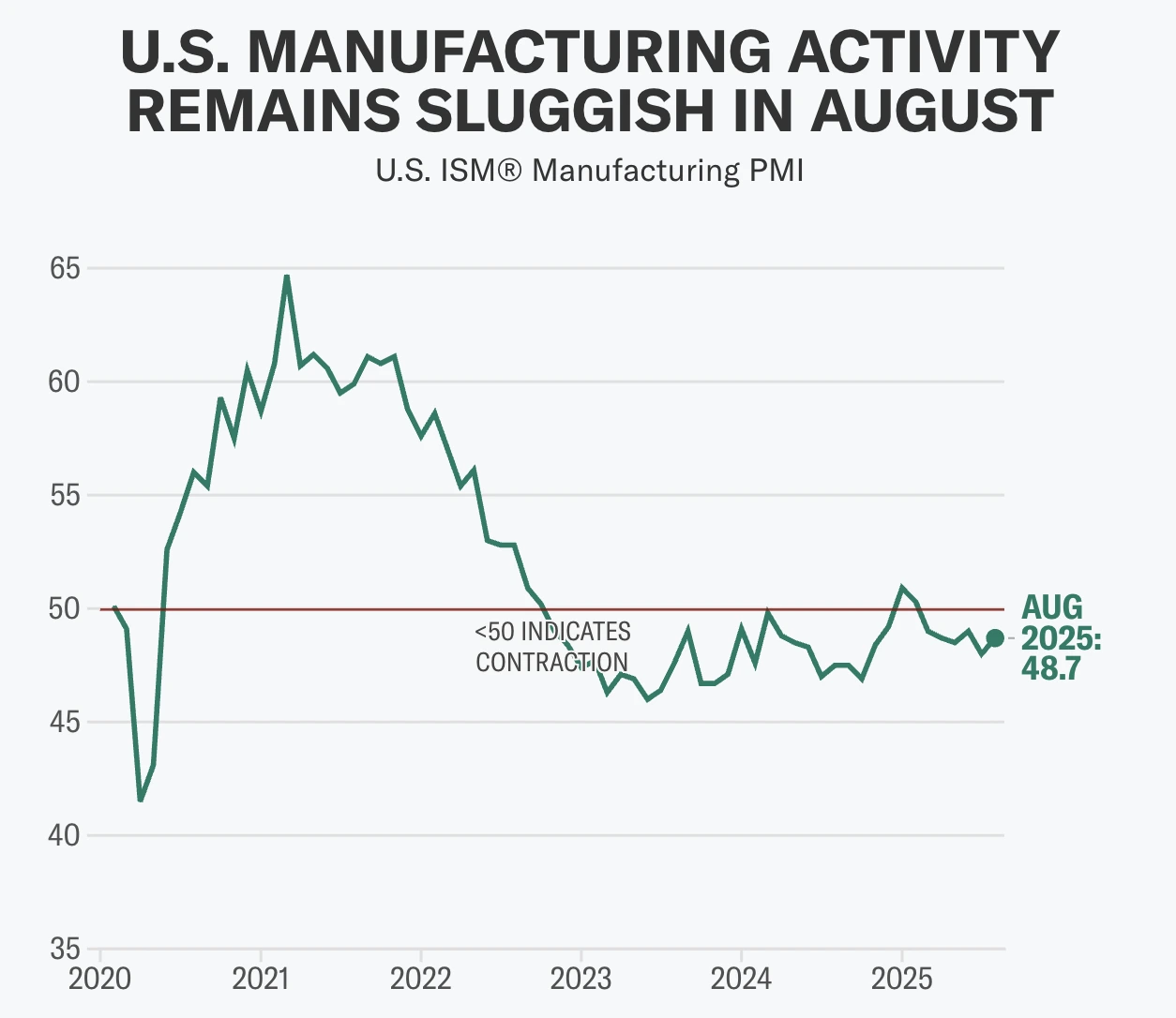

বিশ্লেষকদের মতে, তা ততক্ষণে নয়। সাম্প্রতিক তথ্য অনুযায়ী, মার্কিন উৎপাদন জীবনের লক্ষণ দেখাচ্ছে - ISM Manufacturing PMI আগস্টে ৪৮.৭ এ উঠেছে এবং নতুন অর্ডার সাত মাস পর প্রথমবারের মতো ৫১.৪ এ সম্প্রসারণে ফিরে এসেছে - তবে ডলার এখনও চাপের মধ্যে রয়েছে। শুল্ক, কর্মসংস্থানের নরম অবস্থা, এবং Fed রেট কাটার সম্ভাবনা এর দৃষ্টিভঙ্গিতে প্রভাব ফেলছে। তাই, যদিও ২০২২ সাল থেকে উৎপাদন মন্দা শেষের দিকে আসছে, তবুও ডলারের পুনরুদ্ধার নিশ্চিত নয়।

মূল বিষয়সমূহ

- ISM Manufacturing PMI আগস্টে ৪৮.৭ এ উঠেছে, নতুন অর্ডার ৫১.৪ এ, যা জানুয়ারির পর প্রথম সম্প্রসারণ।

- শুল্ক চাপ উচ্চ, চীনা আমদানিতে ৭৫% এবং কানাডা, মেক্সিকো, ও EU তে ২৫% শুল্ক, যা মার্কিন কোম্পানিগুলোর খরচ বাড়াচ্ছে।

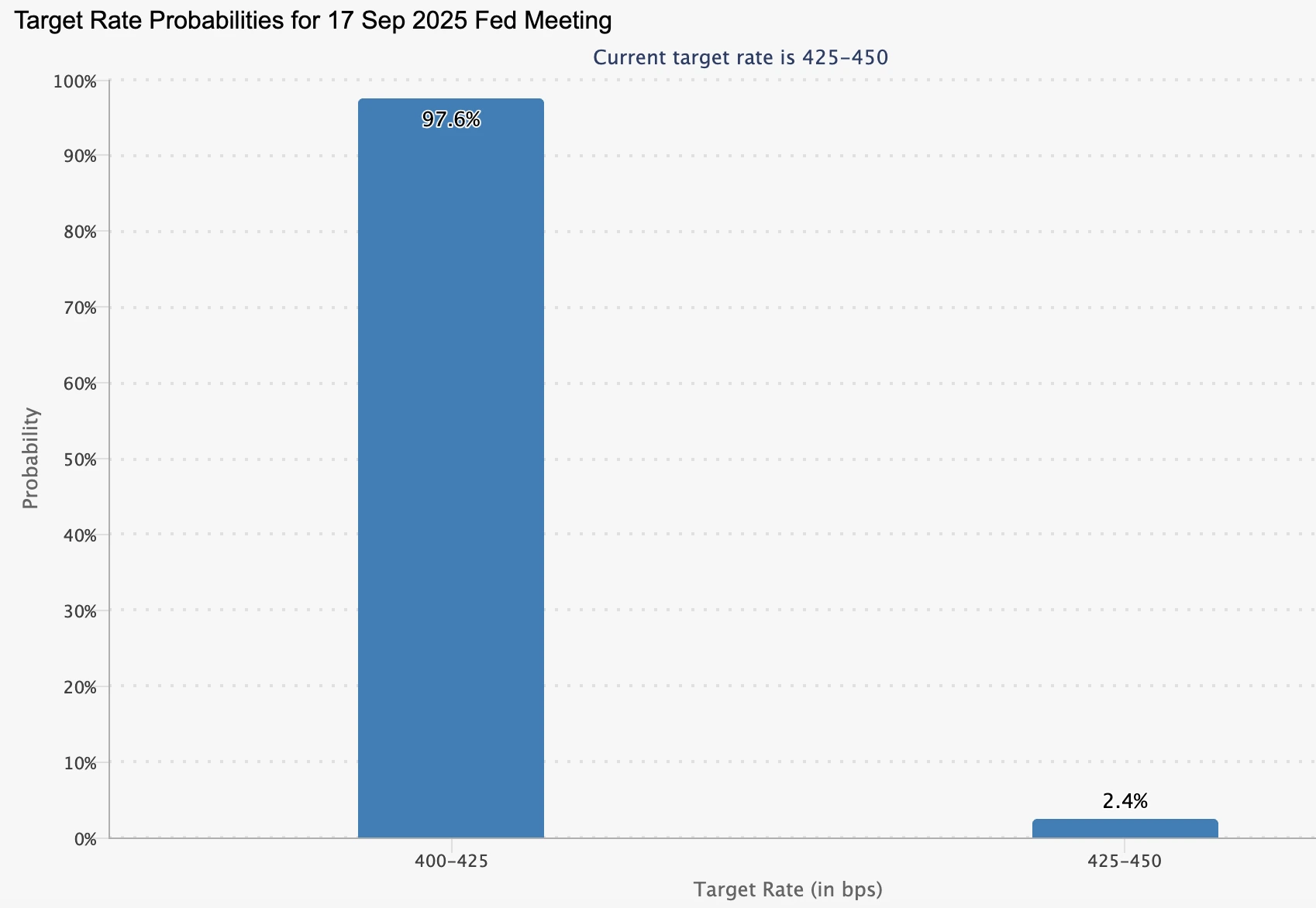

- Fed এর দৃষ্টিভঙ্গি নরম, সেপ্টেম্বর মাসে ২৫ বেসিস পয়েন্ট রেট কাটার ৯৯% সম্ভাবনা রয়েছে, যদিও উৎপাদনে ইতিবাচক সংকেত আছে।

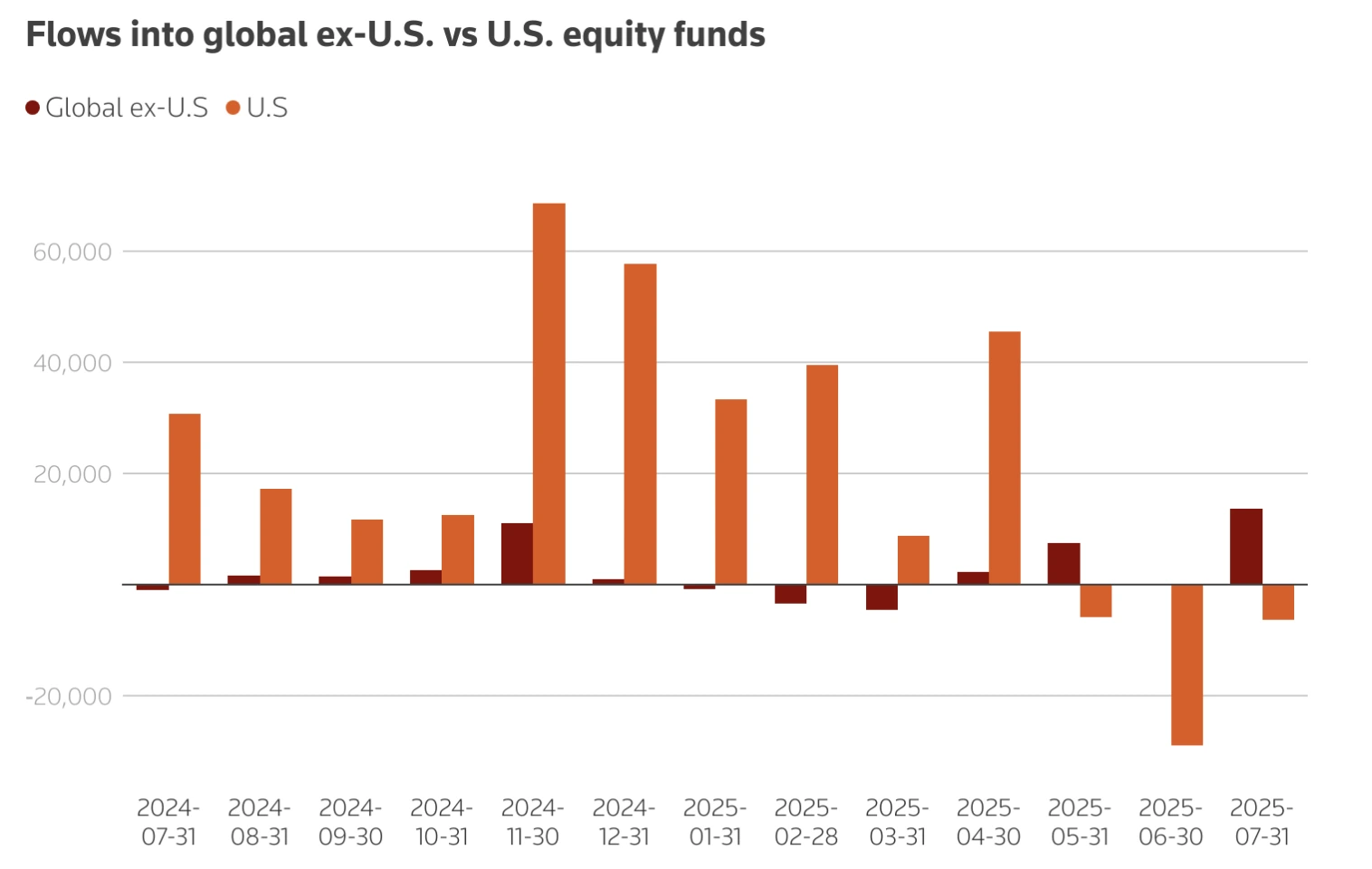

- মূলধন প্রবাহ মার্কিন যুক্তরাষ্ট্র থেকে সরে যাচ্ছে, ইউরোপীয় ETF তে ৪২ বিলিয়ন ডলারের প্রবাহ হয়েছে, যখন ২০২৫ সালে মার্কিন প্রবাহ অর্ধেক হয়েছে।

- কর্মসংস্থান পিছিয়ে আছে, ISM চাকরির সূচক ৪৩.৮ এবং জাতীয় বেকারত্ব ৪.২%–৪.৩%, যা শ্রম বাজারের দুর্বলতা নির্দেশ করে।

ISM Manufacturing PMI প্রথম পুনরুদ্ধারের লক্ষণ দেখাচ্ছে

ISM Manufacturing PMI আগস্টে ০.৭ পয়েন্ট বেড়ে ৪৮.৭ হয়েছে, যা ২০২৪ সালের শেষের পর সর্বোচ্চ।

আরও গুরুত্বপূর্ণ, নতুন অর্ডার সাব-সূচক ৪.৩ পয়েন্ট বেড়ে ৫১.৪ হয়েছে, যা সাত মাস পর প্রথমবারের মতো সম্প্রসারণে প্রবেশ করেছে। এটি গুরুত্বপূর্ণ কারণ নতুন অর্ডার ভবিষ্যত চাহিদার সূচক, যা ইঙ্গিত দেয় যে আগামী মাসগুলোতে উৎপাদন স্থিতিশীল হতে পারে।

মূল্য পরিশোধ সামান্য কমেছে, ১.১ পয়েন্ট কমে ৬৩.৭ হয়েছে, যা ইনপুট খরচে কিছু স্বস্তির ইঙ্গিত দেয়। তবুও, কর্মসংস্থান সূচক ৪৩.৮ এ কম রয়েছে, যা এই খাতের চাকরি সৃষ্টির পুনরুদ্ধার থেকে অনেক দূরে রয়েছে।

উৎপাদন GDP এর মাত্র ১০% এর একটু বেশি অংশ, তবে এটি ঐতিহাসিকভাবে বিনিয়োগকারীর মনোভাব এবং মূলধন প্রবাহের একটি প্রধান সূচক। PMI তে ইতিবাচক আশ্চর্যতা প্রায়শই স্বল্পমেয়াদী USD লাভের সাথে মিলিত হয়েছে, ২০২৫ সালের শুরুতে এই সূচকগুলি G10 সহকর্মীদের বিরুদ্ধে ০.৭% বা তার বেশি র্যালি সৃষ্টি করেছিল।

এটি ডলারের জন্য কী অর্থ বহন করতে পারে

বিশেষজ্ঞরা বলেন, উৎপাদন পুনরুদ্ধার USD কে তিনটি প্রধান মাধ্যমে সমর্থন করতে পারে:

- বৃদ্ধির সংকেত: নতুন অর্ডারের সম্প্রসারণ শক্তিশালী চাহিদা নির্দেশ করে, যা মার্কিন বৃদ্ধির দৃষ্টিভঙ্গিতে আস্থা বাড়াতে পারে এবং বৈশ্বিক মূলধন প্রবাহ আকর্ষণ করতে পারে।

- মুদ্রানীতি: স্থিতিস্থাপকতার লক্ষণ Fed কে গভীর রেট কাটার চাপ কমাতে পারে, যা USD এর ফলনকে সমর্থন করে। ২০২৫ সালের শুরুতে, মার্কেটের নরম করার আহ্বান কমার ফলে ডলার ইউরোর বিরুদ্ধে ১.১২ থেকে ১.০২ এ উঠেছিল।

- বাণিজ্য ভারসাম্য: রপ্তানির পুনরুদ্ধার ঘাটতি কমাতে পারে, যা USD কে শক্তিশালী করবে। তবে, শক্তিশালী ডলার এবং শুল্ক খরচ মার্কিন পণ্যের প্রতিযোগিতামূলকতা কমিয়ে দেয়।

শক্তিশালী ডলারের বিরুদ্ধে প্রতিবন্ধকতা

শুল্কের প্রতিবন্ধকতা

ট্রাম্প প্রশাসনের ২০২৫ সালের শুল্ক প্যাকেজ - চীনা আমদানিতে ৭৫%, কানাডা, মেক্সিকো, এবং EU তে ২৫% - মধ্যবর্তী পণ্যের খরচ বাড়িয়েছে, যা মার্কিন আমদানি পণ্যের প্রায় অর্ধেক। অর্থনীতিবিদরা অনুমান করেন যে এই শুল্কগুলি $৪৩০ বিলিয়ন কর বৃদ্ধির সমান, যা GDP এর ১.৪%। এটি বৃদ্ধিকে ধীর করতে এবং উৎপাদনের পুনরুদ্ধার সীমিত করতে পারে। একই সময়ে, শুল্কগুলি ডলারের চাহিদা বাড়িয়ে USD কে উচ্চতর করে, যা মার্কিন রপ্তানিকে কম প্রতিযোগিতামূলক করে তোলে।

মূলধন বহির্গমন

বিদেশী বিনিয়োগকারীরা মার্কিন বাজার থেকে সরে যাচ্ছেন। মার্কিন ইক্যুইটি ETF তে নিট প্রবাহ ২০২৫ সালে $৫.৭ বিলিয়নে নেমে এসেছে, যা এক বছর আগে $১০.২ বিলিয়নের তুলনায় কম। বিপরীতে, ইউরোপীয় বিনিয়োগকারীরা স্থানীয় ETF তে $৪২ বিলিয়ন পুনঃনির্দেশ করেছে। এটি USD এর জন্য কাঠামোগত সমর্থন কমায়, যদিও উৎপাদন তথ্য উন্নত হয়।

কর্মসংস্থানের দুর্বলতা

ISM Employment Index মাত্র ০.৪ পয়েন্ট বেড়ে ৪৩.৮ হয়েছে, যা এখনও সংকোচনের সংকেত দেয়। জাতীয়ভাবে, পেরোল বৃদ্ধি ধীর হয়েছে, জুলাই মাসে মাত্র ৭৩,০০০ চাকরি যোগ হয়েছে এবং বেকারত্ব ৪.২% এ উঠেছে। মার্কেট বিশেষজ্ঞরা যেমন Mark Zandi সতর্ক করেছেন যে যদি চাকরির পতন দ্রুত হয়, তবে অর্থনীতি মন্দার “প্রান্তে” পৌঁছাবে, যা USD সমর্থনকে ক্ষতিগ্রস্ত করবে।

Federal Reserve রেট কাটার দৃষ্টিভঙ্গি

Federal Reserve ২০২৫ সালের মাঝামাঝি পর্যন্ত ৪.২৫%–৪.৫০% রেট বজায় রেখেছে, লক্ষ্যবস্তু মুদ্রাস্ফীতির উপরে এবং দুর্বল বৃদ্ধির মধ্যে ভারসাম্য রেখে। বাজার এখন সেপ্টেম্বর মাসে ২৫ বেসিস পয়েন্ট রেট কাটার প্রায় ১০০% সম্ভাবনা মূল্যায়ন করছে, যা এক সপ্তাহ আগে ৮৯% ছিল, জুলাই JOLTS চাকরির খালি পদ ৭.১৮ মিলিয়নে নেমে এসেছে - যা ২০২৪ সালের সেপ্টেম্বরের পর সবচেয়ে দুর্বল।

Fed কর্মকর্তাদের মধ্যে মতবিরোধ রয়েছে:

- Neel Kashkari সতর্ক করেছেন যে শুল্ক ভোক্তা খরচ বাড়াচ্ছে, যা মুদ্রাস্ফীতি স্থিতিশীল রাখছে।

- Raphael Bostic মুদ্রাস্ফীতির ঝুঁকি স্বীকার করেন কিন্তু শ্রম দুর্বলতা এই বছর একটি মাত্র রেট কাটার ইঙ্গিত দেয়।

- রাজনৈতিক উত্তেজনা বেড়েছে ট্রাম্পের Jerome Powell কে প্রতিস্থাপনের মন্তব্যের পর, যদিও Fed মনোনীত Stephen Miran কেন্দ্রীয় ব্যাংকের স্বাধীনতা রক্ষা করার প্রতিশ্রুতি দিয়েছেন।

এই নীতিগত অনিশ্চয়তা USD ট্রেডিংয়ে অস্থিরতা যোগ করে।

বাজার প্রভাব এবং সম্ভাব্য দৃশ্যপট

- বুলিশ USD কেস: PMI ধারাবাহিক বৃদ্ধি সূচককে ৫০ এর উপরে নিয়ে যায়, Fed রেট কাটার প্রত্যাশা কমায় এবং প্রবাহ আকর্ষণ করে। এটি USD কে সহকর্মীদের বিরুদ্ধে উত্থিত করতে পারে, পূর্বাভাস অনুযায়ী ২০২৫ সালের শেষ নাগাদ EUR/USD প্রায় ১.১৯ এবং USD/JPY ১৪১ এ পৌঁছাতে পারে।

- বেয়ারিশ USD কেস: শুল্ক খরচ, মূলধন বহির্গমন, এবং দুর্বল চাকরি পুনরুদ্ধারকে বাধাগ্রস্ত করে, ডলারকে নিচে নিয়ে যায়। J.P. Morgan ২০২৬ সালের মার্চে EUR/USD ১.২২ অনুমান করেছে।

- নিরপেক্ষ কেস: সামান্য উৎপাদন লাভ নরম Fed নীতির দ্বারা ক্ষতিপূরণ পায়, USD বর্তমান স্তরের চারপাশে সীমাবদ্ধ থাকে।

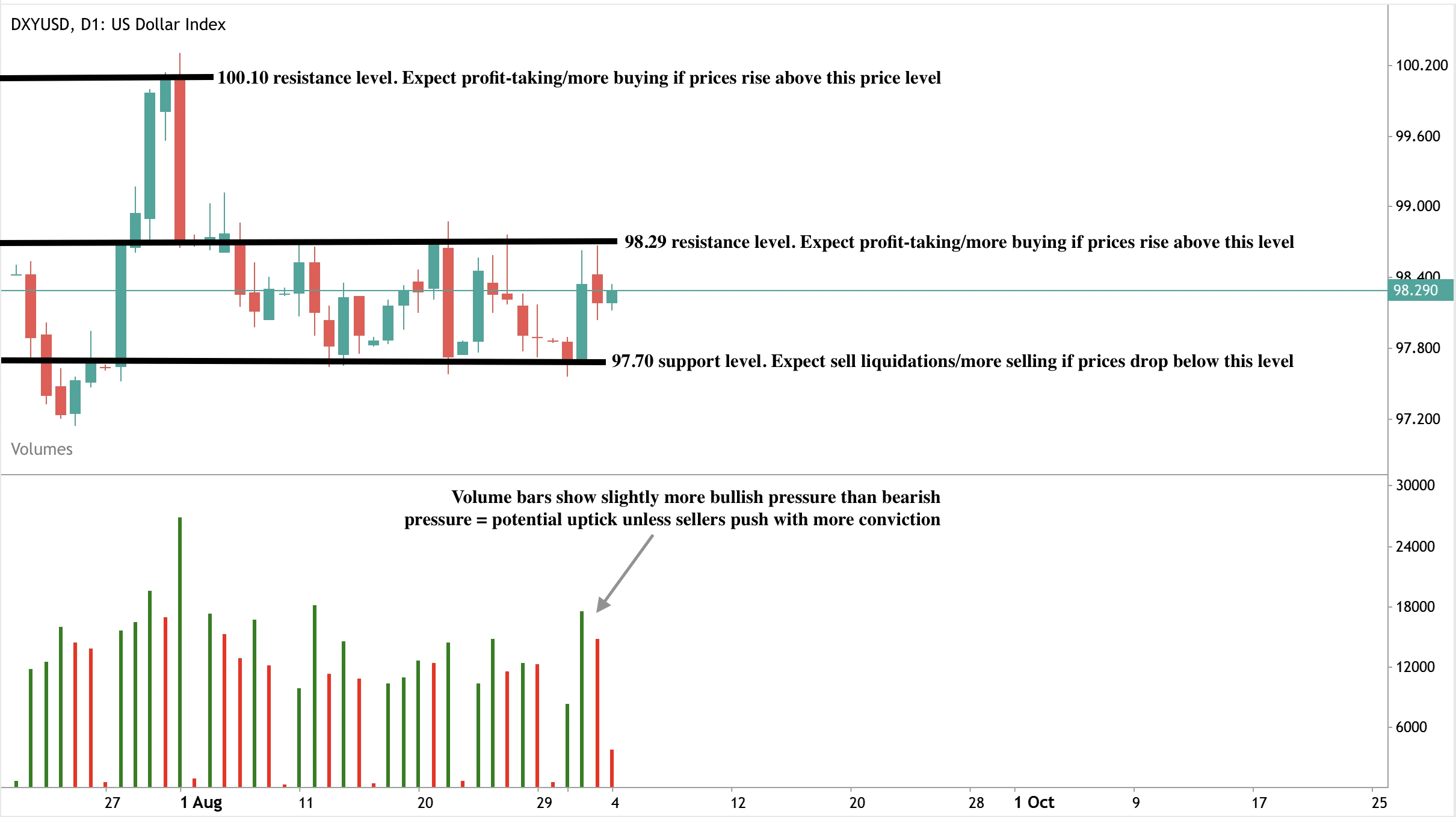

ডলার সূচকের প্রযুক্তিগত অন্তর্দৃষ্টি

লিখার সময়, ডলার $৯৮.২৯ প্রতিরোধ স্তরের কাছাকাছি সামান্য পুনরুদ্ধার দেখাচ্ছে - যা সম্ভাব্য পতনের ইঙ্গিত দেয়। ভলিউম বারগুলি সামান্য বেশি বলিষ্ঠ চাপ দেখাচ্ছে - বিক্রেতারা যদি আরও দৃঢ়তার সাথে প্রতিরোধ না করে তবে এটি একটি উত্থানের সম্ভাবনা বাড়ায়। যদি একটি শক্তিশালী উত্থান ঘটে, তবে এটি $৯৮.২৯ প্রতিরোধ স্তর অতিক্রম করে পরবর্তী প্রতিরোধ স্তর $১০০.১০ এর দিকে যেতে পারে। বিপরীতে, যদি পতন ঘটে, দাম $৯৭.৭০ স্তরে সমর্থন পেতে পারে।

বিনিয়োগের প্রভাব

ট্রেডার এবং পোর্টফোলিও ম্যানেজারদের জন্য, ২০২৫ সালে USD এর দৃষ্টিভঙ্গি সূক্ষ্মভাবে ভারসাম্যপূর্ণ।

- স্বল্পমেয়াদী: PMI আশ্চর্য এবং NFP প্রকাশনা USD এর গতিবিধি নিয়ন্ত্রণ করবে, ডেটা প্রকাশের সময় অস্থিরতা থাকতে পারে।

- মধ্যমেয়াদী: উৎপাদন পুনরুদ্ধার সমর্থন দিতে পারে, তবে শুল্ক এবং কর্মসংস্থান প্রতিবন্ধকতা উর্ধ্বগতি সীমিত করে।

- দীর্ঘমেয়াদী: আর্থিক উদ্বেগ এবং বৈশ্বিক মূলধন পুনঃবিন্যাস ডলারের জন্য কাঠামোগত ঝুঁকি নির্দেশ করে, যদিও স্বল্পমেয়াদে স্থিতিস্থাপকতা বজায় থাকে।

বিনিয়োগকারীরা PMI প্রকাশনা, শ্রম তথ্য, এবং শুল্ক উন্নয়ন ঘনিষ্ঠভাবে পর্যবেক্ষণ করার প্রত্যাশা করা হচ্ছে। PMI চালিত র্যালির আশেপাশে কৌশলগত সুযোগ আসতে পারে, তবে মধ্যমেয়াদে অবস্থান নিচের ঝুঁকির বিরুদ্ধে হেজ করা উচিত যদি পুনরুদ্ধার গতি থেমে যায়।

আজই Deriv MT5 অ্যাকাউন্ট দিয়ে মার্কিন ডলারের পরবর্তী চলাচল ট্রেড করুন।

অস্বীকৃতি:

উল্লেখিত পারফরম্যান্স সংখ্যা ভবিষ্যতের পারফরম্যান্সের গ্যারান্টি নয়।