為什麼白銀暴跌30%動搖全球市場

白銀暴跌30%動搖了全球市場,因為這暴露了近期貴金屬漲勢的脆弱性。專家指出,看似結構性推動的漲勢,實際上主要由投機性部位、槓桿操作和流動性不足所支撐。當價格反轉時,被迫拋售的浪潮蔓延至金屬、貨幣及風險資產,引發市場穩定性的更廣泛重新評估。

這波行情的規模令人震驚。現貨白銀在短暫突破每盎司90美元後,單日暴跌高達17%,隨後崩跌至約77美元。

黃金也隨之下跌,跌幅超過3.5%,創下自2013年以來最大單日跌幅。這一事件成為投資人在不確定政策環境下操作動能市場時的警示。

是什麼導致白銀暴跌?

白銀崩跌的核心在於投機性部位的激進累積與迅速平倉。在價格見頂前的數週,投資人湧入槓桿型交易所買賣產品和買權選擇權,將價格推升至遠高於實體需求所能支撐的水準。當漲勢於上週末停滯時,這些部位從順風變成負擔,迅速引發保證金追繳與停損賣壓。

流動性狀況使情勢更加惡化。白銀市場規模遠小於黃金,流動性也較差,尤其是在倫敦場外市場。高盛表示,做市商對沖行為從追漲買入突然轉為跌勢賣出,導致損失在系統內層層擴大。部分最劇烈的波動發生在中國期貨市場休市期間,顯示西方資金流動主導了這波漲跌。

為什麼這很重要

白銀暴跌之所以重要,是因為其影響並未被侷限。據報導,這場突如其來的反轉打擊了整體金屬市場的信心,銅價跌破每噸13,000美元,廣泛商品價格也承壓。當一種同時具備避險與工業屬性的金屬劇烈崩跌,往往反映市場對風險的更深層不安。

分析師也警告,部位風險尚未完全解除。Lighthouse Canton董事總經理Sunil Garg表示,儘管出現大幅修正,投機過剩「尚未完全出清」。雖然白銀長期工業需求依然強勁,但短期價格走勢仍受金融資金流動主導,而非最終用途消費。

對市場與投資人的影響

對交易者而言,這次事件帶來了立即且高昂的代價。包括CME Group在內的金屬交易所於拋售後提高了保證金要求,增加了持有槓桿部位的成本,並迫使進一步去槓桿化。這種動態通常壓抑快速反彈並延長波動期,特別是在近期吸引動能交易者的資產上。

這一事件也引發了與迷因股行為的不安聯想。市場參與者越來越多地形容白銀近期的漲勢脫離了可持續估值,更多是由動能而非基本面推動。Interactive Brokers的Steve Sosnick表示,白銀經歷了「甚至超越其他投機資產的動能交易」,一旦市場情緒轉變,價格就變得極為脆弱。

專家展望

展望未來,波動性可能持續。渣打銀行分析師表示,在美國貨幣政策前景,特別是降息步調更明朗前,貴金屬仍將不穩。Federal Reserve官員的鷹派言論推升了美元,進一步壓力落在以美元計價的金屬如白銀。

政治不確定性使局勢更加複雜。市場正評估Kevin Warsh被提名為Federal Reserve主席的影響,同時川普總統仍堅稱降息機率高。對白銀而言,交易者正密切關注70美元關卡。若持續跌破,可能加深各類資產的風險厭惡;若守穩,則有助於投機過剩逐步出清。

重點摘要

白銀暴跌30%動搖全球市場,因為這揭示了動能行情在壓力下能多快瓦解。這波拋售暴露了流動性缺口、過度槓桿與脆弱的市場信心。儘管結構性需求仍具支撐,白銀未來走勢取決於投機過剩能否完全出清。交易者未來幾天將密切關注70美元關卡及美國政策訊號。

白銀技術展望

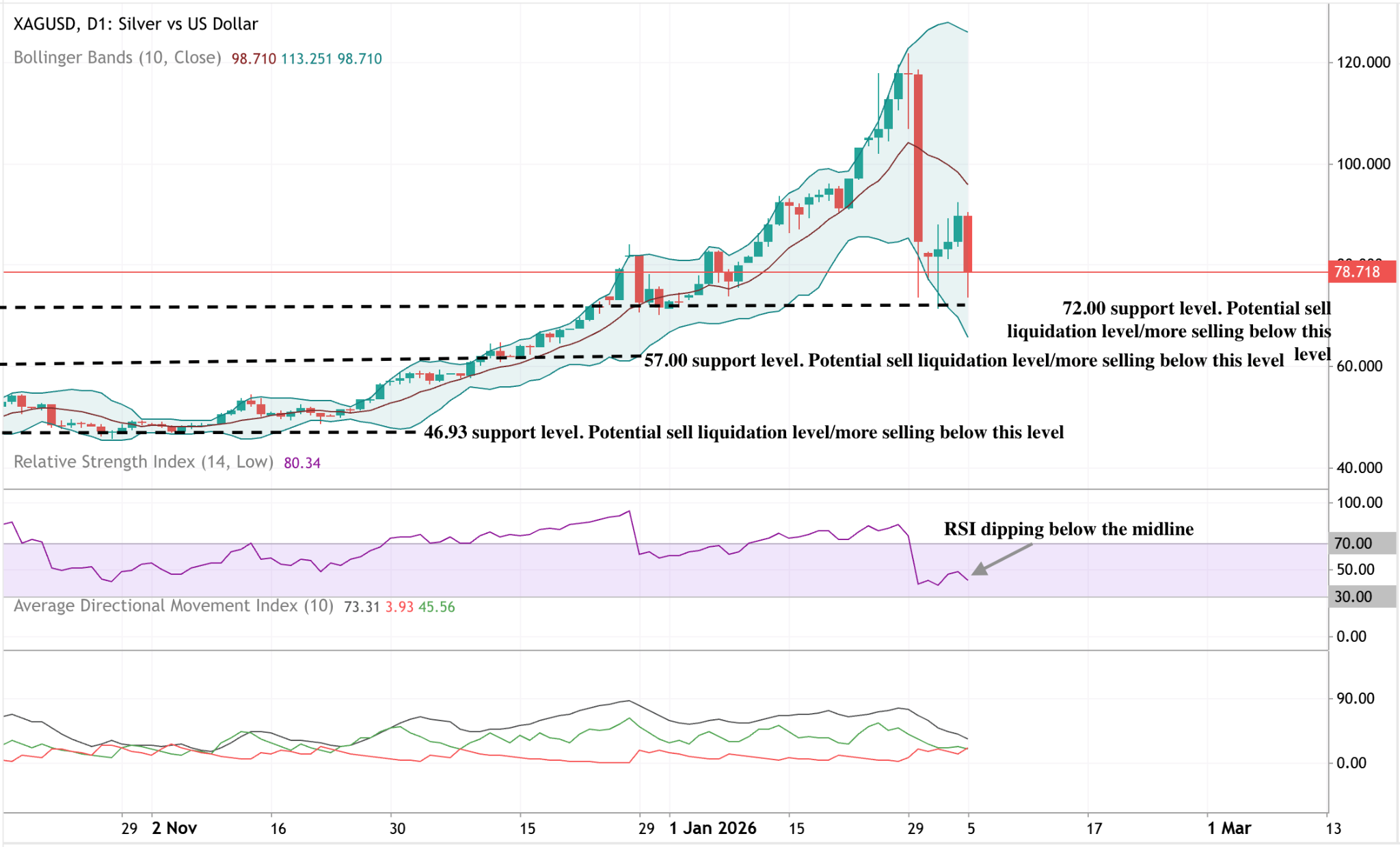

白銀在經歷一波延伸漲勢後,價格自近期高點大幅回落,重新回到布林通道內,先前一度突破上軌。儘管回檔,通道仍大幅擴張,顯示波動性相較於先前階段依然偏高。

動能指標顯示極端狀態明顯轉變:RSI自超買區回落,目前位於中線下方,反映動能大幅降溫。

趨勢強度依然高企,從高檔ADX讀數可見,顯示整體趨勢環境仍強,即使短線動能已轉弱。結構上,價格仍遠高於先前盤整區域約72、57及46.93美元,凸顯前波漲勢的規模。