日本債券市場的下跌對美國的警示

注意:截至2025年8月,我們不再提供 Deriv X 平台。

報告指出,日本債券市場不僅僅是出現波動——它正處於全面清算的過程中。殖利率攀升,損失累積,央行的資產負債表因數十年寬鬆貨幣政策而承受巨大壓力。多年來,日本一直是低利率與高債務而無後果的教科書案例。但現在,後果正逐漸顯現。若日本的債務故事看似遙遠,美國也不應過於安心。東京的裂縫很可能是華盛頓未來的預演。

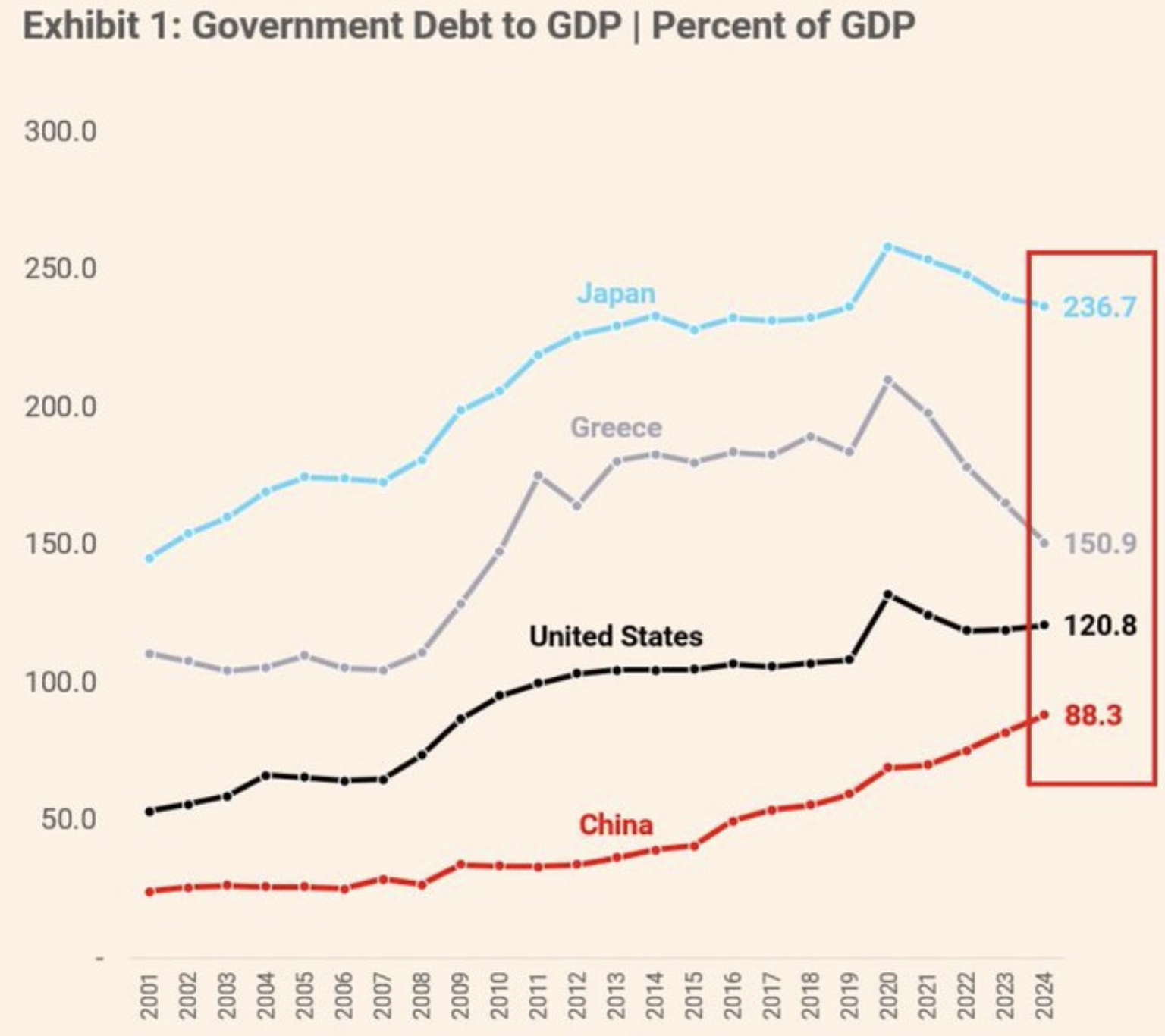

政府債務佔GDP比率:堡壘不再

2025年7月中旬,日本30年期政府債券殖利率達到3.209%——多年來的最高點——在短短12個月內飆升了100個基點。

表面上看,這只是一個數字。但其背後隱藏著更深層的意義:自2019年以來,債券價值已下跌45%。這不僅是滑落——而是崩潰。

日本債券市場曾是安全的黃金標準。但隨著投資者對該國日益增加的債務負擔感到不安,更重要的是對日本銀行(BOJ)管理能力的疑慮,這一地位正在逐漸滑落。

日本的債務佔GDP比率現已超過260%,是美國的兩倍多,日本的財政狀況日益動搖。

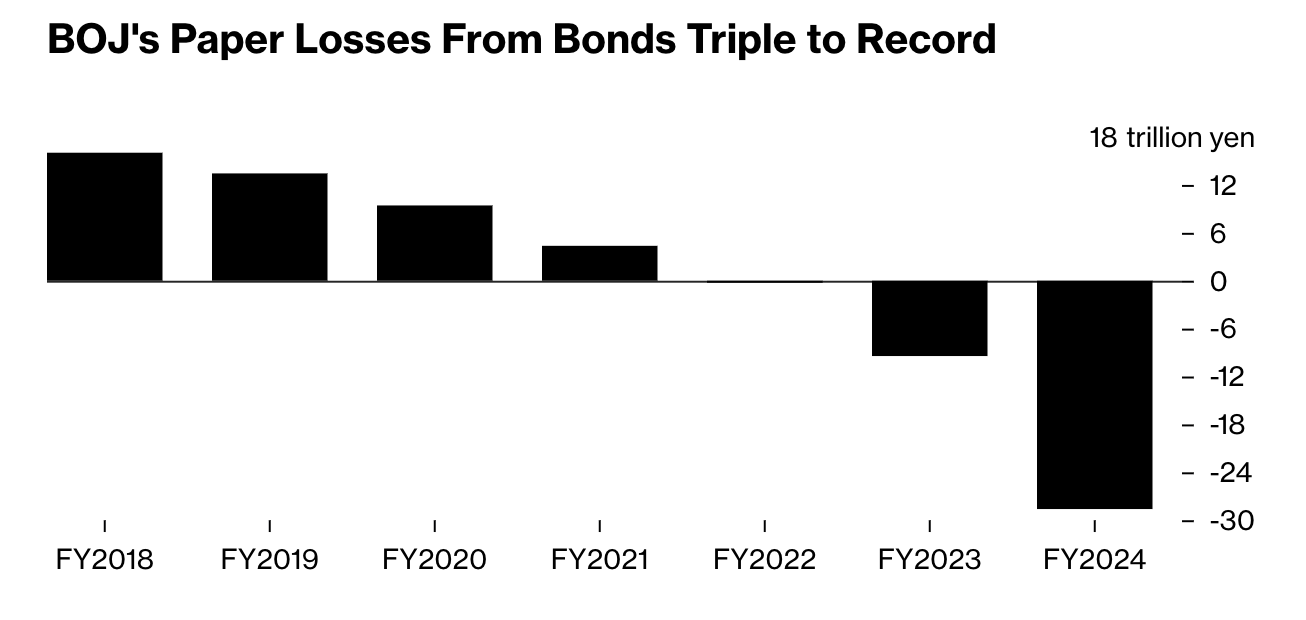

日本銀行債券損失:信心的代價

曾經是市場穩定守護者的日本銀行,現在持有創紀錄的198兆日圓(約1980億美元)未實現政府債券損失——僅一年內增加三倍。這不僅是紙上損失,而是一道深重的傷口。

影響不止於此。日本最大的壽險公司,長期持有政府債券,僅2025年第一季就報告了合計600億日圓的未實現損失——是一年前的四倍。殖利率上升正悄悄波及金融系統,侵蝕資產負債表並收緊流動性。

或許最具啟示性的是:超過52%的日本政府債券現由日本銀行持有。當最後買家成為主要持有人,系統開始顯得自我參照且危險地脆弱。

全球熟悉的債務劇本

日本的經濟故事在許多方面獨特——人口快速老化、通縮思維及長期規劃傾向。但其劇本——低利率、大量購債及公共債務膨脹——絕非孤立現象。

事實上,這劇本聽起來相當熟悉。在美國,10年期國債殖利率自2020年以來已飆升超過500%。

銀行承擔超過5000億美元的未實現債券損失。赤字支出加速。央行資產負債表仍因多年刺激措施而膨脹。雖然美國尚未達到日本260%的債務佔GDP比率,但增速迅猛,且理由更少。

全球債券市場流動性

日本發生的事不僅關乎日本。這是信心開始動搖的信號——當政府總能償還債務的承諾不再被視為鐵定時。

市場流動性正在枯竭。彭博社的政府債券流動性指數已跌破2008年金融危機時的水平,投資者開始注意。黃金和比特幣不僅因投機而飆升,更因擔憂舊有貨幣體系規則可能正在瓦解。

此刻也挑戰了長期信念。數十年來,經濟學家堅稱只要利率保持低位,高債務水平是可控的。但日本政策利率維持在0.50%,債券殖利率卻約3.1%,與債務負擔僅為其一小部分的德國相當。這種脫節暗示了更深層的問題:信任正在流失。

市場傳遞的訊息

日本債券市場正實時為全球提供一堂課——政策制定者和投資者應當認真研讀。一個國家可以長期承擔高債務和低利率……直到無法承受為止。一旦殖利率上升,反饋循環啟動:損失增加,信心減弱,流動性消失。

對於像美國這樣的經濟體,真正的警告不僅在數字中,而在於趨勢。維持系統運作的工具——如購債、超低利率和財政擴張——現在可能正在放大風險。且與過去不同,已無乾淨的退出路徑。

美元兌日圓價格展望

專家指出,日本債券市場的下跌並非孤立事件或暫時波動,而是對全球金融秩序的壓力測試——並揭示了該秩序的脆弱性。作為全球第二大債券持有國,日本開始動搖,其他國家應予以關注。

這不是恐慌,而是準備。因為如果日本的清算已經開始,真正的問題不是美國及其他國家是否會面臨,而是何時面臨。與此同時,美元兌日圓匯率持續攀升,反映出投資者的緊張情緒以及美日債券殖利率差距擴大。

撰寫本文時,該貨幣對仍呈現多頭格局,價格剛突破4個月的盤整區間。成交量柱顯示過去幾天賣方幾乎沒有反擊,暗示該貨幣對有進一步上漲的空間。若持續上漲,價格可能在149.93阻力位遇阻。反之,若出現下跌,價格可能在146.100及144.200支撐位找到支撐。

免責聲明:

所引用的績效數據並不保證未來表現。