Падение рынка облигаций Японии — предупреждающая история для США

Примечание: По состоянию на август 2025 года платформа Deriv X больше не предоставляется.

Сообщается, что рынок облигаций Японии испытывает не просто колебания — он переживает полномасштабный кризис. Доходности растут, убытки накапливаются, а баланс центрального банка трещит под тяжестью десятилетий легких денег. Много лет Япония была образцовым примером низких ставок и высокого долга без последствий. Но теперь последствия начинают сказываться. Если история долга Японии кажется далекой, США не стоит слишком расслабляться. Трещины в Токио вполне могут быть предвестником того, что ждет Вашингтон.

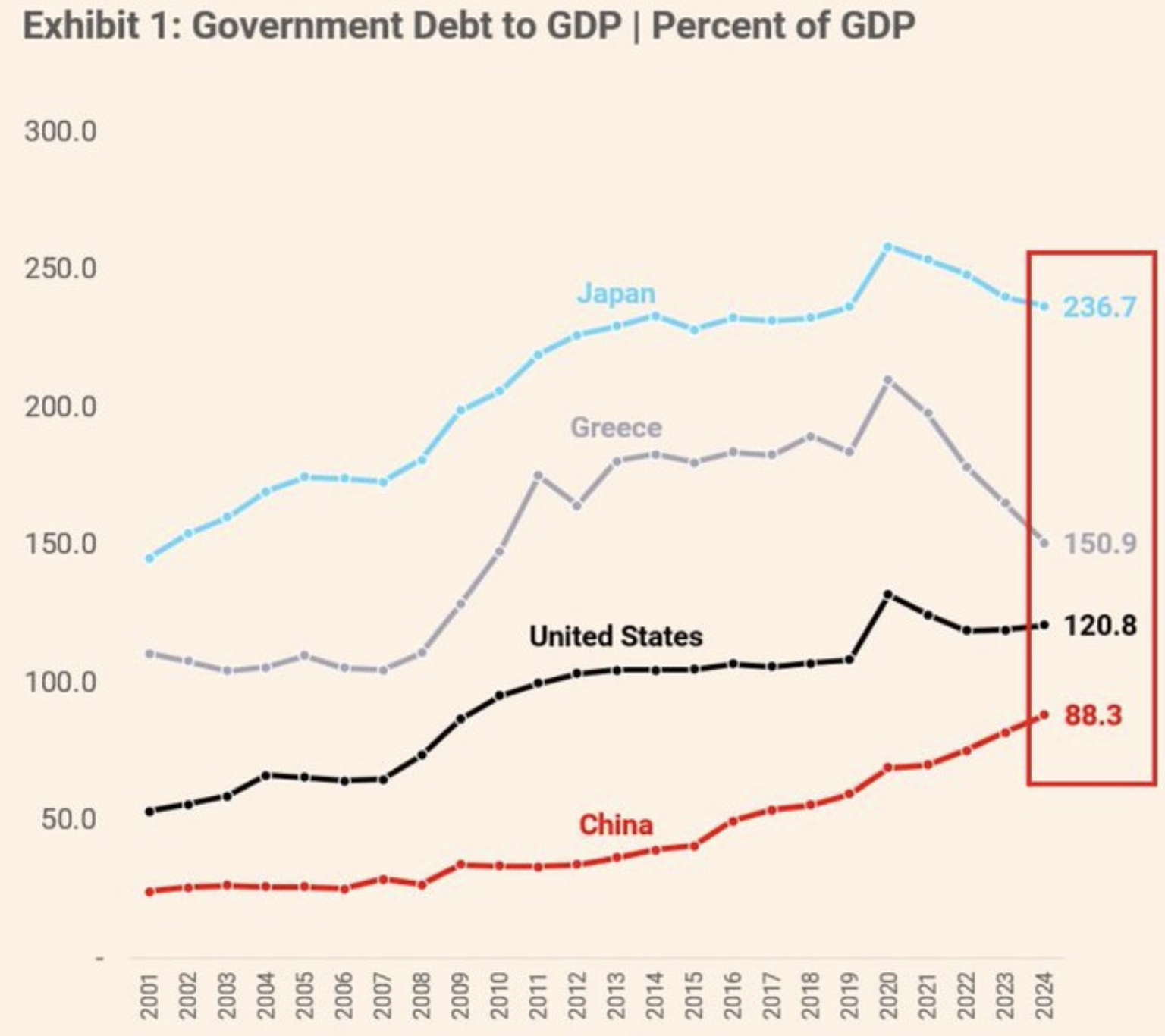

Соотношение государственного долга к ВВП: крепости больше нет

Доходность 30-летних государственных облигаций Японии достигла 3,209% в середине июля — максимума за несколько лет — что означает рост на 100 базисных пунктов всего за 12 месяцев.

На первый взгляд, это просто цифра. Но за ней скрывается нечто более глубокое: падение стоимости облигаций на 45% с 2019 года. Это не просто спад — это коллапс.

Рынок облигаций Японии когда-то был золотым стандартом безопасности. Но этот статус ослабевает, поскольку инвесторы все больше беспокоятся о растущем долговом бремени страны и, что важнее, о способности Банка Японии (BOJ) управлять им.

При соотношении долга к ВВП, превышающем 260%, что более чем вдвое превышает показатель США, финансовое положение Японии с каждым днем становится все более шатким.

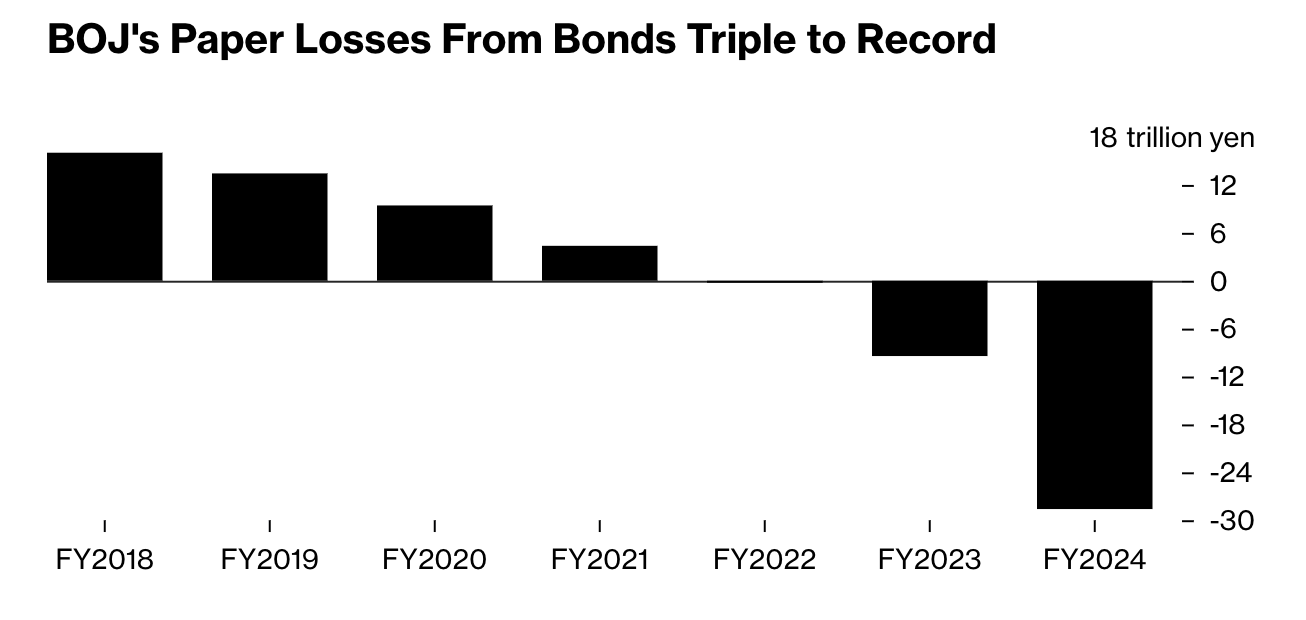

Убытки Банка Японии по облигациям: цена доверия

Банк Японии, некогда защитник стабильности рынка, теперь несет рекордные нереализованные убытки по государственным облигациям в размере ¥198 трлн (около $198 млрд) — утроение за один год. Это не просто царапина на бумаге. Это зияющая рана.

Последствия на этом не заканчиваются. Крупнейшие страховые компании жизни Японии, долгие годы держащие государственные облигации, сообщили о совокупных нереализованных убытках в размере ¥60 млрд только в первом квартале 2025 года — в четыре раза больше, чем годом ранее. Рост доходностей распространяется по финансовой системе, тихо размывая балансы и ужесточая ликвидность.

Возможно, самое показательное: более 52% всех государственных облигаций Японии теперь принадлежат самому Банку Японии. Когда покупатель последней инстанции становится основным держателем, система начинает выглядеть зловеще самореферентной — и опасно хрупкой.

Долговая стратегия, хорошо известная миру

Экономическая история Японии уникальна во многих отношениях — быстрое старение населения, дефляционные настроения и склонность к долгосрочному планированию. Но ее стратегия — низкие процентные ставки, масштабные покупки облигаций и растущий государственный долг — вовсе не уникальна.

На самом деле, она начинает звучать довольно знакомо. В Соединенных Штатах доходность 10-летних казначейских облигаций выросла более чем на 500% с 2020 года.

Банки несут нереализованные убытки по облигациям на сумму более $500 млрд. Дефицитные расходы ускоряются. Балансы центральных банков по-прежнему раздуты после многих лет стимулирования. Хотя США еще не достигли уровня долга к ВВП Японии в 260%, они движутся быстро — и с меньшим количеством оправданий.

Ликвидность мирового рынка облигаций

То, что происходит в Японии, касается не только Японии. Это сигнал того, что происходит, когда доверие начинает ослабевать — когда обещание правительств всегда погашать свои долги перестает казаться надежным.

Ликвидность рынка иссякает. Индекс ликвидности государственных облигаций Bloomberg опустился ниже уровней, наблюдавшихся во время кризиса 2008 года, и инвесторы это замечают. Золото и Биткойн растут не только из-за спекуляций, но и из-за страха, что правила старой денежной системы могут рушиться.

Этот момент также ставит под сомнение давние убеждения. Десятилетиями экономисты утверждали, что высокий уровень долга управляем, если процентные ставки остаются низкими. Но Япония удерживает свою основную ставку на уровне 0,50%, и при этом сталкивается с доходностью облигаций около 3,1%, сопоставимой с Германией, чей долговой груз лишь малая часть. Это несоответствие говорит о более глубокой проблеме: доверие разрушается.

Послание, которое посылают рынки

Рынок облигаций Японии в реальном времени преподносит миру урок, который политикам и инвесторам стоит внимательно изучить. Страна может долго нести высокий долг и низкие ставки… пока не сможет. Как только доходности растут, запускается обратная связь: убытки накапливаются, доверие разрушается, ликвидность исчезает.

Настоящее предупреждение для таких экономик, как США, заключается не только в цифрах — а в тенденции. Те самые инструменты, которые поддерживали системы на плаву — такие как покупка облигаций, ультранизкие ставки и фискальное расширение — теперь могут усиливать риски. И в отличие от прошлого, выхода без потерь уже нет.

Прогноз цены USDJPY

По мнению экспертов, падение рынка облигаций Японии — не изолированный случай и не временный сбой. Это стресс-тест для глобального финансового порядка — и он показывает, насколько хрупким может быть этот порядок. По мере того как второй по величине держатель облигаций в мире начинает испытывать трудности, другим стоит обратить внимание.

Речь не о панике. Речь о подготовке. Потому что если расплата Японии уже началась, настоящий вопрос не в том, столкнутся ли с ней США и другие, а когда. Тем временем пара USDJPY продолжает расти, отражая нервозность инвесторов и растущий разрыв между доходностями облигаций США и Японии.

На момент написания пара остается довольно бычьей, выходя из четырехмесячной консолидации. Графики объема показывают, что продавцы едва ли оказывали сопротивление в последние несколько дней, что намекает на путь к дальнейшему росту пары. Если рост продолжится, цены могут встретить сопротивление на уровне 149,93. В противном случае, при падении, цены могут найти поддержку на уровнях 146,100 и 144,200.

Отказ от ответственности:

Приведенные показатели эффективности не гарантируют будущих результатов.