Spadek na japońskim rynku obligacji to przestroga dla USA

Uwaga: Od sierpnia 2025 roku nie oferujemy już platformy Deriv X.

Raporty wskazują, że japoński rynek obligacji nie tylko się chwieję – przechodzi pełną reckoning. Rentowności rosną, straty narastają, a bilans banku centralnego ugina się pod ciężarem dekad łatwych pieniędzy. Przez lata Japonia była podręcznikowym przykładem niskich stóp i wysokiego zadłużenia bez konsekwencji. Teraz jednak konsekwencje zaczynają się ujawniać. Jeśli historia zadłużenia Japonii wydaje się odległa, USA nie powinny zbytnio się uspokajać. Pęknięcia w Tokio mogą być zapowiedzią tego, co czeka Waszyngton.

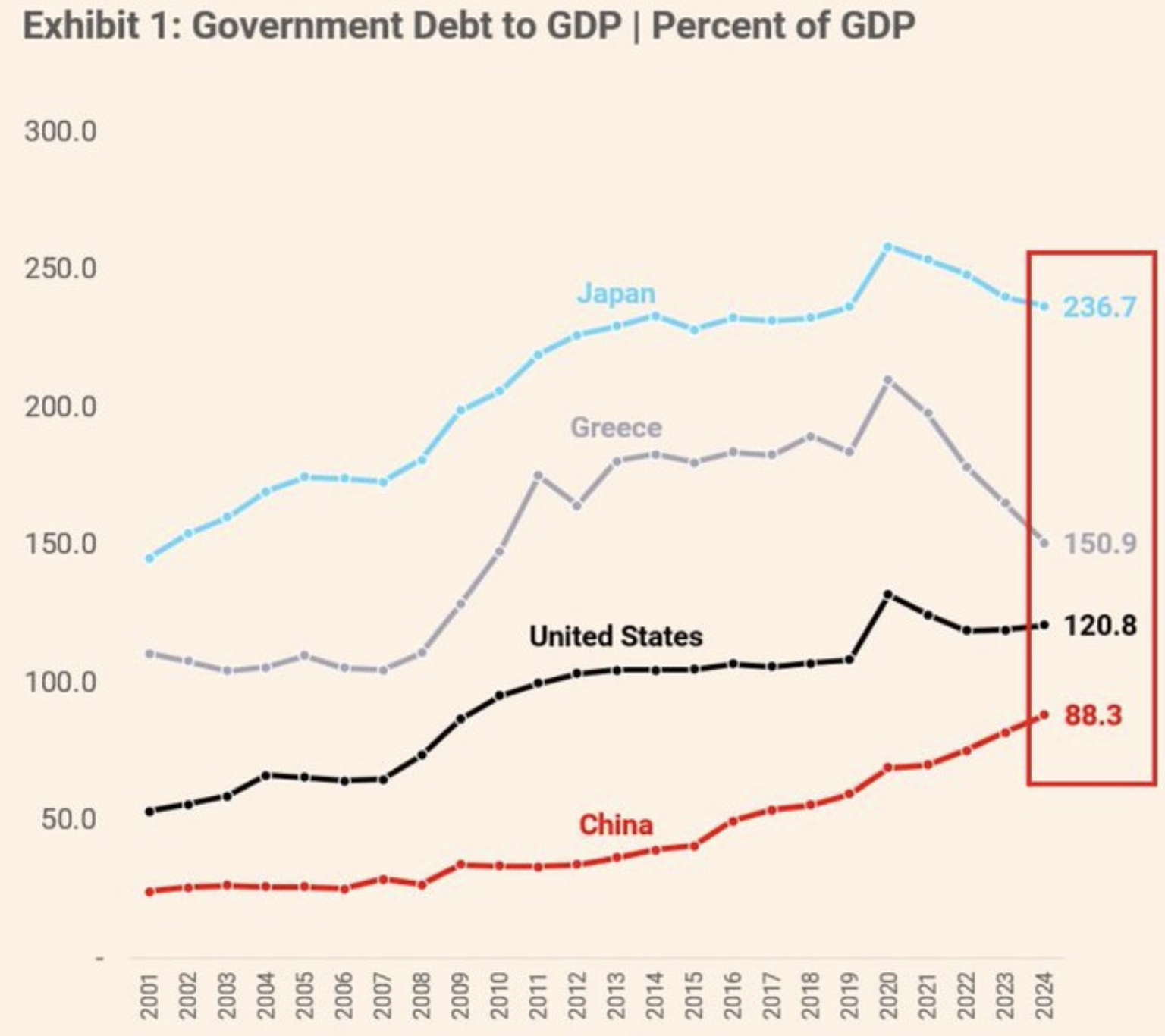

Wskaźnik długu publicznego do PKB: Twierdze już nie istnieją

Rentowność 30-letnich japońskich obligacji rządowych osiągnęła 3,209% w połowie lipca – najwyższy poziom od lat – co oznacza wzrost o 100 punktów bazowych w ciągu zaledwie 12 miesięcy.

Na pierwszy rzut oka to tylko liczba. Ale pod nią kryje się coś głębszego: spadek wartości obligacji o 45% od 2019 roku. To nie jest tylko spadek – to załamanie.

Japoński rynek obligacji był kiedyś złotym standardem bezpieczeństwa. Jednak ten status zaczyna się chwiać, ponieważ inwestorzy coraz bardziej niepokoją się rosnącym obciążeniem długiem kraju, a co ważniejsze, zdolnością Banku Japonii (BOJ) do jego zarządzania.

Przy wskaźniku długu do PKB przekraczającym obecnie 260%, ponad dwukrotnie wyższym niż w Stanach Zjednoczonych, sytuacja finansów publicznych Japonii wygląda z dnia na dzień coraz bardziej niestabilnie.

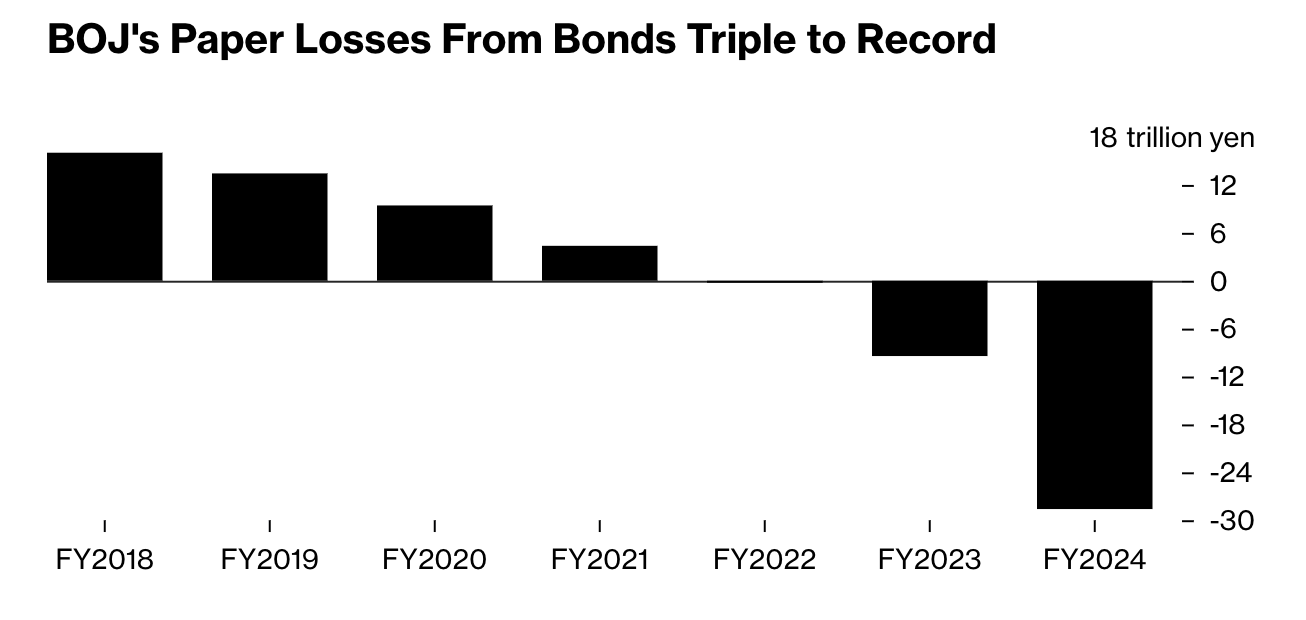

Straty Banku Japonii na obligacjach: Koszt zaufania

Bank Japonii, niegdyś strażnik stabilności rynku, obecnie ma na swoich papierach rządowych rekordowe, niezrealizowane straty w wysokości 198 bilionów jenów (około 198 miliardów dolarów) – trzykrotny wzrost w ciągu zaledwie jednego roku. To nie jest tylko drobna rana na papierze. To rozległa rana.

Konsekwencje nie kończą się na tym. Najwięksi ubezpieczyciele na życie w Japonii, długoletni posiadacze długu rządowego, odnotowali w samym pierwszym kwartale 2025 roku łączne niezrealizowane straty w wysokości 60 miliardów jenów – czterokrotnie więcej niż rok wcześniej. Rosnące rentowności rozprzestrzeniają się po systemie finansowym, cicho erodując bilanse i zaostrzając płynność.

Być może najbardziej wymowne jest to, że ponad 52% wszystkich japońskich obligacji rządowych jest obecnie własnością samego Banku Japonii. Gdy nabywca ostatniej instancji staje się głównym posiadaczem, system zaczyna wyglądać na niepokojąco autoreferencyjny – i niebezpiecznie kruchy.

Podręcznik zadłużenia znany na całym świecie

Historia gospodarcza Japonii jest pod wieloma względami wyjątkowa – szybko starzejąca się populacja, deflacyjny sposób myślenia i skłonność do długoterminowego planowania. Jednak jej podręcznik – niskie stopy procentowe, masowe wykupy obligacji i rosnące zadłużenie publiczne – wcale nie jest odosobniony.

W rzeczywistości zaczyna brzmieć znajomo. W Stanach Zjednoczonych rentowności 10-letnich obligacji Treasury wzrosły o ponad 500% od 2020 roku.

Banki ponoszą ponad 500 miliardów dolarów niezrealizowanych strat na obligacjach. Wydatki deficytowe przyspieszają. A bilanse banków centralnych wciąż są nadmuchane po latach stymulacji. Chociaż USA nie osiągnęły jeszcze 260% wskaźnika długu do PKB jak Japonia, poruszają się szybko – i z mniejszą liczbą wymówek.

Płynność globalnego rynku obligacji

To, co dzieje się w Japonii, nie dotyczy tylko Japonii. To sygnał tego, co się dzieje, gdy zaufanie zaczyna słabnąć – gdy obietnica, że rządy zawsze spłacą swoje długi, przestaje być pewna.

Płynność na rynku wysycha. Indeks płynności obligacji rządowych Bloomberga spadł poniżej poziomów z kryzysu 2008 roku, a inwestorzy to zauważają. Złoto i Bitcoin rosną nie tylko na spekulacjach, ale z obawy, że zasady starego systemu monetarnego mogą się rozpadać.

Ten moment podważa także długo utrzymywane przekonania. Przez dekady ekonomiści twierdzili, że wysokie poziomy zadłużenia są do opanowania, o ile stopy procentowe pozostają niskie. Jednak Japonia utrzymuje stopę polityki na poziomie 0,50%, a mimo to musi mierzyć się z rentownościami obligacji na poziomie około 3,1%, porównywalnymi z Niemcami, których zadłużenie jest tylko ułamkiem. Ta rozbieżność sugeruje, że działa coś głębszego: zaufanie eroduje.

Przesłanie, które wysyłają rynki

Japoński rynek obligacji daje światu lekcję na żywo – taką, którą decydenci i inwestorzy powinni uważnie studiować. Kraj może przez długi czas utrzymywać wysokie zadłużenie i niskie stopy… aż do momentu, gdy nie może. Gdy rentowności rosną, uruchamia się sprzężenie zwrotne: narastają straty, zaufanie maleje, a płynność znika.

Prawdziwe ostrzeżenie dla gospodarek takich jak USA nie tkwi tylko w liczbach – ale w trajektorii. Narzędzia, które utrzymywały systemy na powierzchni – takie jak wykupy obligacji, ultra-niskie stopy i ekspansja fiskalna – mogą teraz potęgować ryzyko. I w przeciwieństwie do przeszłości, nie ma łatwego wyjścia.

Perspektywy cen USDJPY

Według ekspertów spadek na japońskim rynku obligacji nie jest incydentem odosobnionym ani tymczasową anomalią. To test wytrzymałości globalnego porządku finansowego – i ujawnia, jak kruche może być to porządkowanie. Gdy drugi co do wielkości posiadacz obligacji na świecie zaczyna się chwiać, inni powinni zwrócić na to uwagę.

To nie jest panika. To przygotowanie. Bo jeśli reckoning Japonii się rozpoczął, prawdziwe pytanie brzmi nie czy USA i inni również go doświadczą, ale kiedy. Tymczasem para USDJPY nadal rośnie, odzwierciedlając nerwowość inwestorów i rosnącą różnicę między rentownościami obligacji USA i Japonii.

W chwili pisania tego tekstu para pozostaje dość bycza, wychodząc z 4-miesięcznej konsolidacji. Słupki wolumenu wskazują, że sprzedający prawie nie stawiali oporu w ciągu ostatnich kilku dni, co sugeruje drogę do dalszych wzrostów. Jeśli zobaczymy dalsze wzrosty, ceny mogą napotkać opór na poziomie 149,93. Natomiast w przypadku spadku, ceny mogą znaleźć wsparcie na poziomach 146,100 i 144,200.

Zastrzeżenie:

Przytoczone wyniki nie gwarantują przyszłych rezultatów.