USD/JPY pairando na zona de perigo: o Japão pode impedir uma subida para 160?

O USD/JPY está pairando no que os traders agora chamam de “zona de perigo” - a faixa de 155 a 160 que anteriormente forçou o Japão a desistir. A dupla está testando níveis que, se violados, podem obrigar Tóquio a intervir mais uma vez para defender o iene, de acordo com analistas. Para os mercados, isso não é apenas um limite psicológico; é uma linha traçada pela história. Cada movimento que se aproxima de 160 revive memórias de intervenções anteriores e especulações sobre até que ponto o Japão deixará sua moeda enfraquecer antes de intervir.

Os relatórios afirmam que no centro da tensão está uma crescente divergência entre a expansão fiscal do Japão e sua postura monetária cautelosa. O plano de estímulo de 21,3 trilhões de ienes (112 bilhões de libras) do primeiro-ministro Sanae Takaichi elevou os rendimentos e enfraqueceu ainda mais o iene, assim como os Estados Unidos mantêm altas taxas de juros.

A questão agora é se o Japão pode — ou vai — agir a tempo de deter a subida do USD/JPY antes que ele ultrapasse os 160 e teste a determinação de Tóquio no cenário global.

O que está impulsionando o USD/JPY?

A última queda do iene está enraizada na crescente lacuna política do Japão com os Estados Unidos. O estímulo de Takaichi, o maior desde a pandemia, inclui gastos com redução de energia, incentivos fiscais e doações em dinheiro. O objetivo é aliviar as pressões sobre o custo de vida, mas os investidores o consideram inflacionário e fiscalmente imprudente. A Bloomberg informou que os rendimentos dos títulos do governo japonês (JGB) subiram para o nível mais alto desde 2008, à medida que as preocupações com a dívida se aprofundam e a confiança na disciplina fiscal de longo prazo diminui

A postura cautelosa do Banco do Japão apenas amplificou a pressão. O governador Kazuo Ueda continua argumentando que o crescimento dos salários deve se estabilizar antes de qualquer grande mudança de política, mesmo que a inflação permaneça acima da meta de 2%.

Em contraste, o Federal Reserve manteve as taxas de juros dos EUA elevadas e continua relutante em cortar rapidamente. Esse diferencial de rendimento torna a retenção de dólares mais gratificante, fazendo com que o capital saia do iene e mantendo o USD/JPY próximo às máximas de vários anos.

Por que isso importa

Observadores do mercado dizem que a fraqueza do iene diminui nos dois sentidos. Uma moeda mais baixa beneficia exportadores como Toyota e Sony, cujos lucros no exterior se traduzem em maiores lucros. No entanto, para importadores e famílias, a dor é imediata. O Japão depende muito de combustível e alimentos importados, o que significa que cada aumento em USD/JPY torna a vida cotidiana mais cara. “O iene japonês em termos reais efetivos é quase tão fraco quanto a lira turca”, alertou Robin Brooks, da Brookings Institution, descrevendo a postura fiscal do governo como “negação da dívida”.

Além das fronteiras do Japão, o iene serve como um barômetro global do sentimento de risco. Quando enfraquece drasticamente, sinaliza uma confiança crescente no dólar e encoraja as estratégias de carry trade financiadas em ienes. Mas isso também aumenta o risco de reversões abruptas se Tóquio intervir. Os mercados ainda se lembram do período de meados do ano, quando o Japão supostamente gastou mais de 60 bilhões de dólares defendendo sua moeda depois que o USD/JPY superou brevemente 160. Esse legado faz com que cada movimento dentro dessa banda pareça uma contagem regressiva.

Impacto nos mercados e na estratégia

Nos mercados de títulos, os investidores estão exigindo rendimentos mais altos para compensar o risco fiscal, elevando as taxas do JGB de dez anos acima de 1 por cento e os rendimentos de quarenta anos além de 3,6 por cento. O aumento reflete a preocupação de que a dívida do Japão - já com mais do dobro do tamanho de sua economia - aumente ainda mais com a agenda pró-crescimento de Takaichi.

O ministro das Finanças, Satsuki Katayama, já alertou que o governo “agirá contra movimentos desordenados”, uma frase que os comerciantes agora interpretam como uma ameaça velada de intervenção.

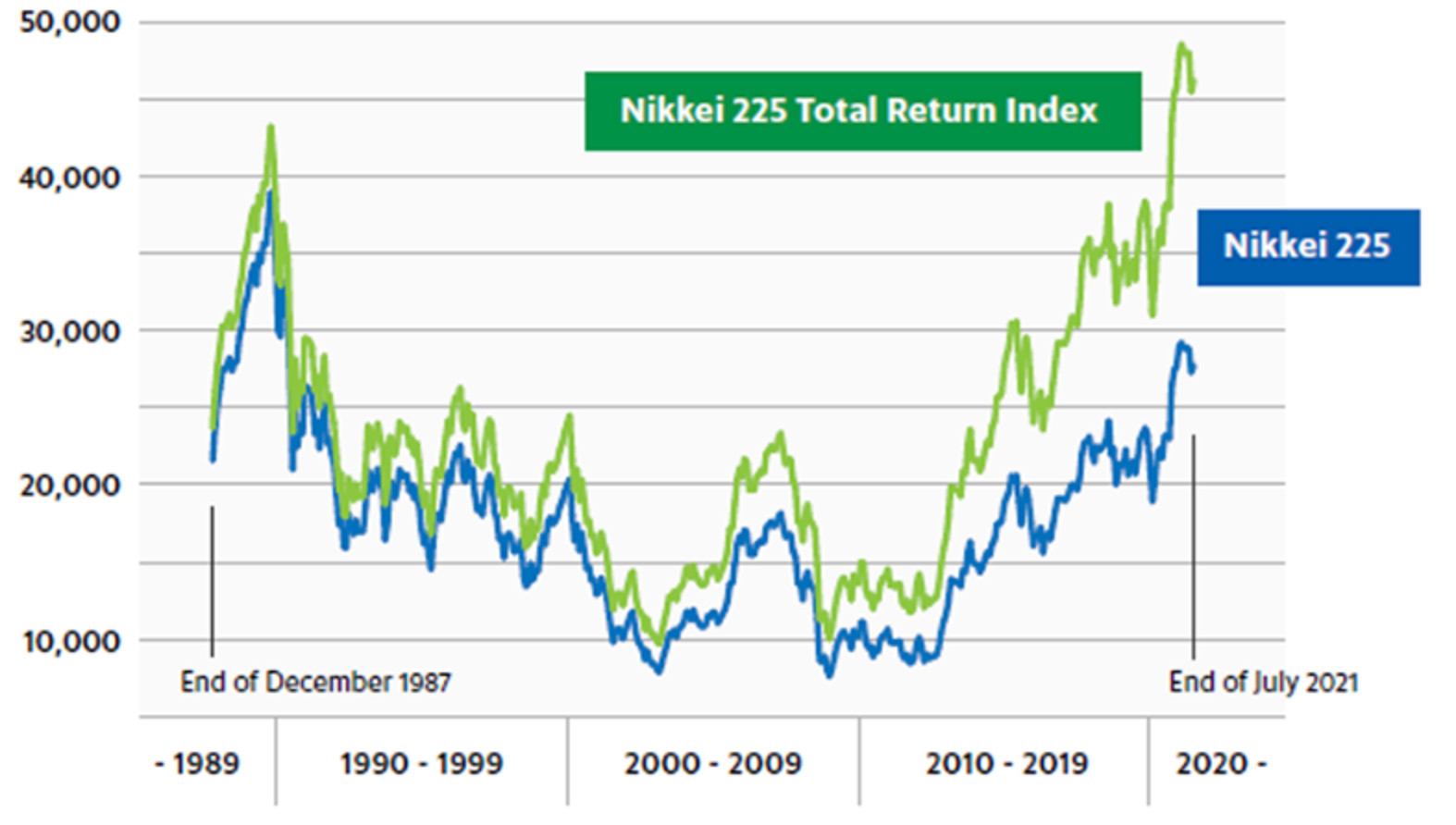

Para investidores em ações, o iene mais fraco gerou um impulso de curto prazo. O Nikkei 225 atingiu seu nível mais alto em décadas, apoiado por ações pesadas em exportações e lucros inesperados no exterior.

No entanto, isso tem um custo: a confiança do consumidor diminuiu e as expectativas de inflação estão aumentando. Globalmente, a suavidade do iene alimenta o apetite pelo risco - combustível para ações e até criptomoedas -, mas deixa os mercados vulneráveis a uma forte correção se Tóquio ou o BoJ mudarem de posição repentinamente.

Para os comerciantes de varejo, essa volatilidade apresenta oportunidades e riscos em igual medida. Com a alta volatilidade em torno dos níveis-chave, o dimensionamento disciplinado da posição e o rastreamento da margem se tornam essenciais — ferramentas como a Calculadora derivada pode ajudar os negociantes a estimar valores de pip, tamanhos de contratos e lucros ou perdas potenciais antes de entrar no mercado.

Perspectiva de especialistas

As previsões para o USD/JPY dependem do tempo. Se o BoJ aumentar as taxas para 0,75 por cento em dezembro, como espera uma pequena maioria dos economistas, o iene poderá apresentar uma recuperação de volta para 150.

No entanto, se o banco central atrasar e os dados dos EUA permanecerem firmes, os traders poderão continuar testando o limite superior do intervalo. “O estímulo ao estilo Abenomics de Sanae Takaichi expandirá a liquidez global e fortalecerá o dólar - o King Dollar está vivo e bem”, disse James Thorne, da Wellington Altus.

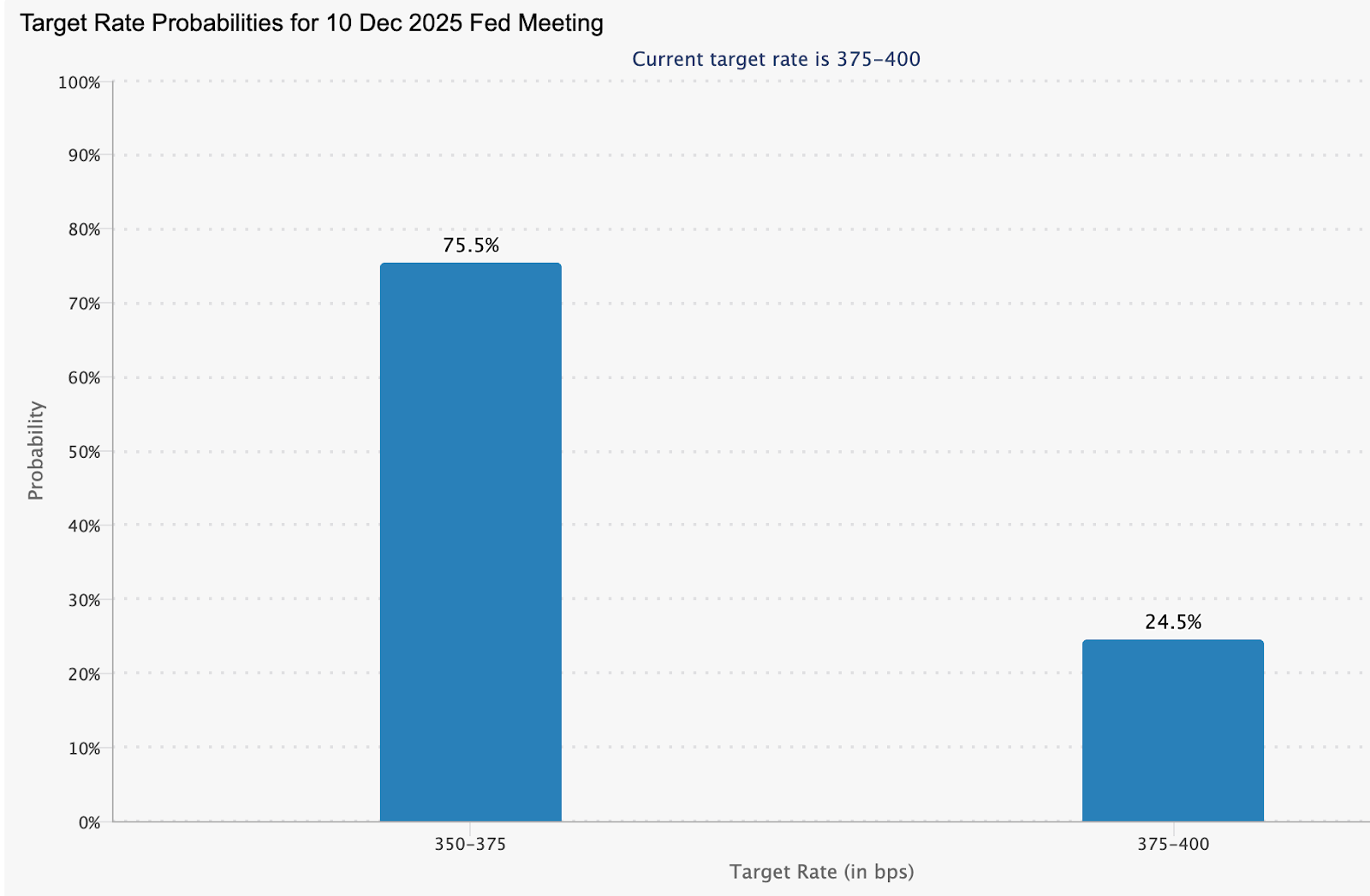

Muito depende de o Fed mudar antes do BoJ. Atualmente, os mercados futuros avaliam uma chance de 75,5% de um corte nas taxas dos EUA em dezembro.

Analistas também acrescentaram que um dovish Alimentados poderia reduzir a diferença de rendimento e desencadear a compra de ienes. Mas, sem isso, a moeda japonesa permanece refém da inércia política e do sentimento global. Quanto mais tempo o USD/JPY ficar perto de 160, maior será a pressão sobre Tóquio para provar que ainda merece o respeito do mercado.

Informações técnicas sobre USD/JPY

No momento em que este artigo foi escrito, o USD/JPY estava sendo negociado perto de 156,66, consolidando-se dentro de uma zona de descoberta de preços após uma longa otimista correr. As bandas de Bollinger (10, fechadas) estão se ampliando, mostrando maior volatilidade e um viés de continuação, já que a ação do preço permanece próxima da banda superior - um sinal de forte impulso de alta, mas também aumento do risco de exaustão de curto prazo.

As principais zonas de suporte estão em 154,00, 150,00 e 146,60, onde uma quebra abaixo de cada uma pode desencadear liquidações de vendas e correções mais profundas. No lado positivo, a descoberta de preços acima de 156,00 deixa uma resistência limitada, o que significa que os próximos recuos podem atrair compradores em queda, a menos que a volatilidade aumente.

O RSI (14) está subindo para a zona de sobrecompra, sugerindo que a força de alta pode estar se aproximando de seu pico. Se o RSI mantiver uma leitura acima de 70, o momentum poderá se estender mais; no entanto, qualquer reversão abaixo desse nível pode indicar obtenção de lucros ou pressão de venda antecipada.

Conclusão principal

De acordo com analistas, o retorno do USD/JPY ao corredor 155-160 é mais do que um padrão gráfico; é um referendo sobre o mix de políticas do Japão. A expansão fiscal sem igualar o ajuste monetário deixou o iene vulnerável e os investidores céticos. A intervenção pode estabilizar brevemente os mercados, mas apenas um aperto decisivo ou uma contenção fiscal restaurarão a confiança. Até lá, o par está diretamente na zona de perigo — onde cada movimento de alta testa não apenas a tolerância de Tóquio, mas a fé do mundo na capacidade do Japão de controlar sua própria moeda.

Os números de desempenho citados não são garantia de desempenho futuro.