Czy potencjalne carry trade na jena mogą wywołać wzrost USDJPY?

Uwaga: Od sierpnia 2025 roku nie oferujemy już platformy Deriv X.

Nie codziennie słyszy się, jak traderzy szepczą o carry trade na jena, jakby znów był rok 2006. A jednak tak jest. Podczas gdy nagłówki skupiały się na „historycznej” umowie handlowej Trumpa z Japonią, pełnej oszałamiających liczb i taryfowych dramatów, rynek FX wydaje się mniej zachwycony. USDJPY spadł poniżej 147, impet dolara słabnie, a prawdziwa historia może dotyczyć czegoś, co cicho się odradza: powrotu carry trade.

Japonia nadal trzyma się niskich stóp procentowych, a Fed nie jest jeszcze gotowy na zmianę kursu, warunki, które kiedyś sprawiały, że pożyczanie jena w celu poszukiwania wyższych zysków było tak atrakcyjne, mogą powoli wracać do gry.

Umowa handlowa Japonia-USA, która miała poruszyć rynki

Według prezydenta Trumpa, USA zawarły „być może największą umowę w historii” z Japonią. Duże twierdzenie. Umowa obejmuje rzekome 550 miliardów dolarów inwestycji z Japonii w USA – kwota, która wzbudziła więcej zdziwienia niż rentowności obligacji – oraz 15% wzajemną taryfę na japońskie towary wwożone do Stanów. W zamian Japonia zgodziła się otworzyć swoje słynnie chronione rynki na amerykańskie samochody, ciężarówki, a nawet ryż.

Najważniejszy negocjator handlowy Japonii, Ryosei Akazawa, opublikował triumfalne „Misja zakończona” na X. Ale rynki ledwo mrugnęły. USDJPY faktycznie spadł, a indeks dolara osłabł.

Pomimo całego politycznego teatru, traderzy zdawali się bardziej skupiać na oczekiwaniach dotyczących stóp procentowych i dynamice ryzyka niż na nagłówkach z Waszyngtonu.

Czym jest carry trade i dlaczego ma to teraz znaczenie?

Słyszałeś kiedyś o carry trade? Wraca do łask i oto dlaczego jest to teraz ważne. W istocie chodzi o tanie pożyczanie i inwestowanie w aktywa o wyższej stopie zwrotu gdzie indziej. Przez lata środowisko niemal zerowych stóp procentowych w Japonii uczyniło ją walutą finansowania z wyboru.

Wypadło to z mody po 2008 roku, pojawiło się na krótko podczas lat QE, a potem zniknęło ponownie, gdy wróciła zmienność i globalne rentowności się zbliżyły.

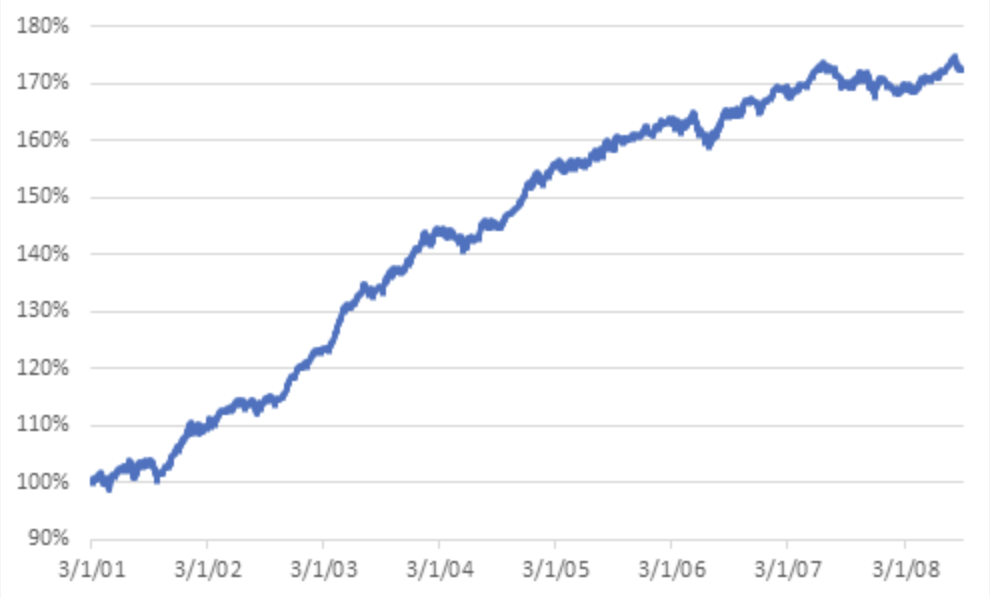

Poniżej przedstawiono skumulowane zwroty z carry trade przed kryzysem finansowym.

A poniżej widzimy skumulowane zwroty z carry trade po kryzysie finansowym.

Ale teraz coś się zmienia. Fed może nadal przewidywać obniżki stóp, ale uporczywa inflacja i presje cenowe wywołane taryfami utrzymują go w ostrożności. Tymczasem Japonia, z wolniejszym wzrostem, słabymi danymi płacowymi i kruchym tłem politycznym, ma niewiele miejsca na zacieśnianie polityki. To tworzy rodzaj dywergencji stóp procentowych, którą carry traderzy uwielbiają.

USDJPY nie ucieka daleko

Pomimo tego wszystkiego, USDJPY nie rośnie gwałtownie. Wręcz przeciwnie. Para niedawno spadła poniżej poziomu 147,00, a wskaźniki momentum sygnalizują oznaki zmęczenia. Wcześniej w roku rosła, korzystając z różnic w stopach procentowych i fali sentymentu ryzykownego. A teraz? Traderzy robią przerwę.

Częściowo dlatego, że BoJ pozostaje na uboczu, mimo globalnego zacieśniania. Analitycy sugerują, że miękkie dane inflacyjne Japonii i polityczne zawirowania powstrzymują decydentów. Do tego dochodzi niepewność, czy Japonia faktycznie może skierować 550 miliardów dolarów do gospodarki USA, co daje rynek zainteresowany, ale nieprzekonany.

Polityka spotyka się z polityką w Tokio

Nie zapominajmy o krajowym tle w Japonii. Partia premiera Shigeru Ishiby straciła większość w izbie wyższej o trzy mandaty. Premier utrzymuje się dzięki wsparciu mniejszych partnerów koalicyjnych, ale jego pozycja jest słabsza, a to ma znaczenie.

Mniejsza większość oznacza mniej miejsca na manewry w reformach gospodarczych, zwłaszcza jeśli żądania USA się nasilą. Mimo to rynki w dużej mierze przyjęły ten wynik z ulgą, nie dlatego, że kochają Ishibę, ale ponieważ zapobiega to potencjalnie wstrząsającej rynkiem zmianie na opozycję o wysokich podatkach. Na razie BoJ ma jeszcze mniej powodów, by wywoływać zamieszanie.

Szept, a nie ryk – jeszcze

Czy więc carry trade na jena wrócił? Nie w pełnej sile. Ale warunki, które go sprzyjały – niska zmienność, dywergencja stóp i stonowany BoJ – pojawiają się na nowo. Para USDJPY może nie przełamywać się gwałtownie, ale już nie handluje wyłącznie na podstawie nagłówków.

Popyt na jena jako bezpieczną przystań słabnie, zwłaszcza że umowa handlowa neutralizuje termin taryfowy z 1 sierpnia. Choć kwota inwestycji z Japonii może być bardziej marketingowa niż faktyczna, analitycy twierdzą, że strukturalna historia – o rozbieżności banków centralnych i powrocie starych strategii – ma znaczenie.

Carry trade nie krzyczy. Wkrada się z powrotem, gdy nikt nie patrzy. Traderzy mogą nadal debatować nad taktyką taryf Trumpa lub wiarygodnością japońskiego zobowiązania inwestycyjnego, ale w tle jen może cicho odzyskiwać swoją dawną rolę – nie jako przystań, lecz jako narzędzie finansowania.

A jeśli ten impet się zbuduje? USDJPY może zacząć na to reagować.

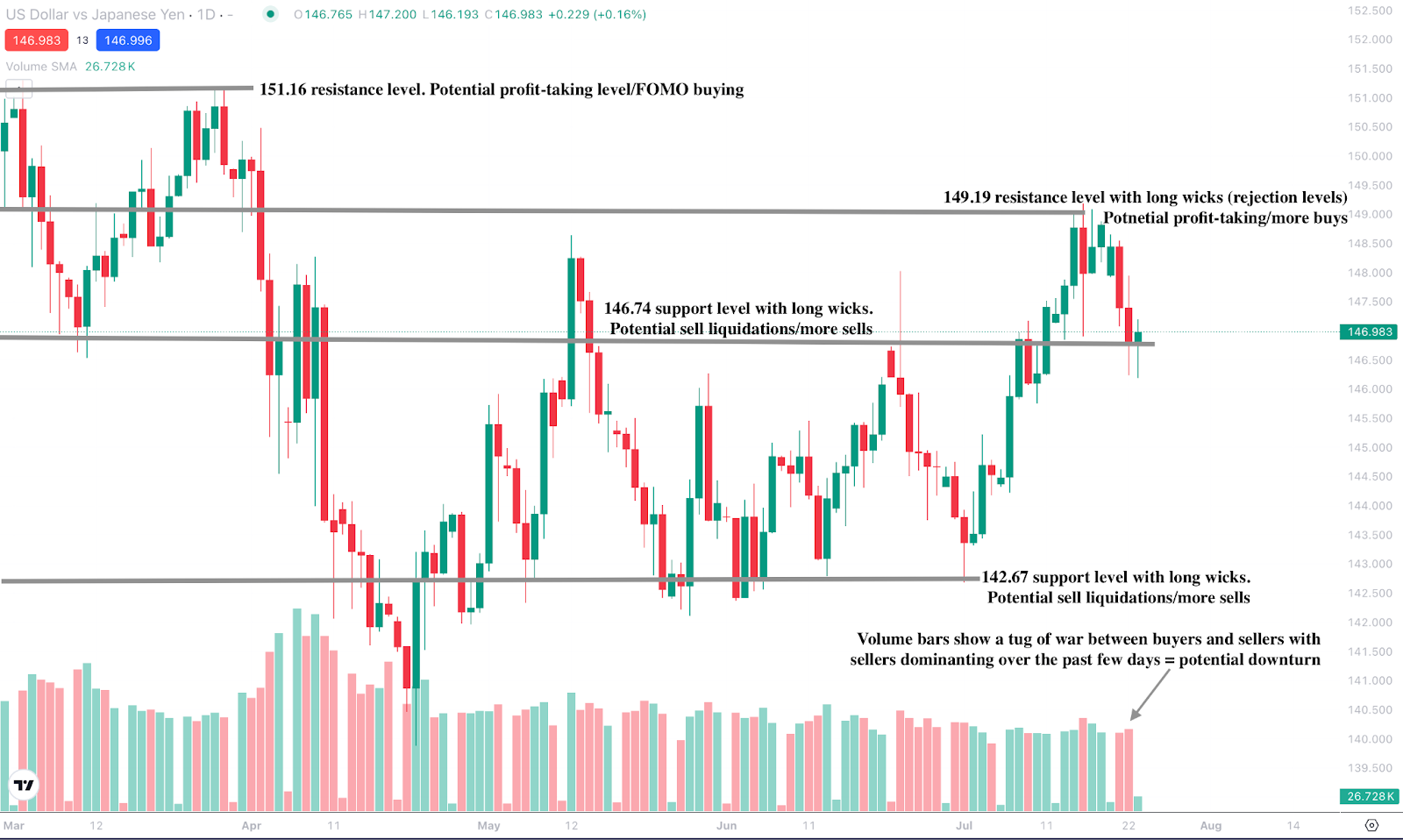

Techniczna perspektywa USDJPY

W chwili pisania tekstu para odzyskała część strat z wcześniejszych spadków, utrzymując się wokół poziomu wsparcia, co sugeruje potencjalny ruch w górę.

Jednak słupki wolumenu pokazują silną presję sprzedaży w ciągu ostatnich dwóch dni, przy niewielkim oporze ze strony kupujących, co może zwiastować dalsze spadki, jeśli kupujący nie zareagują zdecydowanie. Spadek może znaleźć wsparcie na poziomach 146,74 i 142,67. Z kolei wzrost może napotkać opór na poziomach 149,19 i 151,16.

Handluj ruchami USDJPY już dziś na koncie Deriv MT5.

Wyłączenie odpowiedzialności:

Podane wyniki nie gwarantują przyszłych rezultatów.