I prezzi dell'argento raggiungono i massimi da 14 anni spingendo un potenziale rally delle materie prime

I dati mostrano che l'argento è salito a 40,80 dollari l'oncia nel 2025, il livello più alto da 14 anni. Questo movimento solleva una domanda cruciale per gli investitori. L'argento supererà la soglia dei 50 dollari o si fermerà prima della sua prossima grande fase rialzista? Allo stesso tempo, il rapporto S&P 500-to-Commodity Index ha raggiunto un record di 17,27, mostrando che le materie prime sono scambiate a uno dei loro sconti più marcati rispetto alle azioni da decenni. Secondo gli analisti, questa divergenza suggerisce che potrebbe prendere forma un rimbalzo più ampio delle materie prime, con l'argento in prima linea.

Punti chiave

- L'argento viene scambiato a 40,80 dollari, in aumento di oltre il 30% da inizio anno, la sua performance più forte dal 2011.

- Il rapporto S&P 500-to-Commodity Index è triplicato dal 2022, segnalando una performance estrema delle azioni rispetto alle materie prime.

- Il rapporto oro-argento rimane elevato a 88, ben al di sopra della media a lungo termine di 60, indicando una continua sottovalutazione.

- La domanda speculativa è in aumento, con le posizioni nette long sui futures sull'argento in crescita del 163% nel 2025.

- L'argento affronta un persistente deficit di offerta, con l'Silver Institute che riporta un deficit di 184,3 milioni di once nel 2024.

- I rischi includono un rimbalzo del dollaro USA, una domanda più lenta in Cina e condizioni di ipercomprato a breve termine.

Le materie prime appaiono sottovalutate rispetto alle azioni

Il rapporto S&P 500-to-Commodity Index ha raggiunto 17,27, uno dei valori più alti da decenni. Dal mercato orso del 2022, le azioni USA sono salite del 71% mentre l'indice globale dei prezzi delle materie prime è sceso del 31%.

La divergenza ora supera i livelli visti durante la bolla dot-com del 2000, un periodo caratterizzato da una sopravvalutazione azionaria e da un successivo ribaltamento. I cicli storici mostrano che quando questo rapporto diventa eccessivo, il capitale spesso ruota dalle azioni alle materie prime. Wells Fargo ha già avvertito gli investitori di ridurre l'esposizione azionaria, suggerendo che obbligazioni di qualità e allocazioni in materie prime potrebbero offrire rendimenti aggiustati per il rischio migliori.

L'argento ha superato i 40 dollari l'oncia, segnando un'impennata record

L'argento ha superato i 40 dollari per la prima volta da settembre 2011, consolidandosi vicino a 40,80 dollari. La rottura è stata supportata da un dollaro USA più debole - in calo del 9,79% da inizio anno - e dalle crescenti aspettative di tagli dei tassi da parte della Federal Reserve a settembre 2025.

I mercati dei futures mostrano che gli investitori si stanno posizionando aggressivamente per ulteriori guadagni, con le posizioni nette long in aumento del 163% nella prima metà dell'anno. Nonostante il rally, l'argento rimane sottovalutato rispetto all'oro, con il rapporto oro-argento a 88 rispetto a una media storica di circa 60. Ciò implica un potenziale significativo di rialzo se l'argento inizierà a colmare il divario di valutazione.

La domanda industriale di argento si distingue nel complesso delle materie prime

L'argento è unico perché si colloca su due mercati: la domanda industriale e l'investimento rifugio. L'uso industriale continua ad espandersi, e l'argento è fondamentale per i pannelli solari, i veicoli elettrici e l'elettronica guidata dall'AI.

La spinta globale verso l'energia rinnovabile significa che il consumo è destinato a crescere, con la sola produzione di pannelli solari che dovrebbe aumentare significativamente la domanda di argento nel 2025. Allo stesso tempo, le tensioni geopolitiche rafforzano il ruolo rifugio dell'argento.

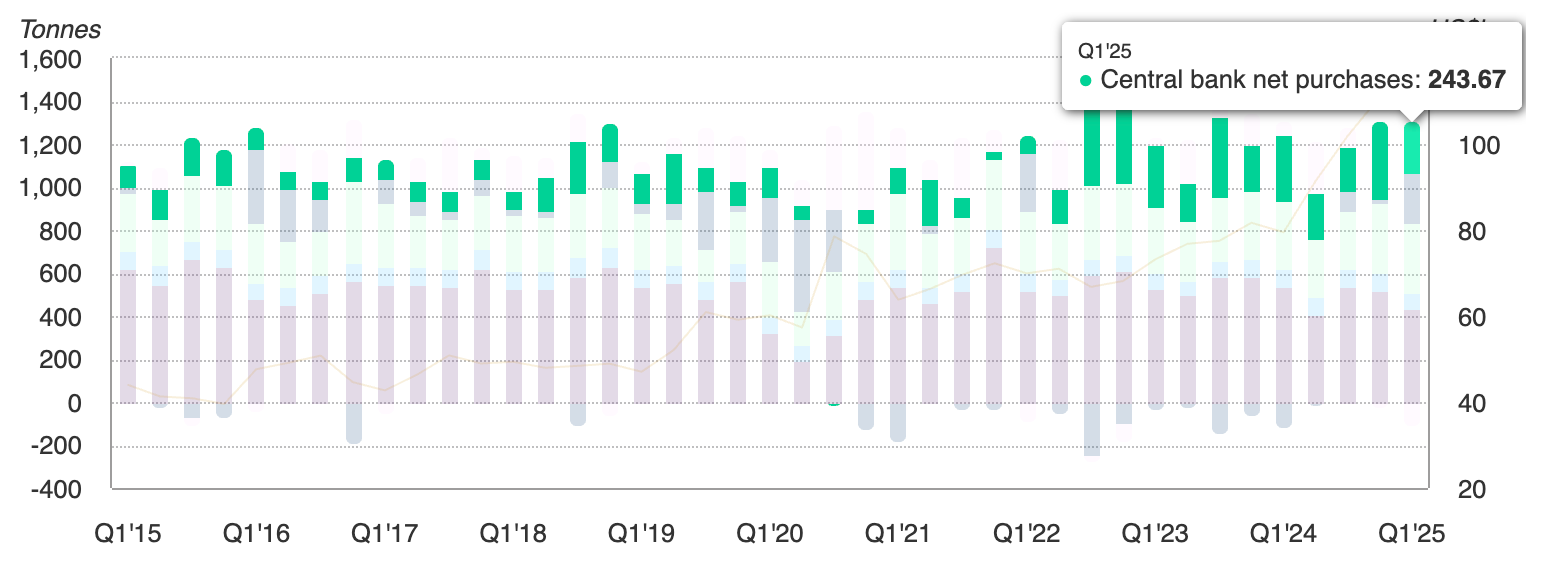

Le banche centrali hanno aggiunto 244 tonnellate di oro nel primo trimestre 2025, e l'argento spesso segue l'oro durante periodi di stress monetario e politico.

Con l'inflazione ancora sopra il 2% e un allentamento monetario all'orizzonte, l'argento beneficia sia di fattori strutturali che ciclici della domanda.

Rischi per il rally

Il rally del 30% dell'argento da inizio anno solleva preoccupazioni riguardo a condizioni di ipercomprato nel breve termine. Gli indicatori tecnici suggeriscono che il mercato potrebbe affrontare delle correzioni prima di intraprendere un'altra fase rialzista.

Un dollaro USA più forte rimane un rischio chiave, in particolare se il DXY torna nell'intervallo 100–110. Un indebolimento della domanda in Cina o nelle economie avanzate danneggerebbe anche il lato industriale dell'argento, specialmente in elettronica e rinnovabili. Questi rischi suggeriscono che il percorso dell'argento verso i 50 dollari potrebbe non essere lineare, ma il quadro macroeconomico e domanda-offerta più ampio rimane favorevole.

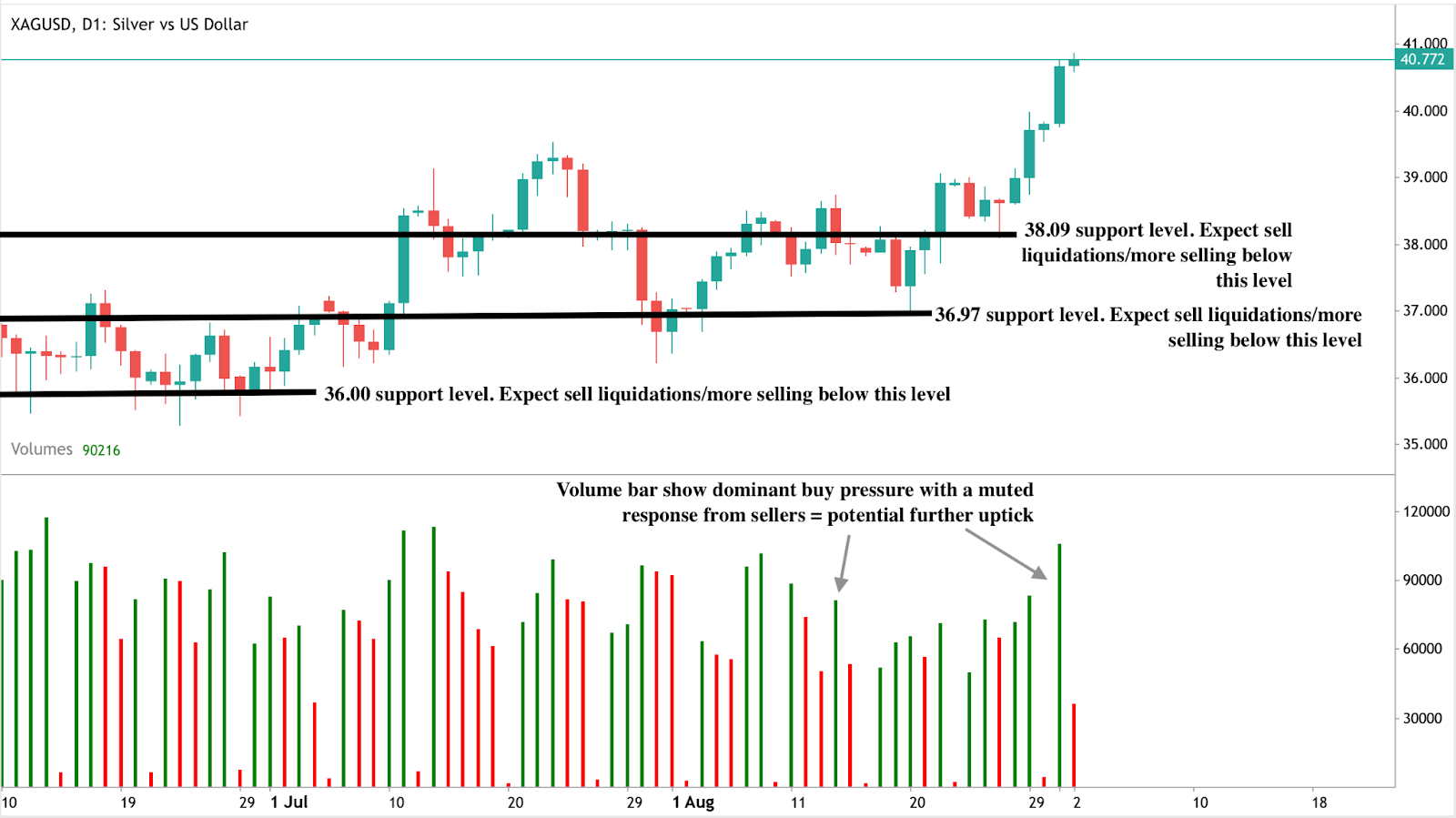

Analisi tecnica dell'argento

Al momento della stesura, l'argento è in modalità di scoperta del prezzo con potenziali massimi più alti all'orizzonte. Le barre di volume che mostrano una pressione d'acquisto dominante supportano questa narrazione rialzista. Se il rally si estende, il metallo industriale potrebbe testare i 45 dollari sulla strada verso i 50. Al contrario, se emerge pressione di vendita, il supporto immediato si trova a 38,09 dollari, con correzioni più profonde che potrebbero fermarsi a 36,97 e 36,00 dollari. Questi livelli sono cruciali per i trader che monitorano il rischio al ribasso, poiché segnano i punti in cui gli acquirenti potrebbero tentare di rientrare nel mercato.

Implicazioni per gli investimenti

Per i trader, la rottura dell'argento sopra i 40 dollari conferma un momentum rialzista, ma l'elevata volatilità del metallo rende essenziale la gestione del rischio. Le strategie a breve termine possono concentrarsi sull'acquisto durante i ritracciamenti vicino ai livelli di supporto a 38,09, 36,97 e 36,00 dollari, con obiettivi al rialzo a 45 e 50 dollari. Una rottura sopra i 50 segnerebbe un cambiamento strutturale nella tendenza a lungo termine dell'argento e potrebbe attirare ulteriori flussi speculativi.

Per gli investitori a medio-lungo termine, la sottovalutazione dell'argento rispetto all'oro e alle azioni, combinata con deficit strutturali di offerta, supporta il mantenimento dell'esposizione come parte di un'allocazione più ampia in materie prime. ETF legati all'argento, azioni minerarie e panieri di materie prime che includono metalli preziosi e industriali offrono modi per catturare il rialzo.

Per i gestori di portafoglio, l'estremo rapporto S&P 500-to-Commodity Index suggerisce che potrebbe essere prudente ridurre l'esposizione azionaria e riequilibrare verso materie prime sottovalutate. L'argento, con il suo mix unico di domanda industriale in crescita e qualità di rifugio, si distingue come candidato principale per una sovraperformance se il prossimo ciclo delle materie prime inizierà nel 2025.

Disclaimer:

Le cifre sulle performance riportate non garantiscono risultati futuri.