Gümüş fiyatları 14 yılın en yüksek seviyesine çıkarak potansiyel bir emtia rallisini tetikliyor

Veriler, gümüşün 2025'te ons başına 40,80 dolara yükseldiğini ve 14 yılın en yüksek seviyesine ulaştığını gösteriyor. Bu hareket, yatırımcılar için kritik bir soruyu gündeme getiriyor. Gümüş 50 dolar eşiğini aşacak mı yoksa bir sonraki büyük yükseliş öncesinde duraklayacak mı? Aynı zamanda, S&P 500-Emtia Endeksi oranı 17,27 ile rekor seviyeye ulaşarak, emtiaların on yıllardır hisse senetlerine karşı en derin iskonto ile işlem gördüğünü ortaya koyuyor. Analistlere göre, bu ayrışma daha geniş bir emtia toparlanmasının şekillenmekte olduğunu ve gümüşün ön saflarda yer aldığını gösteriyor.

Öne çıkan noktalar

- Gümüş, yılbaşından bu yana %30'dan fazla artışla 40,80 dolardan işlem görüyor ve 2011'den bu yana en güçlü performansını sergiliyor.

- S&P 500-Emtia Endeksi oranı 2022'den bu yana üç katına çıkarak, hammaddeye kıyasla hisse senetlerinin aşırı performansını işaret ediyor.

- Altın-gümüş oranı 88 ile uzun vadeli ortalama olan 60'ın çok üzerinde seyrederek devam eden düşük değerlemeye işaret ediyor.

- Spekülatif talep artıyor; 2025'te gümüşte net uzun vadeli vadeli işlem pozisyonları %163 yükseldi.

- Gümüş, kalıcı bir arz açığı ile karşı karşıya; Silver Institute 2024 için 184,3 milyon onsluk bir açık bildirdi.

- Riskler arasında ABD dolarında toparlanma, Çin'de talep yavaşlaması ve kısa vadeli aşırı alım koşulları bulunuyor.

Emtialar hisse senetlerine karşı aşırı gerilmiş görünüyor

S&P 500-Emtia Endeksi oranı 17,27'ye ulaşarak on yılların en yüksek seviyelerinden birini gördü. 2022 ayı piyasasından bu yana ABD hisse senetleri %71 yükselirken, küresel Emtia Fiyat Endeksi %31 düştü.

Bu ayrışma şimdi 2000 dot-com balonu döneminde görülen seviyeleri aşıyor; bu dönem hisse senetlerinin aşırı değerlenmesi ve sonrasında geri dönüşüyle karakterize edilir. Tarihsel döngüler, bu oranın aşırı gerildiğinde sermayenin genellikle hisse senetlerinden emtialara döndüğünü gösteriyor. Wells Fargo, yatırımcılara hisse senedi pozisyonlarını azaltmaları konusunda uyarıda bulunarak, kaliteli tahviller ve emtia tahsislerinin daha iyi risk-düzeltilmiş getiri sağlayabileceğini belirtti.

Gümüş ons başına 40 doları aşarak rekor yükseliş kaydetti

Gümüş, Eylül 2011'den bu yana ilk kez 40 doların üzerine çıkarak 40,80 dolar civarında konsolide oluyor. Bu kırılma, yılbaşından bu yana %9,79 değer kaybeden zayıf ABD doları ve 2025 Eylül ayında Federal Reserve faiz indirim beklentilerinin artmasıyla desteklendi.

Vadeli işlemler piyasaları, yatırımcıların daha fazla kazanç için agresif pozisyon aldığını gösteriyor; yılın ilk yarısında net uzun pozisyonlar %163 arttı. Ralliye rağmen, gümüş altına kıyasla hala düşük değerlenmiş durumda; altın-gümüş oranı 88 iken tarihsel ortalama yaklaşık 60'tır. Bu, gümüş değerleme farkını kapatmaya başlarsa önemli bir yukarı potansiyel anlamına geliyor.

Gümüşün endüstriyel talebi emtia kompleksinde öne çıkıyor

Gümüş, endüstriyel talep ve güvenli liman yatırımı olmak üzere iki pazarı bir arada barındırmasıyla benzersizdir. Endüstriyel kullanım genişlemeye devam ediyor ve gümüş, güneş panelleri, elektrikli araçlar ve yapay zeka destekli elektronikler için kritik öneme sahip.

Küresel yenilenebilir enerjiye geçiş, tüketimin artmasını sağlayacak; sadece güneş paneli üretiminin 2025'te gümüş talebini önemli ölçüde artırması bekleniyor. Aynı zamanda, jeopolitik gerilimler gümüşün güvenli liman rolünü güçlendiriyor.

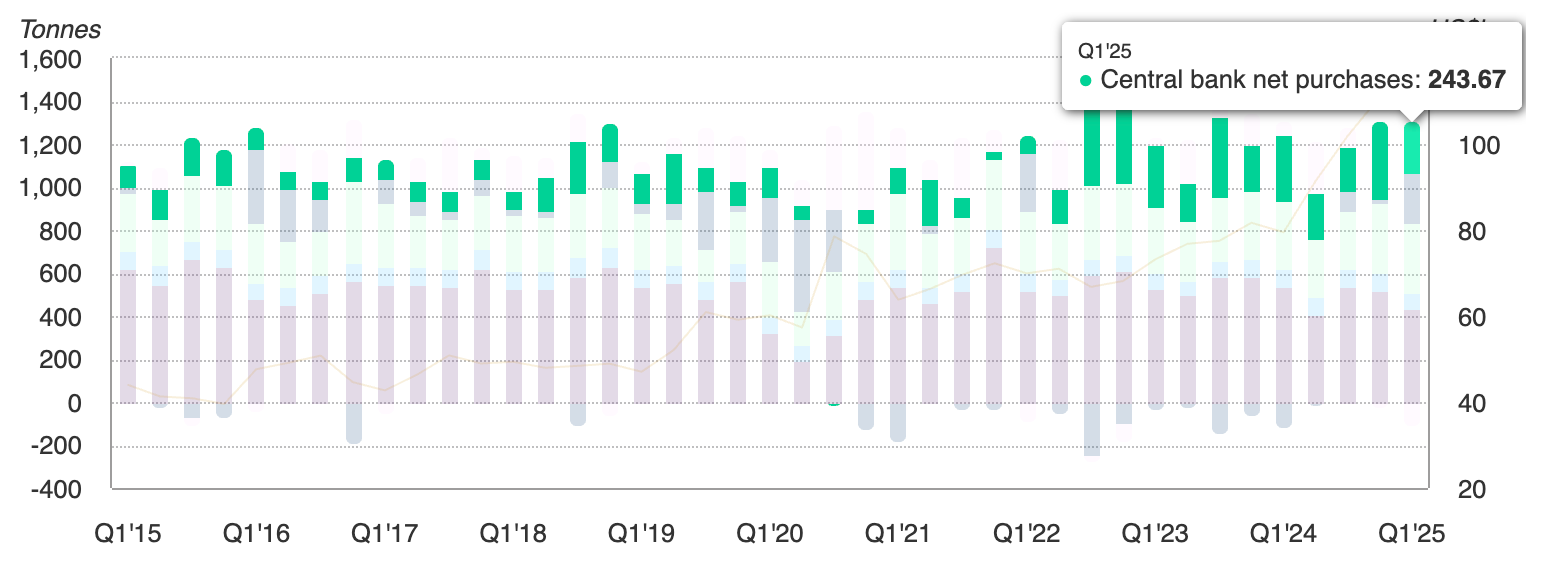

Merkez bankaları 2025'in ilk çeyreğinde 244 ton altın ekledi ve gümüş genellikle para ve siyasi stres dönemlerinde altını takip eder.

Enflasyon %2'nin üzerinde seyretmeye devam ederken ve parasal gevşeme ufukta görünürken, gümüş hem yapısal hem de döngüsel talep faktörlerinden faydalanıyor.

Rallinin riskleri

Gümüşün yılbaşından bu yana %30'luk rallisi, kısa vadede aşırı alım koşulları konusunda endişelere yol açıyor. Teknik göstergeler, piyasanın yeni bir yükseliş dalgası öncesinde geri çekilmelerle karşılaşabileceğini gösteriyor.

Daha güçlü bir ABD doları, özellikle DXY'nin 100–110 aralığına dönmesi halinde önemli bir risk olmaya devam ediyor. Çin veya gelişmiş ekonomilerde talebin zayıflaması, özellikle elektronik ve yenilenebilir enerji sektörlerinde gümüşün endüstriyel tarafını olumsuz etkiler. Bu riskler, gümüşün 50 dolara giden yolunun doğrusal olmayabileceğini gösterse de, genel makro ve arz-talep görünümü destekleyici kalıyor.

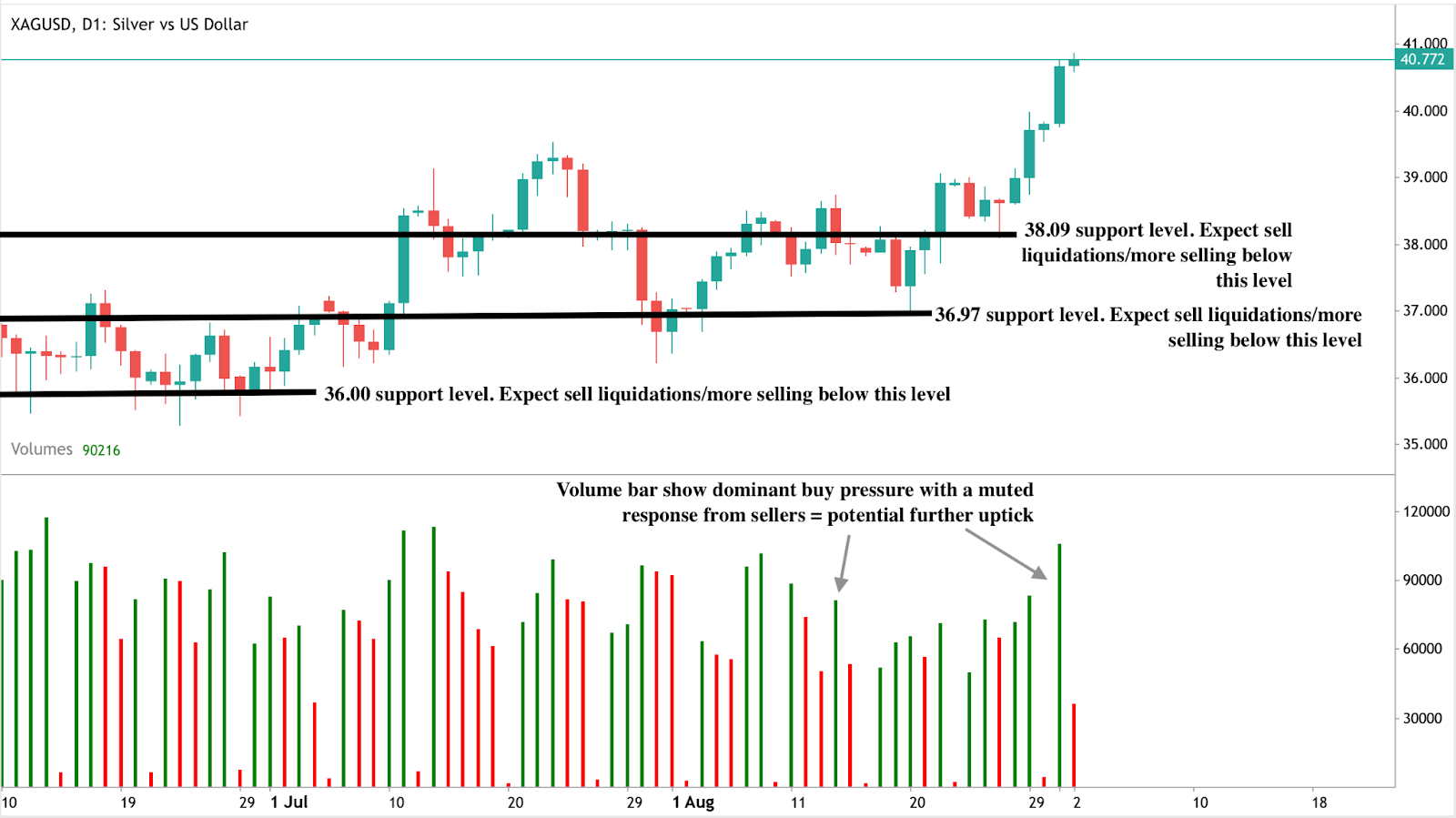

Gümüş teknik analizi

Yazım sırasında, gümüş fiyat keşif modunda olup potansiyel daha yüksek zirveler görünmekte. Hakim alım baskısını gösteren hacim çubukları bu yükseliş senaryosunu destekliyor. Ralli devam ederse, endüstriyel metal 50 dolara giderken 45 doları test edebilir. Tersi durumda, satış baskısı ortaya çıkarsa, hemen destek 38,09 dolarda, daha derin geri çekilmeler ise 36,97 ve 36,00 dolar seviyelerinde durabilir. Bu seviyeler, aşağı yönlü riski izleyen yatırımcılar için kritik öneme sahip olup, alıcıların piyasaya yeniden girmeye çalışabileceği tabanları işaret ediyor.

Yatırımcılar için çıkarımlar

Tüccarlar için, gümüşün 40 dolar üzerindeki kırılması yükseliş momentumunu teyit ediyor ancak metalin yüksek volatilitesi nedeniyle risk yönetimi şart. Kısa vadeli stratejiler, 38,09, 36,97 ve 36,00 dolar destek seviyelerine yakın diplerden alım yapmaya odaklanabilir; yukarı hedefler ise 45 ve 50 dolar olarak belirlenebilir. 50 dolar üzeri bir kırılma, gümüşün uzun vadeli trendinde yapısal bir değişimi işaret eder ve daha fazla spekülatif girişleri çekebilir.

Orta ve uzun vadeli yatırımcılar için, gümüşün altın ve hisse senetlerine kıyasla düşük değerlemesi ile yapısal arz açıkları, daha geniş bir emtia tahsisi kapsamında pozisyon tutmayı destekliyor. Gümüş bağlantılı ETF'ler, madencilik hisseleri ve değerli ile endüstriyel metalleri içeren emtia sepetleri, yukarı yönlü fırsatları yakalamak için seçenekler sunuyor.

Portföy yöneticileri için, aşırı S&P 500-Emtia Endeksi oranı, hisse senedi pozisyonlarını azaltıp düşük değerlenmiş emtialara yeniden dengelemenin akıllıca olabileceğini gösteriyor. Endüstriyel büyüme talebi ile güvenli liman özelliklerini benzersiz şekilde birleştiren gümüş, 2025'te başlayacak bir sonraki emtia döngüsünde öne çıkan bir performans adayı olarak duruyor.

Feragatname:

Alıntılanan performans rakamları gelecekteki performansın garantisi değildir.