Ceny srebra osiągają 14-letnie maksima, napędzając potencjalny rajd surowców

Dane pokazują, że srebro wzrosło do 40,80 USD za uncję w 2025 roku, osiągając najwyższy poziom od 14 lat. Ten ruch stawia przed inwestorami kluczowe pytanie. Czy srebro przebije próg 50 USD, czy zatrzyma się przed kolejnym znaczącym wzrostem? Jednocześnie wskaźnik S&P 500 do Indeksu Surowców osiągnął rekordowy poziom 17,27, co pokazuje, że surowce są notowane z jednym z największych dyskont względem akcji od dekad. Według analityków ta dywergencja sugeruje, że może kształtować się szerszy odbicie surowców, z srebrem na czele.

Kluczowe wnioski

- Srebro notowane jest po 40,80 USD, co oznacza wzrost o ponad 30% od początku roku, co jest najsilniejszym wynikiem od 2011 roku.

- Wskaźnik S&P 500 do Indeksu Surowców potroił się od 2022 roku, sygnalizując ekstremalne przewyższenie akcji względem surowców.

- Wskaźnik złoto-srebro pozostaje rozciągnięty na poziomie 88, znacznie powyżej długoterminowej średniej wynoszącej 60, co wskazuje na dalszą niedowartościowanie.

- Popyt spekulacyjny rośnie, a netto pozycje długie na kontraktach terminowych na srebro wzrosły o 163% w 2025 roku.

- Srebro boryka się z trwałym deficytem podaży, a Silver Institute raportuje niedobór na poziomie 184,3 miliona uncji w 2024 roku.

- Ryzyka obejmują odbicie dolara amerykańskiego, spowolnienie popytu w Chinach oraz krótkoterminowe warunki wykupienia.

Surowce wydają się być wyceniane nisko względem akcji

Wskaźnik S&P 500 do Indeksu Surowców osiągnął 17,27, co jest jednym z najwyższych odczytów od dekad. Od rynku niedźwiedzia w 2022 roku amerykańskie akcje wzrosły o 71%, podczas gdy globalny Indeks Cen Surowców spadł o 31%.

Dywergencja ta przewyższa obecnie poziomy z bańki internetowej z 2000 roku, okresu charakteryzującego się przewartościowaniem akcji i ostateczną korektą. Historyczne cykle pokazują, że gdy ten wskaźnik staje się nadmiernie rozciągnięty, kapitał często rotuje z akcji do surowców. Wells Fargo już ostrzega inwestorów przed redukcją ekspozycji na akcje, sugerując, że obligacje wysokiej jakości i alokacje w surowce mogą zapewnić lepsze zwroty skorygowane o ryzyko.

Srebro przebiło 40 USD za uncję, notując rekordowy wzrost

Srebro po raz pierwszy od września 2011 roku przekroczyło poziom 40 USD, konsolidując się w okolicach 40,80 USD. Przełamanie to zostało wsparte słabszym dolarem amerykańskim - spadek o 9,79% od początku roku - oraz rosnącymi oczekiwaniami obniżek stóp procentowych przez Federal Reserve we wrześniu 2025 roku.

Rynki kontraktów terminowych pokazują, że inwestorzy agresywnie pozycjonują się na dalsze wzrosty, a netto pozycje długie wzrosły o 163% w pierwszej połowie roku. Pomimo rajdu, srebro pozostaje niedowartościowane względem złota, z wskaźnikiem złoto-srebro na poziomie 88 w porównaniu do historycznej średniej około 60. Oznacza to znaczący potencjał wzrostu, jeśli srebro zacznie zmniejszać lukę wyceny.

Popyt przemysłowy na srebro wyróżnia się w kompleksie surowców

Srebro jest wyjątkowe, ponieważ łączy dwa rynki: popyt przemysłowy i inwestycje w bezpieczną przystań. Zastosowanie przemysłowe nadal rośnie, a srebro jest kluczowe dla paneli słonecznych, pojazdów elektrycznych i elektroniki napędzanej sztuczną inteligencją.

Globalne dążenie do odnawialnych źródeł energii oznacza, że zużycie ma rosnąć, a sama produkcja paneli słonecznych ma znacząco zwiększyć popyt na srebro w 2025 roku. Jednocześnie napięcia geopolityczne wzmacniają rolę srebra jako bezpiecznej przystani.

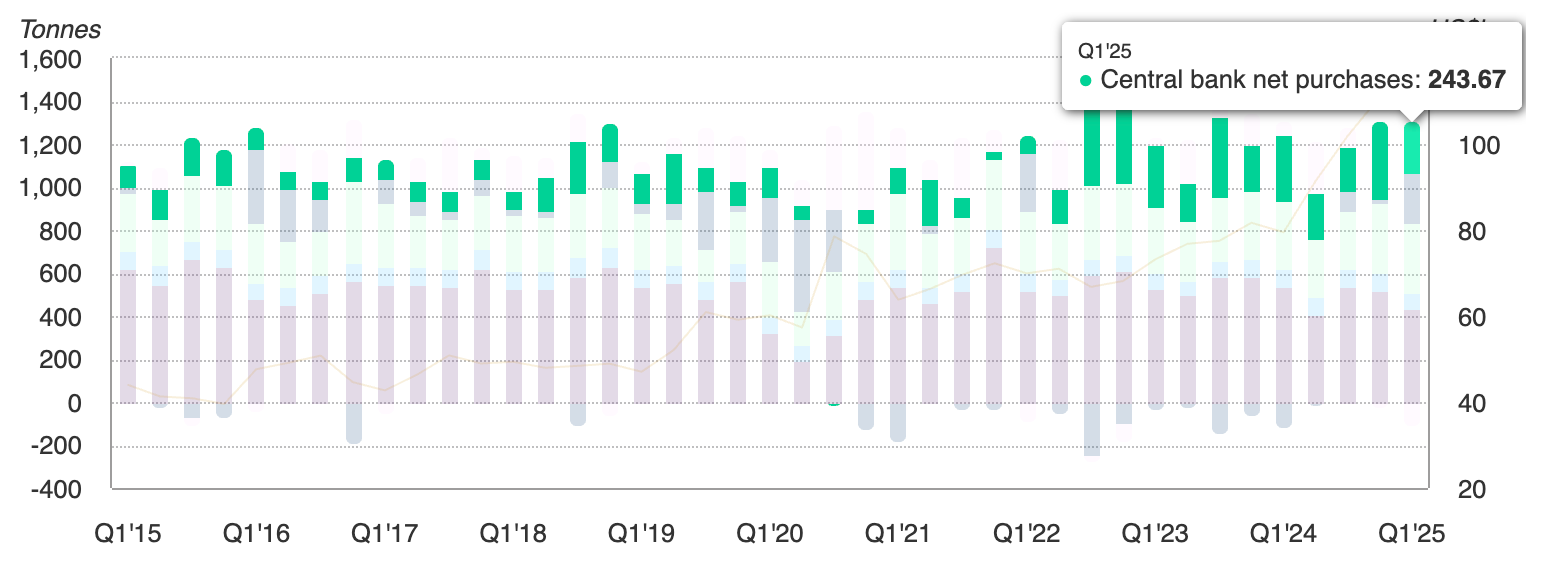

Banki centralne dodały 244 tony złota w pierwszym kwartale 2025 roku, a srebro często podąża za złotem w okresach napięć monetarnych i politycznych.

Przy inflacji nadal powyżej 2% i perspektywie łagodzenia polityki monetarnej, srebro korzysta zarówno z czynników strukturalnych, jak i cyklicznych napędzających popyt.

Ryzyka dla rajdu

30% wzrost srebra od początku roku budzi obawy o krótkoterminowe warunki wykupienia. Wskaźniki techniczne sugerują, że rynek może doświadczyć korekt przed kolejnym wzrostem.

Silniejszy dolar amerykański pozostaje kluczowym ryzykiem, zwłaszcza jeśli DXY wróci do zakresu 100–110. Osłabienie popytu w Chinach lub gospodarkach rozwiniętych również zaszkodziłoby przemysłowej stronie srebra, szczególnie w elektronice i odnawialnych źródłach energii. Te ryzyka sugerują, że droga srebra do 50 USD może nie być liniowa, ale szerszy obraz makroekonomiczny i podaży-popytu pozostaje wspierający.

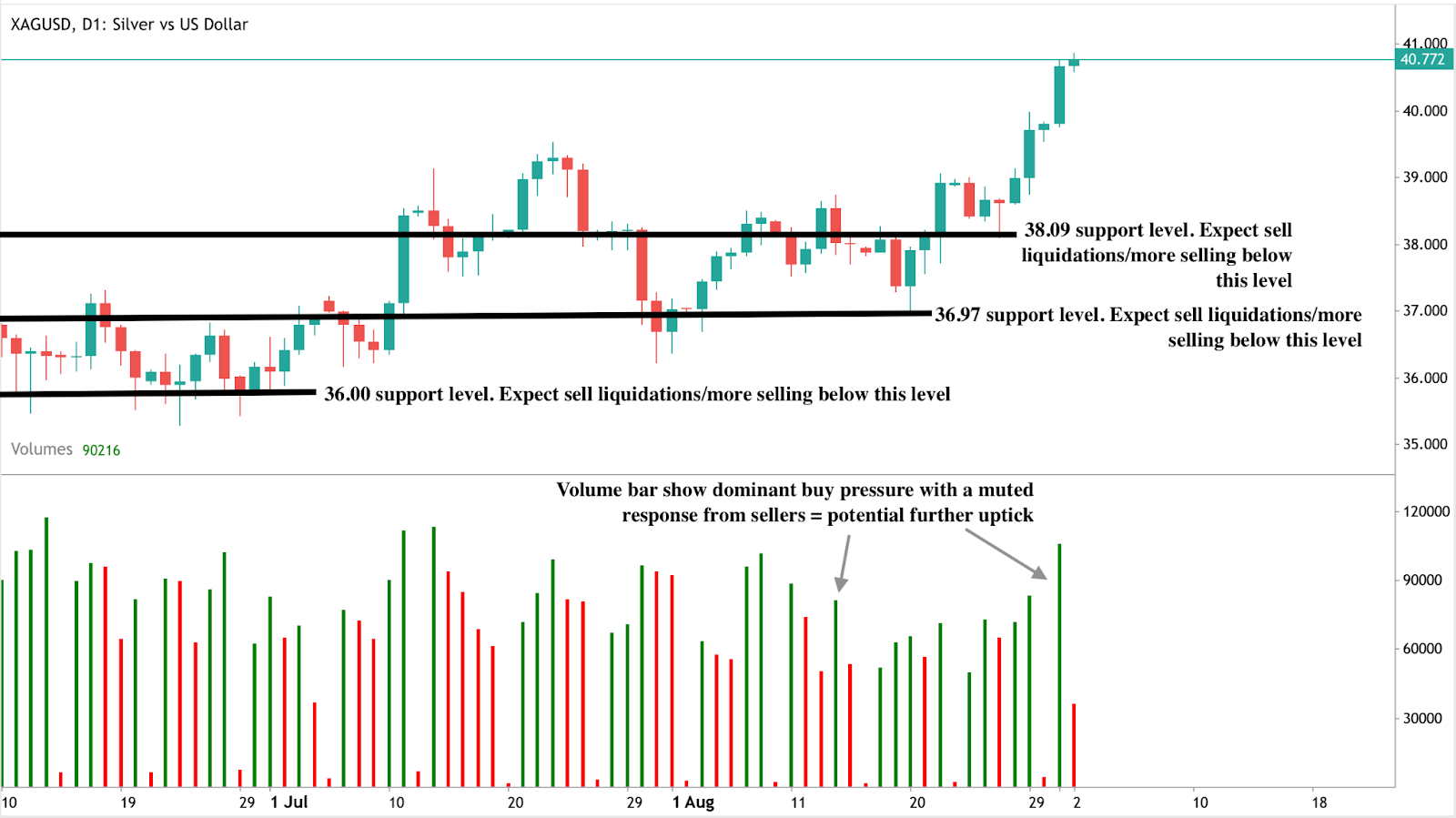

Analiza techniczna srebra

W chwili pisania srebro znajduje się w fazie odkrywania cen z potencjałem na wyższe maksima. Słupki wolumenu pokazujące dominującą presję kupna wspierają tę byczą narrację. Jeśli rajd się przedłuży, metal przemysłowy może przetestować poziom 45 USD w drodze do 50 USD. Natomiast jeśli pojawi się presja sprzedaży, natychmiastowe wsparcie znajduje się na poziomie 38,09 USD, a głębsze korekty mogą zatrzymać się na 36,97 USD i 36,00 USD. Te poziomy są kluczowe dla traderów monitorujących ryzyko spadku, ponieważ oznaczają pułapy, na których kupujący mogą próbować ponownie wejść na rynek.

Implikacje inwestycyjne

Dla traderów wybicie srebra powyżej 40 USD potwierdza byczy impet, ale wysoka zmienność metalu oznacza, że zarządzanie ryzykiem jest niezbędne. Strategie krótkoterminowe mogą koncentrować się na kupowaniu spadków w pobliżu poziomów wsparcia 38,09, 36,97 i 36,00 USD, z celami wzrostu na 45 i 50 USD. Przełamanie powyżej 50 USD oznaczałoby strukturalną zmianę długoterminowego trendu srebra i mogłoby przyciągnąć dalsze napływy spekulacyjne.

Dla inwestorów średnio- i długoterminowych niedowartościowanie srebra względem złota i akcji, połączone z deficytami podaży strukturalnej, wspiera utrzymanie ekspozycji jako części szerszej alokacji surowcowej. ETF-y powiązane ze srebrem, akcje spółek wydobywczych oraz koszyki surowców obejmujące metale szlachetne i przemysłowe oferują sposoby na wykorzystanie potencjału wzrostu.

Dla zarządzających portfelami ekstremalny wskaźnik S&P 500 do Indeksu Surowców sugeruje, że rozsądne może być zmniejszenie ekspozycji na akcje i zbalansowanie portfela w kierunku niedowartościowanych surowców. Srebro, ze swoim unikalnym połączeniem popytu na wzrost przemysłowy i cech bezpiecznej przystani, wyróżnia się jako główny kandydat do przewyższenia, jeśli kolejny cykl surowcowy rozpocznie się w 2025 roku.

Wyłączenie odpowiedzialności:

Przytoczone wyniki nie gwarantują przyszłych rezultatów.