¿Recortará la Fed las tasas más rápido en 2026 de lo que espera el mercado?

¿Recortará la Federal Reserve las tasas de interés más rápido en 2026 de lo que esperan los mercados? Según los analistas, la creciente división dentro de la Fed sugiere que no se puede descartar ese resultado. Aunque las proyecciones oficiales aún señalan un camino cauteloso, algunos responsables de política argumentan que la inflación se ha enfriado lo suficiente como para justificar una relajación más profunda y rápida.

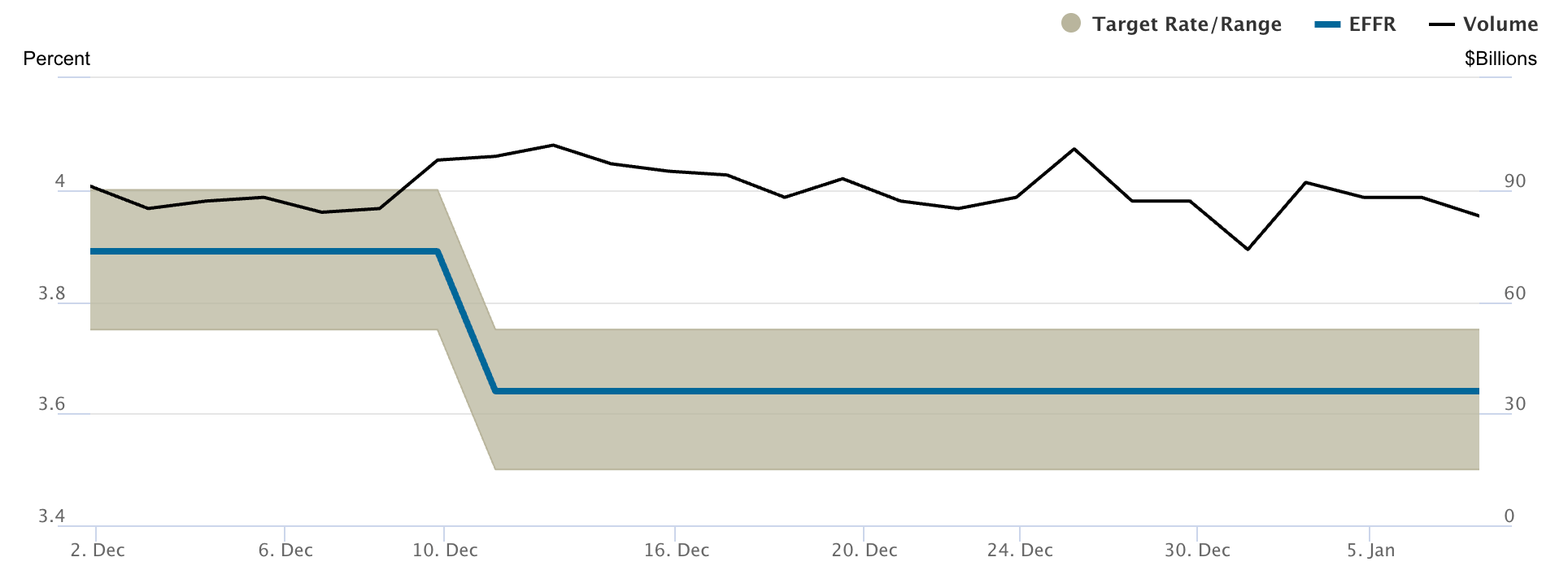

Con la Federal Funds Rate actualmente situada entre el 3,50% y el 3,75%, el debate ahora se centra en si la política monetaria sigue siendo innecesariamente restrictiva.

Esa pregunta ha cobrado mayor urgencia después de que el gobernador de la Fed, Stephen Miran, pidiera públicamente hasta 150 puntos básicos de recortes de tasas este año. Su postura contrasta marcadamente con la valoración del mercado y con otros funcionarios que abogan por la paciencia. A medida que los datos del mercado laboral se debilitan y la inflación se acerca al objetivo, los inversores observan de cerca cualquier señal de que la Fed pueda finalmente moverse más rápido de lo que indica actualmente.

¿Qué impulsa el debate sobre los recortes de tasas de la Fed?

El núcleo del desacuerdo radica en cómo los funcionarios de la Fed interpretan el progreso en la inflación y la holgura del mercado laboral. Miran sostiene que la inflación subyacente ya se sitúa cerca del 2,3%, lo suficientemente cerca del objetivo del 2% de la Fed como para permitir recortes significativos sin arriesgar un repunte de los precios. Desde su perspectiva, mantener las tasas elevadas está suprimiendo la contratación más que conteniendo la inflación.

Otros responsables de política no están tan convencidos. Varios presidentes regionales de bancos de la Federal Reserve prefieren mantener las tasas estables hasta que más datos posteriores al cierre aclaren el verdadero estado del empleo y las presiones sobre los precios. Advierten que la inflación tiene un historial de volver a acelerarse cuando la política se relaja demasiado pronto, especialmente si la demanda resulta ser más resistente de lo esperado.

La política ha añadido otra capa al debate. Miran, nombrado temporalmente en la Junta de Gobernadores por el presidente Donald Trump, ha hecho eco de las preocupaciones de la Casa Blanca sobre los riesgos de recesión y estanflación. Aunque la Fed opera de forma independiente, el renovado escrutinio político subraya lo sensible que se ha vuelto la política de tasas a medida que el crecimiento se desacelera.

Por qué importa

Esta división importa porque los mercados negocian expectativas, no solo resultados. Incluso cambios sutiles en la retórica de la Fed pueden revalorizar bonos, acciones y divisas en cuestión de minutos. Cuando los responsables de política discrepan abiertamente, la volatilidad tiende a aumentar a medida que los inversores reevalúan si la orientación oficial sigue reflejando el camino probable de la política.

Los economistas también advierten que el costo de esperar puede ser mayor de lo que supone la Fed. Bloomberg Economics señala que la política monetaria restrictiva afecta al empleo con retraso, lo que significa que las pérdidas de empleo actuales pueden reflejar decisiones tomadas meses antes. Si la Fed retrasa la relajación hasta que el desempleo aumente más bruscamente, podría verse obligada a realizar recortes mayores después, lo que potencialmente desestabilizaría los mercados.

Impacto en los mercados y los consumidores

Para los consumidores, el ritmo de los recortes de tasas afecta directamente los costos de endeudamiento. Las tarjetas de crédito, los préstamos para automóviles y las líneas de crédito sobre el valor de la vivienda siguen estando estrechamente vinculados a las tasas a corto plazo, manteniendo las finanzas de los hogares bajo presión incluso cuando la inflación disminuye. Recortes más rápidos reducirían gradualmente los pagos mensuales y mejorarían el ingreso disponible, especialmente para quienes tienen tasas variables.

Los analistas señalaron que los mercados ya están reaccionando a la incertidumbre. Los rendimientos de los bonos se han vuelto cada vez más sensibles a los datos laborales, mientras que las valoraciones de las acciones ahora dependen de si el crecimiento puede estabilizarse sin más apoyo de la política. Un ciclo de relajación más rápido de lo esperado probablemente debilitaría el dólar estadounidense, apoyaría los activos de riesgo y empinaría la curva de rendimientos, señalando confianza en un aterrizaje suave.

Si prevalece la facción más restrictiva, las condiciones más estrictas podrían persistir durante un período más prolongado. Ese resultado favorecería a las acciones defensivas y mantendría la volatilidad elevada mientras los inversores se adaptan a una Fed que se mueve más lentamente.

Perspectiva de los expertos

Según los informes, las proyecciones oficiales de la Federal Reserve actualmente indican solo un recorte de tasas en 2026, lo que resalta la brecha entre las previsiones internas y los llamados de Miran a una relajación agresiva. La nueva rotación de votos del Federal Open Market Committee también se inclina más hacia una postura restrictiva, reduciendo la probabilidad de cambios rápidos de política en el corto plazo.

Sin embargo, los analistas insisten en que los datos serán los que finalmente determinen las decisiones. Indicadores de empleo como las solicitudes de subsidio por desempleo, el crecimiento salarial y las tasas de participación tendrán más peso que la inflación general por sí sola. Si el enfriamiento del mercado laboral se acelera sin un repunte de los precios, la presión para recortar más rápido se intensificará.

Por ahora, la división en la Fed refleja incertidumbre más que disfunción. Los responsables de política están lidiando con cómo responde la economía pospandemia a una restricción prolongada, y esa incertidumbre podría moldear la política monetaria a lo largo de 2026.

Conclusión clave

La Federal Reserve entra en 2026 dividida entre la cautela y la urgencia. Aunque las previsiones oficiales aún favorecen una relajación limitada, los llamados a recortes más profundos reflejan una creciente preocupación por la debilidad del mercado laboral. Si los datos de empleo continúan debilitándose sin reavivar la inflación, la Fed podría finalmente recortar las tasas más rápido de lo que esperan los mercados. Los inversores deben vigilar de cerca los indicadores de empleo, ya que pueden influir en el ritmo de los cambios de política.

Las cifras de rendimiento citadas no garantizan rendimientos futuros.