වෙළඳපොළ අපේක්ෂා කරනවාට වඩා වේගයෙන් 2026 දී Fed පොලී අනුපාත කප්පාදු කරයිද?

වෙළඳපොළ අපේක්ෂා කරනවාට වඩා වේගයෙන් 2026 දී Federal Reserve පොලී අනුපාත කප්පාදු කරයිද? විශ්ලේෂකයින්ට අනුව, Fed තුළ වර්ධනය වන බෙදීම යෝජනා කරන්නේ එම ප්රතිඵලය බැහැර කළ නොහැකි බවයි. නිල ප්රක්ෂේපන තවමත් ප්රවේශම් සහගත මාවතක් සංඥා කරන අතර, සමහර ප්රතිපත්ති සම්පාදකයින් තර්ක කරන්නේ ගැඹුරු සහ වේගවත් ලිහිල් කිරීමක් සාධාරණීකරණය කිරීමට තරම් උද්ධමනය සිසිල් වී ඇති බවයි.

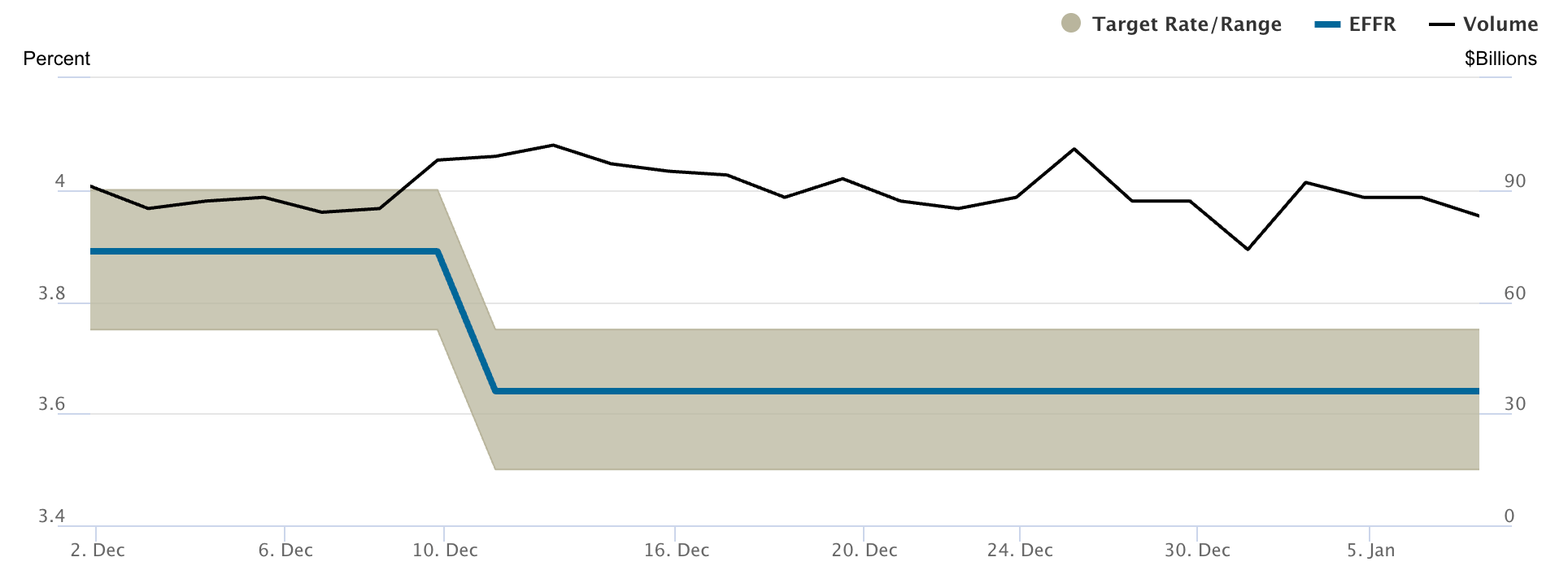

Federal Funds Rate දැනට 3.50% සහ 3.75% අතර පවතින හෙයින්, මූල්ය ප්රතිපත්තිය තවමත් අනවශ්ය ලෙස සීමාකාරීද යන්න පිළිබඳව විවාදය දැන් කේන්ද්රගත වී ඇත.

Fed ආණ්ඩුකාර Stephen Miran මෙම වසරේ පදනම් අංක 150ක් දක්වා අනුපාත කප්පාදු කරන ලෙස ප්රසිද්ධියේ ඉල්ලා සිටීමෙන් පසුව එම ප්රශ්නය වඩාත් හදිසි වී ඇත. ඔහුගේ ස්ථාවරය වෙළඳපොළ මිලකරණය සහ ඉවසීම වෙනුවෙන් පෙනී සිටින අනෙකුත් නිලධාරීන් සමඟ දැඩි ලෙස වෙනස් වේ. ශ්රම වෙළඳපොළ දත්ත මෘදු වන විට සහ උද්ධමනය ඉලක්කය වෙත ළඟා වන විට, Fed අවසානයේ දැනට සංඥා කරනවාට වඩා වේගයෙන් ගමන් කළ හැකි බවට වන සලකුණු සඳහා ආයෝජකයින් සමීපව බලා සිටී.

Fed හි අනුපාත කප්පාදු විවාදය මෙහෙයවන්නේ කුමක්ද?

එකඟ නොවීමේ හරය පවතින්නේ Fed නිලධාරීන් උද්ධමනය සහ ශ්රම වෙළඳපොළේ මන්දගාමීත්වය පිළිබඳ ප්රගතිය අර්ථකථනය කරන ආකාරය මතය. Miran තර්ක කරන්නේ යටි උද්ධමනය දැනටමත් 2.3% ආසන්නයේ පවතින බවත්, එය මිල ගණන් නැවත ඉහළ යාමේ අවදානමකින් තොරව අර්ථවත් අනුපාත කප්පාදුවලට ඉඩ දීම සඳහා Fed හි 2% ඉලක්කයට ප්රමාණවත් තරම් සමීප බවත්ය. ඔහුගේ දෘෂ්ටිකෝණයට අනුව, අනුපාත ඉහළ මට්ටමක තබා ගැනීම උද්ධමනය පාලනය කිරීමට වඩා බඳවා ගැනීම් යටපත් කරයි.

අනෙකුත් ප්රතිපත්ති සම්පාදකයින් එතරම් ඒත්තු ගැන්වී නැත. ප්රාදේශීය Federal Reserve බැංකු සභාපතිවරුන් කිහිප දෙනෙකු රැකියා සහ මිල පීඩනයන්හි සැබෑ තත්ත්වය පැහැදිලි කරන තෙක් අනුපාත ස්ථාවරව තබා ගැනීමට කැමැත්තක් දක්වයි. ප්රතිපත්ති ඉතා ඉක්මනින් ලිහිල් කළ විට, විශේෂයෙන් ඉල්ලුම අපේක්ෂා කළාට වඩා ඔරොත්තු දෙන බව ඔප්පු වුවහොත්, උද්ධමනය නැවත වේගවත් වීමේ ඉතිහාසයක් ඇති බවට ඔවුහු අනතුරු අඟවති.

දේශපාලනය විවාදයට තවත් ස්ථරයක් එකතු කර ඇත. ජනාධිපති Donald Trump විසින් පාලක මණ්ඩලයට තාවකාලිකව පත් කරන ලද Miran, ආර්ථික අවපාතය සහ stagflation අවදානම් පිළිබඳ ධවල මන්දිරයේ උත්සුකයන් ප්රතිරාවය කර ඇත. Fed ස්වාධීනව ක්රියාත්මක වන අතරම, වර්ධනය මන්දගාමී වන විට අනුපාත ප්රතිපත්තිය කෙතරම් සංවේදී වී ඇත්ද යන්න අලුත් වූ දේශපාලන පරීක්ෂාව මගින් අවධාරණය කරයි.

එය වැදගත් වන්නේ ඇයි

මෙම බෙදීම වැදගත් වන්නේ වෙළඳපොළ හුදෙක් ප්රතිඵල පමණක් නොව අපේක්ෂාවන් ද හුවමාරු කරන බැවිනි. Fed වාචාලකමේ සියුම් වෙනස්කම් පවා මිනිත්තු කිහිපයක් ඇතුළත බැඳුම්කර, කොටස් සහ මුදල් නැවත මිල කළ හැකිය. ප්රතිපත්ති සම්පාදකයින් විවෘතව එකඟ නොවන විට, නිල මගපෙන්වීම තවමත් විය හැකි ප්රතිපත්ති මාවත පිළිබිඹු කරන්නේද යන්න ආයෝජකයින් නැවත තක්සේරු කරන බැවින් අස්ථාවරත්වය ඉහළ යාමට නැඹුරු වේ.

බලා සිටීමේ පිරිවැය Fed උපකල්පනය කරනවාට වඩා වැඩි විය හැකි බවට ආර්ථික විද්යාඥයින් ද අනතුරු අඟවයි. Bloomberg Economics සටහන් කරන්නේ සීමාකාරී මූල්ය ප්රතිපත්තිය රැකියා නියුක්තියට බලපාන්නේ ප්රමාදයකින් බවයි, එයින් අදහස් කරන්නේ වත්මන් රැකියා අහිමිවීම් මාස කිහිපයකට පෙර ගත් තීරණ පිළිබිඹු කළ හැකි බවයි. විරැකියාව වඩාත් තියුනු ලෙස ඉහළ යන තෙක් Fed ලිහිල් කිරීම ප්රමාද කළහොත්, පසුව විශාල කප්පාදුවලට බල කෙරෙනු ඇති අතර, එය වෙළඳපොළ අස්ථාවර කිරීමට ඉඩ ඇත.

වෙළඳපොළ සහ පාරිභෝගිකයින් මත බලපෑම

පාරිභෝගිකයින් සඳහා, අනුපාත කප්පාදුවේ වේගය ණය ගැනීමේ පිරිවැයට සෘජුවම බලපායි. ක්රෙඩිට් කාඩ්පත්, වාහන ණය සහ නිවාස කොටස් ණය කෙටි කාලීන අනුපාත සමඟ සමීපව බැඳී පවතින අතර, උද්ධමනය ලිහිල් වුවද ගෘහ මූල්ය පීඩනයට ලක් කරයි. වේගවත් කප්පාදු මාසික ගෙවීම් ක්රමයෙන් අඩු කරන අතර ඉවත දැමිය හැකි ආදායම වැඩි දියුණු කරනු ඇත, විශේෂයෙන් විචල්ය අනුපාත මත ණය ගන්නා අය සඳහා.

වෙළඳපොළ දැනටමත් අවිනිශ්චිතතාවයට ප්රතිචාර දක්වමින් සිටින බව විශ්ලේෂකයින් සඳහන් කළහ. බැඳුම්කර ඵලදා ශ්රම දත්ත කෙරෙහි වැඩි වැඩියෙන් සංවේදී වී ඇති අතර, කොටස් තක්සේරු කිරීම් දැන් රඳා පවතින්නේ වැඩිදුර ප්රතිපත්ති සහායකින් තොරව වර්ධනය ස්ථාවර කළ හැකිද යන්න මතය. අපේක්ෂා කළාට වඩා වේගවත් ලිහිල් කිරීමේ චක්රයක් එක්සත් ජනපද ඩොලරය දුර්වල කිරීමට, අවදානම් වත්කම්වලට සහාය වීමට සහ ඵලදා වක්රය ඉහළ නැංවීමට ඉඩ ඇති අතර, එය මෘදු ගොඩබෑමක් පිළිබඳ විශ්වාසය සංඥා කරයි.

වඩාත් hawkish කණ්ඩායම ජයග්රහණය කළහොත්, දැඩි කොන්දේසි දිගු කාලයක් පැවතිය හැකිය. එම ප්රතිඵලය ආරක්ෂිත කොටස්වලට වාසිදායක වනු ඇති අතර ආයෝජකයින් මන්දගාමී Fed වෙත හැඩගැසෙන විට අස්ථාවරත්වය ඉහළ මට්ටමක තබා ගනු ඇත.

විශේෂඥ දැක්ම

වාර්තා මත පදනම්ව, නිල Federal Reserve ප්රක්ෂේපන දැනට 2026 දී එක් අනුපාත කප්පාදුවක් පමණක් පෙන්නුම් කරන අතර, අභ්යන්තර අනාවැකි සහ ආක්රමණශීලී ලිහිල් කිරීම සඳහා Miran ගේ ඉල්ලීම් අතර පරතරය ඉස්මතු කරයි. නව Federal Open Market Committee ඡන්ද භ්රමණය ද වඩාත් hawkish දෙසට නැඹුරු වන අතර, නුදුරු කාලීනව වේගවත් ප්රතිපත්ති වෙනස්වීම් සිදුවීමේ සම්භාවිතාව අඩු කරයි.

කෙසේ වෙතත්, දත්ත අවසානයේ තීරණ මෙහෙයවන බව විශ්ලේෂකයින් අවධාරණය කරයි. රැකියා විරහිත හිමිකම්, වැටුප් වර්ධනය සහ සහභාගීත්ව අනුපාත වැනි රැකියා දර්ශක හුදෙක් උද්ධමනයට වඩා වැඩි බරක් දරනු ඇත. මිල ගණන් නැවත ඉහළ යාමකින් තොරව ශ්රම වෙළඳපොළ සිසිල් වීම වේගවත් වුවහොත්, වේගවත් කප්පාදු සඳහා පීඩනය තීව්ර වනු ඇත.

දැනට, Fed හි බෙදීම අක්රියතාවයට වඩා අවිනිශ්චිතතාවය පිළිබිඹු කරයි. පශ්චාත් වසංගත ආර්ථිකයක් දිගුකාලීන සීමා කිරීම්වලට ප්රතිචාර දක්වන්නේ කෙසේද යන්න සමඟ ප්රතිපත්ති සම්පාදකයින් පොරබදමින් සිටින අතර, එම අවිනිශ්චිතතාවය 2026 පුරා මූල්ය ප්රතිපත්තිය හැඩගස්වනු ඇත.

ප්රධාන කරුණ

Federal Reserve 2026 ට පිවිසෙන්නේ ප්රවේශම සහ හදිසිතාව අතර බෙදී ය. නිල අනාවැකි තවමත් සීමිත ලිහිල් කිරීම්වලට පක්ෂව සිටියද, ගැඹුරු කප්පාදු සඳහා වන ඉල්ලීම් ශ්රම වෙළඳපොළේ දුර්වලතාවය පිළිබඳ වර්ධනය වන කනස්සල්ල පිළිබිඹු කරයි. උද්ධමනය නැවත ඇති නොකර රැකියා දත්ත දිගටම මෘදු වුවහොත්, Fed අවසානයේ වෙළඳපොළ අපේක්ෂා කරනවාට වඩා වේගයෙන් අනුපාත කප්පාදු කළ හැකිය. ආයෝජකයින් රැකියා දර්ශක සමීපව නිරීක්ෂණය කළ යුතුය, මන්ද ඒවා ප්රතිපත්ති වෙනස්වීම්වල වේගයට බලපෑම් කළ හැකි බැවිනි.

උපුටා දක්වන ලද කාර්ය සාධන සංඛ්යා අනාගත කාර්ය සාධනය පිළිබඳ සහතිකයක් නොවේ.