২০২৬ সালে Fed কি বাজারের প্রত্যাশার চেয়ে দ্রুত হারে সুদের হার কমাবে?

২০২৬ সালে Federal Reserve কি বাজারের প্রত্যাশার চেয়ে দ্রুত হারে সুদের হার কমাবে? বিশ্লেষকদের মতে, Fed-এর অভ্যন্তরে ক্রমবর্ধমান বিভাজন ইঙ্গিত দেয় যে এই ফলাফলটি উড়িয়ে দেওয়া যায় না। যদিও অফিসিয়াল পূর্বাভাস এখনো সতর্ক পথের ইঙ্গিত দেয়, কিছু নীতিনির্ধারক যুক্তি দিচ্ছেন যে মুদ্রাস্ফীতি যথেষ্ট কমে এসেছে, যাতে আরও গভীর ও দ্রুত হার কমানো ন্যায্য হতে পারে।

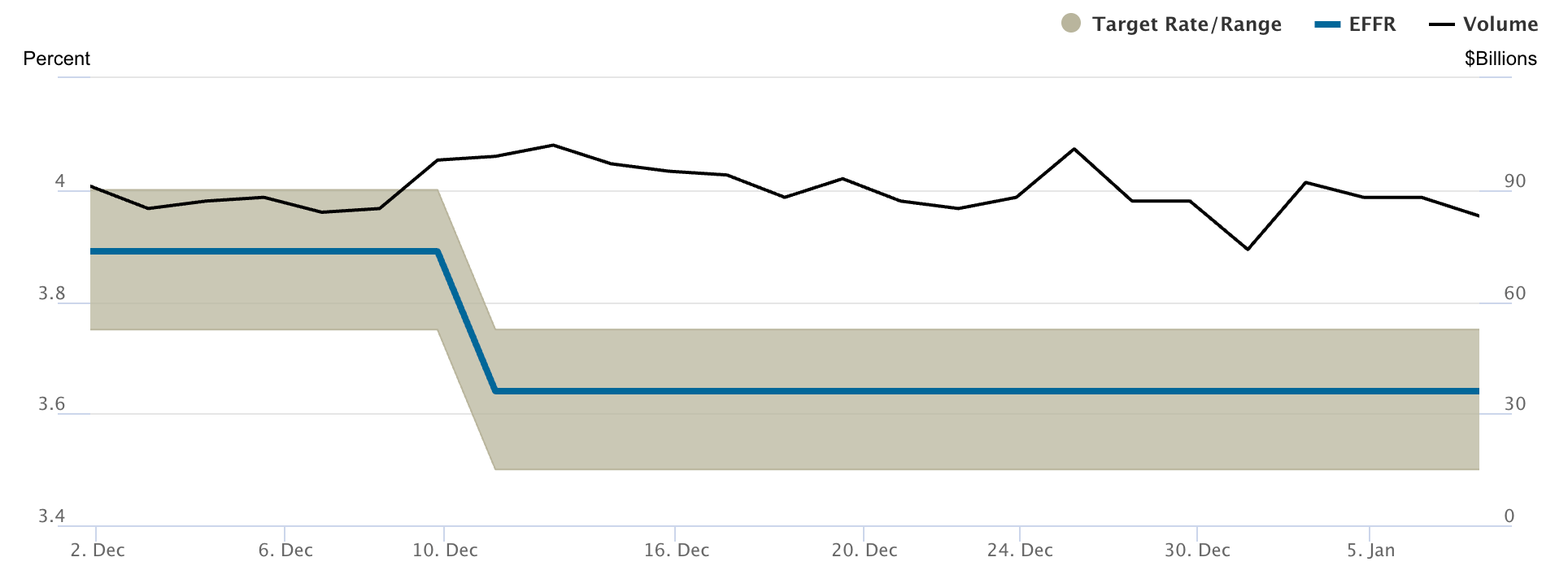

বর্তমানে Federal Funds Rate ৩.৫০% থেকে ৩.৭৫% এর মধ্যে অবস্থান করছে, এখন বিতর্কের কেন্দ্রবিন্দু হলো আর্থিক নীতি কি এখনও অপ্রয়োজনীয়ভাবে কঠোর কিনা।

এই প্রশ্নটি আরও জরুরি হয়ে উঠেছে যখন Fed Governor Stephen Miran প্রকাশ্যে এই বছর পর্যন্ত ১৫০ বেসিস পয়েন্ট পর্যন্ত হার কমানোর আহ্বান জানিয়েছেন। তার অবস্থান বাজারের মূল্যায়ন এবং ধৈর্যের পক্ষে থাকা অন্যান্য কর্মকর্তাদের সঙ্গে তীব্রভাবে বিপরীত। শ্রমবাজারের তথ্য দুর্বল হচ্ছে এবং মুদ্রাস্ফীতি লক্ষ্যের কাছাকাছি চলে আসছে, বিনিয়োগকারীরা সতর্কভাবে লক্ষ্য করছেন Fed শেষ পর্যন্ত তার বর্তমান সংকেতের চেয়ে দ্রুত পদক্ষেপ নেয় কিনা তার লক্ষণ খুঁজতে।

Fed-এর হার কমানোর বিতর্কের পেছনে কী?

বিভেদের মূল কারণ হলো Fed কর্মকর্তারা কীভাবে মুদ্রাস্ফীতি ও শ্রমবাজারের শিথিলতা মূল্যায়ন করেন। Miran যুক্তি দেন যে অন্তর্নিহিত মুদ্রাস্ফীতি ইতিমধ্যে ২.৩% এর কাছাকাছি চলছে, যা Fed-এর ২% লক্ষ্যের যথেষ্ট কাছাকাছি, যাতে অর্থবহ হার কমানো সম্ভব হয় মূল্যবৃদ্ধির পুনরুত্থানের ঝুঁকি ছাড়াই। তার দৃষ্টিকোণ থেকে, উচ্চ হার ধরে রাখা নিয়োগকে দমন করছে, মুদ্রাস্ফীতিকে নয়।

অন্যান্য নীতিনির্ধারকরা এতটা নিশ্চিত নন। বেশ কয়েকজন আঞ্চলিক Federal Reserve ব্যাংকের প্রেসিডেন্ট shutdown-পরবর্তী আরও তথ্য না আসা পর্যন্ত হার অপরিবর্তিত রাখার পক্ষে। তারা সতর্ক করেন যে মুদ্রাস্ফীতির ইতিহাস আছে, নীতি খুব দ্রুত শিথিল হলে তা আবার বাড়তে পারে, বিশেষ করে চাহিদা প্রত্যাশার চেয়ে বেশি স্থিতিশীল থাকলে।

রাজনীতি এই বিতর্কে আরেকটি স্তর যোগ করেছে। Miran, যিনি President Donald Trump দ্বারা অস্থায়ীভাবে Board of Governors-এ নিয়োগপ্রাপ্ত, হোয়াইট হাউসের মন্দা ও stagflation ঝুঁকি নিয়ে উদ্বেগের প্রতিধ্বনি করেছেন। যদিও Fed স্বাধীনভাবে পরিচালিত হয়, নতুন রাজনৈতিক নজরদারি দেখায় যে প্রবৃদ্ধি কমার সাথে সাথে হার নীতি কতটা সংবেদনশীল হয়ে উঠেছে।

কেন এটি গুরুত্বপূর্ণ

এই বিভাজন গুরুত্বপূর্ণ কারণ বাজার কেবল ফলাফল নয়, প্রত্যাশা নিয়ে লেনদেন করে। Fed-এর বক্তব্যে সামান্য পরিবর্তনও কয়েক মিনিটের মধ্যে বন্ড, ইকুইটি ও মুদ্রার মূল্য পরিবর্তন করতে পারে। নীতিনির্ধারকরা প্রকাশ্যে দ্বিমত পোষণ করলে, বিনিয়োগকারীরা অফিসিয়াল দিকনির্দেশনা এখনও সম্ভাব্য নীতিপথ প্রতিফলিত করে কিনা তা পুনর্মূল্যায়ন করার ফলে অস্থিরতা বেড়ে যায়।

অর্থনীতিবিদরাও সতর্ক করেন যে অপেক্ষার খরচ Fed-এর ধারণার চেয়ে বেশি হতে পারে। Bloomberg Economics উল্লেখ করেছে যে কঠোর আর্থিক নীতির প্রভাব কর্মসংস্থানে বিলম্বে পড়ে, অর্থাৎ বর্তমান চাকরি হারানোর ঘটনা মাসখানেক আগের সিদ্ধান্তের প্রতিফলন। যদি Fed শিথিলকরণ বিলম্বিত করে যতক্ষণ না বেকারত্ব আরও বাড়ে, তাহলে পরে বড় হার কমাতে হতে পারে, যা বাজারকে অস্থিতিশীল করতে পারে।

বাজার ও ভোক্তাদের ওপর প্রভাব

ভোক্তাদের জন্য, হার কমানোর গতি সরাসরি ঋণের খরচকে প্রভাবিত করে। ক্রেডিট কার্ড, গাড়ির ঋণ এবং হোম-ইকুইটি লাইন স্বল্পমেয়াদি হারের সঙ্গে ঘনিষ্ঠভাবে যুক্ত, ফলে মুদ্রাস্ফীতি কমলেও গৃহস্থালীর আর্থিক চাপ অব্যাহত থাকে। দ্রুত হার কমানো ধাপে ধাপে মাসিক কিস্তি কমাবে এবং বিশেষ করে ভেরিয়েবল রেটের ঋণগ্রহীতাদের জন্য খরচ কমাবে।

বিশ্লেষকরা উল্লেখ করেছেন যে অনিশ্চয়তার কারণে বাজার ইতিমধ্যেই প্রতিক্রিয়া দেখাচ্ছে। বন্ডের ফলন শ্রমবাজারের তথ্যের প্রতি আরও সংবেদনশীল হয়ে উঠেছে, আর ইকুইটির মূল্যায়ন এখন নির্ভর করছে প্রবৃদ্ধি আরও নীতিগত সহায়তা ছাড়াই স্থিতিশীল হতে পারে কিনা তার ওপর। প্রত্যাশার চেয়ে দ্রুত শিথিলকরণ চক্র US ডলারকে দুর্বল করবে, ঝুঁকিপূর্ণ সম্পদকে সমর্থন দেবে এবং yield curve আরও খাড়া করবে, যা একটি নরম অবতরণের প্রতি আস্থা প্রকাশ করবে।

যদি আরও কঠোর অবস্থান নেওয়া পক্ষটি জয়ী হয়, তাহলে কঠোর শর্তাবলী আরও দীর্ঘ সময় ধরে থাকতে পারে। এই ফলাফল প্রতিরক্ষামূলক ইকুইটিকে সুবিধা দেবে এবং Fed ধীরগতিতে চললে অস্থিরতা বাড়িয়ে রাখবে।

বিশেষজ্ঞদের দৃষ্টিভঙ্গি

প্রতিবেদন অনুযায়ী, অফিসিয়াল Federal Reserve পূর্বাভাস বর্তমানে ২০২৬ সালে মাত্র একবার হার কমানোর ইঙ্গিত দেয়, যা অভ্যন্তরীণ পূর্বাভাস ও Miran-এর আক্রমণাত্মক শিথিলকরণের আহ্বানের মধ্যে ব্যবধান তুলে ধরে। নতুন Federal Open Market Committee-র ভোটিং রোটেশনও আরও কঠোর অবস্থানের দিকে ঝুঁকে, ফলে নিকট ভবিষ্যতে দ্রুত নীতিগত পরিবর্তনের সম্ভাবনা কমে গেছে।

তবে বিশ্লেষকরা জোর দেন যে শেষ পর্যন্ত সিদ্ধান্ত নির্ভর করবে তথ্যের ওপর। চাকরির দাবির সংখ্যা, মজুরি বৃদ্ধি ও অংশগ্রহণের হার—এই ধরনের কর্মসংস্থান সূচকগুলো শিরোনাম মুদ্রাস্ফীতির চেয়ে বেশি গুরুত্ব পাবে। যদি শ্রমবাজারের শীতলতা বাড়ে এবং মূল্যবৃদ্ধি পুনরায় না বাড়ে, তাহলে দ্রুত হার কমানোর চাপ বাড়বে।

এখন Fed-এর বিভাজন অকার্যকারিতা নয়, বরং অনিশ্চয়তার প্রতিফলন। নীতিনির্ধারকরা চেষ্টা করছেন দীর্ঘস্থায়ী সংযমের পরবর্তী অর্থনীতি কীভাবে প্রতিক্রিয়া জানায় তা বোঝার—এবং এই অনিশ্চয়তাই ২০২৬ জুড়ে আর্থিক নীতিকে প্রভাবিত করতে পারে।

মূল বার্তা

Federal Reserve ২০২৬ সালে সতর্কতা ও জরুরিতার মধ্যে বিভক্ত অবস্থায় প্রবেশ করছে। অফিসিয়াল পূর্বাভাস এখনো সীমিত শিথিলকরণের পক্ষে থাকলেও, আরও গভীর হার কমানোর আহ্বান শ্রমবাজারের দুর্বলতা নিয়ে বাড়তে থাকা উদ্বেগের প্রতিফলন। যদি চাকরির তথ্য দুর্বল হতে থাকে এবং মুদ্রাস্ফীতি পুনরায় না বাড়ে, তাহলে Fed শেষ পর্যন্ত বাজারের প্রত্যাশার চেয়ে দ্রুত হারে হার কমাতে পারে। বিনিয়োগকারীদের উচিত কর্মসংস্থান সূচকগুলো ঘনিষ্ঠভাবে পর্যবেক্ষণ করা, কারণ এগুলো নীতিগত পরিবর্তনের গতি নির্ধারণে প্রভাব ফেলতে পারে।

উল্লিখিত পারফরম্যান্সের পরিসংখ্যান ভবিষ্যতের পারফরম্যান্সের কোনো নিশ্চয়তা নয়।