Czy Fed obniży stopy szybciej w 2026 roku, niż oczekuje rynek?

Czy Federal Reserve obniży stopy procentowe szybciej w 2026 roku, niż oczekują tego rynki? Według analityków rosnący podział wewnątrz Fed sugeruje, że takiego scenariusza nie można wykluczyć. Chociaż oficjalne prognozy wciąż wskazują na ostrożne podejście, niektórzy decydenci twierdzą, że inflacja ostygła na tyle, by uzasadnić głębsze i szybsze luzowanie.

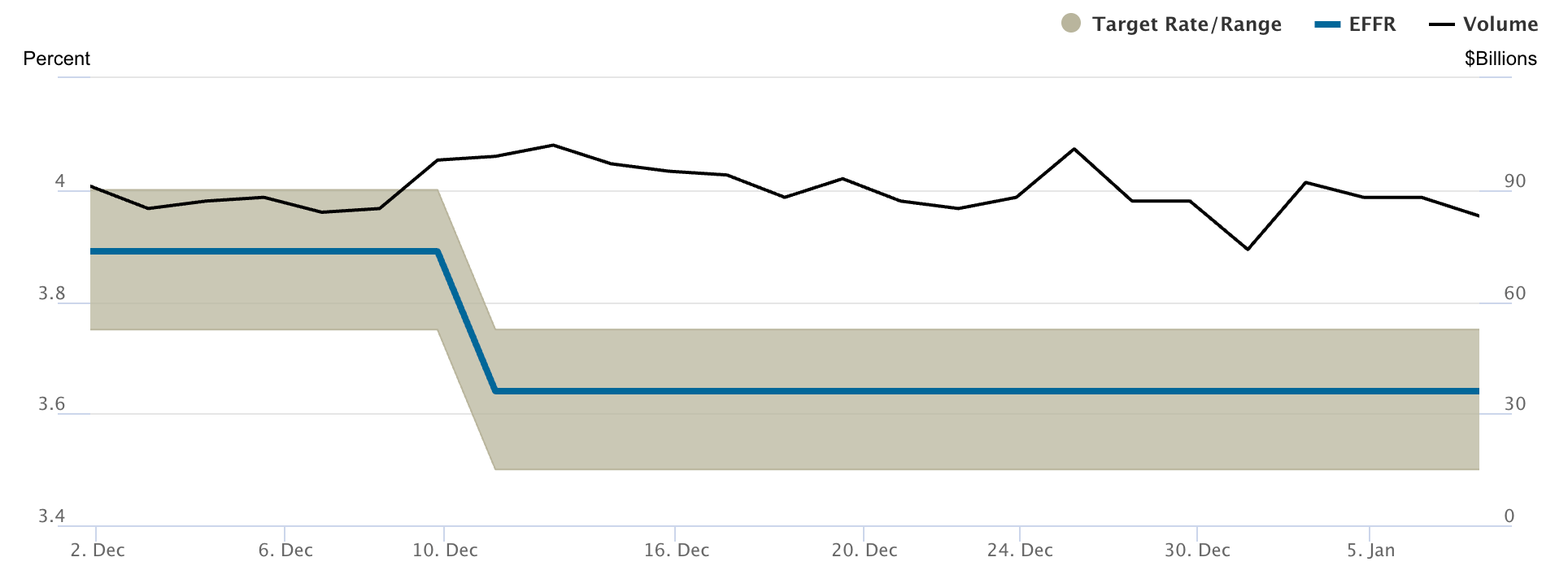

Przy Federal Funds Rate obecnie na poziomie od 3,50% do 3,75%, debata koncentruje się teraz na tym, czy polityka monetarna nadal jest niepotrzebnie restrykcyjna.

Pytanie to nabrało większej wagi po tym, jak członek zarządu Fed Stephen Miran publicznie wezwał do obniżek stóp o nawet 150 punktów bazowych w tym roku. Jego stanowisko wyraźnie kontrastuje z wycenami rynkowymi oraz z innymi urzędnikami opowiadającymi się za cierpliwością. W miarę jak dane z rynku pracy słabną, a inflacja zbliża się do celu, inwestorzy uważnie obserwują sygnały, że Fed może ostatecznie działać szybciej, niż obecnie sygnalizuje.

Co napędza debatę o obniżkach stóp przez Fed?

Sedno sporu tkwi w tym, jak urzędnicy Fed interpretują postępy w walce z inflacją i luzowanie na rynku pracy. Miran twierdzi, że bazowa inflacja już teraz wynosi około 2,3%, czyli wystarczająco blisko celu Fed na poziomie 2%, by umożliwić znaczące obniżki stóp bez ryzyka ponownego wzrostu cen. Z jego perspektywy utrzymywanie wysokich stóp tłumi zatrudnienie, zamiast ograniczać inflację.

Inni decydenci są mniej przekonani. Kilku prezesów regionalnych banków Federal Reserve opowiada się za utrzymaniem stóp na niezmienionym poziomie, dopóki więcej danych po zakończeniu lockdownów nie wyjaśni rzeczywistej sytuacji na rynku pracy i presji cenowej. Ostrzegają, że inflacja ma tendencję do ponownego przyspieszania, gdy polityka jest luzowana zbyt wcześnie, zwłaszcza jeśli popyt okaże się bardziej odporny, niż oczekiwano.

Polityka dodała kolejny wymiar do tej debaty. Miran, tymczasowo powołany do zarządu przez prezydenta Donalda Trumpa, powtórzył obawy Białego Domu dotyczące ryzyka recesji i stagflacji. Chociaż Fed działa niezależnie, ponowna uwaga polityczna podkreśla, jak wrażliwa stała się polityka stóp procentowych w obliczu spowolnienia wzrostu.

Dlaczego to ma znaczenie

Ten podział ma znaczenie, ponieważ rynki handlują oczekiwaniami, a nie tylko wynikami. Nawet subtelne zmiany w retoryce Fed mogą w ciągu kilku minut zmienić wyceny obligacji, akcji i walut. Gdy decydenci otwarcie się nie zgadzają, zmienność zwykle rośnie, ponieważ inwestorzy ponownie oceniają, czy oficjalne wytyczne nadal odzwierciedlają prawdopodobny kierunek polityki.

Ekonomiści ostrzegają również, że koszt zwlekania może być wyższy, niż zakłada Fed. Bloomberg Economics zauważa, że restrykcyjna polityka monetarna wpływa na zatrudnienie z opóźnieniem, co oznacza, że obecne zwolnienia mogą być efektem decyzji podjętych kilka miesięcy wcześniej. Jeśli Fed opóźni luzowanie do czasu, gdy bezrobocie wzrośnie gwałtowniej, może być zmuszony do większych obniżek później, co potencjalnie zdestabilizuje rynki.

Wpływ na rynki i konsumentów

Dla konsumentów tempo obniżek stóp bezpośrednio wpływa na koszty kredytów. Karty kredytowe, pożyczki samochodowe i linie kredytowe zabezpieczone hipoteką są ściśle powiązane z krótkoterminowymi stopami, co utrzymuje presję na budżety domowe, nawet gdy inflacja słabnie. Szybsze obniżki stopniowo obniżyłyby miesięczne raty i poprawiłyby dochód rozporządzalny, szczególnie dla kredytobiorców ze zmiennym oprocentowaniem.

Analitycy zauważyli, że rynki już reagują na niepewność. Rentowności obligacji stały się coraz bardziej wrażliwe na dane z rynku pracy, podczas gdy wyceny akcji zależą teraz od tego, czy wzrost gospodarczy ustabilizuje się bez dalszego wsparcia polityki. Szybszy niż oczekiwano cykl luzowania prawdopodobnie osłabiłby dolara amerykańskiego, wsparł aktywa ryzykowne i spowodowałby wzrost nachylenia krzywej dochodowości, sygnalizując wiarę w miękkie lądowanie.

Jeśli przeważy bardziej jastrzębie skrzydło, zaostrzone warunki mogą utrzymać się dłużej. Taki scenariusz sprzyjałby defensywnym akcjom i utrzymywałby wysoką zmienność, gdy inwestorzy dostosowują się do wolniej reagującego Fed.

Perspektywy ekspertów

Z raportów wynika, że oficjalne prognozy Federal Reserve obecnie przewidują tylko jedną obniżkę stóp w 2026 roku, co podkreśla rozbieżność między wewnętrznymi prognozami a postulatami Mirana dotyczącymi agresywnego luzowania. Nowa rotacja głosowa w Federal Open Market Committee również jest bardziej jastrzębia, co zmniejsza prawdopodobieństwo szybkich zmian polityki w najbliższym czasie.

Jednak analitycy podkreślają, że ostatecznie to dane będą decydować. Wskaźniki zatrudnienia, takie jak liczba nowych bezrobotnych, wzrost płac i wskaźniki aktywności zawodowej, będą miały większe znaczenie niż sama inflacja. Jeśli ochłodzenie rynku pracy przyspieszy bez ponownego wzrostu cen, presja na szybsze obniżki wzrośnie.

Na razie podział w Fed odzwierciedla niepewność, a nie brak sprawności. Decydenci mierzą się z tym, jak gospodarka po pandemii reaguje na długotrwałe ograniczenia – i ta niepewność może kształtować politykę monetarną przez cały 2026 rok.

Najważniejsze wnioski

Federal Reserve wchodzi w 2026 rok podzielony między ostrożność a pilność działania. Chociaż oficjalne prognozy wciąż faworyzują ograniczone luzowanie, postulaty głębszych cięć odzwierciedlają rosnące obawy o słabość rynku pracy. Jeśli dane o zatrudnieniu będą nadal słabnąć bez ponownego wzrostu inflacji, Fed może ostatecznie obniżyć stopy szybciej, niż oczekują rynki. Inwestorzy powinni uważnie śledzić wskaźniki zatrudnienia, ponieważ mogą one wpłynąć na tempo zmian polityki.

Przytoczone wyniki nie stanowią gwarancji przyszłych rezultatów.