ارتفاع الذهب مع تخفيضات الفيدرالي يشعل موجة زخم جديدة

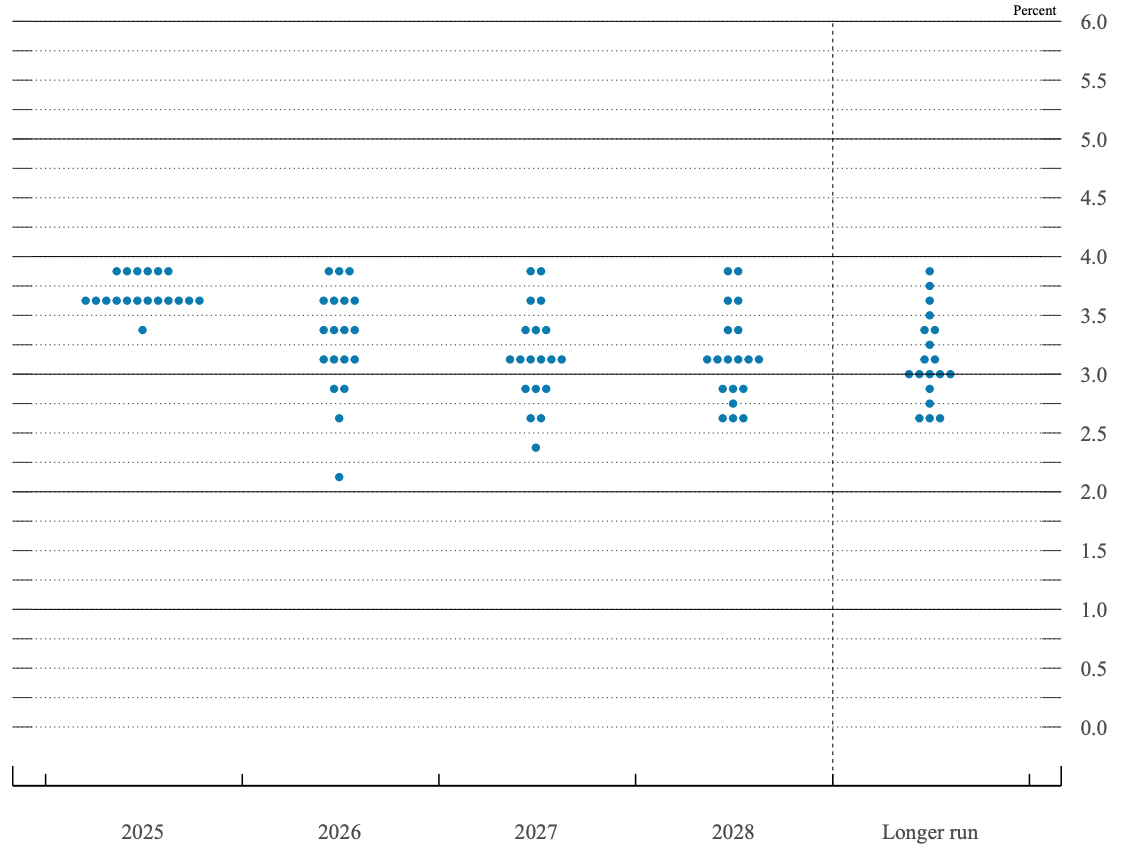

تجسد موجة صعود الذهب الأخيرة قناعة السوق المتزايدة بأن دورة تخفيض الفائدة من Federal Reserve لم تعد مجرد تعديل لمرة واحدة، بل أصبحت تحولاً هيكلياً. ووفقاً للبيانات، ارتفعت الأسعار الفورية نحو 4,275 دولاراً في تداولات آسيا المبكرة، مواصلة موجة بدأت فور إعلان الفيدرالي عن خفض بمقدار 25 نقطة أساس—وهو الخفض الثالث هذا العام. وتحركت الفضة بالتوازي، حيث لامست لفترة وجيزة مستوى قياسياً عند 62.37 دولاراً مع انتقال المستثمرين إلى الأصول التي تزدهر عندما تنخفض العوائد الحقيقية.

أشار مراقبو السوق إلى أن هذه القصة مهمة لأن بيئة السياسات التي تشكل تدفقات رأس المال العالمية قد تغيرت بشكل حاسم. تقوم الأسواق الآن بتسعير 75 نقطة أساس إضافية من التخفيضات في عام 2025، وهو تعديل أعاد معايرة التوقعات للنمو والتضخم وقابلية المخاطرة. وستكشف الأشهر المقبلة ما إذا كانت البيانات الكلية تبرر هذا الميل للتيسير أم تتحداه.

ما الذي يدفع الذهب للصعود؟

وفقاً للتقارير، فإن جزءاً كبيراً من قوة الذهب ينبع من إعادة تسعير حادة لمسار سياسة الفيدرالي. فقد دفع الخفض الأخير بمقدار 25 نقطة أساس من البنك المركزي معدل الأموال إلى أدنى مستوى له في ثلاث سنوات، مما أدى إلى انخفاض فوري في الدولار الأمريكي وعزز الاتجاه الهبوطي في العوائد الحقيقية.

عندما تنخفض تكلفة الاحتفاظ بالأصول ذات العائد، يصبح غياب الكوبون في الذهب أقل عقوبة. يتعامل المستثمرون مع هذه البيئة كإشارة خضراء لتجميع مراكز تحمي القوة الشرائية، خاصة عندما يبدو أن التيسير النقدي سيستمر. ويؤكد محللو CBA أن إجراءات الفيدرالي خلقت "رياحاً دورية قوية" قد تستمر حتى العام المقبل.

وتكشف موجة صعود الفضة عن الجانب الأكثر مضاربة في هذا التداول. فهي تميل إلى تضخيم نقاط التحول في الدورات النقدية، وقد استغل المتداولون مزيج الزخم والدعم الكلي. ويعكس تجاوز الفضة لمستوى 62 دولاراً الاعتقاد بأن الطلب الصناعي سيظل قائماً حتى مع انخفاض تكاليف الاقتراض. ويتصرف المعدن كتحوط وتداول عالي المخاطر في آن واحد، حيث يجذب تدفقات الملاذ الآمن إلى جانب الاهتمام المضاربي من متابعي الاتجاه.

لماذا الأمر مهم

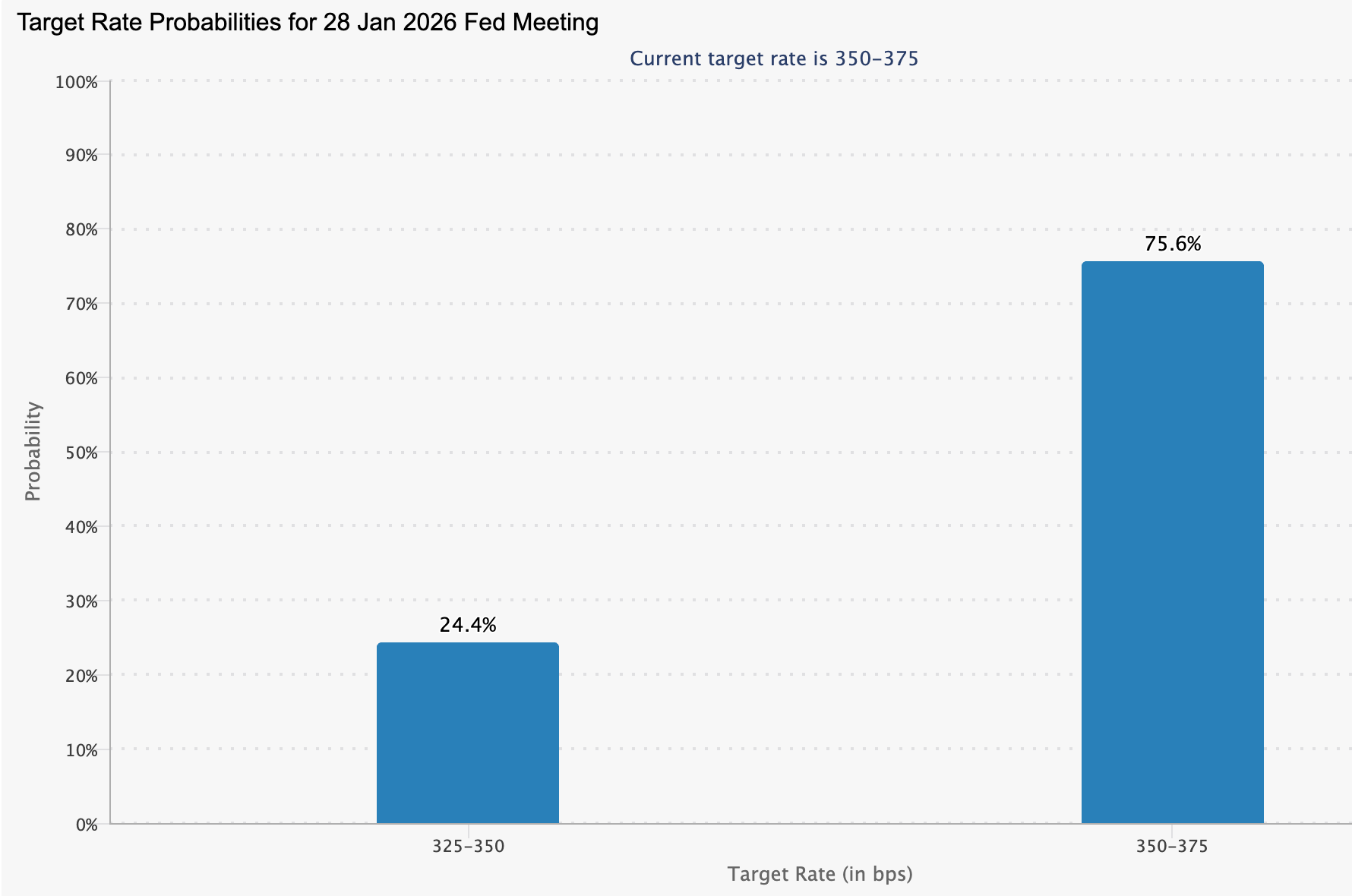

أشار المحللون إلى أن الذهب أصبح بشكل متزايد بمثابة مقياس للثقة في قدرة الفيدرالي على إدارة التضخم مع دعم النمو الاقتصادي. وقد تفاعلت الأسواق بقوة مع ارتفاع طلبات إعانة البطالة الأمريكية—وهو أكبر ارتفاع منذ ما يقرب من أربع سنوات ونصف—مما عزز التوقعات باستمرار التيسير النقدي. ومع ارتفاع احتمالية التوقف في يناير إلى 75.6%، يرى المتداولون مساراً ضيقاً للمستقبل: معدلات أقل، عوائد أضعف وطلب مستمر على الأصول الدفاعية.

ويحذر الاستراتيجيون من أن هذا التحول ليس مجرد آلي. فقد أشار أحد محللي المعادن في لندن إلى أن "الذهب الآن يسعر اتجاه السياسة وليس وتيرتها"، في إشارة إلى سوق يعتقد أن الفيدرالي يستعد لدعم سوق العمل المتباطئ. ويزيد هذا الشعور من احتمالية بقاء الذهب مدعوماً حتى لو استقرت المعدلات الاسمية، طالما أن العوائد الحقيقية تقوم بالدور الأكبر.

تأثيره على الأسواق والمستثمرين

أوضح الخبراء أن التأثير الفوري يتركز في قطاع المعادن أكثر من الأصول المخاطرة الأوسع. ويحصل الذهب على تدفقات ثابتة من المستثمرين الذين يرونه التمثيل الأنقى لانخفاض العوائد الحقيقية. وقد زادت الصناديق ذات التفويضات للتحوط من عدم اليقين في السياسات من مخصصاتها، بينما يستخدم المتداولون التقديريون الاختراق فوق 4,250 دولاراً لتبرير توقعات صعودية جديدة. والنتيجة سوق يجمع بين الزخم والدعم الأساسي بطريقة نادرة.

وتجذب الفضة نوعاً مختلفاً من المشاركين. فاختراقها لمستويات قياسية يشجع الأنظمة قصيرة الأجل واستراتيجيات CTA على زيادة التعرض الطويل. ويؤدي هذا الديناميك إلى تضييق السيولة حول المستويات الرئيسية ويمكن أن يضخم التحركات عندما تصبح المراكز أحادية الجانب. وفي الوقت نفسه، يراقب المستخدمون الصناعيون التقلبات عن كثب مع تأثير الأسعار الأعلى على استراتيجيات الشراء لعام 2025.

ويواجه المتداولون الأفراد مشهداً أكثر تعقيداً. قد يقلل المستوى السعري المرتفع للذهب من إمكانية الوصول، لكن وضوح اتجاه تيسير السياسات التجارية، الذي يدعم المعادن الأقوى، يحافظ على الاهتمام. ويبقى السؤال الرئيسي هو ما إذا كان التضخم سيستقر أو يعود للارتفاع ليظهر على رادار الفيدرالي، مما يعيد تشكيل مسار التخفيضات.

توقعات الخبراء

وفقاً للمحللين، تعتمد التوقعات على البيانات الأمريكية القادمة. إذا استمر التضخم في التراجع واستمرت هشاشة سوق العمل، فمن المرجح أن تعزز الأسواق التوقعات بتيسير بمقدار 75 نقطة أساس العام المقبل. هذا السياق سيمكن الذهب من الحفاظ على موقعه فوق 4,250 دولاراً وقد يبقي الفضة بالقرب من مستوياتها القياسية. كما أن الطلب الهيكلي من مديري الاحتياطيات والمخصصين المؤسسيين الباحثين عن التنويع سيكون له دور، خاصة مع استمرار المخاطر الجيوسياسية في الخلفية.

أما السيناريو البديل فهو ارتفاع مفاجئ في نمو الأجور أو انتعاش غير متوقع في التضخم. أي من هذين التطورين سيدفع الفيدرالي إلى إبطاء أو حتى إيقاف مسار التيسير، مما يرفع العوائد الحقيقية ويحد من صعود الذهب. ولن يقوض ذلك الحالة طويلة الأجل للمعادن الثمينة، لكنه قد يضخ بعض التقلبات ويعيد ضبط التوقعات بشأن وتيرة المكاسب. ويراقب المتداولون بيانات سوق العمل، واتجاهات التضخم الأساسي، واتصالات الفيدرالي باعتبارها المحفزات الرئيسية التالية.

الخلاصة الرئيسية

تقدم الذهب فوق 4,250 دولاراً هو أكثر من مجرد رد فعل على خطوة سياسية واحدة؛ إنه يعكس تحولاً أوسع في كيفية تقييم الأسواق للأصول الدفاعية في دورة التيسير. العوائد الحقيقية في انخفاض، وطلبات إعانة البطالة في ارتفاع، والمتداولون يتماشون مع توقعات بتخفيضات أعمق العام المقبل. ويؤكد اختراق الفضة قوة الزخم عندما تتعزز الإشارات الكلية والمراكز معاً. وتعتمد المرحلة التالية على بيانات التضخم والأجور الأمريكية، والتي ستحدد ما إذا كان الفيدرالي يمكنه الاستمرار في التيسير دون إعادة إشعال ضغوط الأسعار.

رؤى فنية حول الذهب

واصل الذهب ارتداده، متجاوزاً بوضوح منطقة 4,240 دولاراً أمريكياً ودافعاً نحو مستوى المقاومة عند 4,365 دولاراً، حيث يظهر جني الأرباح عادةً. وتدعم الحركة توسع نطاق Bollinger Bands، مما يشير إلى ارتفاع التقلبات وتعزيز الزخم الصعودي. كما أن RSI ينجرف أيضاً نحو منطقة التشبع الشرائي، مما يشير إلى أن السعر قد يدخل مرحلة مبالغ فيها، حتى مع بقاء المشترين مسيطرين بقوة. ويقع الدعم الفوري الآن عند 4,035 دولاراً أمريكياً؛ والبقاء فوقه يحافظ على الهيكل الصعودي، بينما الكسر دونه سيكشف عن منطقة التصفية الأعمق عند 3,935 دولاراً أمريكياً.

الأرقام المتعلقة بالأداء المذكورة ليست ضماناً للأداء المستقبلي.