Ouro dispara à medida que cortes da Fed desencadeiam uma nova onda de momentum

A mais recente valorização do ouro reflete a crescente convicção do mercado de que o ciclo de cortes de taxas da Federal Reserve deixou de ser um ajuste pontual para se tornar uma mudança estrutural. Com base nos dados, os preços à vista subiram para perto de $4.275 nas primeiras negociações asiáticas, prolongando uma tendência que começou assim que a Fed efetuou o corte de 25 pontos base — o terceiro do ano. A prata acompanhou o movimento, tocando brevemente um recorde de $62,37, à medida que os investidores migraram para ativos que prosperam quando os rendimentos reais caem.

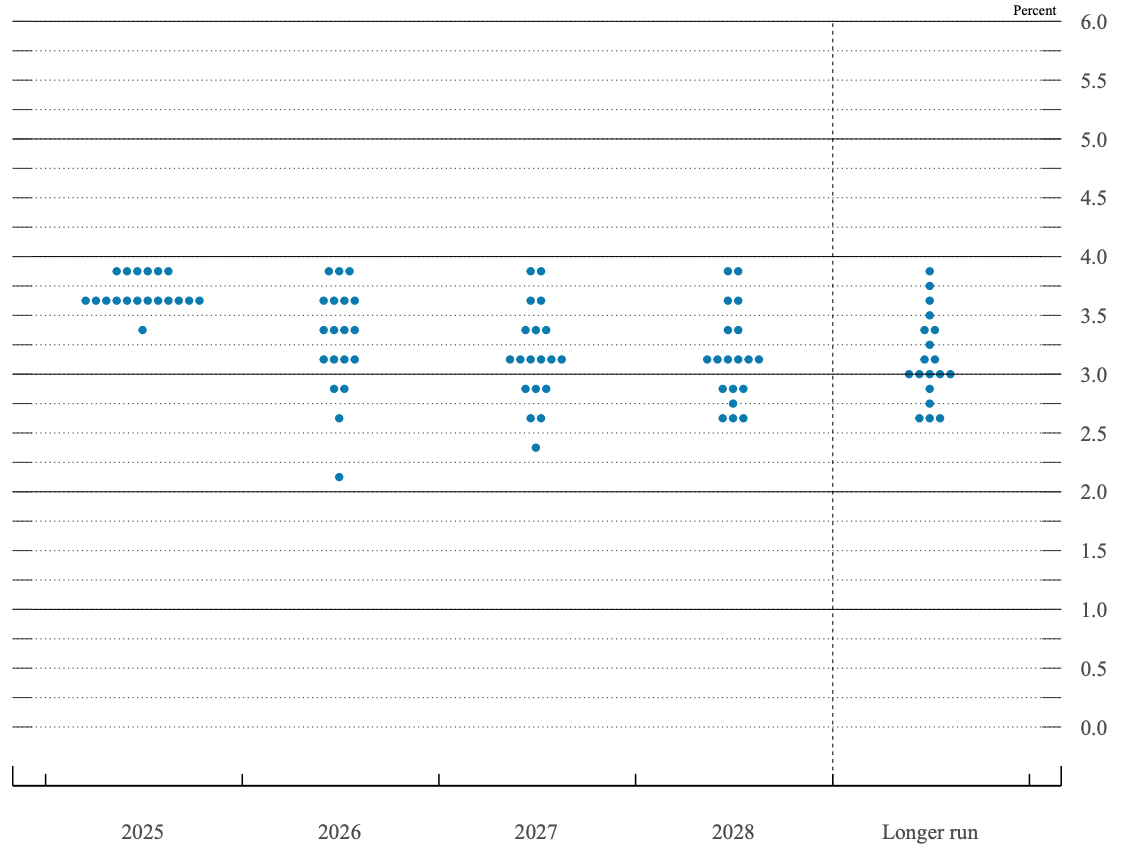

Observadores do mercado destacaram que este cenário é relevante porque o ambiente de política monetária que molda os fluxos globais de capital mudou de forma decisiva. Os mercados agora antecipam mais 75 pontos base de cortes em 2025, uma revisão que recalibrou as expectativas para o crescimento, inflação e apetite ao risco. Os próximos meses mostrarão se os dados macroeconómicos justificam esta inclinação expansionista ou a desafiam.

O que está a impulsionar o ouro?

Segundo relatórios, grande parte da força do ouro resulta de uma reavaliação acentuada do rumo da política da Fed. O mais recente corte de 25 pontos base do banco central levou a taxa dos fundos para o nível mais baixo em três anos, provocando uma queda imediata do Dólar americano e reforçando a tendência descendente dos rendimentos reais.

Quando o custo de manter ativos com rendimento diminui, a ausência de cupão do ouro deixa de ser uma penalização relevante. Os investidores encaram este ambiente como um sinal verde para acumular posições que protegem o poder de compra, especialmente quando o afrouxamento da política parece prestes a continuar. Analistas do CBA defendem que as ações da Fed criaram um “forte vento cíclico favorável” que pode prolongar-se até ao próximo ano.

A valorização da prata revela o lado mais especulativo deste movimento. A prata tende a amplificar pontos de viragem nos ciclos monetários, e os traders aproveitaram a combinação de momentum e suporte macroeconómico. A subida da prata acima dos $62 reflete a crença de que a procura industrial se manterá mesmo com a descida dos custos de financiamento. O metal está a comportar-se tanto como proteção como uma aposta de alto beta, captando fluxos de refúgio juntamente com o interesse especulativo dos seguidores de tendências.

Porque é importante

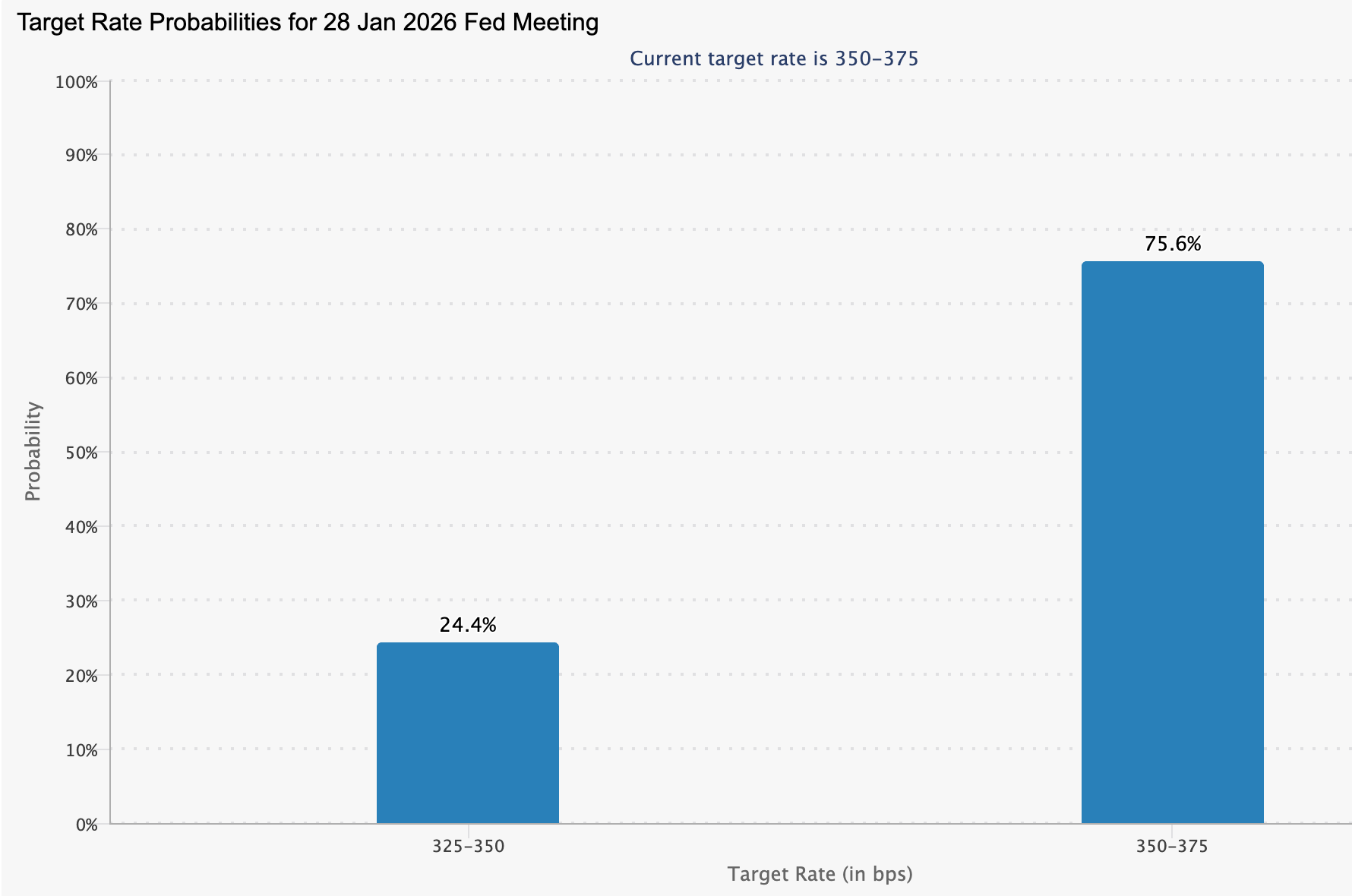

Analistas observaram que o ouro está a servir cada vez mais como barómetro da confiança na capacidade da Fed de gerir a inflação enquanto apoia o crescimento económico. Os mercados reagiram fortemente ao aumento dos pedidos de subsídio de desemprego nos EUA — o maior em quase quatro anos e meio — o que reforçou as expectativas de que o afrouxamento monetário continuará. Com a probabilidade de uma pausa em janeiro a subir para 75,6%, os traders veem um caminho estreito pela frente: taxas mais baixas, rendimentos mais fracos e procura sustentada por ativos defensivos.

Estratégas alertam que esta mudança não é apenas mecânica. Um analista de metais sediado em Londres referiu que “o ouro está agora a precificar a direção da política e não o ritmo”, sinalizando um mercado que acredita que a Fed se prepara para suavizar um mercado laboral em abrandamento. Tal sentimento aumenta a probabilidade de o ouro continuar apoiado mesmo que as taxas nominais estabilizem, já que os rendimentos reais estão a desempenhar o papel principal.

Impacto nos mercados e investidores

Especialistas referiram que o impacto imediato está concentrado no complexo dos metais, em vez de se estender a ativos de risco mais amplos. O ouro está a receber fluxos constantes de investidores que o veem como a representação mais pura da queda dos rendimentos reais. Fundos com mandatos para proteger contra a incerteza política aumentaram as suas alocações, enquanto traders discricionários utilizam a quebra acima dos $4.250 para justificar novas apostas de alta. O resultado é um mercado onde momentum e fundamentos se alinham de forma rara.

A prata está a atrair um tipo diferente de participante. A sua subida para território recorde incentiva sistemas de curto prazo e estratégias CTA a prolongar a exposição longa. Esta dinâmica reduz a liquidez em torno de níveis-chave e pode amplificar movimentos quando o posicionamento se torna desequilibrado. Os utilizadores industriais, por sua vez, monitorizam de perto a volatilidade, já que preços mais altos influenciam as suas estratégias de compra para 2025.

Os traders de retalho enfrentam um cenário mais complexo. O preço elevado do ouro pode reduzir a acessibilidade, mas a clareza direcional do afrouxamento da política, que favorece metais mais fortes, mantém o interesse. O ponto-chave é saber se a inflação estabiliza ou volta a subir para o radar da Fed, alterando o rumo dos cortes de taxas.

Perspetiva dos especialistas

Segundo analistas, as previsões dependem dos próximos dados dos EUA. Se a inflação continuar a abrandar e a fragilidade do mercado laboral persistir, é provável que os mercados reforcem as expectativas de 75 pontos base de afrouxamento no próximo ano. Esse contexto permitiria ao ouro manter-se acima dos $4.250 e poderia sustentar a prata perto de máximos históricos. A procura estrutural por parte de gestores de reservas e alocadores institucionais em busca de diversificação também será relevante, especialmente enquanto os riscos geopolíticos persistirem em pano de fundo.

O cenário alternativo é uma subida repentina dos salários ou uma recuperação inesperada da inflação. Qualquer um destes desenvolvimentos obrigaria a Fed a abrandar ou até interromper o ciclo de afrouxamento, elevando os rendimentos reais e travando a subida do ouro. Este movimento não comprometeria a tese de longo prazo para os metais preciosos, mas poderia introduzir volatilidade e redefinir as expectativas quanto ao ritmo dos ganhos. Os traders estão atentos aos dados laborais, tendências da inflação subjacente e comunicações da Fed como os próximos grandes catalisadores.

Conclusão principal

A subida do ouro acima dos $4.250 é mais do que uma reação a uma decisão de política; reflete uma mudança mais ampla na forma como os mercados valorizam ativos defensivos num ciclo de afrouxamento. Os rendimentos reais estão a cair, os pedidos de subsídio de desemprego estão a aumentar e os traders alinham-se com as expectativas de cortes mais profundos no próximo ano. A quebra da prata reforça o poder do momentum quando sinais macroeconómicos e posicionamento se reforçam mutuamente. A próxima fase dependerá dos dados de inflação e salários dos EUA, que determinarão se a Fed pode continuar a flexibilizar sem reacender pressões inflacionistas.

Perspetiva técnica do ouro

O ouro prolongou a sua recuperação, rompendo claramente acima da zona dos US$4.240 e avançando em direção à resistência dos US$4.365, onde normalmente surgem realizações de lucro. O movimento é apoiado pela expansão das Bandas de Bollinger, sinalizando aumento da volatilidade e fortalecimento do momentum de alta. O RSI também se aproxima da zona de sobrecompra, sugerindo que o preço pode estar a entrar numa fase esticada, mesmo com os compradores a manterem o controlo. O suporte imediato situa-se agora nos US$4.035; manter-se acima deste nível preserva a estrutura de alta, enquanto uma quebra abaixo exporia a zona de liquidação mais profunda dos US$3.935.

Os resultados apresentados não garantem desempenhos futuros.