Cómo afecta el recorte de tipos de la Fed a las perspectivas del oro de cara a diciembre

El oro se mantiene estable cerca de los 4.000 dólares después de que la Reserva Federal de los Estados Unidos recortara los tipos de interés en 25 puntos básicos hasta el rango del 3,75% al 4%, un movimiento muy esperado que reveló profundas divisiones dentro del banco central.

Si bien los tipos más bajos suelen respaldar al oro al reducir el atractivo de los activos que generan rentabilidad, el tono cauteloso del presidente Jerome Powell y la votación por partes han complicado el panorama.

Con la advertencia de Powell de que otro recorte de tipos en diciembre «no es una conclusión inevitable», los operadores se encuentran ahora atrapados entre dos resultados: una ruptura por encima de los 4.100 dólares si los datos económicos se suavizan o una corrección hacia los 3.900 dólares si la Reserva Federal adopta una postura alcista en diciembre.

Conclusiones clave

- La Reserva Federal redujo los tipos en 25 puntos básicos hasta un rango objetivo del 3,75% al 4%, su segundo recorte de 2025, pero no de manera unánime.

- Stephen Miran votó a favor de un recorte de 50 puntos básicos, mientras que Jeffrey Schmid prefirió no hacer ningún cambio, lo que subraya la división interna.

- La declaración describió un crecimiento moderado, un aumento más lento del empleo y una inflación aún «algo elevada».

- La Reserva Federal pondrá fin a la reducción del balance el 1 de diciembre, lo que indica un giro silencioso hacia una política de liquidez neutral.

- El oro cotiza entre 3.990 y 4.010 dólares, ya que los comentarios de Powell moderan las expectativas de una mayor flexibilización.

La decisión dividida sobre la tasa de interés de la Reserva Federal

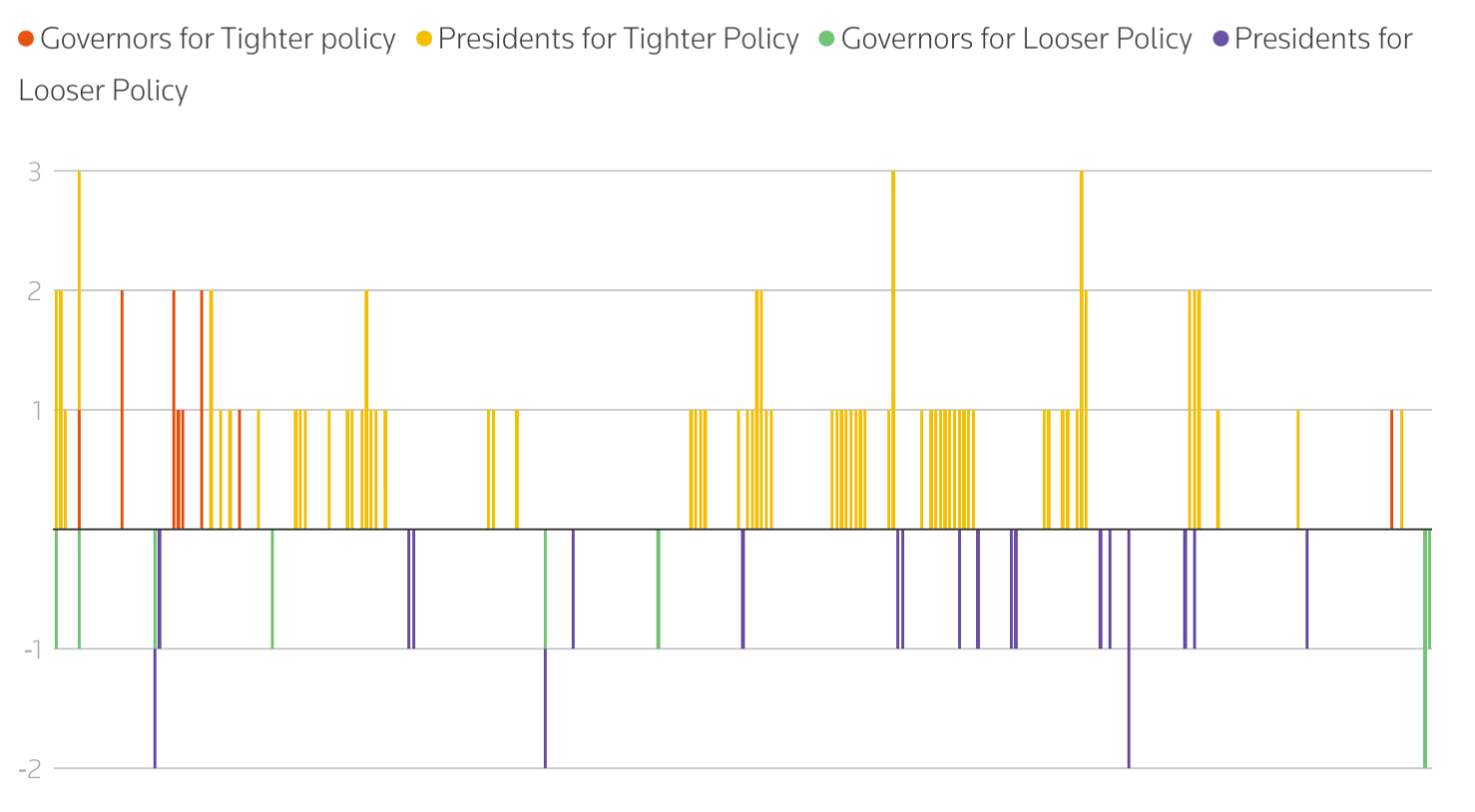

La última reunión de política terminó con una votación dividida de 10 a 2, lo que refleja un Comité Federal de Mercado Abierto (FOMC) cada vez más fracturado. La mayoría de los miembros apoyaron una reducción de 25 puntos básicos para amortiguar el enfriamiento del mercado laboral, pero hubo disensiones en ambos sentidos.

- El gobernador Stephen Miran abogó por un recorte de 50 puntos básicos y advirtió que un crecimiento más lento del empleo justificaba una acción más firme.

- Sin embargo, el presidente de la Fed de Kansas City, Jeffrey Schmid, votó a favor de mantener las tasas estables, citando la inflación que «sigue siendo algo elevada».

La declaración oficial adoptó un tono cauteloso y señaló que «la actividad económica se ha expandido a un ritmo moderado», al tiempo que reconoce que «la creación de empleo se ha ralentizado este año y la tasa de desempleo ha subido, pero se ha mantenido baja». La inflación, según la Reserva Federal, «ha subido desde principios de año y se mantiene algo elevada».

Esta inusual disidencia bilateral marca solo la tercera vez desde 1990 que los responsables políticos de la Fed discrepan en direcciones opuestas, una señal de profunda incertidumbre sobre las perspectivas económicas.

El mensaje de Powell: un recorte, no un giro

En la conferencia de prensa, Jerome Powell destacó que se trataba de una medida «sólida» para apoyar una economía que se enfriaba gradualmente, no del inicio de un agresivo ciclo de flexibilización. Advirtió que «una nueva reducción de la tasa de política monetaria en la reunión de diciembre no es una conclusión inevitable. Lejos de serlo».

Powell también señaló el actual cierre del gobierno, que ha interrumpido la recopilación de datos oficiales y ha dificultado que los responsables políticos midan el impulso económico.

«Cuando conduces en la niebla, disminuyes la velocidad» dijo, una metáfora de la nueva postura de observar y esperar de la Reserva Federal.

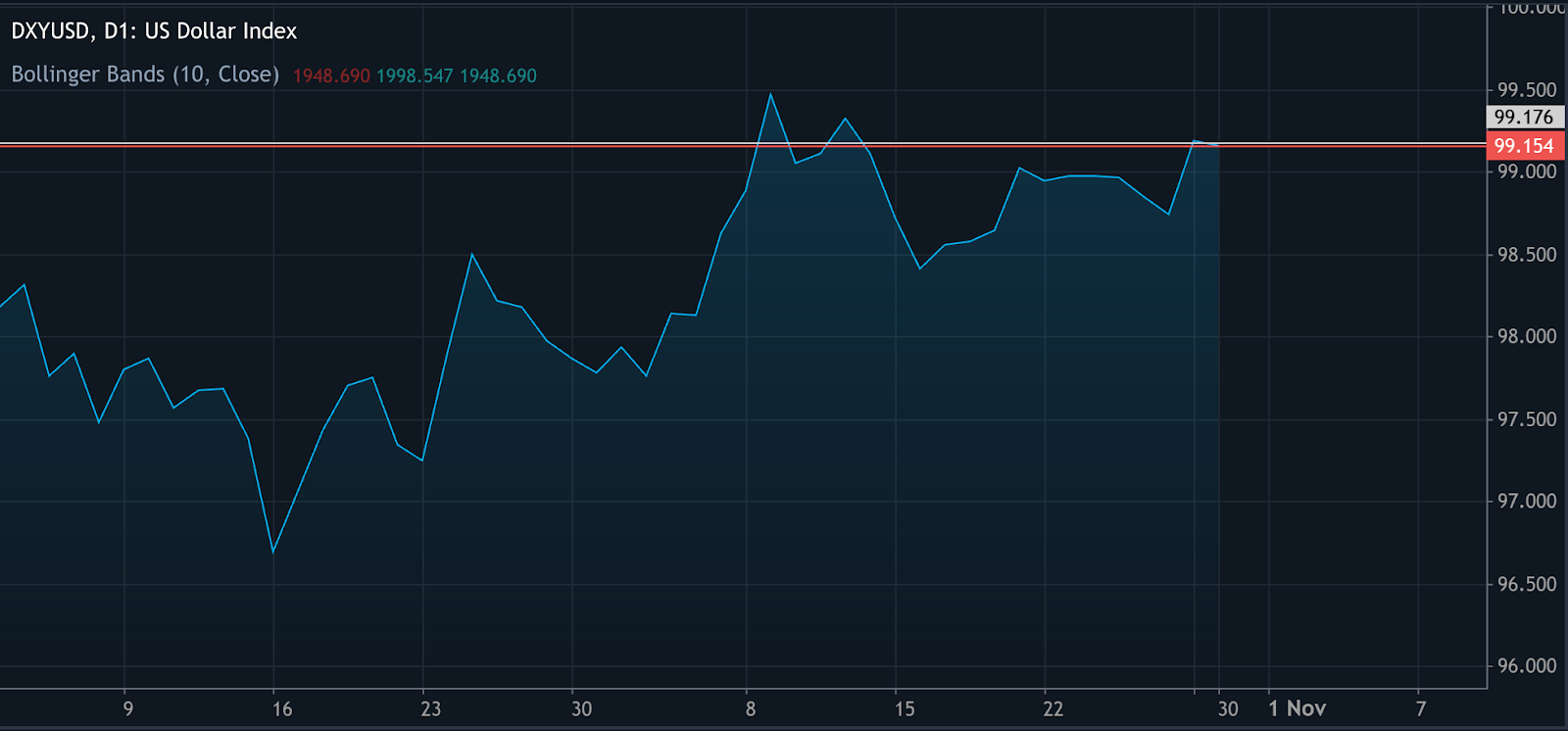

Los mercados, que habían descontado otro recorte en diciembre, se ajustaron rápidamente. Los futuros de los fondos federales recortaron las expectativas de una mayor flexibilización, el oro redujo las ganancias y retrocedió desde los máximos intradía cercanos a los 4.010 dólares, y el índice del dólar estadounidense (DXY) repuntó.

El mensaje era claro: la política no sigue un rumbo preestablecido. Esta «pausa disfrazada de recorte» ha dejado a los operadores de oro con la incertidumbre de esperar otra ronda de soporte o una fase de espera más prolongada.

El giro silencioso: poner fin a la reducción del balance

Más allá del recorte de tipos, una línea clave de la declaración de la Fed pasó prácticamente desapercibida: el Comité decidió concluir la reducción de sus tenencias agregadas de valores el 1 de diciembre. Esto pone fin de manera efectiva a la campaña plurianual de endurecimiento cuantitativo (QT) de la Fed, que supone un cambio significativo en la gestión de la liquidez.

La medida sugiere que el banco central tiene como objetivo estabilizar los mercados monetarios tras las señales de escasez de financiación y preservar la flexibilidad antes de un año electoral potencialmente volátil.

En la práctica, poner fin al QT significa que la Reserva Federal reinvertirá los valores que venzan en lugar de reducir su balance, lo que mantendrá flexibles las condiciones de liquidez. En el caso del oro, esto suele ser alentador: una mayor liquidez tiende a debilitar los rendimientos reales y a impulsar la demanda de activos no rentables, como los lingotes. Sin embargo, dado que el tono de Powell fue mesurado y cauteloso, los operadores ven esto más como una gestión del riesgo que como un giro directo hacia el estímulo.

Reacción del mercado: la volatilidad reemplaza a la certeza

El desempeño intradía del oro capturó la confusión del mercado. El metal repuntó brevemente tras el anuncio, pero retrocedió rápidamente una vez que Powell comenzó a hablar. A última hora del miércoles, el par XAU/USD fluctuaba entre los 3.990 y los 4.010 dólares, manteniéndose estable pero sin mostrar ninguna convicción.

Mientras tanto, el dólar estadounidense se fortaleció a medida que los operadores recortaron las apuestas a la baja de tipos, mientras que los bonos del Tesoro ampliaron sus ganancias, lo que indica expectativas de un crecimiento más lento en lugar de una inflación renovada.

Los mercados bursátiles subieron inicialmente y luego cayeron cuando los inversores se dieron cuenta de que Powell había hecho retroceder las expectativas de un recorte en diciembre.

«El oro tuvo una reacción lógica cuando Powell intentó reducir las expectativas de un recorte en diciembre. Eso es positivo para el dólar y negativo para el oro», dijo Peter Grant, estratega sénior de Zaner Metals.

La débil respuesta de los precios muestra que el oro cotiza ahora menos en función de los resultados de los tipos y más en función de la credibilidad de las políticas, lo que demuestra la convicción que puede mantener la Reserva Federal en su cautelosa postura de flexibilización.

Previsión del precio del oro: el camino hacia diciembre

De cara a la reunión final de 2025, la pregunta clave es si la cautela de la Reserva Federal estaba justificada o era prematura.

- Si la inflación disminuye y los datos sobre empleo se suavizan, la Reserva Federal podría justificar otro recorte de 25 puntos básicos, lo que podría impulsar al oro por encima de los 4.100 dólares.

- Si el crecimiento se mantiene estable y la inflación se mantiene estable, la Reserva Federal podría hacer una pausa y hacer que el oro volviera a situarse en los 3.900 dólares a medida que el dólar amplíe sus ganancias.

Powell también señaló que las opiniones internas de la Fed son muy divergentes: algunos miembros consideran que la postura actual sigue siendo «modestamente restrictiva», mientras que otros creen que los tipos ahora son «casi neutrales». Esta brecha política cada vez mayor hace que la reunión de diciembre sea potencialmente decisiva tanto para la orientación del oro como para la confianza del mercado.

Perspectivas técnicas sobre oro

Los precios del oro se están consolidando actualmente cerca del nivel de soporte de los 3.958$, y la acción del precio muestra fatiga tras el reciente repunte. El Bandas de Bollinger han empezado a reducirse, lo que indica que la volatilidad está disminuyendo. El precio se mantiene en torno a la banda media, lo que sugiere que los operadores están indecisos: aún no se ha producido una clara continuación alcista ni una reversión bajista confirmada.

El RSI, ahora se ha aplanado cerca de la línea media (50). Este patrón de aplanamiento refleja un equilibrio entre la presión de compra y la de venta, lo que implica que el impulso es neutral y que los operadores esperan un movimiento decisivo por debajo o por encima de los niveles clave.

Por el lado negativo, una ruptura por debajo del soporte de los 3.958$ podría provocar liquidaciones de venta, con un próximo objetivo potencial en torno a los 3.630$. Por el contrario, si los alcistas recuperan el control y empujan el precio al alza, la resistencia se situaría cerca de los 4.365$, una zona en la que podrían surgir tomas de beneficios y nuevas ventas.

Los operadores que analicen estos niveles pueden utilizar Derive MT5 para herramientas gráficas avanzadas, indicadores técnicos y datos del mercado del oro en tiempo real. Los operadores de las plataformas Deriv también pueden utilizar multiplicadores para optimizar su exposición a la volatilidad del oro a corto plazo y, al mismo tiempo, gestionar el riesgo, lo que les permite beneficiarse de movimientos de precios más pequeños sin comprometer grandes cantidades de capital por adelantado.

Implicaciones de inversión en oro

Para los operadores, esta reunión de la Fed marca el inicio de una fase basada en los datos en la cotización del oro, en lugar de un repunte unidireccional.

- Perspectivas a corto plazo: se espera una negociación lateral entre 3.950 y 4.100 dólares, con picos impulsados por los informes de empleo e inflación.

- Sesgo a medio plazo: moderadamente alcista si la liquidez sigue siendo abundante una vez finalizado el QT.

- Visión a largo plazo: el apoyo estructural del oro se mantiene intacto a medida que los bancos centrales mundiales se inclinan hacia una gestión de la liquidez más flexible.

En última instancia, la pausa de Powell, no el corte en sí, define este momento. La Reserva Federal ha ralentizado el ritmo de la flexibilización, pero al poner fin discretamente a la segunda vuelta de sus balances, también ha sentado las bases para una resiliencia del oro a largo plazo, incluso si los repuntes a corto plazo tropiezan con resistencia.

Antes de entrar en nuevas posiciones, los operadores pueden utilizar Calculadora de operaciones de Deriv para estimar los requisitos de margen, el tamaño de los contratos y las posibles ganancias o pérdidas, una herramienta práctica para planificar las operaciones de oro en torno a macroeventos volátiles.

Las cifras de rendimiento citadas no garantizan el rendimiento futuro.