Srebro się zacieśnia, gdy miedź słabnie: Czy metale wchodzą w rajd napędzany podażą?

Tak – coraz więcej dowodów wskazuje na to, że na kluczowych metalach kształtuje się rajd napędzany podażą. Zapasy srebra spadły do najniższych poziomów od wielu lat, podczas gdy produkcja miedzi w Chile, największym dostawcy na świecie, nadal maleje, mimo że ceny utrzymują się na historycznie wysokich poziomach. To nie jest chwilowy wzrost. To strukturalny niedobór.

Kiedy ceny rosną przy jednoczesnym kurczeniu się zapasów i słabnącej produkcji, rynki szybko dokonują repricingu ryzyka. Srebro i miedź znajdują się obecnie w centrum tej korekty, a o tonie rynku decyduje dostępność fizyczna, a nie spekulacyjny apetyt.

Co napędza zacieśnienie na rynku srebra i miedzi?

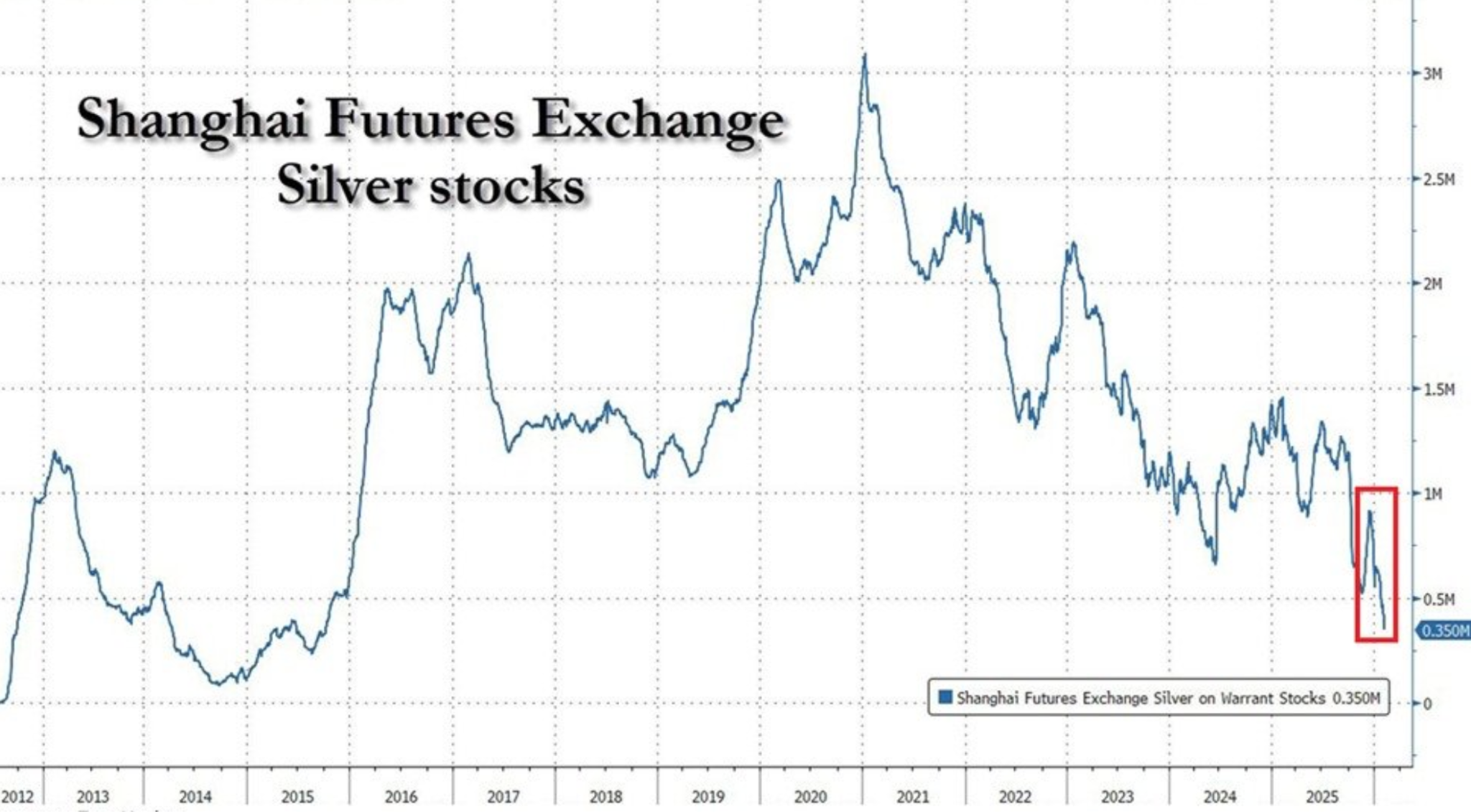

Historia srebra zaczyna się od fizycznego niedoboru. Dostępne zapasy na Shanghai Futures Exchange spadły do około 350 ton, co jest najniższym poziomem od 2015 roku i oznacza spadek o 88% względem szczytu z 2021 roku.

Ten spadek odzwierciedla lata stabilnego popytu przemysłowego w połączeniu z ograniczonym wzrostem wydobycia i agresywnym eksportem. W 2025 roku Chiny wysłały duże ilości srebra do Londynu, łagodząc globalne wąskie gardła, ale jednocześnie uszczuplając krajowe rezerwy.

Ruchy cen zaczęły odzwierciedlać tę kruchość. Nawet gdy XAG/USD spadł w tym tygodniu w okolice 82,50 USD w wyniku realizacji zysków i umocnienia dolara amerykańskiego, presja sprzedażowa pozostała ograniczona. Traderzy wydają się niechętni do dalszego obniżania cen, biorąc pod uwagę już napiętą dostępność fizyczną. Srebro nie jest już handlowane wyłącznie na podstawie nagłówków makroekonomicznych; podaż wywiera własny wpływ.

Ograniczenia na rynku miedzi mają bardziej strukturalny i, można powiedzieć, bardziej niepokojący charakter. Eksport miedzi z Chile wzrósł w styczniu o 7,9% rok do roku do 4,55 mld USD, ale wzrost ten był napędzany 34% skokiem cen, a nie wyższymi wolumenami. Produkcja spada już piąty miesiąc z rzędu, gdyż starzejące się kopalnie, spadające zawartości rudy, zakłócenia pracy i problemy operacyjne zbierają swoje żniwo.

Dlaczego to ma znaczenie

Kiedy ceny rosną bez odpowiedzi ze strony produkcji, rynki są zmuszone do ponownej oceny długoterminowych założeń. Analitycy Bloomberg Intelligence ostrzegają, że problemy Chile odzwierciedlają szerszą rzeczywistość górniczą: nowa podaż miedzi jest coraz droższa, rozwija się wolniej i jest podatna na zakłócenia. Wysokie ceny nie wystarczają już, by odblokować znaczący wzrost produkcji.

Srebro stoi przed podobnym problemem. Większość jego podaży pochodzi jako produkt uboczny innych działań wydobywczych, co ogranicza zdolność producentów do szybkiego reagowania na sygnały cenowe. Jak ujął to jeden z londyńskich strategów rynku metali: „Srebro wydaje się tanie, dopóki nie spróbujesz go znaleźć.” Na napiętych rynkach fizycznych nawet niewielkie szoki popytowe mogą wywołać ponadprzeciętne ruchy cen.

Wpływ na rynki, przemysł i inflację

Dla rynków oznacza to zmianę reżimu. Rajdy na metalach napędzane ograniczeniami podaży są zwykle bardziej trwałe niż te wywołane cyklicznym popytem. Wrażliwość srebra na dane makro z USA pozostaje, ale każda korekta napotyka teraz na rzeczywistość wyczerpanych zapasów. To zmienia zachowanie traderów, zachęcając do kupowania na spadkach zamiast sprzedaży podążającej za trendem.

Dla przemysłu, zwłaszcza odnawialnych źródeł energii i elektryfikacji, stawka jest wyższa. Srebro jest kluczowe dla produkcji paneli słonecznych, a miedź stanowi podstawę wszystkiego – od sieci energetycznych po pojazdy elektryczne. Utrzymujące się ograniczenia podaży podnoszą koszty surowców i komplikują długoterminowe planowanie, co przekłada się na szerszą dynamikę inflacyjną.

Dla decydentów politycznych to niewygodne tło. Nawet jeśli popyt osłabnie, ograniczona podaż metali może utrzymywać presję cenową. To komplikuje narrację o dezinflacji i wzmacnia rolę surowców jako strukturalnego zabezpieczenia przed inflacją, a nie tylko cyklicznego aktywa.

Perspektywy ekspertów

Krótkoterminowa ścieżka srebra nadal będzie zależeć od danych z USA, w tym sprzedaży detalicznej i opóźnionych raportów z rynku pracy. Oznaki schłodzenia gospodarki lub łagodniejszej inflacji prawdopodobnie wesprą ceny, zwłaszcza biorąc pod uwagę status srebra jako bezpiecznej przystani w obliczu trwającej niepewności geopolitycznej na Bliskim Wschodzie.

Perspektywy dla miedzi są wolniejsze, ale nie mniej istotne. Analitycy rynku górniczego są zgodni, że problemy produkcyjne Chile nie zostaną szybko rozwiązane. Nowe projekty napotykają na przeszkody techniczne, środowiskowe i polityczne, podczas gdy istniejące operacje zmagają się ze spadającą zawartością rudy. Nawet jeśli ceny się ustabilizują, brak nadwyżki mocy produkcyjnych sugeruje, że miedź wchodzi w dłuższy okres strukturalnego niedoboru.

Techniczna perspektywa dla srebra

Srebro ustabilizowało się po gwałtownej korekcie z ostatnich szczytów, a cena konsoliduje się w środkowej części ostatniego zakresu po wydłużonym ruchu w górę. Bollinger Bands pozostają szeroko rozszerzone, co wskazuje, że zmienność nadal jest podwyższona, mimo ostatniego uspokojenia ruchów cenowych.

Wskaźniki momentum odzwierciedlają tę pauzę: RSI spłaszczył się wokół linii środkowej po spadku ze strefy wykupienia, co sugeruje neutralny profil momentum po wcześniejszych skrajnych warunkach.

Siła trendu pozostaje wysoka, o czym świadczą wysokie odczyty ADX, wskazujące, że ogólne otoczenie trendowe pozostaje silne, nawet jeśli krótkoterminowe momentum osłabło. Strukturalnie cena nadal utrzymuje się znacznie powyżej wcześniejszych stref konsolidacji wokół 57 USD i 46,93 USD, co podkreśla skalę wcześniejszego wzrostu.

Kluczowy wniosek

Srebro i miedź nie są już handlowane wyłącznie na podstawie nastrojów. Kurczące się zapasy i słabnąca produkcja sugerują, że rynki metali wchodzą w fazę napędzaną podażą, gdzie niedobór wyznacza dolne granice cen. Napięty rynek fizyczny srebra i ograniczenia wydobycia miedzi wskazują na utrzymujące się ryzyko wzrostu cen, nawet przy zmienności makroekonomicznej. Kolejny rozdział będzie zależał mniej od niespodzianek popytowych, a bardziej od tego, czy podaż w ogóle zdoła się odbudować.

Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.