Por qué los precios del oro están señalando riesgos de recesión en 2025

Los precios del oro a $3,700 por onza están señalando un aumento en los riesgos de recesión en EE. UU., con Moody’s Analytics situando la probabilidad de una recesión en un 48%, el nivel más alto desde la pandemia de 2020. Este riesgo elevado surge mientras el mercado laboral se debilita, la Federal Reserve inicia un ciclo de recortes de tasas y persisten las presiones inflacionarias. Los analistas advierten que, si se produce una recesión, el oro podría avanzar otro 10–25%, probando el rango de $4,000–$4,500 en los próximos 12–18 meses.

Puntos clave

- Probabilidad de recesión en EE. UU. al 48% (Moody’s) tras una importante revisión de los datos del mercado laboral por parte del BLS.

- Los recortes de tasas de la Fed reducen los rendimientos reales, apoyando el atractivo del oro como refugio seguro sin rendimiento.

- La demanda de oro es resiliente, con flujos récord hacia ETFs, fuertes compras en India y diversificación de los bancos centrales.

- Los obstáculos a corto plazo incluyen el aumento de los rendimientos del Treasury y la recuperación del dólar estadounidense.

- El precedente histórico muestra que el oro suele ganar ~25% en años de recesión (2008, 2020).

La debilidad del mercado laboral eleva el riesgo de recesión en EE. UU.

Las preocupaciones sobre una desaceleración en EE. UU. se han intensificado después de que el Bureau of Labour Statistics revisara a la baja el número de empleos creados en 911,000 entre abril de 2024 y marzo de 2025. El crecimiento de las nóminas se ha mantenido por debajo de 100,000 empleos mensuales durante cuatro meses consecutivos, un ritmo que históricamente ha coincidido con períodos de recesión.

Mark Zandi, economista jefe de Moody’s, señaló que las probabilidades de recesión al 48% son “incómodamente altas”, destacando que una vez que el modelo de probabilidad supera el 50%, normalmente sigue una recesión.

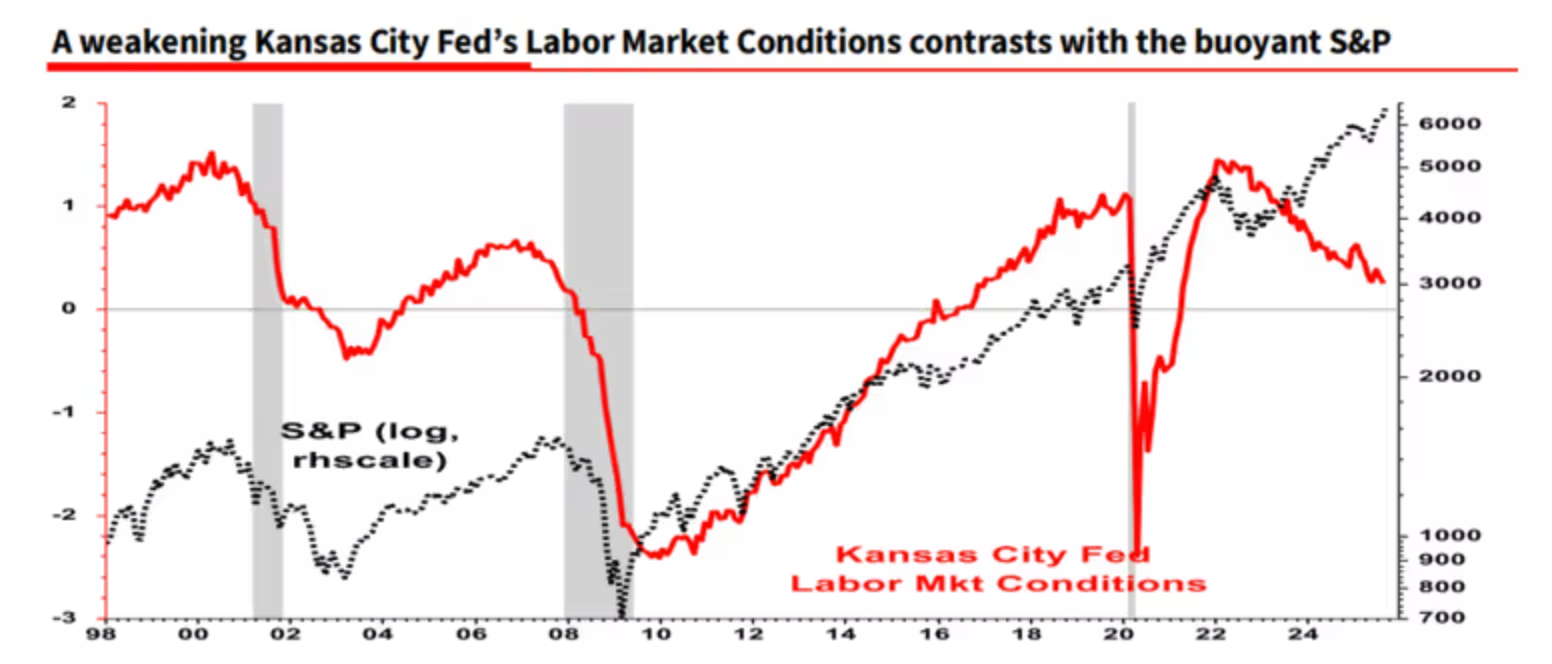

Estrategas como Albert Edwards de Société Générale añaden que los principales indicadores laborales, incluido el Labour Market Conditions Index de la Kansas City Fed, están en alerta roja, incluso cuando el desempleo general se mantiene relativamente bajo.

El recorte de tasas de la Fed y su doble impacto

El primer recorte de tasas de la Fed en 2025, una reducción de 25 puntos básicos en septiembre, impulsó el oro al contado a un récord de $3,707.40 por onza. El recorte redujo el costo de oportunidad de mantener activos sin rendimiento, aumentando el atractivo del oro como refugio seguro.

Sin embargo, los funcionarios de la Fed equilibraron esta medida con advertencias sobre la inflación persistente, que se mantiene por encima del 2.9% debido a presiones relacionadas con aranceles. El presidente Powell describió el recorte como una “decisión de gestión de riesgos”, mientras que el presidente de la Fed de Minneapolis, Neel Kashkari, destacó la debilidad del mercado laboral como justificación para una mayor flexibilización. Los mercados ahora descuentan hasta 50 puntos básicos más de recortes para fin de año, pero el “dot plot” de la Fed señala solo dos recortes adicionales, lo que sugiere un camino gradual.

Esta comunicación mixta ha introducido volatilidad. Tras alcanzar máximos históricos, el oro retrocedió ligeramente para cerrar en $3,684.93 por onza, terminando la semana aún con una ganancia del 1.15%. El analista Bob Haberkorn de RJO Futures argumenta que el retroceso es temporal: “El oro simplemente está tomando un respiro tras alcanzar nuevos máximos; la tendencia alcista sigue intacta y alcanzar los $4,000 para fin de año no está fuera de cuestión.”

Rendimientos del Treasury y el dólar: obstáculos a corto plazo

El repunte del oro enfrenta vientos en contra a corto plazo por los rendimientos del Treasury de EE. UU. y el dólar. El rendimiento del Treasury a 10 años subió a 4.12%, revirtiendo caídas previas y marcando un aumento semanal de más de 8 puntos básicos.

El repunte fue provocado por solicitudes iniciales de desempleo mejores de lo esperado y una actividad manufacturera más fuerte en el Atlántico medio, lo que alivió algunas preocupaciones sobre una economía debilitada.

A medida que subieron los rendimientos, el U.S. Dollar Index (DXY) ganó un 0.3% el viernes hasta 97.66, terminando la semana estable pero más fuerte frente a la mayoría de las principales monedas. Marc Chandler de Bannockburn Global Forex lo describió como una “semana bifurcada”, con la declaración moderada de la Fed compensada por su dot plot más agresivo.

Los rendimientos más altos y un dólar más fuerte suelen pesar sobre el oro, aumentando el costo de oportunidad de mantener activos sin rendimiento y encareciendo el oro en otras monedas. Aun así, estas presiones pueden ser temporales: las divergencias monetarias globales, como las señales agresivas del Bank of Japan y los riesgos fiscales en el Reino Unido, están apoyando el papel del oro como cobertura.

Flujos hacia ETFs de oro y otros factores de demanda global

Más allá de la política estadounidense, la demanda global y la geopolítica siguen siendo impulsores críticos del oro.

- India: La demanda física es robusta. Las primas del oro en India subieron a un máximo de 10 meses mientras los compradores se abastecían antes de la temporada festiva, sin verse disuadidos por los precios récord.

- China: Se observa la tendencia opuesta, con descuentos ampliándose a un máximo de cinco años, reflejando una demanda local más débil en medio de desafíos económicos.

- Bancos centrales: Continúan diversificando reservas, con una compra proyectada de 900 toneladas de oro en 2025 tras adquirir 1,037 toneladas en 2024. Estas compras forman parte de una tendencia más amplia de desdolarización.

- ETFs: Los flujos alcanzaron $38 mil millones en el primer semestre de 2025, elevando las tenencias a máximos históricos en términos de valor, un aumento del 43% interanual.

En el frente geopolítico, múltiples focos de tensión —Ucrania, Gaza, Polonia, el Caribe y las disputas comerciales EE. UU.-China— están amplificando la aversión al riesgo. El analista Rich Checkan sostiene que esta combinación crea una “tormenta perfecta” para el oro, especialmente a medida que los riesgos fiscales en EE. UU. (deuda superando los $35 billones) generan dudas sobre la estabilidad a largo plazo del dólar.

Contexto histórico: El oro durante recesiones económicas

El comportamiento del oro en recesiones pasadas refuerza el argumento para nuevas subidas:

- 2008–09: Los precios subieron un 25%, de $720 a $900, ya que la crisis financiera global forzó tasas cercanas a cero e impulsó flujos hacia refugios seguros.

- 2020: El oro saltó un 25%, de $1,500 a $1,875, durante la recesión pandémica y los estímulos de varios billones de dólares.

- 2001: El oro registró solo una modesta ganancia del 5% durante una desaceleración leve con una relajación de políticas limitada.

El escenario de 2025 se parece más al de 2008 que al de 2001, con crecientes preocupaciones por la deuda, tensiones comerciales y compras agresivas de los bancos centrales como telón de fondo para nuevas subidas de precios.

Perspectiva técnica del precio del oro

Al momento de escribir, los compradores han tomado el control, con el oro en modo de descubrimiento de precios, lo que sugiere posibles máximos más altos. Sin embargo, las barras de volumen cuentan una historia de presión significativa de los vendedores, aunque estos no están presionando con suficiente convicción. Si los vendedores actúan con más convicción, podríamos ver una consolidación o una caída del precio. Si se materializa una caída, los vendedores podrían probar el nivel de soporte de $3,630. Se pueden encontrar más niveles de soporte en $3,350 y $3,310 si vemos un colapso del precio que borre todas las ganancias de las últimas semanas.

Implicaciones de inversión del precio del oro

La resiliencia del oro ante la incertidumbre económica lo convierte en una cobertura clave. Para traders e inversores, asignaciones del 5–10% a través de ETFs, lingotes físicos o acciones mineras ofrecen una protección efectiva contra el riesgo de recesión.

Los analistas ven al oro manteniendo un piso de $3,500, con potencial al alza hacia $4,000–$4,500 si se materializan condiciones recesivas. Los catalizadores clave a seguir incluyen la publicación del PIB del tercer trimestre el 30 de octubre y la reunión del FOMC de diciembre, que marcarán el rumbo de la política monetaria hacia 2026.

Descargo de responsabilidad:

Las cifras de rendimiento citadas no garantizan rendimientos futuros.