¿Superará el precio de Bitcoin los temores de liquidación con la adopción de los 401 (k) en el horizonte?

Sí, según los analistas, aunque el precio de Bitcoin en 2025 enfrenta riesgos inmediatos por $12.5 mil millones en posibles liquidaciones, el impulso para abrir $9.3 billones en activos de jubilación 401 (k) a las criptomonedas proporciona un poderoso motor de adopción a largo plazo. La perspectiva a corto plazo es volátil y podría experimentar correcciones bruscas, pero las fuerzas estructurales de los flujos de jubilación, la acumulación institucional y las tendencias macroeconómicas favorables sugieren que Bitcoin está posicionado para superar los temores de liquidación y potencialmente avanzar hacia objetivos de precio más altos, incluyendo los $200,000.

Puntos clave

- $12.5 mil millones en posiciones apalancadas de Bitcoin podrían desencadenar liquidaciones en cascada si el precio cae solo un 5%.

- Una Orden Ejecutiva de EE. UU. y la presión del Congreso podrían permitir pronto que $9.3 billones en activos 401 (k) accedan a las criptomonedas.

- Incluso una asignación del 1% de las cuentas 401 (k) representaría una posible entrada de $122 mil millones, una escala que podría impulsar a Bitcoin hacia los $200,000.

- Instituciones como MicroStrategy, Metaplanet y Strive están acumulando Bitcoin durante periodos de debilidad del mercado.

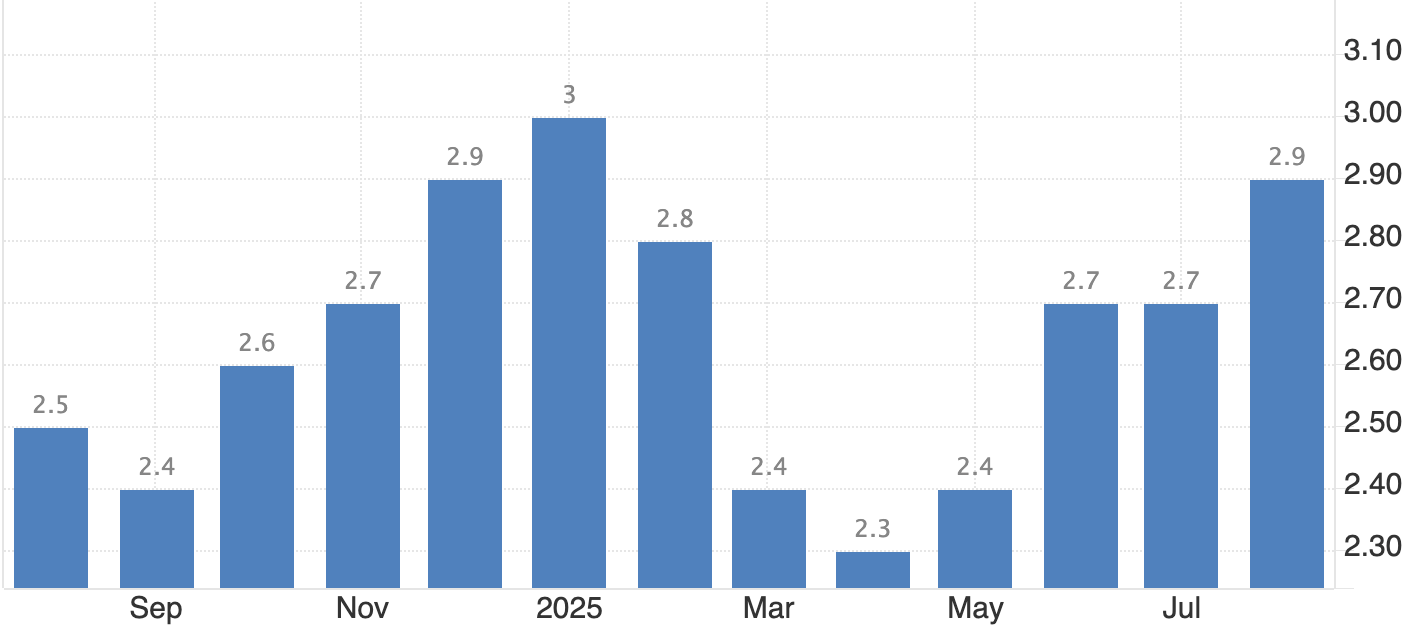

- El recorte de tasas de la Federal Reserve en septiembre de 2025, a pesar de una inflación del 2.9%, respalda a Bitcoin y al oro como coberturas contra la inestabilidad monetaria.

$12.5 mil millones en riesgo de liquidación de Bitcoin pesan sobre el mercado

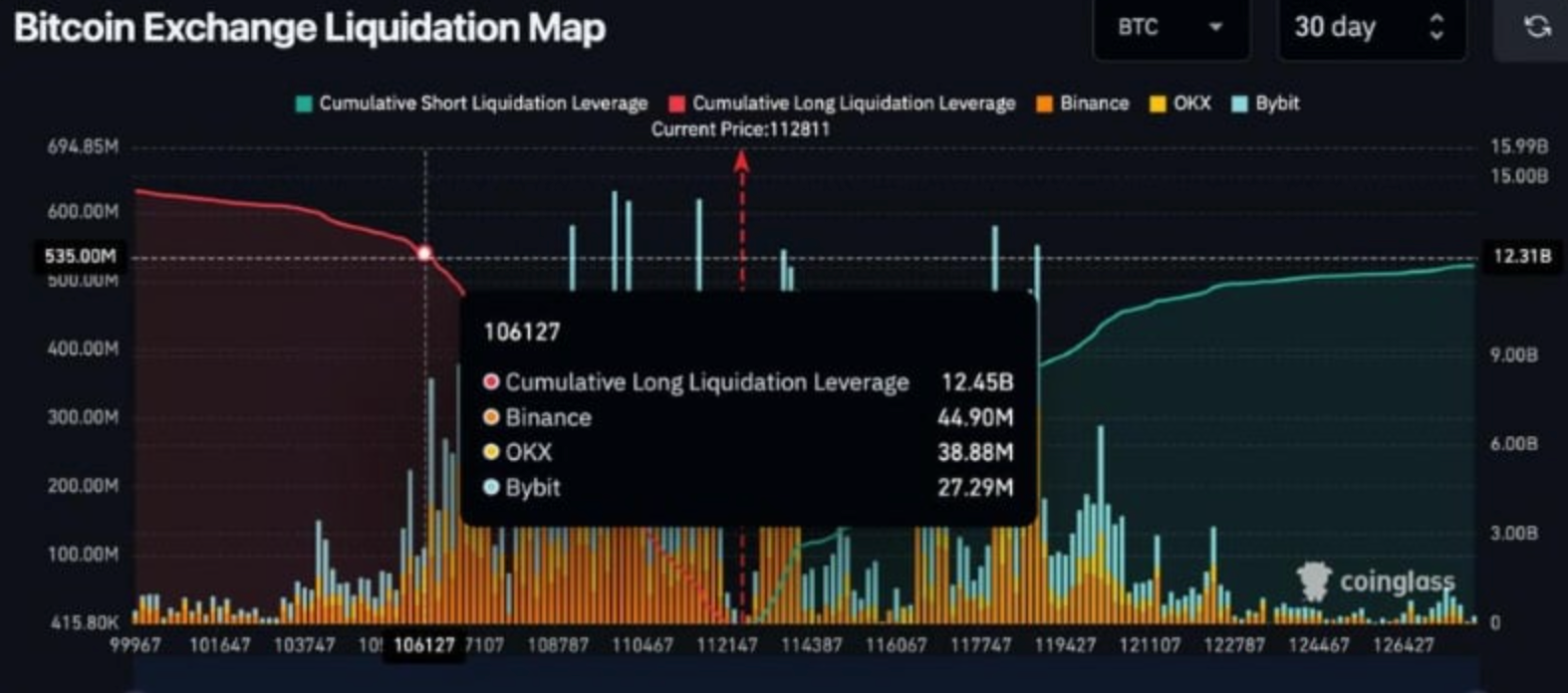

Los datos de CoinGlass destacan que $12.5 mil millones en posiciones apalancadas están en riesgo en los principales exchanges.

Aproximadamente $4.8 mil millones están concentrados en Binance, $2.7 mil millones en Bybit y varios miles de millones más en OKX. La preocupación es que incluso una modesta caída del 5% en el precio de Bitcoin —que actualmente cotiza alrededor de $112,000— podría desencadenar una ola de liquidaciones forzadas.

La mecánica es sencilla: cuando los traders apalancados no pueden cumplir con los requisitos de margen, los exchanges venden automáticamente sus posiciones. Esto crea presión bajista sobre los precios, lo que puede provocar más liquidaciones en un bucle en cascada. El mercado cripto ya ha visto esto antes.

En mayo de 2021, Bitcoin se desplomó un 12% en cuestión de horas, eliminando casi $10 mil millones en posiciones apalancadas. Una investigación publicada en el Journal of Risk and Financial Management encontró que el apalancamiento puede amplificar los movimientos en un 30–40%, convirtiendo la volatilidad normal en movimientos que sacuden el mercado. En otras palabras, la estructura del mercado sigue siendo frágil a corto plazo.

La adopción cripto en los 401(k) podría eclipsar los riesgos a corto plazo

Mientras que las liquidaciones dominan la narrativa a corto plazo, la historia a largo plazo es mucho más trascendental. En agosto de 2025, el presidente Trump firmó una Orden Ejecutiva que llama a la “democratización del acceso a activos alternativos”, abriendo efectivamente la puerta a la exposición a cripto en los planes de jubilación 401(k). A principios de este mes, legisladores estadounidenses enviaron una carta instando a la SEC a implementar la directiva rápidamente.

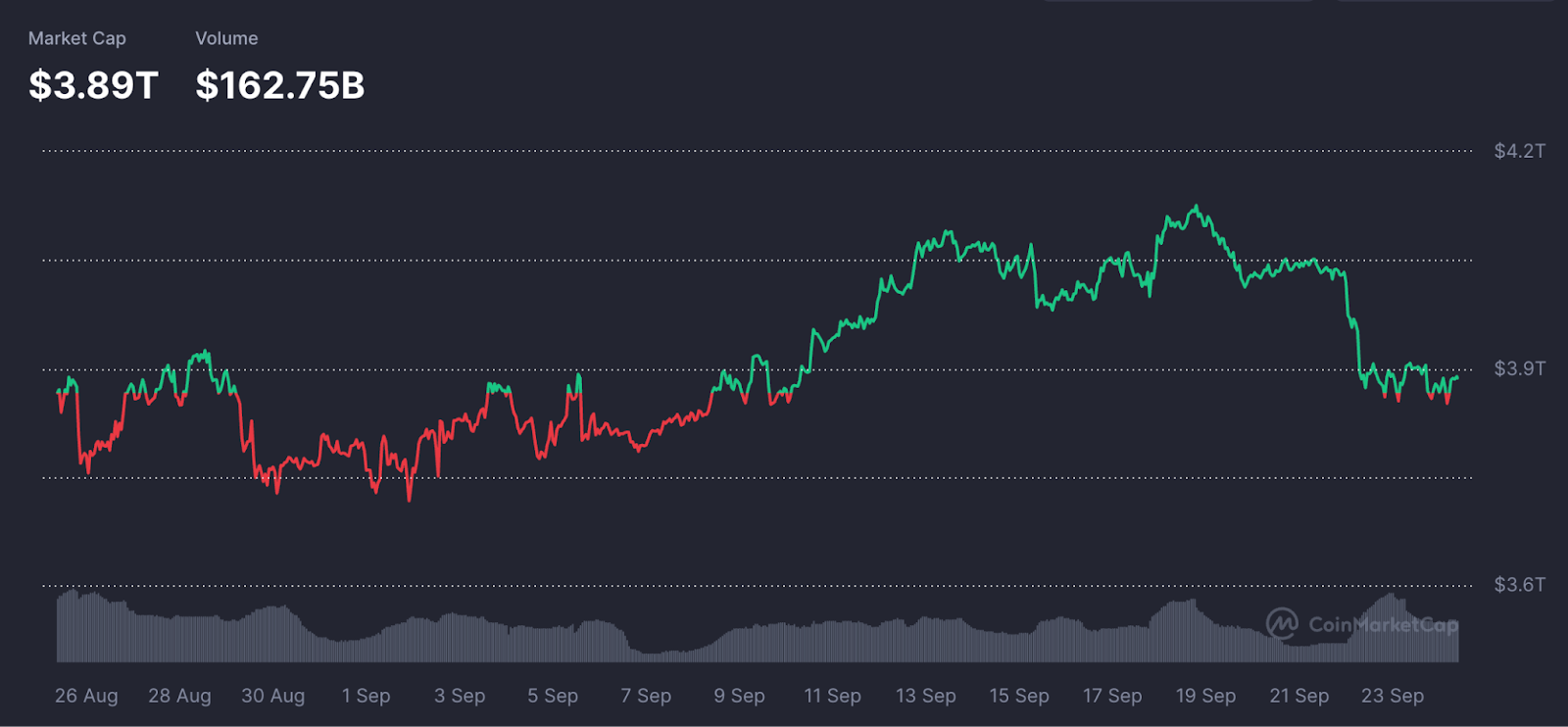

Las cifras son asombrosas. Las cuentas 401(k) de EE. UU. gestionan alrededor de $9.3 billones, en comparación con una capitalización de mercado global de cripto de aproximadamente $3.89 billones. Incluso una pequeña asignación del 1% de los activos de jubilación a cripto representaría $122 mil millones en entradas, aproximadamente la mitad del volumen anual de trading actual de Bitcoin. Los analistas argumentan que tales flujos podrían llevar a Bitcoin muy por encima de los $200,000.

El acceso a la jubilación marca un cambio estructural. Hasta ahora, las cuentas 401(k) solo podían comprar ETFs de cripto o proxies de acciones como las de Coinbase. El acceso directo a Bitcoin democratizaría la adopción a gran escala, integrando la clase de activo en los ahorros tradicionales por primera vez.

Las instituciones siguen comprando en las caídas

Los actores institucionales ya se están posicionando para la adopción a largo plazo, independientemente de los riesgos a corto plazo. MicroStrategy, bajo Michael Saylor, compró recientemente $99.7 millones en Bitcoin, sumando a sus ya enormes tenencias. La empresa japonesa Metaplanet fue noticia con una compra de $632 millones, llevando su reserva total a 25,555 BTC por un valor cercano a $3 mil millones. Strive, tras su fusión con Semler Scientific, asignó $675 millones a Bitcoin, construyendo una tesorería de más de 10,900 BTC.

Estas compras no son operaciones tácticas, sino movimientos estratégicos de balance. Demuestran confianza en que Bitcoin se está convirtiendo en un activo de reserva para las corporaciones. Las instituciones ven la debilidad del mercado y las caídas impulsadas por liquidaciones no como razones para salir, sino como oportunidades para acumular.

Las condiciones macroeconómicas impulsan la adopción

La Federal Reserve recortó las tasas de interés en septiembre de 2025 a pesar de que la inflación aún se mantiene en 2.9%, el primer movimiento de este tipo en más de 30 años.

Esto indica que los responsables de la política priorizan el crecimiento y el mercado laboral sobre los riesgos inflacionarios. Para los inversores, esto genera dudas sobre la estabilidad del fiat y la efectividad de las herramientas de política tradicionales.

Bitcoin y el oro ya han respondido, subiendo ante la perspectiva de una política laxa en un entorno de alta inflación. Para muchos inversores institucionales y minoristas, Bitcoin no es solo una apuesta especulativa, sino una cobertura contra la inestabilidad monetaria. Combinado con la adopción de los 401(k), este contexto macroeconómico crea un terreno fértil para la demanda de Bitcoin a largo plazo.

Impacto en el mercado de Bitcoin y escenarios de precio

- Riesgos a corto plazo: Bitcoin podría enfrentar caídas repentinas si se superan los umbrales de liquidación. Una caída del 5–10% podría desencadenar ventas forzadas por varios miles de millones de dólares, repitiendo caídas pasadas. La volatilidad a corto plazo sigue siendo alta.

- Impulsores a medio plazo: La acumulación institucional y el aumento de los saldos en cuentas de jubilación sugieren una demanda creciente. Al 30 de junio, los millonarios de 401(k) alcanzaron los 595,000, un aumento del 16% respecto al primer trimestre, según Fidelity.

- Perspectiva a largo plazo: Si los flujos de jubilación se materializan, los analistas creen que Bitcoin podría avanzar hacia los $200,000. Incluso si solo una fracción de los $9.3 billones del fondo 401(k) entra al mercado, el efecto superaría los shocks de liquidación.

Perspectiva técnica de Bitcoin

Al momento de escribir, los precios de Bitcoin se mantienen alrededor de los $112,458, cerca del nivel de soporte de $110,000. Esto sugiere un posible rebote desde el soporte. Sin embargo, las barras de volumen muestran que los compradores están presionando con suficiente convicción, lo que podría dificultar un rebote. Si los vendedores continúan presionando, pondrán a prueba el nivel de soporte de $110,000, con una caída adicional encontrando soporte en los $108,000. Por el contrario, si vemos un rebote, los precios podrían alcanzar la resistencia en los niveles de $117,000 y $120,000.

Implicaciones de inversión en Bitcoin

La configuración actual apunta a un mayor riesgo de volatilidad a corto plazo para los traders. Los clústeres de liquidación apalancada significan que incluso una modesta caída del 5% podría provocar movimientos desproporcionados, por lo que la gestión del riesgo es fundamental. Los stop-loss y el tamaño de las posiciones serán más importantes de lo habitual hasta que se despeje el exceso de apalancamiento.

La tendencia de acumulación institucional proporciona un contrapeso para los inversores a medio plazo. El hecho de que tesorerías y corporaciones estén comprando agresivamente durante periodos de debilidad sugiere que las caídas pueden presentar oportunidades de entrada para quienes tienen horizontes más largos.

Para los inversores a largo plazo, la historia de la adopción de los 401(k) es el factor decisivo. Si los cambios regulatorios abren los flujos de jubilación hacia las criptomonedas, podría marcar un cambio estructural que eclipsaría los riesgos a corto plazo. Esto hace que Bitcoin sea cada vez más adecuado como parte de una asignación de cartera diversificada, especialmente para quienes lo consideran una cobertura contra la inestabilidad monetaria más que una operación especulativa.

En general, el balance de riesgos sugiere cautela para los traders en el corto plazo, pero optimismo para los inversores que pueden soportar la volatilidad y centrarse en las fuerzas estructurales de la adopción.

Aviso legal:

Las cifras de rendimiento citadas no garantizan rendimientos futuros.