Chute du prix de l'Ethereum : sommes-nous dans un hiver cryptographique ou simplement dans une phase de prise de bénéfices ?

La chute brutale d'Ethereum en dessous de 3 500 dollars ressemble moins au début d'un hiver cryptographique qu'à une réinitialisation des prises de bénéfices à grande échelle. Les données relatives aux flux en chaîne, aux produits dérivés et aux flux institutionnels suggèrent que le marché est en train de subir une correction après des mois de gains agressifs, plutôt que d'entrer dans un cycle baissier prolongé.

Alors que les traders de détail et les fonds négociés en bourse (ETF) font preuve de crainte, les baleines et les trésoreries institutionnelles profitent de ce repli pour accumuler, laissant entendre que la phase actuelle pourrait jeter les bases d'une reprise en fin d'année.

Principaux points à retenir

- Ethereum se négocie à environ 3 312$, en baisse de 8,92 % par rapport au mois dernier.

- Plus de 1,1 milliard de dollars de positions à effet de levier ont été liquidées en 24 heures, 303 000 traders ayant été expulsés.

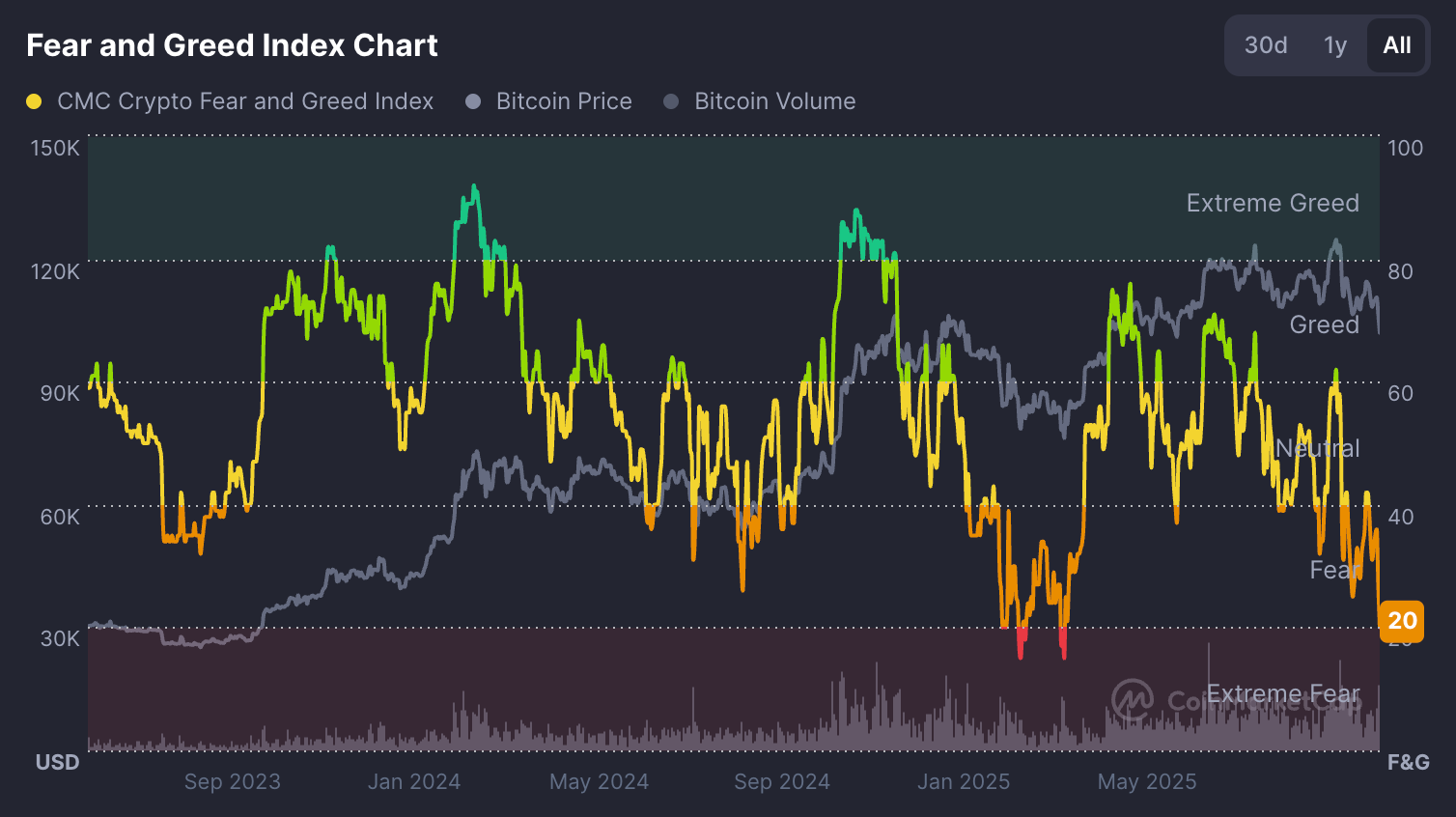

- L'indice Crypto Fear & Greed est tombé à 20 (« Fear »), contre 59 (« Greed ») il y a un mois.

- Les portefeuilles Whale ont ajouté 1,64 million d'ETH (~6,4 milliards de dollars) en octobre, malgré la baisse des prix.

- La mise à niveau du hard fork de Fusaka prévue pour le 3 décembre 2025 introduit PeerDAS, qui devrait réduire les frais de couche 2 jusqu'à 95 %.

- Novembre a toujours été le mois le plus performant d'Ethereum, avec un rendement moyen de +6,9 % au cours des huit dernières années.

Le sentiment du marché de la cryptographie devient effrayant

L'indice Crypto Fear and Greed a chuté à 20, signalant un malaise généralisé parmi les investisseurs.

Il y a tout juste un mois, des lectures supérieures à 50 indiquaient une cupidité modérée. Ce changement met en évidence une évolution spectaculaire du sentiment alors que les traders passent de l'optimisme à la prudence.

Sur l'ensemble du marché, presque tous les principaux actifs sont passés au rouge. Le Bitcoin a chuté de 2,8 % à 104 577 dollars, Solana a chuté de 11 %, le BNB a perdu 8,3 %, le XRP a chuté de 6,7 % et Cardano a chuté de 7,4 % au cours des dernières 24 heures. La capitalisation boursière totale des crypto-monnaies a chuté de 4 % par jour, effaçant une valeur de plus de 140 milliards de dollars.

Le contexte macroéconomique accentue la pression. Les perspectives de taux incertaines de la Réserve fédérale et le raffermissement du dollar américain épuisent les liquidités des actifs risqués, une dynamique souvent associée aux baisses cryptographiques.

L'accumulation de baleines à l'ETH Zurich s'intensifie alors que le commerce de détail recule

Alors que la peur fait la une des journaux, les données de la blockchain révèlent que les plus grands détenteurs accumulent discrètement de l'Ethereum. Selon la société d'analyse Santiment, les portefeuilles contenant entre 1 000 et 100 000 ETH ont augmenté leur solde de 99,28 millions à 100,92 millions d'ETH au cours du mois d'octobre.

Cet achat a eu lieu alors même que l'Ethereum a chuté d'environ 7 % ce mois-là, signe fort que les investisseurs institutionnels et fortunés considèrent les prix actuels comme des points d'entrée attrayants.

En revanche, l'accumulation à long terme du commerce de détail s'est ralentie. Les données de Glassnode montrent que le taux d'accumulation des détenteurs est passé de 31,27 % à 30,45 % depuis fin octobre.

Les investisseurs particuliers réduisent leur exposition, dans l'attente de signaux plus clairs avant de réintégrer le marché. Cette divergence entre l'achat de baleines et la prudence des détaillants est devenue la caractéristique déterminante de la correction actuelle.

Positionnement institutionnel : les ETF et les bons du Trésor divergent

Les flux institutionnels brossent un tableau mitigé. D'une part, les ETF Ethereum au comptant américains ont enregistré des sorties de 135,76 millions de dollars le 3 novembre.

- ETHA de BlackRock : −81,7 millions de dollars

- FETH de Fidelity : −25,1 millions de dollars

- ETHE de Grayscale : −15 millions de dollars

Ces rachats se sont accompagnés de sorties de 186,5 millions de dollars d'ETF Bitcoin, les bureaux institutionnels ayant réduit leur exposition dans un contexte de volatilité accrue.

D'autre part, les trésoreries des entreprises s'accumulent. La société cotée en bourse BitMine Immersion Technologies (BMNR) a ajouté 82 353 ETH la semaine dernière, d'une valeur d'environ 294 millions de dollars, portant ses avoirs totaux à 3,39 millions d'ETH, soit 2,8 % de l'offre en circulation d'Ethereum. Le prix d'achat moyen de la société se situe autour de 3 909 dollars, ce qui suggère une confiance dans une hausse à long terme.

Le président de BMNR, Tom Lee, a déclaré à CNBC que le marché « se consolidait après une réinitialisation », ajoutant que les fondamentaux tels que le volume des stablecoins et les revenus des applications n'avaient jamais été aussi élevés. Lee prédit un possible rebond vers les 7 000 dollars d'Ethereum avant la fin de l'année, présentant les conditions actuelles comme une correction saine plutôt que comme une crise.

Les liquidations révèlent une réinitialisation du marché

Le signal le plus spectaculaire de la correction est venu du marché des produits dérivés. Les données de Coinglass montrent que plus de 303 000 traders ont été liquidés en seulement 24 heures, soit un total de 1,1 milliard de dollars de positions forcées. En une heure, plus de 300 millions de dollars ont été effacés, dont 287 millions de dollars étaient des positions longues.

Cette ampleur de liquidation révèle comment les paris haussiers surendettés se sont effondrés une fois que les prix sont passés en dessous des principaux niveaux de support. Ethereum et Bitcoin ont représenté la majeure partie de l'élimination, tandis que les altcoins à bêta élevé comme Solana et BNB ont connu des baisses encore plus marquées.

Le résultat est paradoxalement positif : l'effet de levier a été supprimé, les taux de financement se sont normalisés et les taux d'intérêt ouverts reflètent désormais une accumulation disciplinée plutôt qu'un excès spéculatif. L'intérêt ouvert d'Ethereum reste élevé à 19,9 milliards de dollars, mais les taux de financement sont stables, un équilibre qui précède souvent une phase de reprise plus stable.

La mise à niveau de Fusaka offre un optimisme à long terme

Alors que les traders à court terme réagissent à la volatilité des prix, les développeurs se préparent à l'une des mises à niveau les plus ambitieuses d'Ethereum à ce jour.

Le hard fork de Fusaka, confirmé pour le 3 décembre 2025, introduit l'échantillonnage de la disponibilité des données par les pairs (PeerDAS), une technologie qui augmente la capacité des blocs de 6 à 48 par bloc. Cette mise à niveau pourrait réduire les frais de transaction de couche 2 jusqu'à 95 %, améliorant ainsi considérablement l'évolutivité des réseaux DeFi et rollup.

Ces améliorations de l'infrastructure renforcent la compétitivité à long terme d'Ethereum par rapport aux chaînes de couche 1 alternatives. Alors que les transactions de stablecoin sur Ethereum ont atteint 2,8 billions de dollars en octobre, les fondamentaux du réseau restent solides malgré les turbulences des prix.

Le schéma historique d'Ethereum en novembre : un biais haussier

La saisonnalité pourrait bientôt apporter un soutien. Au cours des huit dernières années, Ethereum a enregistré un rendement mensuel moyen de +6,9 % en novembre. En 2024, elle a enregistré une hausse remarquable de 47,4 %, marquant ainsi l'un des mois les plus forts de son histoire.

Le ratio profits/pertes nets non réalisés (NUPL), qui mesure le pourcentage des investisseurs dans les bénéfices, est passé de 0,43 à 0,39, près du creux mensuel de 0,38 qui a déclenché pour la dernière fois un rebond de 13 %, passant de 3 750 dollars à 4 240 dollars.

Cette tendance suggère que la pression vendeuse pourrait s'atténuer à mesure que les incitations des investisseurs à réaliser des bénéfices diminuent.

Contexte macroéconomique : des prises de bénéfices, pas de panique

Le ralentissement d'Ethereum reflète le comportement général des actifs risqués. Après des mois de gains à deux chiffres dans les cryptomonnaies, les prises de bénéfices se sont accélérées en raison des problèmes de liquidité mondiaux. L'indice du dollar américain s'est fortement renforcé, et Fed les responsables ont fait allusion à des baisses de taux plus lentes, encourageant ainsi les investisseurs à abandonner les actifs spéculatifs.

Contrairement aux conditions de marché baissières antérieures, il n'y a toutefois pas d'effondrement de l'activité du réseau ou de l'engagement des développeurs. Les revenus de la DeFi restent élevés, la vitesse des stablecoins est élevée et les afflux de baleines indiquent une rotation plutôt qu'un recul. La vente est donc davantage liée à un comportement de blocage des bénéfices qu'à la fuite soutenue des capitaux qui a caractérisé l'hiver cryptographique 2022—2023.

Les traders sur Dérive MT5 peut suivre ces évolutions sur plusieurs actifs, des crypto-monnaies au forex, afin d'évaluer le sentiment général du marché en temps réel.

Informations techniques sur Ethereum : stabilisation ou nouvelle faiblesse

Ethereum se négocie actuellement à près de 3 313$, rebondissant après une forte baisse qui a testé le niveau de support de 3 745$. Cette zone a joué un rôle clé dans lequel les liquidations de ventes se sont intensifiées, mais le récent rebond laisse entrevoir les premiers signes d'intérêt des acheteurs.

Les bandes de Bollinger se sont considérablement élargies, ce qui indique une volatilité élevée, tandis que l'évolution des cours reste proche de la bande inférieure, ce qui est généralement le signe de conditions de survente à court terme. Une clôture prolongée au-dessus de la bande médiane pourrait confirmer une reprise de la dynamique.

Dans le même temps, l'indice de force relative (RSI) a fortement augmenté par rapport à 33, signalant une amélioration de la dynamique haussière après des lectures de quasi-survente. Un autre RSI un passage au-dessus de 50 renforcerait un éventuel renversement à court terme.

Les niveaux de résistance se maintiennent à 4 250$ (où des prises de bénéfices et davantage d'achats peuvent émerger) et à 4 700$, marquant un plafond plus solide pour tout rallye prolongé. Dans l'ensemble, l'ETH montre des signes précoces de reprise mais doit encore faire face à une forte résistance.

Les perspectives à court terme dépendent de la stabilisation des flux sortants des ETF et de la poursuite de la tendance à l'accumulation de baleines jusqu'en novembre. Les niveaux de peur étant élevés, les traders à contre-courant surveillent de près un éventuel processus de creux similaire aux précédentes corrections de milieu de cycle. Le Calculateur de trading Deriv peut aider les traders à évaluer l'exposition potentielle aux bénéfices et aux marges avant de prendre des positions dans des environnements aussi volatils.

Implications d'investissement dans Ethereum

Pour les traders à court terme, la configuration d'Ethereum suggère un niveau élevévolatilité environnement offrant des opportunités d'entrée tactique proches de la fourchette de support de 3 500 à 3 700 dollars. Les objectifs à la hausse pour décembre se situent entre 4 400 et 4 600 dollars, en supposant que le sentiment se stabilise et que les sorties des ETF ralentissent.

Pour les investisseurs à moyen terme, les niveaux actuels représentent une fenêtre d'accumulation. L'achat de baleines, la mise à niveau de Fusaka et les tendances saisonnières indiquent une amélioration des fondamentaux malgré la peur superficielle. La participation institutionnelle devrait revenir une fois que l'incertitude macroéconomique s'atténuera et que la stabilité de la chaîne confirmera son niveau le plus bas.

Essentiellement, le déclin d'Ethereum est une normalisation du marché, et non un effondrement. À mesure que l'effet de levier diminue et que les fondamentaux se renforcent, les bases de la prochaine phase de hausse sont peut-être déjà en train de se former.

Les chiffres de performance cités ne constituent pas une garantie des performances futures.