Les prix de l'or vont-ils augmenter en raison de la demande croissante et d'une première baisse des taux de la Fed en 2025 ?

Selon les analystes, les prix de l'or devraient rester sur une trajectoire haussière, soutenus par des flux record dans les ETF, des pressions inflationnistes liées aux tarifs douaniers et la première baisse des taux de la Federal Reserve en 2025. Bien qu'une pause à court terme soit possible en raison de prises de bénéfices et de la vigueur du dollar, les moteurs structurels de la demande indiquent des prix plus élevés à moyen terme.

Points clés

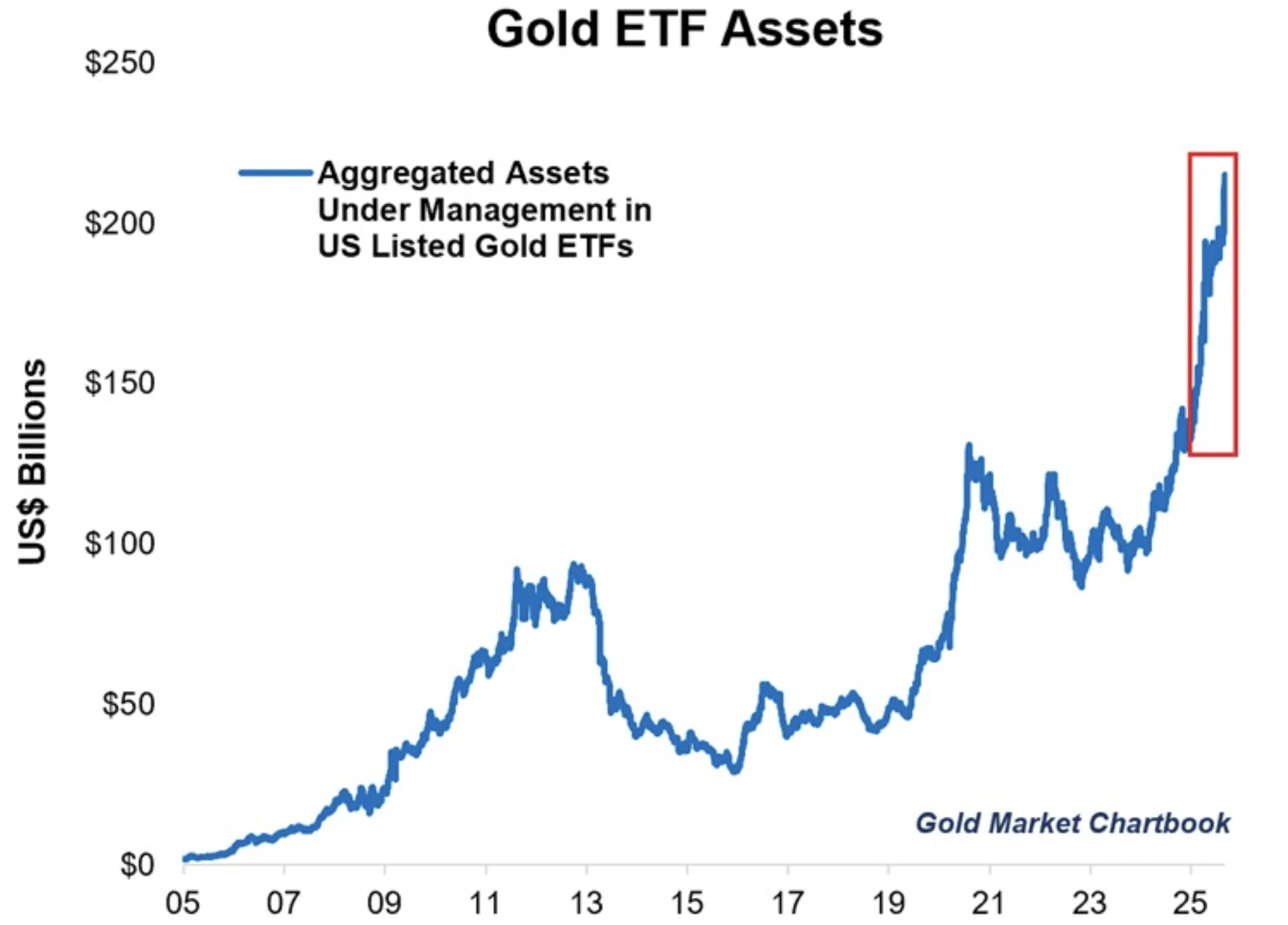

- Les actifs des ETF or américains ont doublé en deux ans, atteignant 215 milliards de dollars, après l'ajout de 279 tonnes d'or en 2025.

- L'or au comptant se négocie près de 3 700 $, les investisseurs surveillant le niveau de prix de 3 800 $.

- Les tarifs répercutés sur les prix à la consommation devraient alimenter l'inflation, historiquement un moteur fort de la demande d'or.

- La Fed devrait procéder à sa première baisse de taux depuis janvier, réduisant les rendements réels et soutenant les actifs sans rendement.

- Les risques incluent une surposition spéculative, la vigueur du dollar et l'incertitude autour des indications prospectives de la Fed.

La demande d'ETF or explose

La demande d'or explose, et les ETF américains mènent la tendance. En septembre 2025, les ETF or américains détiennent 215 milliards de dollars d'actifs sous gestion, soit plus que les 199 milliards de dollars combinés des ETF européens et asiatiques. Les flux entrants de 279 tonnes depuis le début de l'année soulignent l'ampleur de la demande.

Les principaux fonds illustrent clairement la tendance. SPDR Gold Shares (GLD) se négocie à 338,91 $ par action ; son plus bas sur 52 semaines était d'environ 235,30 $ le 18 septembre 2024, indiquant un gain de plus de 40 % sur l'année.

iShares Gold Trust (IAU) montre une trajectoire similaire à 69,45 $ par action, soit une hausse de 48,11 % sur un an. Ces gains suivent le rallye plus large des prix de l'or, renforçant l'idée que la demande d'ETF reflète et amplifie la dynamique du marché.

Les tarifs comme catalyseur d'inflation

L'un des moteurs moins discutés mais de plus en plus importants est celui des tarifs douaniers. Selon Paul Wong, stratège chez Sprott Asset Management, les tarifs imposés plus tôt cette année continuent de se répercuter dans les chaînes d'approvisionnement. À mesure que les stocks post-tarifs atteignent les consommateurs, le coût des biens devrait augmenter.

Cette impulsion inflationniste joue directement dans le rôle traditionnel de l'or comme couverture contre l'érosion du pouvoir d'achat. Si l'inflation s'accélère en même temps que la Fed baisse ses taux, les taux d'intérêt réels chuteront fortement, créant l'un des contextes les plus favorables pour l'or depuis les années 1970. Sprott décrit cela comme un « debasement trade » - où la faiblesse de la monnaie et l'inflation se combinent pour diriger les flux vers des actifs tangibles comme l'or.

Baisse des taux de la Federal Reserve à la mi-septembre

La Federal Reserve devrait baisser ses taux de 25 points de base cette semaine. Des taux d'intérêt plus bas réduisent le coût d'opportunité de détenir de l'or, tandis qu'une inflation persistante renforce son attrait. Les marchés anticipent également des réductions de taux se poursuivant en 2026 pour éviter un risque de récession.

Mais il y a une complication supplémentaire : l'ingérence politique. Le président Trump a à plusieurs reprises exercé des pressions sur la Fed pour qu'elle procède à des baisses plus importantes et a influencé son rôle plus large. Ses attaques contre l'indépendance de la Fed ont créé une incertitude institutionnelle, un facteur qui pousse historiquement les investisseurs vers les actifs refuges.

Risques d'un repli sur l'or

Les perspectives haussières pour l'or restent intactes, mais des replis tactiques sont possibles. L'indice du dollar américain a progressé de 0,1 % cette semaine, rendant le lingot coté en dollars plus cher pour les acheteurs étrangers. Les spéculateurs ont également réduit leurs positions longues nettes de 2 445 contrats à 166 417 au 9 septembre, signalant des prises de bénéfices.

L'analyste de KCM Trade, Tim Waterer, a noté qu'« une période de consolidation ou un léger repli serait sans doute un résultat sain qui soutient les ambitions de l'or d'atteindre des objectifs de prix plus élevés à l'avenir. »

Impact sur le marché et perspectives pour l'or

La trajectoire à moyen terme de l'or reste positive. Goldman Sachs maintient un objectif de 4 000 $ l'once pour la mi-2026, estimant que les risques penchent à la hausse. La forte demande d'ETF, l'inflation alimentée par les tarifs et la probabilité de rendements réels en baisse renforcent cette vision.

Les dynamiques mondiales soutiennent également la position de l'or. Les banques centrales augmentent régulièrement leurs réserves de lingots, se diversifiant du dollar dans le but de renforcer leurs bilans. Cette accumulation souligne le rôle durable de l'or comme actif de réserve neutre à un moment où la domination du dollar est mise à l'épreuve par l'inflation et les pressions géopolitiques.

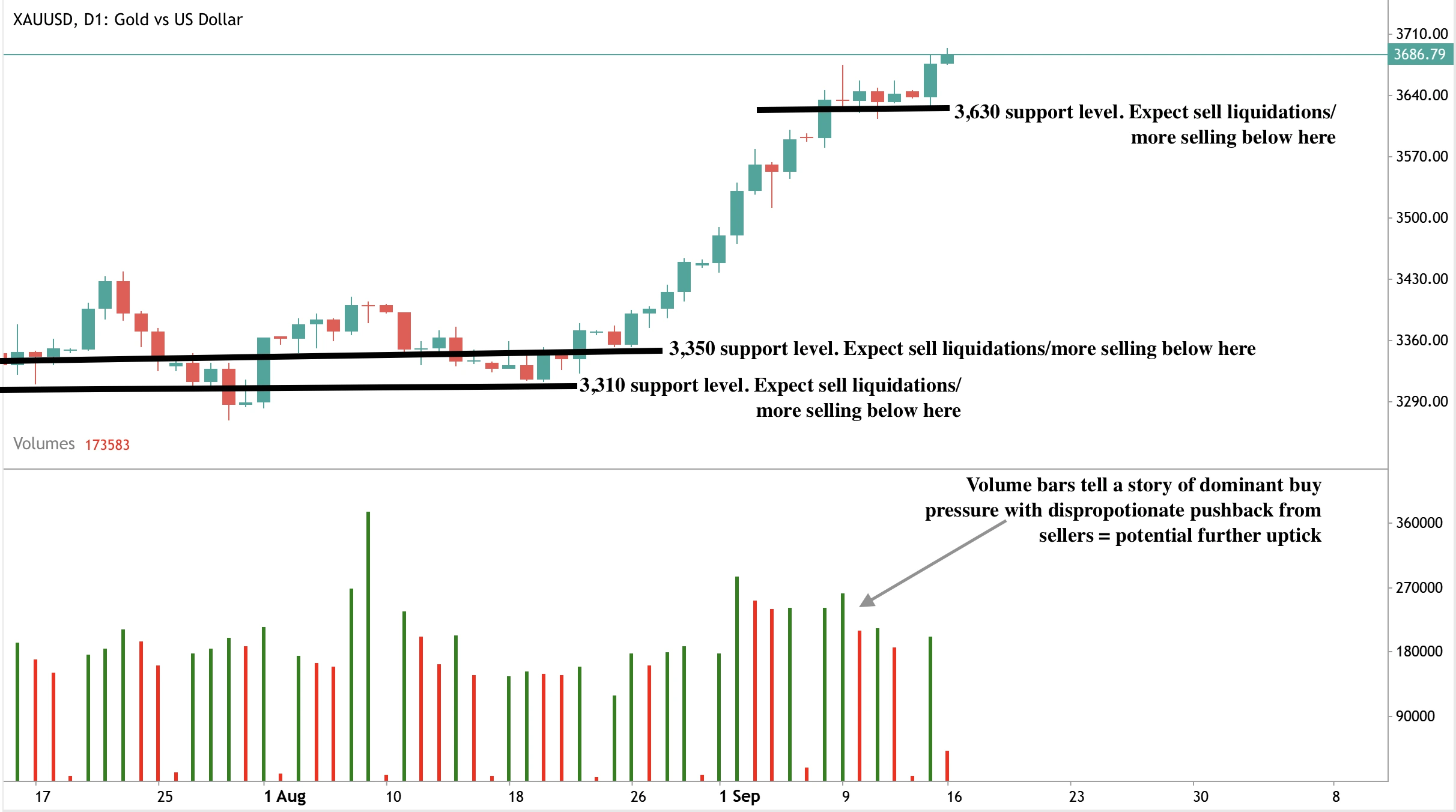

Analyse technique du prix de l'or

Au moment de la rédaction, l'or est en forte hausse, avec une pression haussière évidente sur le graphique journalier et sur les barres de volume. Les vendeurs ne poussent pas avec assez de conviction. Si les acheteurs progressent davantage, ils pourraient franchir le niveau de prix de 3 800 $. Inversement, en cas de repli, les prix pourraient tester le niveau de support à 3 630 $, avec d'autres niveaux de support situés à 3 550 $ et 3 310 $.

Implications pour l'investissement dans l'or avant la Fed

Pour les investisseurs, la configuration reste haussière. À moyen terme, la convergence de la demande d'ETF, de l'inflation alimentée par les tarifs et des baisses de taux de la Fed présente l'un des environnements les plus favorables pour l'or depuis des décennies. Avec les banques centrales renforçant cette dynamique de demande, l'or demeure une allocation essentielle pour les portefeuilles cherchant une protection contre l'inflation et l'incertitude politique.

Tradez les prochains mouvements avec un compte Deriv MT5 dès aujourd'hui.

Avertissement :

Les chiffres de performance cités ne garantissent pas les performances futures.