Os preços do ouro vão disparar com a subida da procura e o primeiro corte da Fed em 2025?

Segundo os analistas, os preços do ouro provavelmente continuarão numa trajetória ascendente, apoiados por entradas recorde em ETFs, pressões inflacionárias causadas por tarifas e o primeiro corte das taxas da Federal Reserve em 2025. Embora uma pausa a curto prazo seja possível devido à realização de lucros e à força do dólar, os fatores estruturais da procura apontam para preços mais elevados a médio prazo.

Principais conclusões

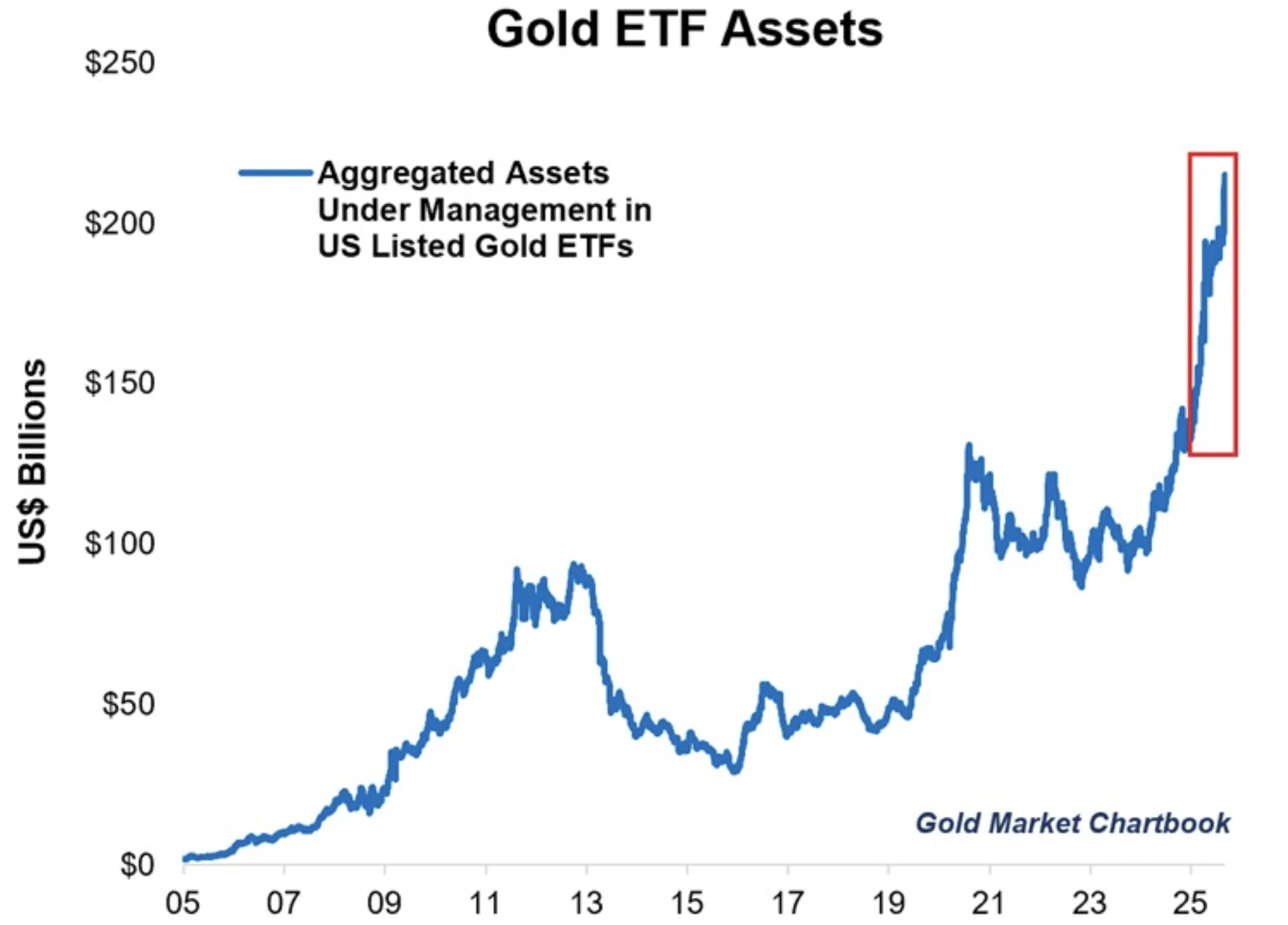

- Os ativos em ETFs de ouro nos EUA duplicaram em dois anos, atingindo 215 mil milhões de dólares, após a adição de 279 toneladas de ouro em 2025.

- O ouro à vista negocia perto dos 3.700 dólares, com os investidores atentos ao nível de preço de 3.800 dólares.

- Espera-se que as tarifas que se refletem nos preços ao consumidor alimentem a inflação, historicamente um forte impulsionador da procura de ouro.

- Espera-se que a Fed realize o seu primeiro corte de taxas desde janeiro, reduzindo os rendimentos reais e apoiando ativos sem rendimento.

- Os riscos incluem sobreposição especulativa, força do dólar e incerteza em torno das orientações futuras da Fed.

A procura por ETFs de ouro está a disparar

A procura por ouro está a disparar, e os ETFs dos EUA lideram o caminho. Em setembro de 2025, os ETFs de ouro dos EUA detêm 215 mil milhões de dólares em ativos sob gestão, mais do que os 199 mil milhões de dólares combinados dos ETFs europeus e asiáticos. As entradas acumuladas de 279 toneladas no ano sublinham a escala da procura.

Os principais fundos ilustram claramente a tendência. O SPDR Gold Shares (GLD) negocia a 338,91 dólares por ação; o seu mínimo em 52 semanas foi aproximadamente 235,30 dólares a 18 de setembro de 2024, indicando um ganho superior a 40% ao longo do ano.

O iShares Gold Trust (IAU) mostra uma trajetória semelhante a 69,45 dólares por ação, um aumento de 48,11% ano a ano. Estes ganhos acompanham a recuperação mais ampla dos preços do ouro, reforçando a ideia de que a procura por ETFs está tanto a refletir como a amplificar o momentum do mercado.

Tarifas como catalisador da inflação

Um dos fatores menos discutidos, mas cada vez mais importantes, são as tarifas. Segundo o estratega da Sprott Asset Management, Paul Wong, as tarifas impostas no início deste ano ainda estão a ser absorvidas pelas cadeias de abastecimento. À medida que os inventários pós-tarifa chegam aos consumidores, espera-se que o custo dos bens aumente.

Esse impulso inflacionário encaixa diretamente no papel tradicional do ouro como proteção contra a erosão do poder de compra. Se a inflação acelerar ao mesmo tempo que a Fed corta as taxas, as taxas de juro reais irão cair acentuadamente, criando um dos cenários mais favoráveis para o ouro desde os anos 70. A Sprott descreve isto como uma “debasement trade” – onde a fraqueza da moeda e a inflação se combinam para direcionar fluxos para ativos tangíveis como o ouro.

Corte das taxas da Federal Reserve em meados de setembro

Espera-se que a Federal Reserve corte as taxas em 25 pontos base esta semana. Taxas de juro mais baixas reduzem o custo de oportunidade de manter ouro, enquanto a inflação persistente reforça o seu apelo. Os mercados também estão a precificar cortes de taxas que continuarão em 2026 para evitar o risco de recessão.

Mas há uma complicação adicional: interferência política. O presidente Trump pressionou repetidamente a Fed para realizar cortes mais profundos e exerceu influência sobre o seu papel mais amplo. Os seus ataques à independência da Fed criaram incerteza institucional, um fator que historicamente leva os investidores a ativos de refúgio seguro.

Riscos de uma retração no ouro

A perspetiva otimista para o ouro mantém-se intacta, mas retrações táticas são possíveis. O índice do dólar dos EUA subiu 0,1% esta semana, tornando o ouro cotado em dólares mais caro para compradores estrangeiros. Os especuladores também reduziram as suas posições líquidas longas em 2.445 contratos para 166.417 em 9 de setembro, sinalizando realização de lucros.

O analista da KCM Trade, Tim Waterer, notou que “um período de consolidação ou uma pequena retração seria, provavelmente, um resultado saudável que apoia as ambições do ouro de atingir metas de preço mais elevadas no futuro.”

Impacto no mercado e perspetivas para o ouro

A trajetória do ouro a médio prazo mantém-se positiva. A Goldman Sachs mantém uma meta de 4.000 dólares por onça para meados de 2026, argumentando que os riscos estão inclinados para o lado positivo. A forte procura por ETFs, a inflação impulsionada por tarifas e a probabilidade de rendimentos reais em queda reforçam esta visão.

As dinâmicas globais apoiam ainda mais a posição do ouro. Os bancos centrais têm aumentado progressivamente as suas reservas de ouro, diversificando-se do dólar numa tentativa de fortalecer os seus balanços. Esta acumulação destaca o papel duradouro do ouro como um ativo de reserva neutro numa altura em que o domínio do dólar enfrenta desafios tanto da inflação como das pressões geopolíticas.

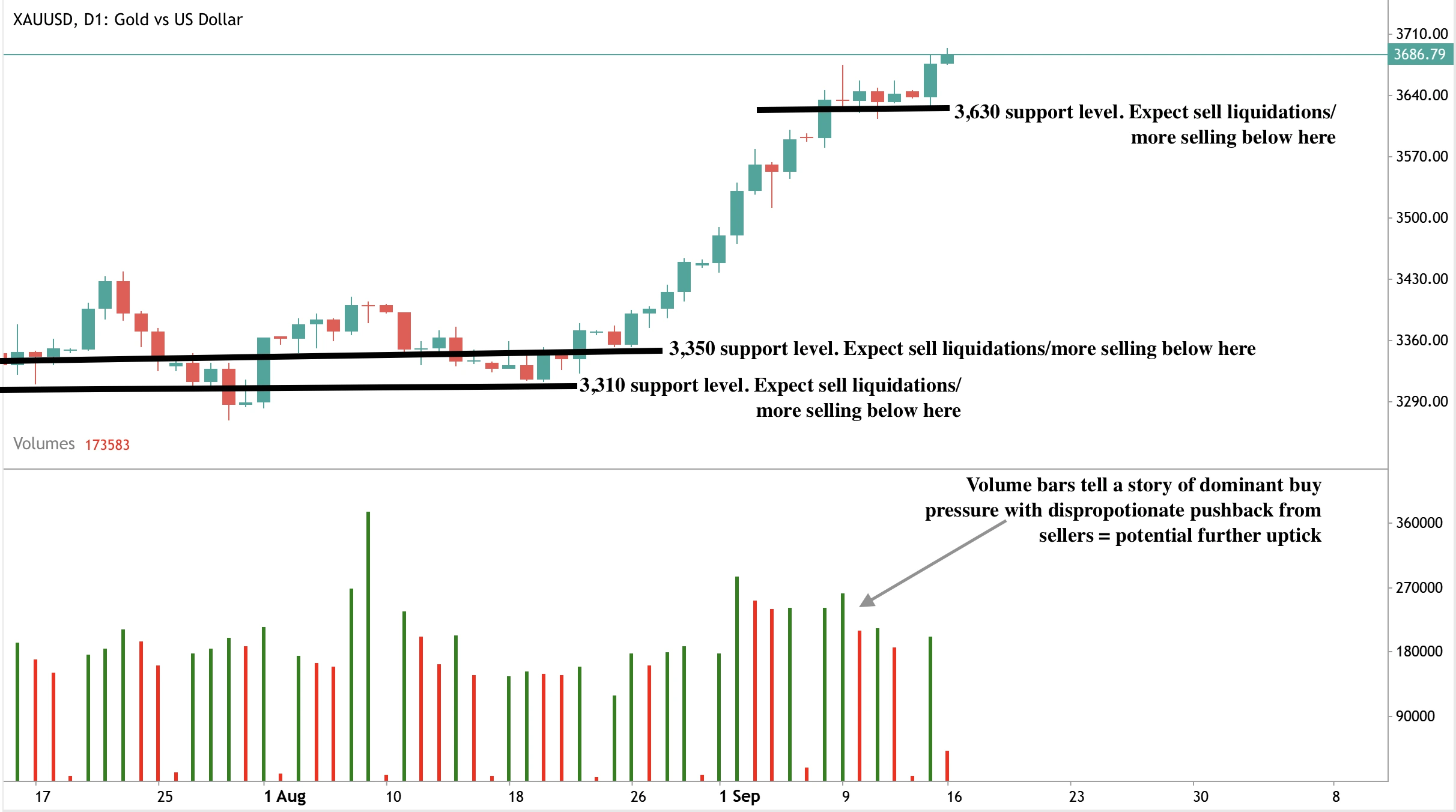

Análise técnica do preço do ouro

No momento da redação, o ouro está a disparar, com pressão altista evidente no gráfico diário e nas barras de volume. Os vendedores não estão a pressionar com convicção suficiente. Se os compradores avançarem mais, poderão ultrapassar o nível de preço de 3.800 dólares. Por outro lado, se houver uma descida, os preços poderão testar o nível de suporte dos 3.630 dólares, com níveis adicionais de suporte nos 3.550 e 3.310 dólares.

Implicações do investimento em ouro antes da Fed

Para os investidores, o cenário mantém-se otimista. A médio prazo, a convergência da procura por ETFs, da inflação alimentada por tarifas e dos cortes das taxas da Fed apresenta um dos ambientes mais fortes para o ouro em décadas. Com os bancos centrais a reforçarem a história da procura, o ouro continua a ser uma alocação crítica para carteiras que procuram proteção contra a inflação e a incerteza política.

Negocie os próximos movimentos com uma conta Deriv MT5 hoje.

Aviso legal:

Os valores de desempenho indicados não garantem resultados futuros.