Grönland gerilimlerinin azalmasıyla ABD endekslerinde görünüm parlaklaşıyor

ABD hisse senedi endeksleri, Wall Street’in son satış dalgasından toparlanmasıyla bu hafta istikrar sinyalleri verdi. Bu toparlanmanın ana nedeni, Grönland üzerindeki gerilimlere bağlı jeopolitik riskte ani bir azalmanın yaşanmasıydı.

S&P 500 yaklaşık %1,2 artışla 6.875 civarına yükselirken, Dow Jones Industrial Average ve Nasdaq Composite de Çarşamba günkü seansta benzer oranlarda yükseldi. Bu hareket, yatırımcıların Başkan Trump’ın gümrük vergisi tehditlerini geri çekmesini değerlendirmesiyle gerçekleşti.

Bu rahatlama rallisi, vadeli işlemleri akşam saatlerine kadar yukarı taşıdı ve takvim önemli enflasyon verileri ve yoğun bir bilanço dönemiyle ilerlerken piyasaların daha yapıcı bir döneme girebileceğine işaret etti. Daha geniş makro riskler hâlâ gündemdeyken, yatırımcılar artık dünkü manşetlerin ötesine bakarak piyasanın bir sonraki yönünü şekillendirecek göstergelere odaklanıyor.

Piyasa görünümünü ne yönlendiriyor?

Hafta başında keskin bir riskten kaçış hareketiyle başlayan süreç, Başkan Trump’ın Grönland’a yönelik tartışmalı hamlesiyle bağlantılı olarak Avrupa’daki ticaret ortaklarına planlanan gümrük vergilerini uygulamayacağını netleştirmesiyle hızla tersine döndü.

Trump’ın Davos’taki Dünya Ekonomik Forumu’nda NATO ile gelecekteki bir anlayış için sözde bir “çerçeve” açıkladığı açıklamaları, piyasa katılımcılarına daha geniş çaplı bir ticaret çatışmasından kaçınılabileceği konusunda güven verdi.

Trump’ın Avrupa’daki birçok ülkeye yönelik gümrük vergilerini artırma tehdidinin ardından yatırımcılar endişelenmiş, bu da endeks vadeli işlemlerinin düşmesine ve güvenli liman arayışındaki yatırımcılarla birlikte altın fiyatlarının yükselmesine yol açmıştı. Diplomasiye yöneliş, ayrıntıdan yoksun olsa da, ani riskleri azalttı ve S&P 500 ile Nasdaq’ın önemli ölçüde toparlanmasına yardımcı olan fırsat alımlarını teşvik etti.

Ancak arka plan hâlâ karmaşık. Piyasalar, Federal Reserve’ün tercih ettiği gösterge olan kişisel tüketim harcamaları (PCE) enflasyon verisi ve önemli bilanço açıklamaları öncesinde temkinli. Yatırımcılar, makro göstergeler ve şirket performansının mevcut kazançların kalıcı olup olmayacağını ya da sadece kısa süreli bir rahatlama mı olduğunu belirleyeceğinin farkında.

Yatırımcılar için neden önemli?

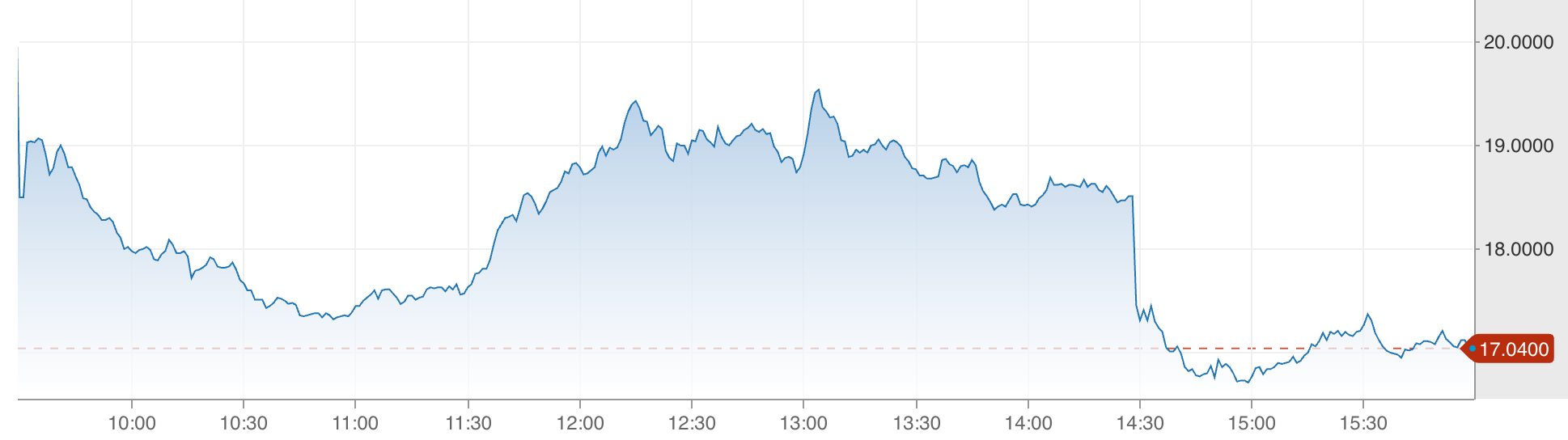

Duyarlılıktaki bu dönüş, hisse senetlerinin politika değişimlerine ve risk algısına ne kadar hassas hale geldiğini gösteriyor. Gümrük vergisi tehditleri gündemdeyken, riskli varlıklar sert şekilde zayıfladı; Dow Jones Industrial Average önemli puan kayıpları yaşadı ve CBOE Volatility Index korkunun piyasaları sardığı bir ortamda yükseldi. Sonraki toparlanma, jeopolitik belirsizlik ortadan kalktığında pozisyonların ne kadar hızlı çözülebileceğini vurguluyor.

Analistlere göre, bu tür rahatlama rallileri genellikle yatırımcı psikolojisine dair daha derin akımları ortaya çıkarıyor. Russell 2000 küçük ölçekli endeksinden büyük ölçekli teknoloji hisselerine kadar ana endekslerdeki geniş katılım, yatırımcıların riske yeniden girmeye istekli olduğunu, ancak bunun yalnızca daha net makro yön ve azalan manşet şokları bağlamında gerçekleştiğini gösteriyor. Analistler, şu anda önemli olanın sadece çatışmanın yokluğu değil, aynı zamanda sürdürülebilir ekonomik büyümeyi destekleyen verilerin aktif olarak bulunması olduğuna dikkat çekiyor.

Duyarlılık, aynı zamanda daha geniş makro takvim tarafından da şekilleniyor. Enflasyon göstergeleri ve öncü şirketlerin bilançoları yaklaşırken, anlatı saf jeopolitik riskten gerçek ekonominin yüksek piyasa değerlemeleriyle uyumlu olup olmadığına kaydı. Bu ortamda, yumuşak enflasyon verileri veya beklenenden güçlü bilançolar endeksleri daha da destekleyebilirken, tersi finansal koşulları hızla sıkılaştırabilir.

Piyasalara ve stratejik pozisyonlamaya etkisi

Grönland üzerindeki gerilimlerin azalması, sektör rotasyonu ve yatırımcı stratejisi açısından önemli sonuçlar doğurdu. Daha önce riskten kaçış pozisyonlarından en çok etkilenen finans ve enerji hisseleri, tahvillerin istikrar kazanması ve getirilerin hafifçe gerilemesiyle toparlandı. Bu arada, teknoloji hisseleri yükselmesine rağmen daha ölçülü bir artış gösterdi; bu da yatırımcıların temellerden bağımsız olarak büyümenin peşinden koşmadığını gösteriyor.

Sektör dinamikleri, piyasa güvenine dair ipuçları sunuyor. Jeopolitik riskin azalmasına iyi yanıt veren değer odaklı alanlar, enflasyon endişeleri ve merkez bankası tetikte olsa da ekonomik yumuşak iniş beklentilerinin canlı kaldığını gösteriyor. Makro veriler dayanıklı harcama ve kazançları desteklemeye devam ederse, bu mevcut toparlanmayı doğrulayabilir ve döngüsel varlıklara daha kalıcı girişleri teşvik edebilir.

Ancak rahatlama rallisi kırılganlığı ortadan kaldırmıyor. Endeksler haftalık bazda hâlâ karışık seyrediyor; S&P 500, Dow ve Nasdaq, Çarşamba günkü yükselişe rağmen son seanslarda hâlâ daha düşük seviyelerde. Bu ikilik, manşet risklerinin hızla azalabileceğini, ancak enflasyon, faiz beklentileri ve kâr marjları gibi yapısal endişelerin hâlâ yakından izlenmesi gerektiğini gösteriyor.

Uzman görüşü

İleriye bakıldığında, piyasa anlatısının birkaç kritik göstergeye odaklanması bekleniyor. Yaklaşan PCE enflasyon verisi, Federal Reserve’ün faiz görünümü açısından en önemli veri noktalarından biri olacak. Beklenenden düşük bir veri risk iştahını artırabilir; yüksek bir veri ise şahin eğilimi güçlendirebilir ve hisse senedi kazançlarını sınırlayabilir.

Bilanço sezonları ise bir diğer önemli katalizör. Teknoloji, temel tüketim ve sanayi sektörlerinden önde gelen şirketlerin sonuçları açıklanırken, yatırımcılar sadece üst satır performansını değil, aynı zamanda gelecek döneme ilişkin beklentileri de değerlendirecek. “Beklentiyi aş ve artır” sonuçlarının hisse fiyatları üzerinde sınırlı etkisi olduğu bir ortamda, gelecekteki bilanço sürprizlerinin yukarı yönlü hareketi sürdürebilmesi için inandırıcı ileriye dönük anlatılara dönüşmesi gerekecek.

Stratejistler, volatilitenin aktif bir risk olmaya devam ettiğini vurguluyor. Jeopolitik manşetler duyarlılığı hızla değiştirebilir ve makro veriler, volatilite haber akışına bağlı olarak dalgalanmaya devam ettikçe orantısız bir etkiye sahip olacak. Hem kısa vadeli yatırımcılar hem de uzun vadeli yatırımcılar için, uyum sağlama yeteneği ve gelen verileri dikkatle takip etmek, değişen görünüme ayak uydurmak açısından kilit önemde olacak.

Öne çıkan mesaj

Wall Street’te duyarlılık, Grönland’a bağlı jeopolitik gerilimlerin azalmasıyla keskin şekilde iyileşti ve büyük ABD endekslerinde geniş tabanlı bir toparlanmayı destekledi. Ancak piyasanın ileriye dönük rotası, yalnızca manşet risklerinin azalmasına değil, makroekonomik verilere ve şirket performansına bağlı olacak. Yatırımcılar, önümüzdeki haftalarda piyasa liderliğini ve volatiliteyi şekillendirecek enflasyon göstergelerini ve bilanço açıklamalarını yakından izlemeli.

Deriv Blog’da yer alan bilgiler yalnızca eğitim amaçlıdır ve finansal ya da yatırım tavsiyesi olarak değerlendirilmemelidir. Bilgiler zamanla güncelliğini yitirebilir ve bahsi geçen bazı ürün veya platformlar artık sunulmayabilir. Herhangi bir yatırım kararı almadan önce kendi araştırmanızı yapmanızı öneririz." is present