Czy ceny srebra powtórzą rajd z 2011 roku, czy pokażą silniejsze fundamenty?

Według analityków, ceny srebra w 2025 roku nie są jedynie powtórką rajdu z 2011 roku. Podczas gdy popyt na bezpieczną przystań ponownie napędza przepływy do metalu, tym razem srebro wspierane jest przez strukturalny popyt przemysłowy oraz strategiczne uznanie jako minerał krytyczny. Konsolidacja powyżej 41 USD utrzymuje potencjalny poziom cenowy 45 USD w zasięgu wzroku, a układ rynku sugeruje silniejsze fundamenty niż krótkotrwały wzrost z 2011 roku.

Kluczowe wnioski

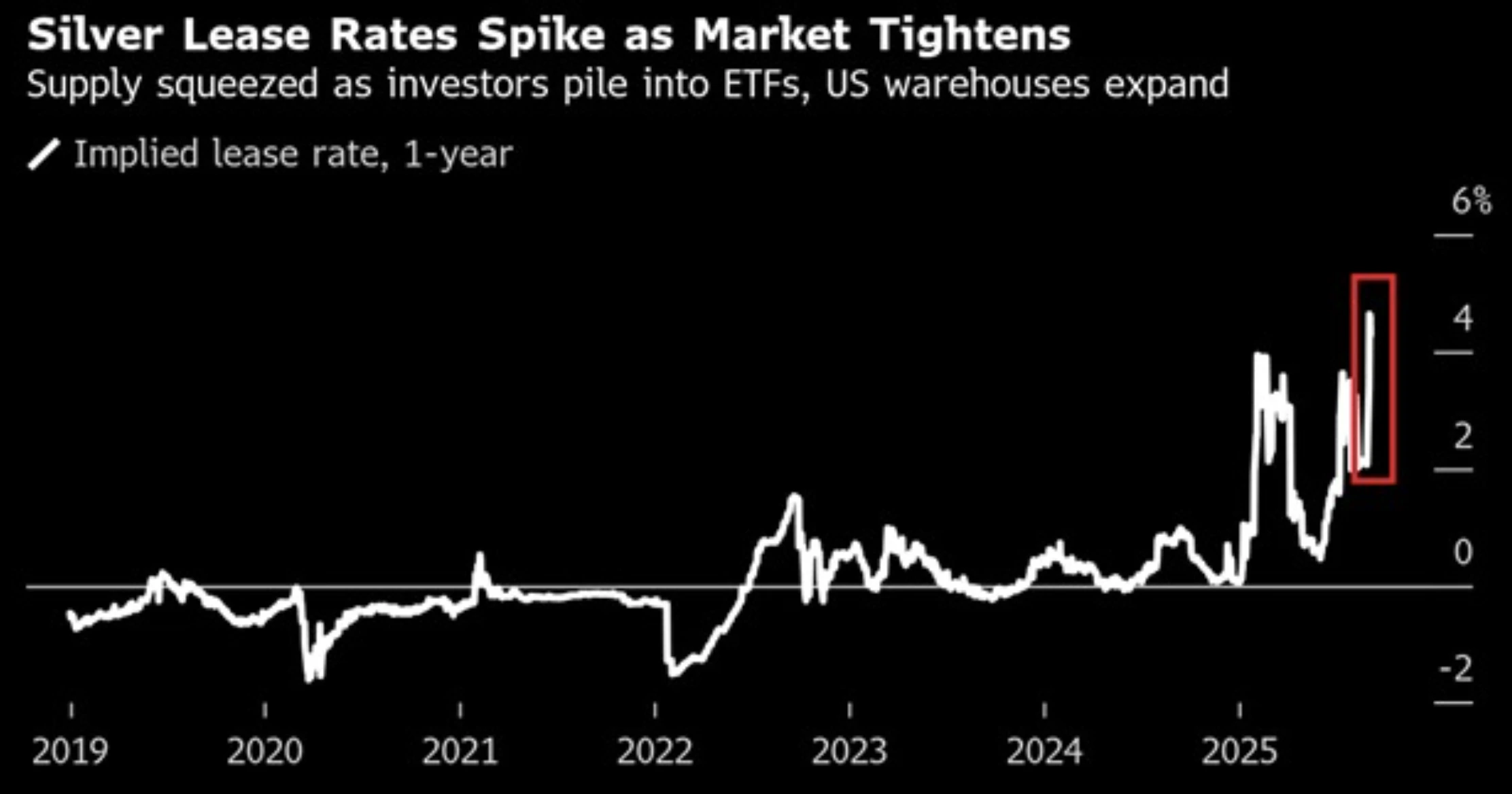

- Stopy leasingu srebra powyżej 5% wskazują na utrzymujące się napięcie podaży, mimo że zapasy osiągają rekordowe poziomy.

- Premie na kontraktach terminowych względem cen spot wskazują na ciągłe napięcia w fizycznej podaży.

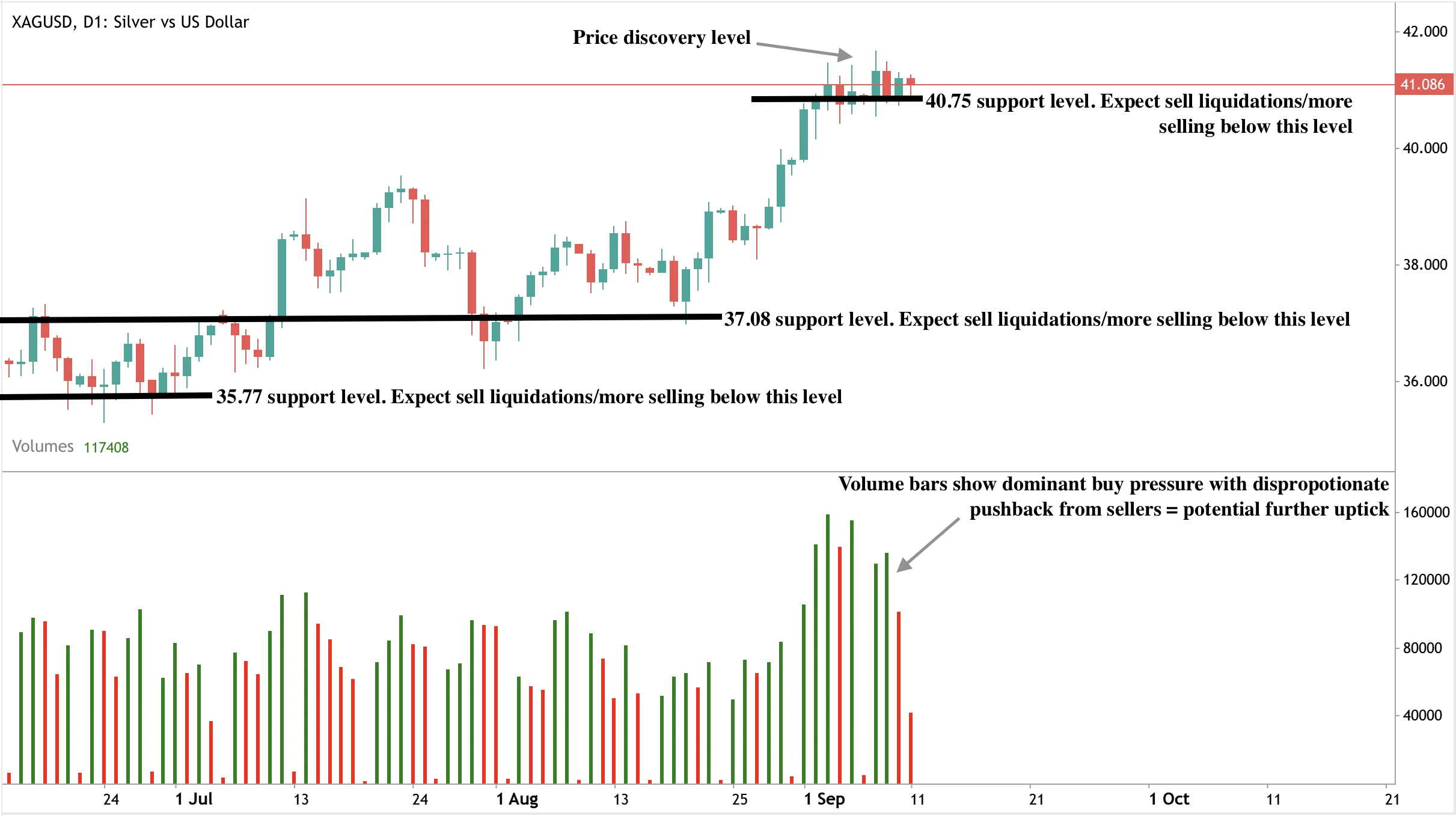

- Konsolidacja w okolicach 41 USD wyznacza 45 USD jako potencjalny kluczowy cel wybicia, a wsparcie przy zakupach na spadkach ogranicza ryzyko spadku.

- Popyt przemysłowy ze strony sektora solarnego, pojazdów elektrycznych i 5G wspiera długoterminowe fundamenty srebra.

- Przepływy do bezpiecznej przystani wynikające z napięć geopolitycznych oraz oczekiwania dotyczące polityki Fed wzmacniają pozycjonowanie bycze.

Napięcie podaży srebra i sygnały cenowe wskazują na stres

Stopy leasingu srebra w Wielkiej Brytanii przekraczają 5% po raz piąty w tym roku, co stanowi wyraźny kontrast do historycznych poziomów bliskich zeru. Jest to bezpośredni znak napięcia podaży. Równocześnie premia kontraktów terminowych na srebro w Nowym Jorku względem cen spot w Londynie wzrosła do 1,20 USD za uncję, podkreślając napięcia na rynkach fizycznych.

Jednocześnie zapasy w magazynach Comex są na najwyższym poziomie od początku prowadzenia rejestrów w 1992 roku. Zamiast przeczyć narracji o napięciu podaży, odzwierciedla to wysoką rotację i ciągły popyt. Razem te wskaźniki sugerują, że podaż jest ciągnięta w wielu kierunkach: ograniczona dostępność, silny popyt inwestorów oraz intensywne zużycie przemysłowe.

Popyt na srebro jako bezpieczną przystań odzwierciedla 2011 rok, ale ryzyka są szersze

Podobnie jak w 2011 roku, srebro zyskuje wsparcie ze względu na niepewność geopolityczną. Narastające napięcia geopolityczne – w tym wybuch wojny domowej w Syrii oraz szersza niepewność na rynkach światowych – skłoniły inwestorów do bezpiecznych aktywów, takich jak srebro, w celu ochrony majątku.

Najnowsze eskalacje obejmują izraelskie ataki w Katarze, rozprzestrzenianie się konfliktu na Syrię i Liban oraz zwiększoną postawę militarną w Polsce w pobliżu granicy z Rosją. Niestabilność polityczna we Francji i Japonii dodatkowo zwiększa klimat ostrożności.

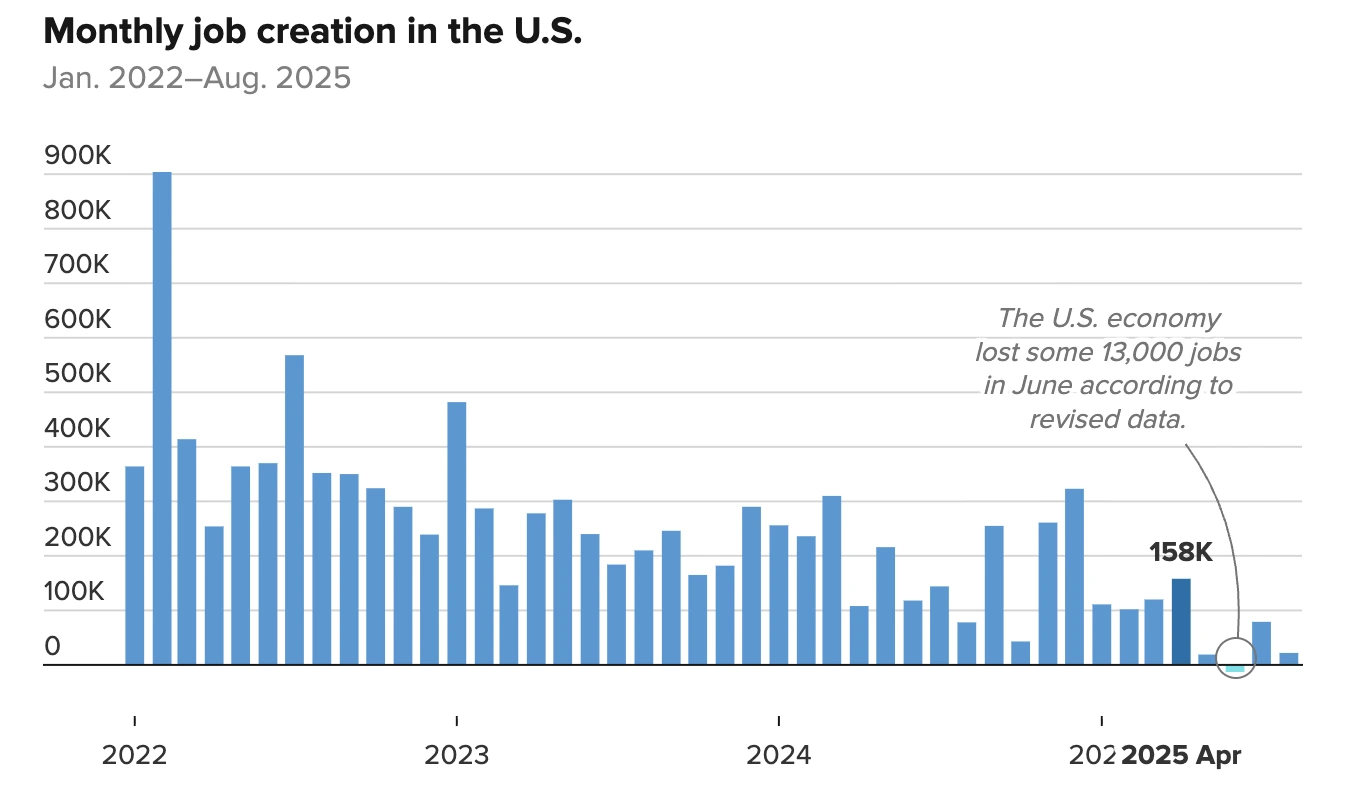

Słabe dane z rynku pracy w USA wzmacniają popyt na bezpieczną przystań. W sierpniu liczba miejsc pracy poza rolnictwem rosła wolniej, a bezrobocie wzrosło, co zwiększyło oczekiwania, że Federal Reserve obniży stopy procentowe.

Niższe rentowności i słabszy dolar obniżają koszt utrzymania metali, co w 2011 roku silnie wspierało srebro i powtarza się obecnie.

Przemysłowy popyt na srebro wyróżnia ten cykl

Kluczową różnicą w stosunku do 2011 roku jest przemysłowa rola srebra. Nie jest ono tylko bezpieczną przystanią, ale także krytycznym materiałem dla technologii napędzających globalną transformację energetyczną. Srebro jest niezbędne w ogniwach fotowoltaicznych do paneli słonecznych, w półprzewodnikach oraz w pojazdach elektrycznych.

Pod koniec sierpnia 2025 roku Departament Spraw Wewnętrznych USA opublikował projekt listy minerałów krytycznych na 2025 rok, który po raz pierwszy uwzględnił srebro obok miedzi, potasu, krzemu, renu i ołowiu. Ten ruch, obecnie otwarty na publiczne konsultacje do 25 września, odzwierciedla obawy dotyczące napiętej globalnej podaży oraz rosnącej roli srebra w kluczowych branżach, takich jak elektronika, energia słoneczna i obrona – co pozycjonuje metal jako strategicznie ważny znacznie poza popytem inwestycyjnym.

W przeciwieństwie do 2011 roku, gdy rajd wygasł wraz z zaostrzeniem polityki monetarnej, dziś srebro korzysta ze strukturalnego wsparcia przemysłowego, które prawdopodobnie nie zostanie szybko odwrócone.

Bilans ryzyk

- Czynniki bycze: popyt na bezpieczną przystań, łagodzenie polityki Fed, niestabilność geopolityczna oraz popyt przemysłowy.

- Czynniki niedźwiedzie: rekordowe poziomy indeksów giełdowych odciągające kapitał od aktywów defensywnych oraz umiarkowany wzrost dolara amerykańskiego.

- Scenariusz bazowy: srebro pozostaje zamknięte wokół 41 USD, aż dane o inflacji lub decyzje Fed wskażą kierunek.

Wpływ na rynek i scenariusze cenowe

- Scenariusz byczy: srebro przebija poziom 45 USD, gdy przepływy do bezpiecznej przystani i popyt przemysłowy się zbiegną. Ruch w kierunku 50 USD staje się realistyczny, nawiązując do poziomów z 2011 roku, ale na silniejszych fundamentach.

- Scenariusz bazowy: kontynuacja handlu w zakresie, z wsparciem na poziomie 40,75 USD, podczas gdy inwestorzy oczekują jasności co do inflacji w USA i polityki monetarnej.

- Scenariusz niedźwiedzi: silniejszy dolar i momentum na rynku akcji ograniczają srebro poniżej 45 USD, opóźniając wybicie do czasu pojawienia się nowego katalizatora.

Techniczne spostrzeżenia dotyczące srebra

Srebro utrzymuje się tuż powyżej 41 USD na sesji azjatyckiej, konsolidując się po ostatnich wzrostach. Biały metal pozostaje w wąskim zakresie handlu od ponad tygodnia, podczas gdy inwestorzy oczekują danych o inflacji konsumenckiej w USA, zanim podejmą nowe pozycje.

Z technicznego punktu widzenia oczekuje się zakupów na spadkach poniżej 41 USD, co ogranicza ryzyko spadku. Przebicie powyżej 45 USD byłoby decydujące, otwierając drogę w kierunku 50 USD. Na razie rynek pozostaje zrównoważony między silnymi przepływami do bezpiecznej przystani a przeciwwagą w postaci mocnego dolara i rekordowych poziomów indeksów giełdowych. Jeśli sprzedający zaczną działać z większą determinacją, możemy zobaczyć testowanie poziomów wsparcia na 40,75 i 38,41 USD. Głębszy spadek może doprowadzić do testowania poziomów wsparcia na 37,08 i 35,77 USD.

Implikacje inwestycyjne

Unikalna podwójna rola srebra pozycjonuje je inaczej niż w 2011 roku. Inwestorzy powinni monitorować poziom 45 USD jako kluczowy punkt wybicia. Traderzy krótkoterminowi mogą znaleźć okazje w handlu w zakresie między 41 a 45 USD, podczas gdy inwestorzy długoterminowi mogą patrzeć na rosnącą rolę srebra w odnawialnej energii i technologii jako wsparcie strukturalne. W przeciwieństwie do 2011 roku, gdy rajd szybko się wycofał, dzisiejsze fundamenty sugerują, że spadki mogą być okazjami, a nie sygnałami do wyjścia.

Handluj kolejnymi ruchami srebra z kontem Deriv MT5 już dziś.

Disclaimer:

Przytoczone wyniki nie gwarantują przyszłych rezultatów.